这些银行大力拉存放贷只为优化负债结构指标

谷子地

作为一名长期持有银行股的投资者,笔者发现一个非常有意思的现象,就是最近两年很多银行都在拼命地拉存款放贷款。其表现为很多银行的存款和贷款增速遠超同期的负债和资产增速,在资产负债表上的表现是压缩同业负债和应收投资资产,增加存款和贷款。而且,有些银行为了抢存款不惜动用高息揽储的法宝,宁可牺牲净息差也要抢到足够的存款,最终造成银行的存款成本连续抬升。那么,究竟银行为什么要这么做呢?

净稳定资金比例导致存款成本上升

有些人将其归因于监管机构前几年提出的同业负债不得超过总负债的1/3的规定,以及对非标资产的穿透性管理。但是,这只是解释了其中一部分的原因。其实,在监管机构提出同业负债占比不超过总负债的1/3之后,抢存款并没有立刻发生,真正的存款争夺是从去年开始的。

事实上,即使现在央行宣布放弃同业负债占比1/3的限制,同业负债占比高的银行也不敢轻易越线。因为,今年银保监会发布的2019年第11号公告关于印发《商业银行净稳定资金比例信息披露办法》的通知,正式宣布“净稳定资金比例”这一监管指标粉墨登场。

那么究竟什么是净稳定资金比例?这个指标又是用来做什么呢?净稳定资金比例旨在确保商业银行具有充足的稳定资金来源,以满足各类资产和表外风险敞口对稳定资金的需求。根据公式:净稳定资金比例=可用的稳定资金/所需的稳定资金×100%,可见,简单地说,就是银保监会为了防止银行出现流动性危机而设定的闸门。限定银行系统中过度的期限错配,将银行发生风险的概率大大降低。

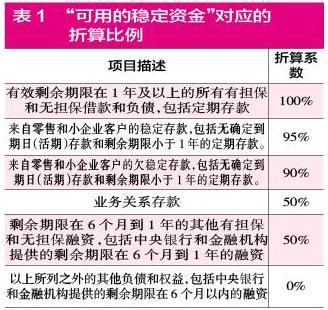

那么这个指标又是如何影响银行的资产负债配置行为的呢?其中的关键就在于对“可用的稳定资金”和“所需的稳定资金”的定义。“可用的稳定资金”并不直接等于负债,而是银行负债的加权求和,其权重定义就是造成银行加大存款配置的原因。由于里面分类较细,在此只选择一部分和银行关系较大的列出,如表1所示。

从表1可以看出,定期存款、零售存款、小企业存款的折算比例是比较高的;而大企业短期存款、同业拆借、6个月-1年的同业存单折算比例只有50%;6个月以内的同业融资折算比例为0%。

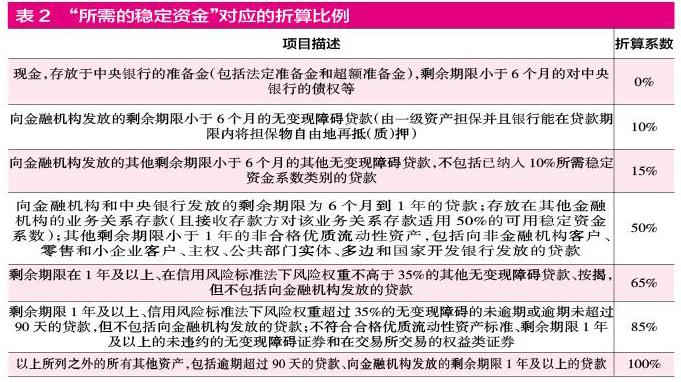

而“所需的稳定资金”对应的折算比例表2,从表2可以看出,同业资产配置中常用的给金融机构长期贷款被定为100%折算比例;而低风险的贷款、按揭则只有65%的折算比例;小微、零售贷款的折算比例只有50%;而更低折算比例的资产基本属于收益率非常低的资产。简而言之,想多挣钱还不想所需稳定资金太高,就少做同业通道贷款,多做按揭、小微、零售和普通贷款。

银行负债结构差异巨大

按照银保监会的规定,净稳定资金比例这一指标需要高于100%,那来看看几家在中报中披露了该指标的银行都是什么成绩。笔者挑选了招、浦、兴、平这4家银行,如表3所示,可以发现招行、平安银行的表现比较好,而浦发银行和兴业银行在去年年报时显然还处于踩线的状态。

那么究竟是什么造成了这种差异呢?为了把问题看得更透彻,可以先看一下可用稳定资金、总负债、所需稳定资金和总资产这四者之间的关系。笔者将4家银行的对应数据列在如表4中。

笔者在表4中引入了2个比例:可用稳定资金和总负债的比例,所需稳定资金和总资产的比例。前一个比例越高越好,后一个比例越低越好。通过对比表4中的数据,可以看到在资产端,各家银行的比率相差不大。可能的原因是各家兼顾对收益率的追求和所需稳定资金,所以配置资产的比例相似度较高。

而主要的差别是在负债端,最高的招商银行和最低的浦发银行之间相差了将近10%。这充分说明了二者在负债结构上的巨大差异。而招行和平安银行之间的共性就是存款占比明显高于兴业银行和浦发银行。

所以,最终结论就是净稳定资金比例这一监管指标对负债配置具有极强的指导性,只有增加存款占比才能顺利达标。这也就是为什么整个银行业都在疯狂地抢存款。