恒安国际2019年上半年营收增长6.3%至107.77亿元

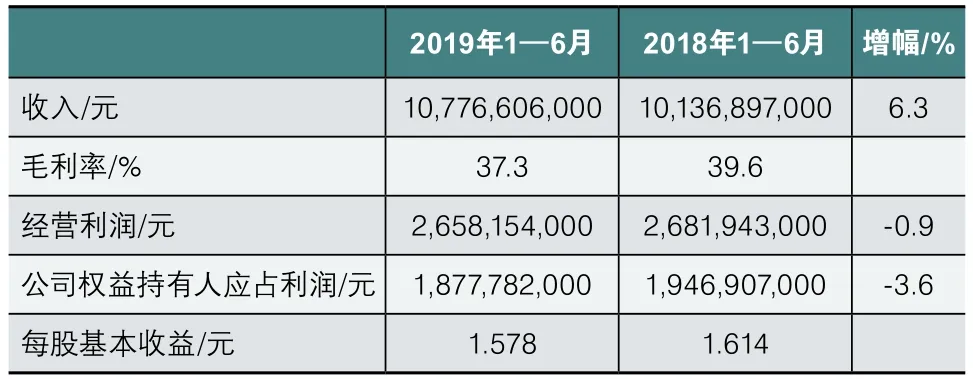

2019年8月22日,恒安国际集团公布2019年上半年业绩报告,数据显示,上半年恒安集团实现收入107.77亿元,同比增长6.3%;公司权益持有人应占利润18.78亿元,同比减少3.6%,基本每股收益1.578元。

1 财务摘要

2 业务回顾

2019年上半年,中美贸易紧张关系拖慢全球经济增长,中国国内生产总值同比增长6.3%,为27年以来最低的经济增长率。在复杂多变的国际形势下,国内消费需求持续增长,生活用品及服务类别的全国居民人均消费支出较2018年上半年增长3.8%,上半年消费增长对国内生产总值增长贡献达60.1%,成为拉动中国经济的主要动力。期内,恒安发挥其规模优势及领先的品牌力,持续巩固集团于中国个人及家庭卫生用品市场的领导地位。

回顾期内,恒安集团持续完善“公正阳光”的平台规则,强化“平台化小团队”经营模式(即恒安特色的阿米巴),以此提升销售及营运效率,谋求促进集团的长远可持续发展。期内,集团加大力度改革传统销售渠道,加强销售终端建设,提升公司直接服务消费者能力。受惠于业务销售保持快速的增长,以及其他业务收益增长所带动,2019年上半年集团的收入较去年同期上升约6.3%至约10,776,606,000元(2018年上半年:10,136,897,000元)。

2019年上半年,由于集团其他业务收益占集团收入的比例上升至约13.8%(2018年上半年:10.1%),而其他业务的毛利率相对集团的主要三大业务板块较低,致集团于回顾期内的毛利率同比下调至约37.3%(2018年下半年:39.6%)。然而,木浆价格已于期内逐渐由高位回落,有利于降低集团生活用纸业务的生产成本,舒缓毛利率的压力,集团于回顾期内的生活用纸业务毛利率较去年上半年只轻微下调至约25.0%(2018年上半年:25.8%)。预期木浆价格将于下半年持续回落并处于低水平,再加上集团将继续积极优化产品组合,聚焦高毛利产品,扩大规模效益,以抵消市场竞争加剧及人民币潜在贬值的负面影响,2019年下半年的毛利率将有所改善。期内,集团加大品牌宣传的力度,导致推广及分销成本及行政费用较去年同期上升约16.4%,按收入的百分比计,分销成本及行政费用占期内收入的比例上升至约18.8%(2018年上半年:17.2%)。

2019年上半年,经营利润轻微下跌约0.9%至约2,658,154,000元(2018年上半年:2,681,943,000元)。公司权益持有人应占利润约为1,877,782,000元(2018年上半年:1,946,907,000元)。董事会宣布派发截至2019年6月30日中期股息每股1.00元(2018年上半年:1.00元)。

2.1 生活用纸业务

近年国内的生活用纸产品不断多元化及高质量化,以满足消费者对不同种类及高质量产品的需求,可见透过产品升级及创新,整体市场尚有庞大的发展潜力。

期内,受惠于集团重点推广的产品,如茶语丝享系列及竹π的新系列在市场上的良好反应,加上生活用纸板块的电商销售增长强劲,带动销售保持稳定的增长,为集团整体销售增长的动力之一。期内,生活用纸业务收入上升约7.4%至约5,460,742,000元,占集团收入约50.7%(2018年上半年:50.2%)。另外,造纸原料木浆价格于2019年上半年起回落,原料成本的下降在2019年上半年开始逐步反映,使毛利率有所改善。期内,产品毛利率由去年下半年为约19.2%回升至今年上半年为约25.0%,接近去年同期水平(2018年上半年:25.8%)。由于集团于木浆价格高企时大致维持产品价格稳定,集团于期内没有大规模价格下调的压力,因此,成本下跌所带来的效益预期尤其明显。集团预期木浆价格于2019年下半年持续下跌,生活用纸毛利率将于2019年下半年继续显著改善。

环保已成为现代人的一种生活态度,集团于期内主推以快速生长的竹子为原材料的竹浆系列竹π,扩展产品线至无芯卷纸及厨房纸巾,把握环保的风潮;同时,集团也升级了热卖产品茶语丝享系列,推出卡式录音带新包装。另一方面,集团的湿巾业务于期内除持续主推深受消费者欢迎的超迷你包装外,也推出湿厕纸及婴儿湿巾,以保持国内湿巾市场的领导地位。

集团期内生活用纸的年度化产能为约1,420,000t。集团会根据未来的市场情况及销售表现决定增加产能的速度。

2.2 卫生巾业务

中国的卫生巾市场发展多年,市场上国内外、大小型厂商的品牌竞争激烈,加上中国卫生巾市场渗透率逐年上升,致整体市场接近饱和,市场的未来增长动力将来自产品升级。集团于期内加大力度改革传统销售渠道,鼓励阿米巴销售团队直接销售予零售终端门店,提供升级及高档产品,以针对不同消费者的需要。由于传统渠道销售占卫生巾销售超过60%,集团改革传统销售渠道对卫生巾销售带来一定过渡调整期。期内,卫生巾业务销售下跌约4.6%至约3,075,156,000元,占集团收入约28.5%(2018年上半年:31.8%)。

在传统渠道改革的同时,集团亦继续进行产品升级,回顾期内,集团把广受消费者欢迎的甜睡裤升级为超薄萌睡裤,为消费者提供安心又自在的使用体验。同时,集团于2017年推出的高端Space7系列持续增加市场份额。2019年上半年,集团继续提升高档产品在产品组合中的占比,且石化原料成本保持稳定,因此,即使在市场的竞争激烈气氛下,集团仍有效增加卫生巾业务的利润水平。期内,卫生巾业务的毛利率上升至约70.3%(2018年上半年:69.3%)。

虽然销售模式的优化会为集团的卫生巾销售带来一段阵痛期,但集团相信,提高直接销售比例及加强与新零售销售模式的合作以扩大终端门店的覆盖比例,将是保持卫生巾业务长远可持续发展的重要措施。随着国内经济稳步增长,居民的可支配收入增加,国内女性将更乐意且更有能力购买较高档的卫生巾。集团必须把握现时消费升级的趋势及领先的市场份额,加强直接销售,持续把最优质升级产品推向市场,务求继续保持在女性卫生用品市场的领先地位。

在产品开发方面,集团会继续研发及升级产品的功能、材质、包装等高毛利并具生产效益的产品。另外,集团亦会继续积极研发并发展卫生巾以外的女性卫生用品,逐渐往“女性健康产业”开拓,拓展新的增长空间。

2.3 纸尿裤业务

中国的纸尿裤市场渗透率仍低于发达国家,相信国民的教育水平及卫生意识提高,将推动幼儿及成人纸尿裤的使用人数增长,继续成为整体市场的增长动力之一。另一方面,国民对生活水平的追求,以及消费升级的趋势,将支持优质高毛利产品市场的成长。期内,集团加快布局纸尿裤电商销售持续见成效,加上集团的升级高档产品“Q·MO”及“小轻芯”在市场的渗透率逐渐提高,于期内的销售成绩理想,有效使纸尿裤的销售跌幅收窄。

截至2019年6月30日,纸尿裤业务收入约为750,666,000元,降幅收窄至约7.4%,占集团整体收入的约7.0%(2018年上半年:8.0%)。回顾期间,通过近年来加大在电商的投入,集团电商纸尿裤销售占纸尿裤整体销售已经上升至超过40%,电商渠道的销售同比去年同期增长超过10%,有助缓和集团纸尿裤整体销售额的跌幅。

集团把握消费升级的机遇,以及消费者对高档产品的追求,集团把产品开发及资源投放的重心放在优质高档品牌上,持续升级高档纸尿裤系列“Q·MO”以及“安儿乐”升级版产品“小轻芯”。期内,“Q·MO”以及“小轻芯”的销售分别有接近三位数及双位数的增幅,占整体纸尿裤销售约8.6%及20.3%,证明国内市场对集团高质量的纸尿裤产品有充分肯定。

另一方面,集团的成人纸尿裤业务收入约105,257,000元(2018年上半年:87,139,000元),占纸尿裤销售收入约14.0%(2018年上半年:10.7%)。销售额相比去年同期增长约20.8%。成人纸尿裤产品已成功进入马来西亚市场,并为未来在马来西亚及东南亚市场发展奠定良好的基础。受惠于石化原料成本稳定以及高毛利产品占比上升,期内纸尿裤业务毛利率按年上升0.7个百分点至约40.6%。

由于通过电商渠道购买纸尿裤是大势所趋,集团会继续通过“平台化小团队”对市场的了解及快速反应,加强纸尿裤在电商渠道的销售,并在“Q·MO”的旗舰网店销售其他婴幼儿用品,结合线下母婴店的特质,吸引育儿家庭在“Q·MO”的旗舰网店进行一站式消费,继续以高档市场为长远发展目标,以缓解传统渠道受到的冲击并改善传统渠道销售表现。另外,随着养老需求大幅成长,集团亦会继续探索与养老院及医院合作,供应成人纸尿裤及床垫等护理用品,并长远发展护理产品业务,相信养老产业的发展将成为纸尿裤业务的长远增长动力。

2.4 国际业务发展

集团积极发展中国以外的市场,目前集团产品已销往43个国家及地区,拥有76个直接合作大客户或经销商。

2017年4月,集团收购马来西亚皇城集团。2018年,恒安集团品牌的产品成功进入马来西亚市场,引进高档成人纸尿裤及便利妥品牌,建立老年护理产业。2019年上半年,恒安在马来西亚推出的创新型迷你湿巾持续热卖,而成人及婴儿纸尿裤亦取得理想的销售业绩及良好的市场口碑,恒安又协助皇城集团开展电商业务,藉此开拓马来西亚及东南亚市场。集团将继续利用皇城覆盖东南亚区域的主要销售渠道(包括大型超市以及个人卫生用品连锁店),把恒安产品推销到马来西亚及东南亚市场。

期内,皇城集团的收入和净利润分别为约207,843,000元及8,074,000元,约占总销售额及净利润分别约1.9%及0.4%。

2019年下半年,皇城集团将继续积极通过不同销售渠道(如便利店、电商等)推广恒安的产品品牌至东南亚市场,全方位建立品牌形象及高质量的产品理念。集团将继续升级现有皇城产品,研发并推出高档产品。此外,作为东南亚市场布局的一部分,集团已在印度尼西亚设立销售处,推广及销售恒安品牌的产品。

另外,恒安集团于俄罗斯投资的纸尿裤工厂,已于2019年6月开始投产,藉此将纸尿裤业务拓展至俄罗斯市场。而在2018年4月投资的芬兰芬浆,现时正从事规划并旨在于芬兰库奥皮奥(“Kuopio”)建造大型生物制品厂。规划中的纸浆厂目前处于工程前阶段,该工厂于落成后目标为每年为全球市场生产约1,200,000t北方漂白针叶木硫酸盐浆及其他生物制品。集团将投资至上游纸浆,有助长远保证木浆供应的稳定性,有利生活用纸业务长远的发展。

3 未来展望

展望2019年下半年,全球经济增长仍面对很多不确定因素,贸易摩擦持续及地缘政治风险升温,将不利于投资及消费信心,加剧金融市场波动,集团将密切注视外围因素对进口木浆及石油化工产品价格的影响。随着中国经济结构持续优化,国民消费升级提质,不断释放民众日益增长及精细化的消费需求,将长远促进个人卫生用品的市场走向高质量发展。

集团预期,木浆价格将于2019年下半年低位运行,可望缓解公司成本压力,进一步改善毛利率。同时,集团将持续深化“平台化小团队”策略,以实现效益最大化及效率最优化,建立集团的品牌与消费者之间的直接连接,提高销售团队的灵活性,实现快速回应市场需求的变化。集团亦将继续秉承以消费者需求为中心的经营理念,致力为消费者提供健康及优质的产品,并通过持续创新满足消费者日益多元化的需求,把握国内消费升级步伐加快所带来的庞大市场机遇。

针对消费者越来越看重无缝整合的线上及线下体验,集团将积极大力发展全渠道,通过精准营销,提高电商渗透度,增强客户粘性。作为中国领先的个人及家庭卫生用品企业,恒安将以产业延伸为长远发展目标,依托集团的品牌优势及生产规模,拓展业务至具备高增长潜力的女性健康产业、婴童健康产业以及老年健康产业,逐渐把恒安品牌输出至海外市场,并持续优化产品组合及提升整体利润水平,为股东争取更佳回报。