企业债务与经济增长的关系研究

张宇

摘 要:企业债务的快速上升为金融市场和经济增长带来了极大的安全隐患,因此研究企业债务和经济增长之间的动态关系对于我国去杠杆进程具有重要意义。文章选取我国29個省市自治区2015—2017年共计12个季度的数据,应用面板VAR模型的方法,检验了企业债务与经济增长之间的面板Granger因果关系,并通过方差分解说明两者间的相互影响程度。研究发现企业债务不是经济增长的Granger原因,而经济增长是企业债务的Granger原因;方差分解结果显示企业债务和经济增长的波动都主要受自身的影响。研究结果表明:企业债务的积累在长期阻碍经济增长;在经济增长率较高时,企业债务趋于下降。虽然企业债务不利于经济增长,但在方差未来预测中,企业债务对经济增长的影响较小,说明在样本观测期内我国去杠杆进程彰显成效。

关键词:企业债务;经济增长;面板VAR;债务增长率;去杠杆中图分类号:F 124.8

文献标识码:A 文章编号:1672-7312(2019)05-0580-07

Abstract:The rapid rise of corporate debt has brought great security risks to financial markets and economic growth.Therefore,studying the dynamic relationship between corporate debt and economic growth is of great significance to China’s deleveraging process.This paper selects 12 quarters of data from 2015 to 2017 from 29 provinces,cities and autonomous regions in China.Using the panel VAR model method,the panel Granger causality between corporate debt and economic growth is tested,and the variance decomposition is used to illustrate the difference between the two.The study found that corporate debt is not the Granger cause of economic growth,and economic growth is the Granger cause of corporate debt;the results of variance decomposition show that corporate debt and economic growth are mainly affected by their own.The research results show that the accumulation of corporate debt hinders economic growth in the long run;when the economic growth rate is high,corporate debt tends to decline.Although corporate debt is not conducive to economic growth,in the future forecast of variance,corporate debt has little impact on economic growth,indicating that China’s deleveraging process has demonstrated results during the sample observation period.

Key words:corporate debt;economic growth;panel VAR;debt growth rate;deleveraging

0 引 言

美国智库麦肯锡全球研究院在2015年提出中国债务水平增长过高,已超过发展中国家的平均水平,企业债务快速上升令人担忧。债务的高额积累可能会引发贷款违约潮,最终通过银行系统带来金融危机。自2008年的金融危机之后,债务的不断攀升迅速引起学者的关注。通常将债务分为政府债务和私人债务,私人债务又分为企业债务和家庭债务。在不同债务部门中,企业债务所占比重最大。依据国际清算银行的统计,截至2017年年底,中国非金融部门债务占GDP的比值为241.5%,其中政府债务占GDP的比值为46.2%,企业债务占GDP的比值为146.9%,其余为家庭债务。Terrones(2008)通过研究新兴市场中工业企业的信贷特征,发现大多数新兴市场危机与信贷繁荣有关[1]。杨攻研等(2014)提出企业债务对经济增长的影响大于政府债务,由此可见,企业债务的上升是个不容忽视的话题[2]。在金融危机之后,各国政府都积极采用营救措施,如采取扩张性财政政策,从而导致政府债务的增加,因此,多数学者关注于政府债务。Ugo Panizza等(2014)提出政府债务与经济增长之间存在负向相关关系,但如果纠正了其中的内生性,则债务与经济增长之间的联系会消失 [3]。程宇丹等(2014)研究提出,发展中国家无法承受过高的政府债务,但在一个适当的范围内,政府债务的增加会提高投资率 [4]。潘俊等(2015)研究了金融生态环境与政府债务融资成本的关系,结果表明金融生态环境越好,政府债务的融资成本越低 [5]。Coupet等(2017)认为赤字支出对经济增长存在负面影响,且在不同负债水平国家,影响程度不同 [6]。对于企业债务的研究不局限于某一角度,而是从多个方面展开。

由已有文献可知,研究企业债务与经济增长的文献集中于采取多部门债务国家层面的数据,而文中将利用国内省级层面数据单独探讨企业债务与经济增长的关系。

1 企业债务和经济增长的变动分析

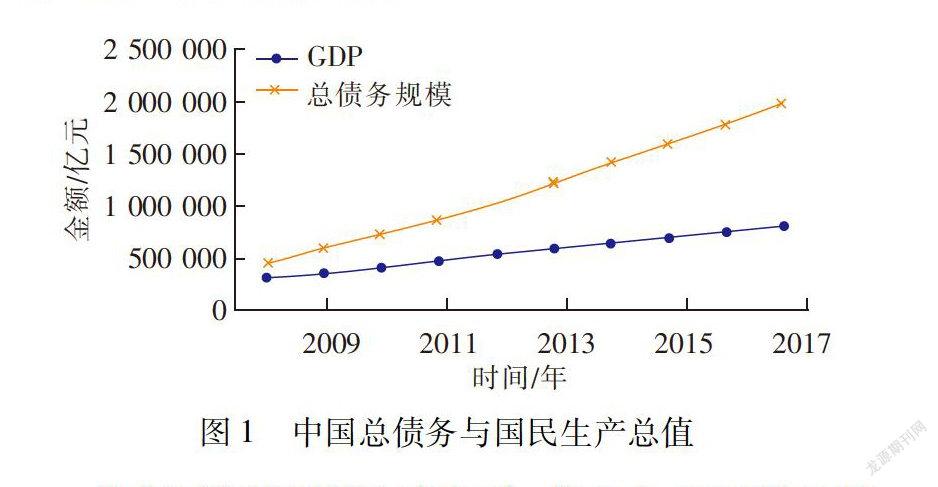

1.1 国内总债务规模与国内生产总值的变化近些年,随着国内生产总值的增加,债务总规模也在逐渐扩大。由图1可知,自2008年以来,社会总债务在不断上涨,从2008年的441 391.26亿元增加到了2017年的1 994 009.8亿元,年平均增长率高达39.08%;国民生产总值从2008年的319 515.5亿元增加到了2017年的827 121.7亿元,年平均增长率17.65%.社会总债务的增长速度明显高于国民生产总值增长速度。

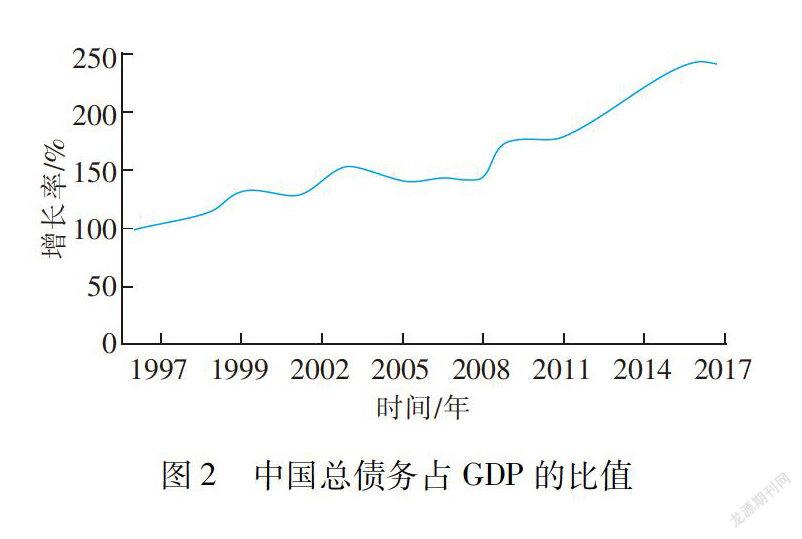

依据国际清算银行的标准,债务占GDP的比值是衡量债务发展规模的一个重要指标,图2展示了自1995年以来中国总债务占GDP比值的变化情况。从图2中可以看出,债务的发展状况可以分为2个阶段:1995年至2008年,债务增长平缓,1995年债务占GDP的比值为99.4%,2008年债务占GDP的比值为138.4%,13年間的平均增长率仅为3%;2008年至2017年是债务高速增长阶段,2017年债务占GDP的比值为241.5%,2008—2017年间平均增长率为11.46%.截至2017年底,中国总债务占GDP的比值已经接近许多发达国家的债务水平。

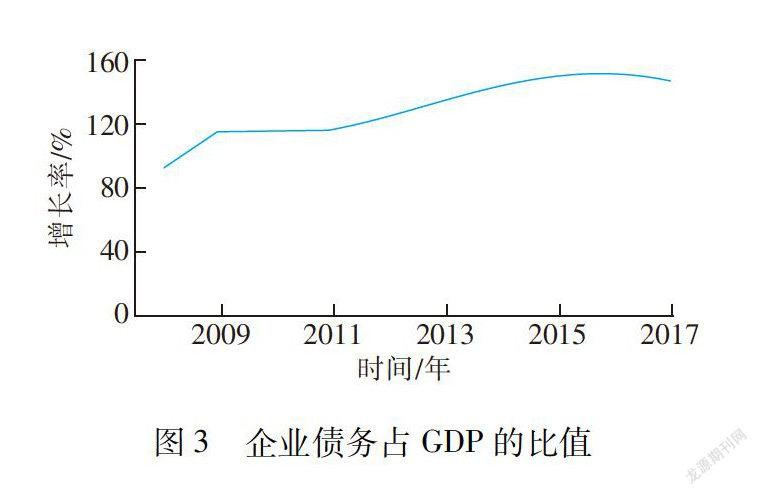

1.2 企业债务规模的变化及对经济增长的影响徐云松(2018)通过理论研究得出我国企业债务的主要特点为:增长过快、结构性差异化较大和债务融资结构失衡;债务来源渠道主要为银行贷款[17]。企业债务在社会总债务规模中所占比值最大,图3展示了2008—2017年企业债务占GDP比值的变化情况。由图3可以看出企业债务占GDP的比值变化在近9年间也分为2个阶段,在2008—2011年间,从93.1%增长到了115.9%,增长较为平稳;在2011—2017年间,增长到了146.9%,6年间年平均增长率为5.17%.

企业债务的上升在短期内保证了企业资金的流动性,有利于企业维持正常经营。但在长期,企业债务过高会带来金融安全隐患。洪朝伟等(2018)研究表明在长期内,债务通货紧缩的危机值得警惕[18]。在我国,企业债务主要来源于银行贷款(谭小芬等2018)[19],企业将资产抵押给银行来获取资金,当资产价格下降时,企业融资能力不足,不得不出售资产换取资金,这将进一步降低企业资产价格,发生“债务通缩”现象。高负债企业在长期面临流动性不足的风险,如果影响到企业活力,则会产生无法按时归还贷款问题,使得银行不良贷款上升,进而影响整个金融体系的安全,不利于经济增长。

2 研究设计

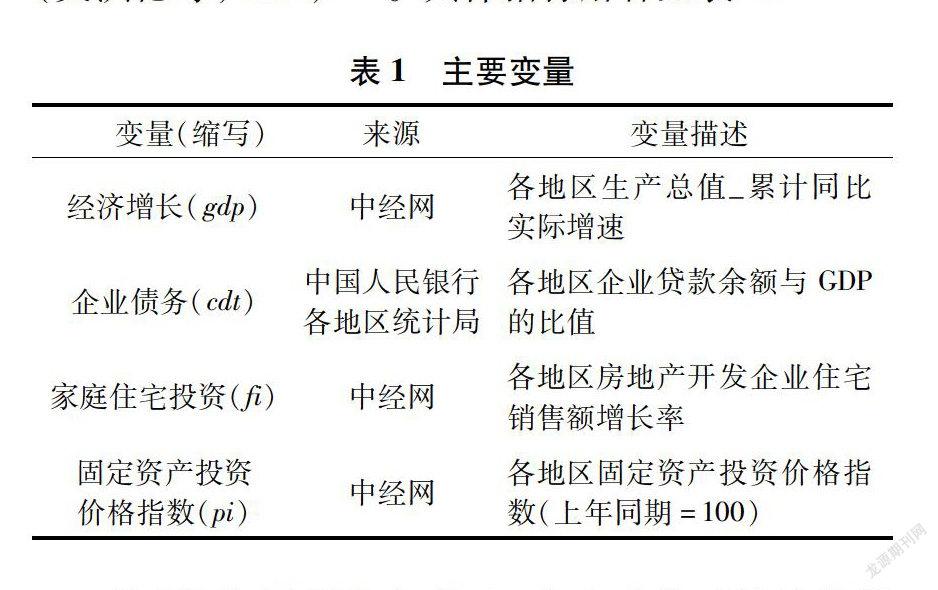

2.1 变量的选择与数据说明文中选取我国29个省市自治区,2015—2017年共计12个季度的数据(由于河南和天津公布的数据不全,港澳台地区的数据无法获得,所以剔除)。由于中国人民银行自2015年起,才开始将贷款分为住户贷款、企业贷款和其他等几个部分,所以文中选取2015—2017年季度数据。文中主要研究企业债务与经济增长的关系。因此选取的变量有:经济增长、企业债务、家庭住宅投资和固定资产投资价格指数。家庭住宅投资反应出房地产市场的规模,房地产市场的扩张不利于实体经济企业债务融资(安磊等,2018)。资本支出是决定企业债务的一项重要因素,固定资产投资价格指数能够较好地反应企业固定投资中价格变动情况(艾洪德等,2004)[20]。具体指标解释见表1.

依据国际清算银行算法,非金融公司的总信贷应包括公司债券、商业票据、银行债务、其他债务和垫款以及总抵押债务。其中银行贷款在企业债务中占最大比例(谭小芬等,2018),且中国人民银行只公布各省市银行信贷余额,其他项目没有存量只有增量,所以企业债务规模选用银行信贷数据除以连续四季度GDP之和(Víctor M.González,2015)[21]。

2.2 模型设计文中选用面板VAR模型来研究企业债务对经济的影响。VAR模型能够很好的解释多变量之间的联系。由于文中选取的数据涉及各个省份所以是面板数据,因此选用面板VAR模型。模型设定公式如下其中:zit为内生变量矩阵;xit-j为zit的滞后项。yi为个体效应,文中使用前向均值差分法,即“Helmert”过程消除前向均值。这种变换保留了变换后的变量与滞后变量的正交性,因此可以使用滞后变量作为工具进行系统GMM估计系数。 dc,t为时间虚拟变量,通过各省市各季度的变量减去每个变量的平均值来消除这个假设。α为截距项;β为待估系数;et为误差项(Inessa Love等,2006)[22]。zit为{gdp,cdt,fi,pi},依次是经济增长,企业债务规模、家庭住宅投资和固定资产投资价格指数。

3 实证结果分析文中通过29个省市12个季度数据来探究经济增长(gdp)、企业债务(cdt)、家庭家庭住宅投资(hi)和固定资产投资价格指数(pi)之间的相互关系。

3.1 面板单位根检验在使用面板VAR模型时,应先进行单位根检验,以保证数据为平衡面板与结果的准确性。文中数据为29个省市12个季度的数据,属于短面板,所以选用HT检验;又因为每个省市之间存在差异性,所以用IPS检验。检验后结果显示多个变量为非平稳序列,因此对变量进行一阶差分。一阶差分后4个变量均通过HT和IPS准则说明4个变量都为一阶单整序列。

3.2 面板数据协整检验面板单位根检验保证了所有变量为一阶平稳序列。进行协整检验来判断变量之间是否存在长期均衡关系。通过KAO检验,结果显示4个变量序列之间存在协整关系。

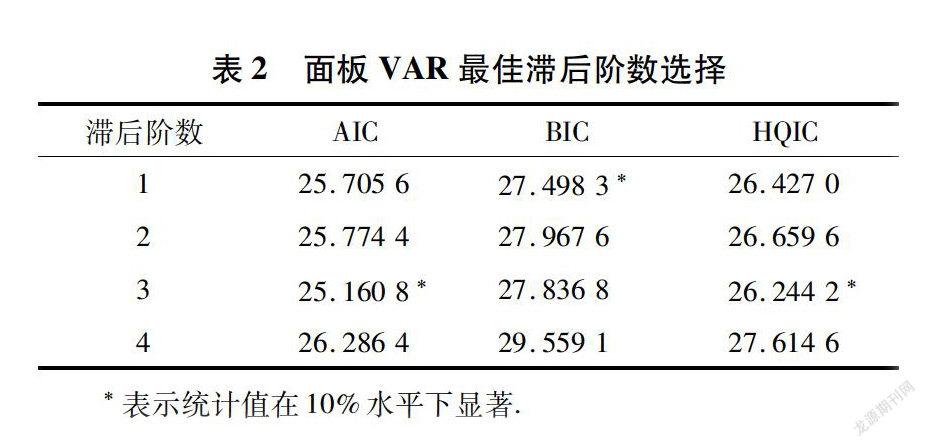

3.3 选择最佳滞后阶数在进行面板VAR分析之前,要依据AIC,BIC和HQIC准则来判断最佳滞后阶数,依据表2结果,文中选择滞后3阶为最佳滞后阶数。

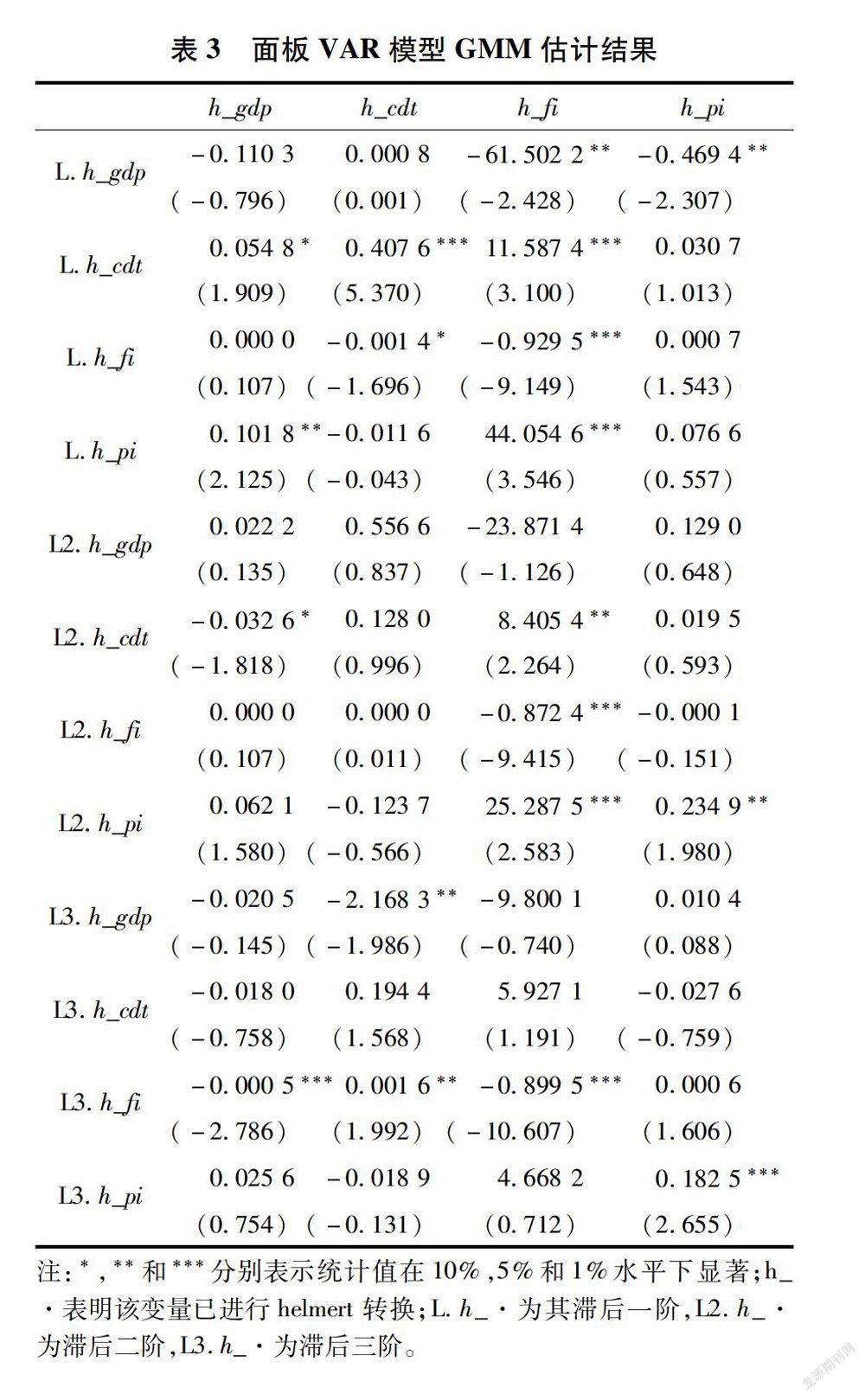

3.4 面板GMM估计使用面板VAR模型时,应先用Helmert方法消除样本中的固定效应,避免因一阶差分而带来的误差。设定滞后阶数为3阶,用GMM估计方法得到gdp,cdt,hi和pi之间参数回归的结果。结果见表3.

从表3的结果中可以看出

1)在经济增长的方程中,企业债务的滞后一期对经济增长的影响为正,在滞后二期对经济增长的影响为负,说明在短期内,企业债务的上升会促进经济增长,但在长期并不利于经济增长。

2)在企业债务的方程中,经济增长的滞后三期对企业债务存在显著的负向影响,说明在良好的经济环境中,企业贷款会有所减少;家庭住宅投资的滞后一期对企业债务的影响为负,滞后三期则相反,说明房地产市场的繁荣在短期内会挤占企业债务融资。

3)在家庭住宅投资方程中,企业债务在滞后一期、二期和三期的系数在逐渐减小,说明企业债务对房地产市场的影响是一个逐步减弱的过程;固定资产投资价格指数在滞后一期和二期都对家庭住宅投资有着正向影响,说明固定资产投资价格变动较大时,房地产市场的规模在扩大,但这种影响随着时间的变化在显著减少。

4)在固定资产投资价格指数中,经济增长在滞后一期对固定资产投资价格指数存在负向影响,说明经济增长较好时,固定资产投资价格波动较小。

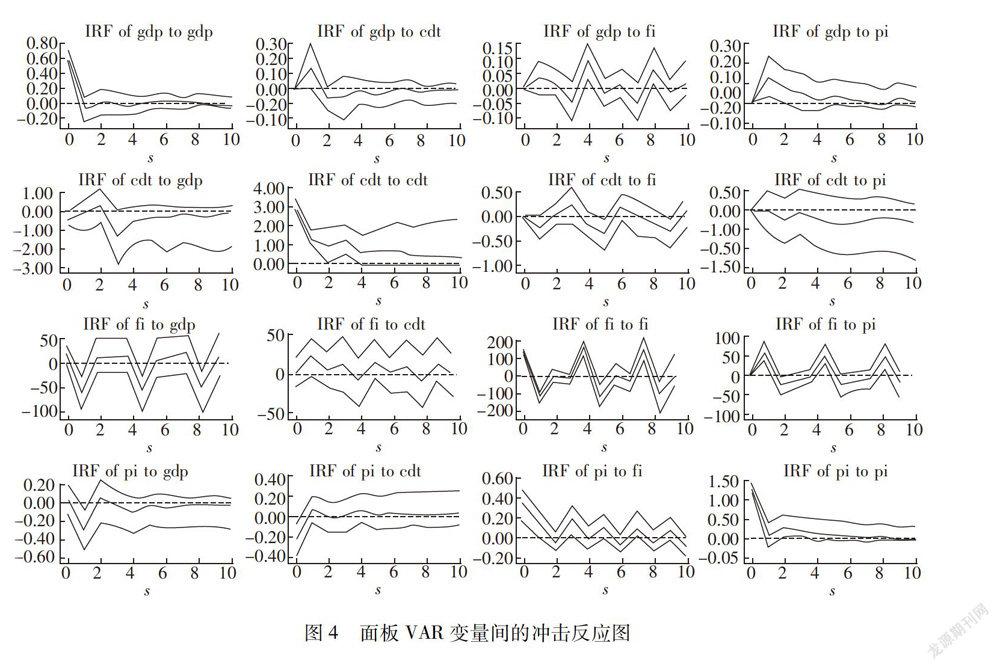

3.5 脉冲响应分析脉冲响应函数是分析在其他变量当前和前各期值不变的情况下,扰动项的一个标准差的冲击对其他变量当期和未来取值的影响。为了精准的分析各因素冲击对其他变量序列的动态影响,在滞后3期报告10个预测期的冲击反应,通过Monte Carlo模拟1 000次得到分析结果。结果如图4所示。

由图4可知:①给cdt一个标准差的冲击,gdp在起初会产生比较激烈的正向反应,并在第一期达到最大,从第二期开始,产生负向反应,最终趋于较小的负向值,说明企业债务的上升在短期内会促进经济增长,但在长期不利于经济增长;②给gdp一个标准差的冲击,cdt会产生比较激烈的负向反应,并在第三期达到最大,说明,在经济增长较快的环境中,企业债务融资会减少;给fi一个标准差的冲击,cdt总体反应为负,说明房地产市场的发展使的企业贷款降低;给pi一个标准差的冲击,cdt存在显著的负向反应,说明固定资产投资价格指数越高,企业债务融资越少;③给cdt一个标准差的冲击,fi存在显著的正向反应,说明当企业债务增加时,房地产市场会进一步扩张;④给gdp一个标准差的冲击,pi会产生比较激烈的负向反应,并在第一期达到最大,说明经济增长较快时,固定资产投资价格指数较低。

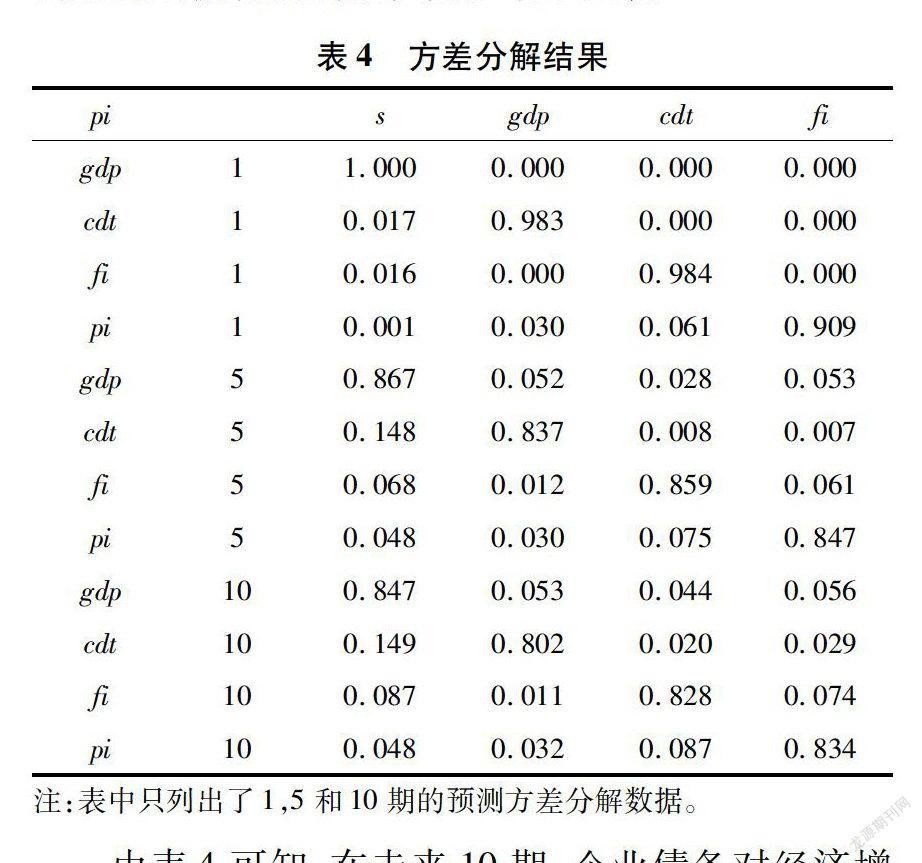

3.6 方差分解分析为了更好地预测变量之间的相互影响程度,文中通过方差分解,得到不同VAR方程的冲击反应对内生变量波动的贡献程度。结果见表4.

由表4可知,在未来10期,企业债务对经济增长的贡献程度为5.3%,家庭住宅投资和固定资产投资价格指数对经济增长的贡献程度分别为4.4%和5.6%,说明在未来一段时期内企业债务对经济增长的影响程度不大。经济增长对企业债务的波动解释程度为14.9%,说明经济增长的快慢对企业债务的变化有着较为显著的影响。家庭住宅投资和固定资产投资价格指数对企业债务的贡献程度分别为2%和2.9%,说明它们对于企业债务的变化影响并不大。家庭住宅投资和固定资产投资价格指数在未来10期的变化趋势主要依赖于自身。

3.7 Granger因果检验为了更好的判断变量间是否存在显著的因果关系,文中进行Granger因果检验,结果见表5.

从表5结果所示,企业债务和固定资产投资价格指数都不是经济增长的Granger原因,家庭住宅投资是经济增长的Granger原因。经济增长和家庭住宅投资都是企业债务的Granger原因,而固定资产投资价格指数不是企业债务的Granger原因。企业债务和固定资产投资价格指数都是家庭住宅投资的Granger原因,经济增长不是家庭住宅投资的Granger原因。经济增长和家庭住宅投资是固定资产投资价格指数的Granger原因,而企业债务不是固定资产投资价格指数的Granger原因。

4 结 语文中选取国内29个省市自治区2015年第一季度到2017年第四季度的面板数据,使用面板VAR模型,研究企业债务与经济增长的关系。分析结果发现

1)企业债务的上升在短期内会促进经济增长,但在长期阻碍经济增长;经济保持良好的增长速度时,企业债务会随着时间下降。通过方差分解可知,经济增长的变动84.7%与自身有关,只有5.3%与企业债务的波动有关。同样,企业债务的变化也主要与自身有关,只有14.9%的变动与经济增长有关。

2)房地产市场的繁荣将挤占企业融资,增加实体经济企业贷款的难度;而企业债务对房地产市场的影响较弱。由Granger检验可知企业债务和家庭住宅投资互为Granger原因,可见,房地产对企业债务的影响虽然较低,但不可忽略。

3)固定资产投资价格指数较高时,企业债务融资也会下降;固定资产投资价格与企业债务都不是彼此的Granger原因。我国企业债务在近几年的快速上升引起了国内外學者的高度关注,目前我国企业债务的增幅较缓,但依然处于较高水平。2015年政府提出去杠杆的目标,并强调去杠杆的重点在于企业,旨在遏制企业债务过高而带来的危机。从文中的结果来看,虽然企业债务的上升不利于经济增长,但它不是经济增长的Granger原因,而且由方差分解的结果可得企业债务对经济增长的影响较小,可见在样本观测期内我国去杠杆政策初见成效,杠杆率趋于稳定。

参考文献:

[1] Terrones M,Mendoza E.An anatomy of credit booms:evidence from macro aggregates and firm level data[R].Paper Presented at the Financial Cycles,Liquidity,and Securitization Conference Hosted by the IMF Washington,2008.

[2]杨攻研,刘洪钟.不同类型债务对经济增长及波动的影响[J].经济学家,2014(04):31-39.

[3]Ugo Panizza,Andrea F.Presbitero,public debt and economic growth:is there a causal effect?[J].Journal of Macroeconomics,2014,41(09):21-41.

[4]程宇丹,龚六堂.政府债务对经济增长的影响及作用渠道[J].数量经济技术经济研究,2014,3112:22-37+141.

[5]潘 俊,王亮亮,沈晓峰.金融生态环境与地方政府债务融资成本——基于省级城投债数据的实证检验[J].会计研究,2015(06):34-41+96.

[6]Coupet Jr,Ernst.Government debt and economic growth:another neoclassical growth approach[J].Journal of Applied Economics & Business Research,2017(07):172-193.

[7]enay Aca,Oya Celasun.Sovereign debt and corporate borrowing costs in emerging markets[J].Journal of International Economics,2012,88(01):198-208.

[8]陆 婷,余永定.中国企业债对GDP比的动态路径[J].世界经济,2015,3805:3-16.

[9]罗来军,李军林,王雨剑,等.企业债务的经济效应检验[J].经济理论与经济管理,2016(08):47-59.[10]黄送钦,吴利华,许从宝.高管超额薪酬影响了企业债务融资吗[J].当代财经,2017(11):110-122.

[11]安 磊,沈 悦,余若涵.高管激励与企业金融资产配置关系——基于薪酬激励和股权激励对比视角[J].山西财经大学学报,2018,4012:30-44.

[12]Gebauer S,Setzer R,Westphal A.Corporate debt and investment:a firm-level analysis for stressed euro area countries[J].Journal of International Money and Finance,2018,86:112-130.

[13]Dang V A,Lee E,Liu Y,et al.Corporate debt maturity and stock price crash risk[J].European Financial Management,2018,24(03):451-484.

[14]郭新华,廖知航.中国分部门债务水平与经济增长的动态关联性分析:1997—2013[J].当代经济管理,2015,37(06):79-85.

[15]Puente-Ajovín,Miguel,Sanso-Navarro M.Granger causality between debt and growth:evidence from OECD countries[J].International Review of Economics & Finance,2015,35:66-77.

[16]Gómez-Puig,Marta,Sosvilla-Rivero,et al.Nonfinancial debt and economic growth in euro-area countries[J].Journal of International Financial Markets,Institutions and Money,2018,56:17-37.

[17]徐云松.中国企业债务率的表现特征、原因与对策[J].金融理论与教学,2018(04):13-19.

[18]洪朝伟,徐朝阳.中国非金融企业债务:影响因素、动态特征及处理对策——基于“从一般到特殊”的动态建模方法[J].经济社会体制比较,2018(05):35-46.

[19]谭小芬,李 源.新兴市场国家非金融企业债务:现状、成因、风险与对策[J].国际经济评论,2018(05):61-77+5.

[20]艾洪德,徐明圣,郭 凯.我国区域金融发展与区域经济增长关系的實证分析[J].财经问题研究,2004(07):26-32.

[21]González Méndez,Víctor Manuel.The financial crisis and corporate debt maturity:the role of banking structure[J].Journal of Corporate Finance,2015,35:310-328.

[22]Love I,Zicchino L.Financial development and dynamic investment behavior:Evidence from panel VAR[J].Quarterly Review of Economics and Finance,2006,46(02):190-210.

(责任编辑:许建礼)