科技创新投资模式

乔政

摘要:随着我国大数据、互联网和人工智能技术的迅速发展和股票市场的蓬勃发展,程序化的智能投资模式正在快速的兴起和发展。大数据技术的发展为计算机分析和挖掘其中隐含的经济规律和有用信息提供了基础学习源。互联网技术的发展为这些信息的互联互通,及时的传播共享和交易指令的及时下达提供了快速和可靠的传输方式和媒介。人工智能技术的发展,使机器学习能力大幅提升,计算机快速处理浩如烟海的数据,总结发现有用的信息和规律,制定新的交易策略,修改和完善已有的策略,都变得更加快速和有效。程序化交易以计算机数量化模型分析决策为基础,根据自身规则自动交易,有利于克服人性的弱点,实时接收信息、处理信息、作出交易决策和自动下单。

1 研究背景与意义

我国的证券市场自从1990年12月19日上海证券交易所建立以来,取得了快速的发展,市场规模不断扩大。截至2018年9月,沪深两市上市A股总数为3569家。然而,与西方资本市场不同的是,我国证券市场最主要的交易方式为人工交易。鉴于人工交易难以应对瞬息万变的股票市场和稍纵即逝的交易机会,投资者努力寻找和研究快速有效的投资工具与投资策略,这也使得程序化交易在投资者间逐渐兴起。随着市场的不断波动,投资者开始转变视角从“人工交易”到“程序化交易”,并摒弃最初的盲目与狂热,开始使用更加先进的投资方法和投资策略。

研究股票市场的程序化投资模型的意义包括以下几个方面。

(1)从投资决策模式角度,程序化投资模型以先进的数学模型替代人为的主观判断,利用计算机技术从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,极大地减少了投资者情绪波动的影响,避免在市场极度狂热或悲观的情况下作出非理性的投资决策。

(2)从投资心理角度,客服人性的弱点是程序化交易的重要意义,人的情绪化因素,贪婪、恐惧、做事不果断和赌性等因素都会让一个人正在交易的时刻突然改变原有的计划,而程序化交易是一切功课在事先已经做好,不折不扣的按照规则执行操作,避免交易决策受到跌宕起伏的情绪干扰,从而避免临时情绪波动导致的错误决策。

(3)从投资效率角度,程序化交易可以突破人的能力极限,大幅提高投资效率并降低人的体力和脑力的消耗。我们从眼睛获取信息,到大脑分析决策,再到手工输入下单,这个过程需要一段时间来完成。计算机程序自动化交易显然比人工快得多,特别是当我们为了分散风险而进行多品种组合投资交易时,程序化交易迅速快捷的优点就更加突出。计算机可以准确、快速、同时抓住转瞬即逝的交易机会,投资者不必再紧密盯盘和决策下单。程序化交易的系统性交易、资金和仓位管理,有利于投资的组合优化管理和风险控制,增加收益。

在实践中,股票市场的变化是迅速的,并非一成不变的,并且这种变化难以预知和掌握。因而,从程序化分析的角度出发,利用数学和统计学方法,对股价从多个周期维度,如周线、日线和30分钟线同时对股票的技术指标进行实时监测和投资决策,这样有助于投资者很大程度的保证整个过程中投资思路的一贯统一,减少投资决策受股票市场中股价震荡的影响,使投资过程更加理性和投资收益的稳定性。

与此同时,经典技术指标的有效性在股票市场中十分有限。因此,通过卡尔曼滤波模型的思想,对经典股票的技术指标加以改进,使改进后的技术指标对股价运行轨迹作出更加合理的判断,选择更优的指标决策作为开仓条件和平仓条件,调整资产配置,建立更优的程序化投资模型,完成行之有效的程序化股票交易系统,帮助投资者在证券市场中获得更高的回报。

2 研究现状

2.1 程序化研究现状

中国证券股票市场交易系统的研究和应用均处在发展阶段。不过得益于我国信息技术应用的起步比较高,近年来,新投资理念随着市场化程度的提高而被不断地引进,程序化交易系统逐渐接近投资者。孙伟(2017)应用MATLAB软件,从WIND机构版获取股票的基本面和技术面数据,将部分上市比较短的公司剔除,以整个A股市场股票为样本进行量化分析,最后将收益率作为衡量的标准给出合理的量化投资策略。陈荣(2018)从股票价格的联动性研究与分析出发,运用金融经济学、计量经济学与统计学的相关理论从市场不同级别的联动性角度来思考联动性策略的构建逻辑,最终得到了基于行业内个股联动性的程序化投资策略,以期能给市场投资者及相关研究人员提供一定的借鉴。杨世林(2018)对以多因子为基础的策略进行了改进,主要从策略因子、调仓频率和持仓数目对策略进行了优化,优化后的策略相较于基础策略在年化收益、盈亏比、夏普比率等指标上有了显著的提升。

2.2 卡尔曼滤波器原理及应用的研究现状

池丽旭和张广胜(2012)基于卡尔曼滤波方法对投资者情绪进行了研究,得到了去除市场噪声的投资者情绪综合指数,比较了投资者情绪的变化值与投资者情绪对股票收益的影响效果,结果表明投资者情绪的变化值的影响更显著。高大良(2013)用卡尔曼滤波分析方法構建了新的投资者情绪复合指标,与经典

的情绪指标进行了比较,进一步验证了投资者情绪复合指标的稳健性。凌士勤和苏乐(2017)运用卡尔曼滤波的方法估计出投资者情绪指数,将上证综指收益率与理性情绪指数和非理性情绪指数进行广义脉冲响应函数分析。得出理性情绪与非理性情绪都在第二个月对上证综指收益率具有最大的正向冲击;收益率对理性情绪的正面影响具有较长的持续效应,对非理性情绪的正面冲击逐渐减小。

3 卡尔曼滤波理论对经典技术指标的改进

斯坦利·施密特首次实现了卡尔曼滤波器。卡尔曼在NASA埃姆斯研究中心访问时,发现他的方法对于解决阿波罗计划的轨道预测很有用,后来阿波罗飞船的导航电脑便使用了这种滤波器。

股票市场中股价的不可预知性与阿波罗飞船所在的位置宇宙环境十分相似。那么应用卡尔曼滤波的基本思想对经典的技术指标加以改进,使经典指标的走势和变化可以更加精准的反映当前股价的走势和未来股价的趋势。本文以移动平均线(MA)为例加以改进。

改进后在TradeStation平台是加载修改前后的技术指标。为卡尔曼滤波均线,图1为普通均线,明显的可以看出卡尔曼滤波均线的对K线变化的反应速度快于普通均线,更加准确的体现了当先股价的走势与未来股价的趋势。

4 卡尔曼滤波器改进双均线策略的测试

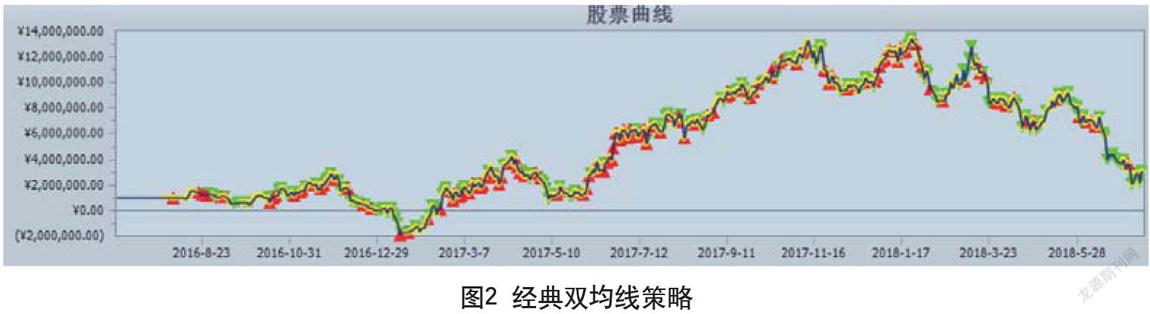

用同样的方法将经典的双均线策略中的两条均线进行卡尔曼滤波原理的改进。然后对改进后的策略与原策略回测沪深300指数。

从测试效果可以得出,结论卡尔曼双均线的年化收益率、夏普率和盈亏比均大干经典双均线。从一定程度可以说明经过卡尔曼滤波原理改进后的指标更加具有优势。

5 结语

通过策略回测可以得出结论,卡尔曼双均线策略的测试效果相比经典双均线策略的测试效果,年化收益率更高,夏普率更高,最大回撤率更小,但盈亏比更小。综合这四个角度评估,经过卡尔曼滤波原理改进后的程序化交易策略相比经典双均线策略更加具有优势。

本文是将经典物理模型与程序化交易相结合的理论研究,因而需要根据实际的投资活动对模型进行合理的设定,使模型既符合现实的投资活动又相对简洁。这种科技创新投资模式应用到了数理金融和机器学习算法,来研究科技型投资模式。这种科技型投资模式以先进的数学模型替代人为的主观判断,利用计算机技术从庞大的历史数据中海选能带来超额收益的多种“大概率”事件以制定策略,通过概率优势取得超额收益。与此同时,这种科技型投资模式避免交易决策受到跌宕起伏的情绪干扰,从而避免临时情绪波动导致的错误决策,程序化交易的系统性的交易、资金和仓位管理,有利于投资的组合优化管理和风险控制,增加收益。因此,这种科技型投资模式将逐渐在股票市场中得到应用与普及。