财务柔性、研发投入与企业全要素生产率

Ha Minh Chi

一 引 言

中国经济进入“新常态”,标志着粗放型高增长不可持续。国家“十三五”规划中明确提出用改革的方法提高全要素生产率,十九大报告进一步强调经济高质量发展,生产效率提升成为更加重要的经济发展目标。因此,如何优化资源配置、调整结构以提高微观企业和宏观经济的全要素生产率具有十分重要的研究意义。

全要素生产率及其影响因素已成为学界关注的重点。研发投入、企业的融资环境是影响全要素生产率的两个方面。Gatti和Love(2008)[1]从信贷融资的角度分析表明,无法获得有效信贷的企业通常具有更低的生产率,Bakke(2009)[2]的研究也表明信贷减少会导致企业生产率衰减。Ferrando和Ruggieri(2018)[3]从外部融资环境的角度对欧洲企业进行研究,发现企业外部金融摩擦增大会降低生产率水平,Beck et al.(2000)[4]从金融发展的角度证明地区金融发展会提升企业的生产率。国内学者研究发现,在融资约束的情形下,金融发展(刘洪铎,2014)[5]、政府补贴(任曙明和吕镯,2014)[6]等能够促进企业全要素生产率的提升,张建华等(2018)[7]采用中国工业企业数据研究发现,股权和债务融资的增加都能够促进全要素生产率的提高,王勇和张耀辉(2018)[8]研究认为,企业主体的内部治理与外源融资协同对企业效率的提高至关重要。

根据“优序融资理论”,企业的融资除了外部的债权和股权融资之外,内源融资也是企业融资的重要来源(Myers和Majluf,1984)[9],这种内源融资就是企业内部储备的财务柔性(DeAngelo et al.,2006)[10]。2008年金融危机之后,为应对外部环境不确定性,越来越多的企业选择低负债和高现金持有以保持一定的财务柔性水平(汪金祥等,2016[11];Pinkowitz et al.,2016[12]),而对于财务柔性问题的研究也越来越丰富,集中于财务柔性对企业融资、投资和投资效率(曾爱民等,2013)[13]等经营选择影响方面。Shaikh et al.(2018)[14]指出财务柔性对于高科技企业的研发投入具有重要影响,财务柔性的存在能够提升高科技企业的研发投入。本文关注的主要问题在于财务柔性对企业生产效率是否会产生影响?以及财务柔性是如何对其产生影响的?

对比现有研究,本文创新之处主要体现在三点:(1)从全要素生产率的角度研究财务柔性对企业生产效率的影响,补充了财务柔性这一越发重要的财务概念与企业经营活动间关系的研究;(2)分析研发投入在财务柔性与全要素生产率之间的中介作用,探究了财务柔性对于全要素生产率的影响机制;(3)本文研究结果与其他学者研究成果略有差异,说明财务柔性与全要素生产率之间关系的多样性,从财务柔性的角度提升全要素生产率需要考虑多重因素。

二 理论分析与研究假设

对财务柔性与企业投资和投资效率之间关系的讨论存在着两种截然相反的观点:“预防性需求假说”认为财务柔性是对未来不确定性的一种应对,能够提升企业把握未来投资机会的能力;“浪费支出假说”(Jensen,1986)[15]则认为财务柔性是一种资源浪费,会增加企业管理者的私利,导致代理成本的上升(John et al.,2016)[16]。国内学者研究认为财务柔性与企业投资行为之间具有复杂关系。陈红兵和连玉君(2013)[17]研究发现财务柔性能够提升企业投资水平,但是由于委托代理问题的存在,财务柔性企业的投资效率显著低于无财务柔性企业的投资效率。企业通过资本运作、现金流调控、利润分配等途径获取财务柔性,全要素生产率作为衡量企业生产效率的重要指标,受到财务柔性获取过程中各类经营活动的影响。与财务柔性影响企业的投资效率相同,当企业的财务柔性水平较低时,随着财务柔性水平的增加,企业的投资能力和研发支出有所增加,此时,财务柔性的增加对于企业全要素生产率更多的是促进作用。但是,随着全要素生产率的提升,一方面企业的边际产出降低,边际效率下降;另一方面,内源资金相对于外部融资而言缺少了来自于债权人等方面的外部监管,委托代理问题突出,此时,财务柔性的增加对全要素生产率可能会产生一种抑制作用。

由此提出研究假说1:财务柔性与全要素生产率之间呈倒“U”型关系,随着财务柔性的增加,全要素生产率先升后降。

财务柔性对企业投资水平和研发投入具有重要影响,例如现金持有可以保障研发投入,影响研发水平。而全要素生产率与企业研发投入息息相关,研发投入带来的技术进步是全要素生产率提升的重要动力(毛德凤等,2013[18];孙晓华和王昀,2014[19]),因此本文认为财务柔性主要通过影响研发投入进而影响全要素生产率。

企业研发创新行为具有高风险特征,研发投入可能颗粒无收,因此研发支出过程中的代理问题也极为严重。陈岩等(2016)[20]研究指出,委托代理冲突是企业研发投入过程中高投入、低效率的重要原因。刘洪铎(2014)[5]、任曙明和吕镯(2014)[6]的研究表明金融发展和政府补贴等额外的金融资源对于面临融资约束企业和非融资约束企业的全要素生产率具有明显不同的效果。作为融资来源的重要渠道之一,财务柔性对于不同融资约束状况的企业也具有不同效果。对于面临融资约束的企业,财务柔性能够为企业研发提供低成本、高度自主的内源资金;对于不存在融资约束的企业,研发支出容易出现过度投资和低效率使用的现象,尤其是低成本和弱约束的财务柔性资源更加降低了研发支出的转化效率。

因此,提出研究假说2:财务柔性通过影响研发投入进而影响到全要素生产率。(a)当企业面临融资约束时,财务柔性和研发投入的交叉项与全要素生产率显著正相关;(b)当企业不存在融资约束时,财务柔性和研发投入的交叉项与全要素生产率显著负相关。

图1 财务柔性与企业全要素生产率注:图中O表示企业全要素生产率最大时的财务柔性水平;P表示全要素生产率下降到0时的财务柔性水平,实际中难以出现。

三 样本选择、主要变量与模型设定

(一)样本选择

本文以2007-2017年我国A股上市制造业公司作为研究对象,考虑到数据样本的科学性,对其进行如下处理:(1)剔除ST、*ST上市公司;(2)剔除数据缺失和数据明显异常(如资产负债率大于1)的样本;(3)由于采用OP方法计算全要素生产率时要求投资额为正,因此剔除投资为负的样本;(4)为了避免极端值的影响,借鉴大多数学者的做法,对各模型中出现的连续变量进行1%水平缩尾处理。本文采用的数据均来自于CSMAR数据库和WIND数据库,最后得到1953家上市公司共计11754个观测值的非平衡面板数据。

(二)主要变量的衡量

1.融资约束

现有衡量企业融资约束的方法较多,本文借鉴魏志华等(2014)[21]、刘宇尧和陆家骝(2018)[22]的做法,采用Kaplan和Zingales(1997)[23]基于负债水平、成长性、现金持有量、经营性现金净流量和股利水平五个指标构建的“KZ指数”来衡量企业融资约束水平。首先对这五个财务指标分年度取中位数后分组赋值,其中资产负债率(DEBT)和成长性Tobin’Q大于中位数取值为1,小于中位数取值为0,而现金持有/上期总资产(Ct/At-1)、经营性净现金流/上期总资产(CFt/At-1)、现金股利/上期总资产(DIVt/At-1)三个指标则相反。然后对五个指标的赋值进行求和,并且将求和后的值对这五个财务指标的原始数值进行排序逻辑回归。最后将回归系数代入回归模型估计每个上市公司每一年度的KZ指数,本文估计KZ指数的公式为:KZ=2.088DEBT+0.111TOBINQ-9.382C/A-3.86CF/A-0.423DIV/A,结果与Kaplan和Zingales(1997)[23]对美国上市公司进行研究和魏志华等(2018)[21]以中国上市公司进行研究得出的结论非常类似,估计模型较为合理。KZ值越大,代表融资约束程度越高,本文根据KZ指数的中位数和平均数分年度进行分组,高于中位数/平均数的上市公司归类为融资约束组,反之则为非融资约束组。

2.财务柔性

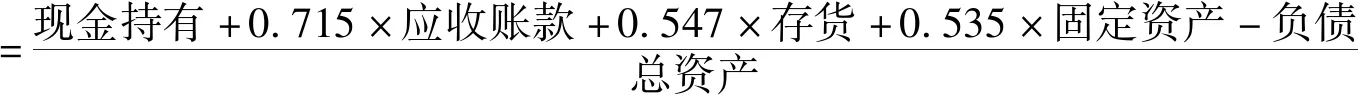

财务柔性是指企业的剩余负债能力和现金持有水平,衡量难点在于对剩余负债能力的计算。根据财务柔性的定义,本文借鉴Hahn和Lee(2009)[24]、李青原和王红建(2013)[25]的做法,采用企业抵押品价值与现有负债的差值来衡量企业的剩余负债能力。抵押品价值可以视为企业能够获得的债务融资上限(Gamba和Triantis,2008)[26],与采用偏自回归模型计算得到的目标资本结构相比,抵押品价值更少受到历史负债率的影响,在理论上更加准确,也能够在一定程度上降低内生性的影响。因此本文借鉴刘宇尧和陆家骝(2018)[22]的方法,计算财务柔性的公式为:

(1)

此外,为检验结果的稳健性,本文还借鉴曾爱民等(2013)[13]、王满和刘子旭(2016)[27]的方法,采用企业的现金持有和负债率与行业均值的差值衡量财务柔性。

3.企业全要素生产率

计算企业的全要素生产率有OLS、OP、LP、ACF等多种方法。本文以Cobb-Douglas生产函数为基础,借鉴鲁晓东和连玉君(2012)[28]、程晨和王萌萌(2016)[29]的估计方法,考虑到测量结果的稳健性,同时采用LP半参数法(Levinsohn和Petrin,2003)[30]和OP半参数法(Olley 和 Pakes,1996)[31]估计全要素生产率。

由于本文研究对象是A股上市制造业企业,因此在估计全要素生产率时,工业增加值采用主营业务收入的自然对数衡量;劳动力采用员工总数的自然对数衡量;要素投入采用购入商品和劳务的金额的对数进行衡量;资本投入采用企业的资本性支出进行衡量。在采用OP法测量全要素生产率时还需要企业的退出数据,本文认为上市公司股权、业务等发生实质转移可理解为原公司已退出,因此对样本期间内上市公司当年度所属行业和公司名称都发生改变的视为退出,该指标虚拟变量取值为1,否则为0。最后采用STATA分析软件得到全要素生产率TFP_LP和TFP_OP。

(三)模型设定

本文主要研究财务柔性对于全要素生产率的影响,以及研发投入在其中所发挥的关键性作用,根据研究假设,构建如下两个实证模型:

TFPit=β0+β1FF_SQit-1+β2FFit-1+β3RDit+β4ASSETit+β5DEBTit+β6TOBINQit+

β7FSHAREit+β8BSHAREit+β9DUALit+β10INDIREit+β11SOEit+∑indu+∑year+εit

(2)

TFPit=β0+β1FFit-1*RDit+β2FFit-1+β3RDit+β4ASSETit+β5DEBTit+β6TOBINQit+

β7FSHAREit+β8BSHAREit+β9DUALit+β10INDIREit+β11SOEit+∑indu+∑year+εit

(3)

模型(2)和模型(3)中TFPit表示全要素生产率,同时采用LP和OP方法估计,分别记为TFP_LPit和TFP_OPit;FFit-1是期初财务柔性指标,由式(1)计算得到;FF_SQit-1是财务柔性指标平方项;RDit表示当年度研发投入;FFit-1*RDit是财务柔性与研发投入交叉项。在控制变量方面,借鉴已有研究,对公司层面财务指标和公司治理因素进行了控制,其中ASSETit是总资产对数,衡量企业规模;DEBTit是资产负债率;TOBINQit衡量公司成长性;FSHAREit、BSHAREit和INDIREit是公司治理方面的指标,分别表示第一大股东持股比例、第二到第十大股东持股比例和独立董事占董事会比例;DUALit是董事长和总经理两职合一虚拟变量,两职合一取0,两职分离则取1;SOEit是企业性质虚拟变量,国有企业取1,非国有企业取0。模型同时还对行业和年份效应进行控制。

四 实证检验

(一)描述性统计

表1为各变量的描述性统计结果。从表1中可以看出,本文采用LP和OP法得到的全要素生产率的均值分别是12.898和10.793,整体数值介于6~16之间,与赵静梅等(2015)[32]利用A股上市公司数据、王杰和刘斌(2014)[33]利用工业企业数据计算得到的全要素生产率相当,表明本文测算得到的全要素生产率较为准确。主要解释变量财务柔性的均值为0.105,表明A股上市制造业公司整体上储备有一定水平的财务柔性,以备外源融资不足之需。同时,财务柔性指标最大值与最小值波动较大,表明不同企业间财务柔性水平存在着较大差异。

表2为自变量间的相关系数矩阵。表中显示,除了财务柔性与资产负债率之间相关系数较高之外,其他变量间相关系数均较小。本文还对模型进行了VIF检验,模型(2)和模型(3)的VIF值均小于3,说明变量间不存在多重共线性,可以进行回归分析。同时,本文还采用金融负债率作为资产负债率的替代变量进行稳健性检验。

表1 各变量描述性统计结果

表2 自变量间相关性系数矩阵

(二)实证结果分析

本文使用的数据样本为非平衡面板数据,进行回归分析前对模型进行Hausman检验和F检验,检验结果支持固定效应模型,因此回归分析选择控制行业和年份的双向固定效应模型。同时,固定效应模型可以在一定程度上缓解遗漏变量带来的内生性问题,使回归分析结果更加稳健。

表3 模型(2)回归分析结果

注:***p<0.01, **p<0.05, *p<0.1,括号内为系数的稳健标准误。列(1)和列(2)是不加入控制变量的回归分析结果,列(3)和列(4)是加入控制变量的回归分析结果。

表3为模型(2)回归分析的结果。财务柔性的二次项与TFP_LP和TFP_OP均在1%水平显著负相关,回归分析拟合所得函数的中轴线大致在FF=0.179处,与表1中FF的描述性结果对比可以发现,中轴线在中位数和75%分位数之间,表明财务柔性与全要素生产率之间呈倒“U”型关系,随着财务柔性水平的上升,全要素生产率先升后降,验证了研究假说1。在控制变量方面,研发投入与全要素生产率在1%水平显著正相关,与现有研究结论相一致,研发投入越高,企业创新能力越强,全要素生产率越高;资产规模和TOBINQ与全要素生产率显著正相关,企业规模越大,生产要素投入能力越强,全要素生产率越高,而成长性越高意味着企业技术积累和生产能力越强,因此全要素生产率也越高。对于公司治理因素方面的控制变量,第一大股东持股比例与全要素生产率显著正相关,股权制衡度和两职分离与全要素生产率显著负相关,表明上市制造业企业的权利越集中,全要素生产率越高,这与孙兆斌(2006)[34]的研究结论一致,证明上市制造业企业中大股东存在明显的“支持效应”。

表4和表5为模型(3)的回归结果,其中表4被解释变量是采用LP方法得到的全要素生产率TFP_LP,表5被解释变量是采用OP方法得到的全要素生产率TFP_OP。表4和表5中列(1)为对全样本进行回归分析,列(2)、列(3)和列(4)、列(5)分别按照衡量融资约束的KZ指数的中位数和平均数划分为融资约束组和非融资约束组进行回归。

模型(3)主要分析财务柔性与研发投入的交叉项对于全要素生产率的影响,从表4和表5可以看出,在全样本中,交叉项与TFP_LP和TFP_OP都不存在显著的相关关系,表明财务柔性通过研发投入对于全要素生产率的影响并不是简单的线性关系。根据前文的理论分析,财务柔性对于面临融资约束和非融资约束的企业会产生不同影响,因此进一步地,以融资约束情况作为依据对全样本进行分组,从分组的角度证明本文模型较为稳健。

结果表明,不论是按照中位数还是平均数进行分组,在融资约束组中,FF*RD与TFP_LP和TFP_OP显著正相关,表明当企业存在融资约束时,财务柔性储备越高,增加研发投入会提升企业的全要素生产率,验证了假说2(a)。然而,在非融资约束组中,FF*RD与TFP_LP和TFP_OP显著负相关,表明当企业不存在融资约束时,企业的财务柔性水平越高,增加研发投入反而会降低企业的全要素生产率,验证了假说2(b)。值得关注的是,不论是在全样本还是在分组样本中,财务柔性与全要素生产率之间不存在显著的相关关系,而研发投入与全要素生产率均是显著的正相关关系,表明财务柔性确实是通过影响研发投入进而对全要素生产率产生影响,而研发投入增加本身有利于企业全要素生产率提升,但是当财务资源过于宽松时会产生反向影响。控制变量的结果基本上与表3一致。

表4 模型(3)分组回归结果(被解释变量:TFP_LP)

(续上表)

变量(1)全样本KZ中位数分组(2)融资约束(3)非融资约束KZ平均数分组(4)融资约束(5)非融资约束DEBT-0.195∗∗-0.291∗0.151-0.267∗0.148(0.082)(0.169)(0.113)(0.155)(0.120)TOBINQ0.044∗∗∗0.037∗∗∗0.045∗∗∗0.041∗∗∗0.044∗∗∗(0.007)(0.014)(0.008)(0.013)(0.009)FSHARE0.756∗∗∗1.331∗∗∗0.440∗∗1.210∗∗∗0.502∗∗∗(0.138)(0.242)(0.182)(0.227)(0.193)BSHARE-0.002∗∗-0.001-0.003∗∗-0.001-0.003∗∗(0.001)(0.002)(0.001)(0.002)(0.001)DUAL-0.053∗∗-0.097∗-0.021-0.085∗-0.009(0.026)(0.051)(0.029)(0.047)(0.031)INDIRE-0.1010.458-0.461∗0.441-0.567∗∗(0.207)(0.377)(0.248)(0.353)(0.257)SOE-0.0580.152-0.372∗∗∗0.119-0.390∗∗∗(0.066)(0.102)(0.092)(0.096)(0.102)行业控制控制控制控制控制年份控制控制控制控制控制N117545118663656286126R20.2480.2690.2650.2650.264

注:***p<0.01, **p<0.05, *p<0.1。

表5 模型(3)回归结果(被解释变量:TFP_OP)

(续上表)

变量(1)全样本KZ中位数分组(2)融资约束(3)非融资约束KZ平均数分组(4)融资约束(5)非融资约束TOBINQ0.047∗∗∗0.045∗∗∗0.041∗∗∗0.049∗∗∗0.040∗∗∗(0.006)(0.013)(0.008)(0.013)(0.008)FSHARE0.649∗∗∗1.124∗∗∗0.367∗∗0.993∗∗∗0.454∗∗(0.134)(0.239)(0.176)(0.225)(0.187)BSHARE-0.003∗∗-0.001-0.003∗∗-0.001-0.003∗∗∗(0.001)(0.002)(0.001)(0.002)(0.001)DUAL-0.061∗∗-0.113∗∗-0.021-0.103∗∗-0.009(0.025)(0.051)(0.028)(0.047)(0.029)INDIRE-0.1200.478-0.487∗∗0.425-0.574∗∗(0.202)(0.372)(0.241)(0.349)(0.248)SOE-0.0690.043-0.260∗∗∗0.057-0.306∗∗∗(0.064)(0.101)(0.089)(0.095)(0.098)行业控制控制控制控制控制年份控制控制控制控制控制N117545118663656286126R20.331 0.344 0.344 0.342 0.339

注:***p<0.01, **p<0.05, *p<0.1。

五 稳健性检验

(一)更换财务柔性衡量指标

上文采用企业抵押品价值与负债率的差值衡量财务柔性中的负债柔性,一些学者采用行业负债率和行业现金持有水平作为目标资产负债率和目标现金持有水平,因此本文以行业平均负债率和现金持有水平与企业的现金负债率和现金持有水平的差值作为财务柔性的衡量指标进行稳健性检验。

表6为模型(2)的稳健性检验结果。可以看出,采用新的财务柔性指标之后,财务柔性指标的二次项与全要素生产率显著负相关,其他变量的符号和显著性水平也基本上与表3一致,支持假说1,结果稳健。表7为在KZ中位数分组情况下,财务柔性与研发投入对于全要素生产率的影响,可以看出对于非融资约束组,财务柔性与研发投入的交叉项与全要素生产率显著负相关,支持假说2(b)。但是在融资约束组中,交叉项与全要素生产率之间不存在显著的相关关系。在采用平均数进行分组时,得到了相同的结果,支持了假说2(b),但是假说2(a)没有得到验证,相关结果受限于篇幅没有报告。因此,整体来说,更换财务柔性衡量指标之后一定程度上仍然能够验证假说1和假说2(b),研究结论较为稳健,不能验证假说2(a)的原因可能在于财务柔性的衡量方法不同。

表6 模型(2)更换财务柔性指标的稳健性检验结果

注:***p<0.01, **p<0.05, *p<0.1。

表7 模型(3)更换财务柔性指标的稳健性检验结果

(续上表)

变量TFP_LP(1)融资约束(2)非融资约束TFP_OP(3)融资约束(4)非融资约束FF-0.0880.001-0.1500.016(0.145)(0.070)(0.147)(0.069)RD5.014∗∗∗5.574∗∗∗5.061∗∗∗3.675∗∗∗(1.643)(1.006)(1.667)(0.992)控制变量控制控制控制控制行业控制控制控制控制年份控制控制控制控制N3270519532705195R2 0.1780.212 0.2650.287

注:***p<0.01, **p<0.05, *p<0.1。

(二)调整控制变量

在相关性系数矩阵分析中可以看到,财务柔性指标与资产负债率之间存在着较高的相关性,达到了-0.7左右,因此为了检验结果的稳健性,采用金融负债率作为资产负债率的替代指标。模型(2)中采用金融负债率替代资产负债率后,财务柔性的二次项与全要素生产率显著负相关,一次项正相关,与表3结果完全一致,本文不再报告相关结果。表8为更改资产负债率指标后按照KZ指标中位数分组情况下财务柔性与研发投入对全要素生产率影响的回归结果,可以看到与表4和表5基本一致,采用平均数分组时的回归结果与此相同(受限于篇幅,文中未报告),证明在调整了相关系数较高的控制变量后本文回归结果依然稳健。

表8 模型(3)更改控制变量的稳健性检验结果

(续上表)

变量TFP_LP(1)融资约束(2)非融资约束TFP_OP(3)融资约束(4)非融资约束N5118663651186636R20.269 0.2680.3430.347

注:***p<0.01, **p<0.05, *p<0.1。

六 研究结论及其启示

在不确定性明显增强的外部经济环境下,研究企业全要素生产率与研发和财务结构资源关系对驱动经济高质量发展有重要意义。本文采用2007-2016年我国A股上市制造业企业数据,实证研究财务柔性对全要素生产率的影响,以及研发投入的中介作用。结果表明,随着企业财务柔性水平的增加,企业全要素生产率先升后降,财务柔性与全要素生产率之间存在着倒“U”型关系,对于企业生产效率而言,财务柔性并不是越高越好。进一步检验发现,财务柔性与全要素生产率之间的倒“U”型关系主要是通过影响研发投入与全要素生产率之间的关系产生的,当企业面临融资约束时,财务柔性的存在发挥了“预防性假说”的作用,作为外部融资的重要替代,增强了研发投入与全要素生产率之间的正向关系;但是当企业不存在融资约束时,财务柔性更多的是发挥“浪费支出假说”的作用,削弱了研发投入对于全要素生产率的正向影响。

财务柔性作为重要的财务结构资源,正为越来越多的企业所重视,储备财务柔性以备不时之需,但本文的研究表明,从提升企业生产效率的角度来说,财务柔性并不是越高越好。对于面临融资约束的企业来说,需要储备一定的财务柔性资源以保障研发支出,进而促进全要素生产率的提高;而对于不存在融资约束的企业,则需要降低企业的财务柔性水平,减弱财务柔性水平过高而带来的委托代理问题,以提升全要素生产率。本文研究结论对于政府补贴选择同样具有一定的指导性意义,政府选择补贴对象和补贴金额时应该对企业的融资约束状况加以甄别,对具有融资约束的企业进行补贴能够增加全要素生产率,而对不存在融资约束的企业进行补贴时可能适得其反,这一建议与任曙明和吕镯(2014)[6]研究结论相似。