木瓜移动离科创板有多远

刘俊梅

2019年3月,北京木瓜移动科技股份有限公司(下称“木瓜移动”)登上了科创板受理企业名单。

招股说明书申报稿披露,木瓜移动是一家依靠自主研发技术进行大数据处理分析的公司,主要利用全球大数据资源和大数据处理分析技术为国内企业提供海外营销服务,具体包括搜索展示类服务和效果类服务,是中国领先的互联网数据营销技术公司之一。

木瓜移动报告期内(2016-2018年)的营业收入分别为5.65亿元、22.79亿元、43.28亿元,扣非归母净利润分别为4173万元、5681万元、8343万元。木瓜移动选择的上市标准是“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正,且营业收入不低于人民币1亿元”,但仅依据这一标准,木瓜移动就能冲击科创板了吗?

毛利率持续下滑至不足5%

报告期内,木瓜移动的营业收入从2016年的5.65亿元飙升到了2018年的43.28亿元,年复合增长率达到了176.8%,但营业收入飙升的同时,毛利率却持续下滑,2016-2018年,木瓜移动的综合毛利率分别为20.31%、6.24%、4.38%。

分业务来看,报告期内,木瓜移动各业务类型毛利率情况如表1所示。

招股说明书申报稿披露,木瓜移动的同业可比上市公司为蓝色光标(300058.SZ)、佳云科技(300242.SZ)和华扬联众(603825.SH),这些公司的主营业务均为互联网营销,但佳云科技和华扬联众主要扎根于国内市场,而木瓜移动和蓝色光标则着眼于全球。

Wind数据显示,2016年和2017年,佳云科技的毛利率分别为12.46%和13.43%,华扬联众的毛利率分别为11.94%和11.22%,蓝色光标的毛利率分别为21.66%和18.20%。2016年,木瓜移动的综合毛利率为20.31%,仅次于蓝色光标,2017年就跌落到6.24%,比毛利率最低的华扬联众还要低5个百分点。

通过对招股说明书申报稿的研究可以发现,木瓜移动毛利率的持续下降是因为木瓜移动的业务重点从毛利率较高的效果类业务转向了毛利率较低的搜索展示类业务。报告期内,搜索展示类业务的毛利率偏低,且呈下降趋势,而效果类业务的毛利率较高,并持续上升。但从收入来看,报告期内,搜索展示类的业务收入分别为1.60亿元、20.84亿元、42亿元,复合增长率达到了412.83%,收入占比从2016年的28.27%上升为2018年的97.05%;与此同时,效果类业务的营业收入分别为3.58亿元、1.83亿元、1.28亿元,收入占比则从2016年的63.31%锐减到2018年的2.95%

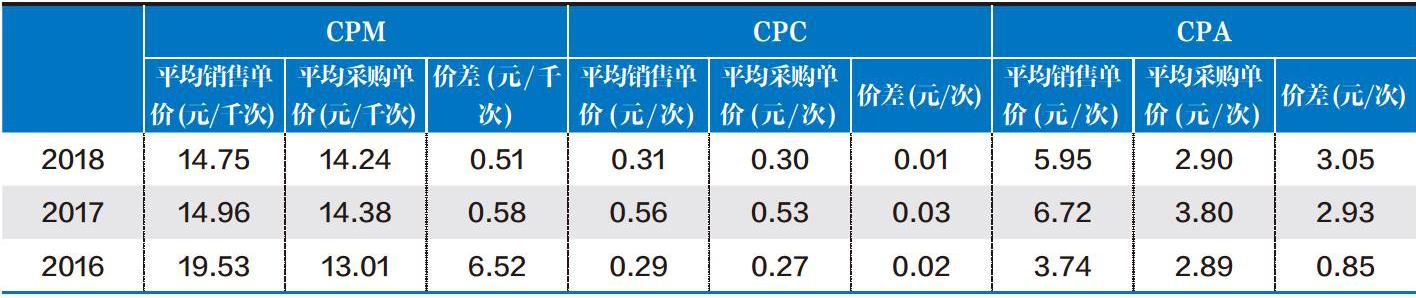

招股说明书申报稿披露,木瓜移动的搜索展示类服务采用CPM(每千次展示的成本)或CPC(每次有效点击的成本)计费方式定价,效果类服务则按照CPA(实际投放效果的成本)计费方式进行定价,三种定价模式下的平均服务单价和采购单价如表2所示。

CPC定价模式下,价差变化不大,CPM定价模式下,价差持续降低,尤其是2017年,价差直接从2016年的6.52元/千次下降为0.58元/千次,这显然是导致搜索展示类业务毛利率持续下滑且降幅显著的主要原因。

木瓜移动在招股说明书申报稿中称“以自主研发核心技术为核心竞争力的经营理念”,而毛利率作为反映企业核心竞争力的一个指标,在不足5%的情况下,即使通过反复用“大数据”来对其广告代理业务进行美颜,也很难说木瓜移动是一家科技类公司。

此外,一个更值得关注的是,木瓜移动的业务运行高度依赖美国互联网巨头Facebook。招股说明书申报稿显示,2016-2018年,木瓜移动向Facebook采购的金额分别为9357万元、18.77亿元及38.07亿元,占采购比例分别为20.79%、87.81%及91.99%,呈现快速上升的趋势,如此高的业务依赖性,木瓜移动业务的独立性存疑。招股说明书申报稿显示,公司在Facebook出海营销收入排名第二位。从某种意义上讲,木瓜移动只是Facebook在中国内地的第二大广告代理商。

研发费用占比不足

研发投入是反映企业研发能力的一个重要指标。报告期内,木瓜移动的研发费用分别为2790万元、2731万元、3052万元,在当期营业收入中的占比分别为4.94%、1.20%和0.71%。

表1:木瓜移动分业务毛利率数据来源:招股说明书申报稿

表2:木瓜移动各业务定价方式数据来源:招股说明书申报稿

表3:木瓜移动的采购成本和营业成本对比数据来源:招股说明书申报稿

同期可比上市公司的研发费用又如何呢,Wind数据显示,蓝色光标2018年年度数据尚未披露,2016年和2017年的研发投入分别为1.71亿元和1.66億元,在当期营业收入中的占比分别为1.39%和1.09%;佳云科技2016年到2018年的研发投入分别为5693万元、3851万元和5410万元,在当期营业收入中的占比分别为2.02%、1.42%、0.96%。

面对报告期内复合增长率高达176.8%的营业收入,研发投入却如此吝啬,还能将木瓜移动归为一家具有研发能力的公司吗?

营业成本低于采购金额

根据招股说明书申报稿,木瓜移动的收入主要来自搜索展示类和效果类,搜索展示类业务的计价方式分别是CPM、CPC,效果类业务的计价方式为CPA。招股说明书申报稿披露了这三种定价模式下的销售收入和采购金额,从披露的数据来看,CPM和CPC计价模式下的销售收入和搜索展示类业务收入一致,CPA计价模式下的销售收入与效果类业务收入一致,因此,对应三种定价模式的媒介采购金额将构成营业成本的主要内容。

招股说明书申报稿仅披露了报告期内搜索展示类、效果类和其他三种业务类型的营业成本金额及其占比,并没有披露各类业务营业成本金额的详细构成,但据此可以判断媒介采购金额至少应该是不大于营业成本的。表3整理了招股说明书申报稿中披露的采购成本和营业成本的对比情况。

从表中可以看出,2017年和2018年,木瓜移动搜索展示类业务的采购金额要大于其披露的营业成本金额,超出的金额分别为1197.96万元和2686.17万元。

这种差异到底是何原因?木瓜移动及相关专业机构需要给出合理的解释。