信贷约束对家庭金融市场参与的影响

温虎 王阳

摘 要:本文基于中国家庭金融调查(CHFS)2013年数据,分别采用Probit模型和Tobit模型针对信贷约束对家庭金融市场参与率和参与深度分析,并将信贷约束分为正规信贷约束和双重信贷约束分别估计。研究结果显示:信贷约束对我国家庭风险金融市场参与率、参与深度均有显著的负向影响;信贷约束对城市和农村家庭风险金融资产持有的影响存在明显异质性特征;家庭总资产、总收入、年龄、教育程度及住房等因素对于家庭金融市场参与都有一定影响。通过提升家庭金融知识、金融风险意识,改善家庭的信贷可获性,增加融资渠道可以使得更多家庭参与到风险金融市场中,有效提升风险金融资产配置,进而提高家庭资产性收入,提升家庭生活质量。

关键词:信贷约束;风险金融资产;Probit模型;Tobit模型

DOI:10.3969/j.issn.1003-9031.2019.06.001

中图分类号:F063.4/F064.1 文献标识码:A 文章编号:1003-9031(2019)06-0003-13

一、引言与文献综述

改革开放以来,我国国民收入快速增长,人均可支配收入也随之提高,部分家庭收入来源除劳动获得以外还包括资产投资所得,家庭金融在此扮演重要角色。受我国传统观念所致,大部分家庭习惯将资金投资到房产、汽车等产品,在预防性动机的驱使下将闲置资金存入银行。随着互联网金融的普及,家庭受到各类保险产品以及各种新生理财产品的冲击后,逐渐倾向于参与金融市场。但自留资金较少的情况下,在面对突发事件的时候会出现资金短缺的困境。换言之,家庭对于未来风险的担心将影响到家庭金融市场的参与情况。家庭的信贷约束程度将会直接影响其金融市场的参与率与参与深度。

国外专家学者对于信贷约束与金融市场资产选择的研究相对成熟。分别从概念、成因以及异质性的角度对信贷约束进行研究,并且基于美国联邦储备系统公布的消费者金融调查报告(SCFC)、美国劳工部公布的消费者支出调查(CEXC)等数据通过微观计量方法从经济变量、人口特征变量、行为金融学特征变量、国家经济环境以及市场摩擦等角度研究家庭金融资产选择的影响机制。关于信贷约束的研究,Jappelli(1990)将信贷约束定义为“消极借款人”,指向金融机构申请贷款被拒绝或害怕被拒绝而没有申请贷款的人;Boucher等(2006)按不同信贷配给机制将信贷约束细分为价格配给、部分数量配给、完全数量配给、风险配给和交易成本配给五类。关于家庭资产投资影响因素研究,不同学者分别从收入效应、财富效应、挤出效应研究家庭资产投资的影响因素得出:持久性收入、财富水平和住房所有权会影响家庭资产投资。赵登辉(2018)指出,随着年龄的增长,无风险金融市场参与率与风险金融市场参与率分别呈U型与倒U型趋势,教育水平以及金融知识都与股市投资呈显著正相关,男性比女性更倾向于股市投资。崔蒙雪(2015)研究得出,风险厌恶程度、未来乐观程度、社会互动对风险资产的占有比例具有显著影响。Haliassos(2003)通过建立信贷约束下的无限生命周期模型发现,受信贷约束的家庭会选择较低比例的风险资产,较高比例的无风险资产,不受信贷约束的家庭刚好相反。另外,稅收政策和利率显著影响家庭资产配置。

受限于金融市场的发展程度与相关数据的可得性,国内对于家庭金融的研究较少,主要集中在内生变量对于金融市场参与的影响。吴卫星和齐天翔(2007)、陈国进和姚佳(2009)分别对国内外数据进行实证分析得出,家庭资产配置和股市参与存在明显“财富效应”,但只有国内存在房产“挤出效应”。邹红和俞开志(2009)研究了年龄对于股市参与情况的影响,所得结论与国外研究相一致,即呈倒U型。雷晓燕和周月刚(2010)的研究表明健康状况对于城市风险金融资产持有量具有显著正相关,而农村则不显著。此外,家庭成员的金融知识对于金融市场参与具有显著促进作用。社会网络对于家庭金融市场参与的影响也比较大,部分学者从示范效应、行为惯性、金融中介、信贷约束以及金融可得性等角度研究家庭金融市场参与。信贷约束对家庭风险资产持有比重影响的相关实证研究发现,信贷约束严重降低了家庭风险资产的占有率以及金融市场参与率。

从研究内容看,信贷约束对家庭金融市场参与的影响研究较少,多数学者对于信贷约束停留在定性分析的基础之上,本文基于中国家庭金融调查(CHFS)数据,采用Probit模型和Tobit模型分别对家庭金融市场的参与率与参与深度进行实证研究,更加深入的挖掘信贷约束对于家庭金融市场参与的深层次影响因素。

二、我国家庭信贷约束与金融市场参与现状

(一) 家庭信贷约束现状

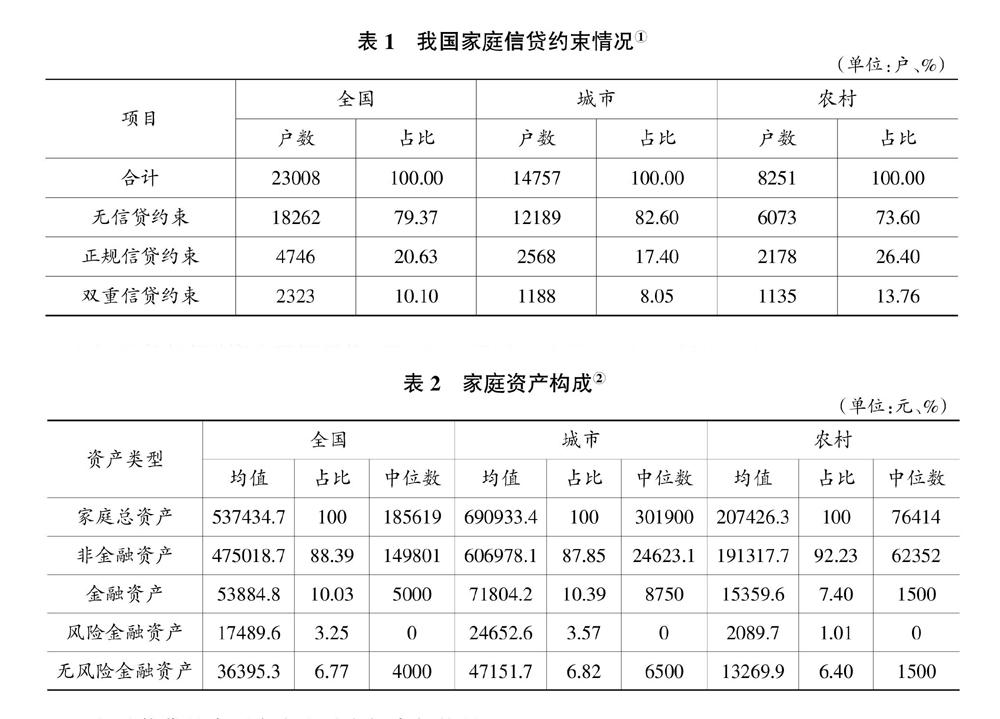

CHFS问卷调查通过各个家庭在农业或工商业生产经营中、房产购买或装修、车辆购买三项主要家庭资产获得中是否有申请贷款被拒或害怕被拒放弃申请的情况来判断是否受信贷约束,并且将受到信贷约束的家庭分为 “正规信贷约束”、“双重信贷约束”两类。弱信贷约束为家庭存在正规信贷约束,在有信贷需求时,正规信贷机构(银行)并不能满足家庭的信贷需求,强信贷约束则是在弱信贷约束的前提下同时受到民间借贷的约束,我国家庭受信贷约束情况见表1。

(二)家庭金融资产配置现状

家庭总资产由金融资产和非金融资产构成,金融资产又分为风险金融资产和无风险金融资产。因我国金融市场发展并不成熟,再加上相关机制与保护措施不完善,我国家庭金融资产占比较低。由表2可知我国家庭金融资产占总资产比重仅有10.03%,风险金融资产中位数在全国范围内以及城市和农村都是0。因乡村金融的普及程度不高、农民收入普遍偏低以及金融知识观念不强等因素的影响,农村家庭金融资产总量远低于城市,城市家庭持有比重平均高出农村家庭接近3个百分点,风险金融资产也高出将近2.6个百分点(见表2)。

(三)信贷约束下家庭金融市场参与状况

受到流动性偏好和风险分担机制影响,目前我国家庭金融市场参与状况并不积极,一般家庭更倾向于持有现金或银行存款等无风险资产,这种情况在金融市场发展落后的农村地区尤为明显。2013年中国家庭金融调查数据(CHFS)整理分析显示,受信贷约束家庭风险金融资产持有状况明显落后于不受信贷约束的家庭(见表3)。

由表3可知,信贷约束家庭风险金融资产市场与股票市场参与率分别为10.51%、2.38%,无信贷约束家庭风险金融资产市场与股票市场参与率分别为16.24%、6.37%,分别高了将近6个百分点和4个百分点,这可能是由于有信贷约束家庭的抗风险能力比较差所导致。其中,有信贷约束的城市家庭风险金融市场参与率低于无信贷约束家庭5.5个百分点,股票市场也低了5个百分点;有信贷约束农村家庭风险金融资产市场参与率比无信贷约束家庭低了1.65个百分点。信贷约束家庭风险金融资产参与深度都低于无信贷约束家庭,但两者差距并不是很大。

三、数据来源与模型设定

(一)数据来源

本文使用西南财经大学“中国家庭金融调查(CHFS)”2013 年调查的家庭微观数据进行实证部分的分析。该调查是专门针对中国家庭金融状况进行的全面的、系统的大型入户追踪调查,旨在全国范围内收集有关中国家庭金融微观层面的信息,主要包括家庭人口特征、资产与负债、收入与支出以及保险与保障等,通过全面追踪家庭的动态金融行为,以便为国内外研究者提供高质量的家庭微观数据,为国家制定宏观经济、金融政策提供参考和依据。根据Campbell(2006)提出了评判数据库质量的五大标准①,CHFS数据在数据的代表性、资产类别的完备性、资产的具体性、数据的准确性和数据的持续性上都有很好的表现,该数据可以保障相关研究的客观性和公正性。

该调查从2011年开始,每两年进行一次。2011年的首轮调查样本覆盖全国25个省、80个县(区、县级市)、20个社区(村),共8438户家庭,数据具有全国代表性。2013年调查在追踪访问2011年老样本的基础上,对样本进行了大规模扩充,覆盖全国29个省、262个县(区、县级 市)、1048个社区(村),共28143户家庭,样本不仅具有全国代表性,也具有省级代表性。由于2013 年数据样本量更大,代表性更强,因此本文选用2013年数据进行实证分析②。

(二)变量说明与描述性统计

1.被解释变量

本文从参与率和参与深度两个方面考察家庭风险金融资产配置状况,参与率指家庭是否持有风险金融资产,参与深度指家庭持有风险金融资产占总资产的比重。

2.关键解释变量

考虑到不同家庭的风险分担机制不同,构建信贷约束变量(Crediti)。CHFS问卷调了各个家庭信贷约束状况,而且问题主要集中在农业、工商业、房产以及汽车四种情况,基于这四种情况,在问及家庭是否有银行贷款时,回答是则视为无信贷约束。回答否则进行追问,是否需要贷款,有四个答案备选,①不需要;②需要申请过被拒绝;③需要,但没有申请过;④需要,正在申请。回答②或③则视为无信贷约束,回答①或④则视为受到正规信贷约束。对于受到正规信贷约束的家庭进行追问:除了银行/信用社贷款以外,目前您家是否有尚未还清的民间借款?回答无,则视为该家庭受到双重信贷约束。

3.控制变量

(1)经济变量:包括家庭总资产、家庭总资产的平方、总收入、总收入的平方、住房权、房产投资比例,以及是否从事工商业,其中住房权和是否从事工商业为二值变量。

(2)人口统计特征变量:年龄、年龄的平方、教育程度、健康状况、性别和家庭规模。

(3)行为金融学变量:社会网络和风险态度。

(4)区域控制变量:东、中、西部。

变量描述性统计如表4所示,总体样本家庭持有金融资产的比率为0.15,城市样本和农村样本该比率分别为0.20和0.05;风险金融资产数量指标城市家庭平均高于农村家庭22.5千元;城市家庭受到信贷约束和双重信贷约束的概率均小于农村家庭。

(三)模型设定

四、实证结果分析

(一)信贷约束对家庭风险金融市场参与率的影响

将中国家庭金融调查(CHFS)2013年数据导入stata13.0进行回归分析,由于我国城乡差距较大对于金融市场的普及度与参与度都有明显的不同,因此将城市、农村样本家庭分别进行回归。考虑到估计结果的稳健性与非正规信贷约束对家庭风险金融市场参与状况的影响,使用正规信贷约束和双重信贷约束分别作为关键解释变量进行估计,用Probit模型对模型1的估计输出结果见表5。

由表5可知,正规信贷约束对风险金融市场的参与率有负向影响,即受正规信贷约束越小的家庭越愿意持有风险金融资产,对全国地区而言,正规信贷约束和双重信贷约束的弹性系数分别为为-0.206、-0.161,城市样本的边际效应分别为-0.147和-0.058,农村地区边际效应分别为-0.287和-0.288,除双重信贷约束对城市家庭样本的影响不显著以外,其余都在1%的水平上显著。另外,正规信贷约束对城市家庭金融市场参与的阻碍作用小于农村家庭,可见农村家庭风险金融市场参与状况更容易受到信贷约束的影响。

其他指標虽然边际效应较小,但大多数影响显著。总资产、总收入对风险性金融市场参与率的影响呈倒U型;虽然拥有住房权对家庭风险金融市场参与的促进作用比较大,但房产占比越高,家庭就越倾向于不参与风险金融市场;从事工商业对总体样本和农村地区风险金融市场参与率的影响显著,即从事工商业对农村风险金融市场参与存在积极作用,对城市地区而言其影响并不显著;年龄对风险金融市场的影响呈倒U型;教育对风险性金融市场参与的影响均为正,说明与受教育程度为初中及以下的家庭相比,受教育程度越高,家庭越容易参与到风险金融市场中,原因可能是受教育程度越高,其所接触到的金融知识与风险规避能力就越高,也可能是受教育程度越高,其家庭收入与生活质量也较高,但受教育情况在农村地区不显著;与身体不健康的家庭样本相比,身体越是健康,对风险金融市场的参与也有一定的促进作用;家庭规模对风险金融市场参与率的影响为负,但在农村地区不显著;相对于风险厌恶家庭,风险偏好和风险中立型家庭参与风险金融市场的概率高;社会资本投资对总体样本、城市样本和农村样本都在一定程度上起到了促进作用;与西部地区相比,东部地区对家庭风险金融市场参与率的影响为正,但在农村地区并不显著,中部地区在所有样本的估计结果中均不显著。

(二)信贷约束对家庭金融市场参与深度的影响

金融市场的参与深度可以更为细致的说明我国家庭对于金融市场的参与程度,从更深层次挖掘家庭对于金融市场的参与现状以及原因。通过Tobit模型对模型(2)进行估计得出结果见表6。

由表6估计结果可以看出,正规信贷约束对风险金融市场参与深度的影响为负,即受正规信贷约束的家庭风险金融资产配置较少,风险金融资产占金融资产的比重较少,对全国、城市、农村家庭的边际效应分别为-0.040、-0.023、-0.083,且均在1%水平上显著,可见正规信贷约束对农村家庭风险金融市场参与深度影响更大。考虑双重信贷约束对家庭金融资产的影响,在三个样本中弹性系数分别为-0.029、-0.003和-0.083,但在城市家庭样本中该指标并不显著,可见农村家庭风险金融资产的持有量受到双重信贷约束的阻碍作用较大。

另外总资产、总收入对家庭风险金融市场参与深度的影响为正,且均显著,对风险资产参与深度影响呈倒U型;房产投资占比对不同样本家庭风险资产参与深度的边际效应都为负,且都在1%的水平上显著,可见房产占比对家庭风险金融资产的持有量存在一定的挤出效应;拥有住房所有权对风险资产参与深度的影响系数都为正,均在1%水平上显著;从事工商业对风险资产参与深度的影响在总体家庭样本和农村家庭样本,系数均大于0;年龄对家庭风险金融市场参与深度的影响呈倒U型,即随着年龄的增加,家庭风险金融资产占比先上升后下降;相对于风险厌恶型家庭,风险偏好风险中性家庭对风险金融市场参与深度都有显著正向影响;社会互动对风险资产持有比重的影响都为正,且均在1%、5%的水平上显著,说明社会互动越多,家庭规模越大能促进家庭风险金融资产配置比例;与风险金融市场参与率类似,相对于西部地区,东部地区对风险金融市场参与深度的影响也是正向的,且在1%水平上显著,但在农村家庭样本中并不显著,中部地区在样本中均不显著。

(三)稳健性检验

考虑到估计结果的稳健性,本文使用2011年中国家庭金融调查数据对所有变量进行重新回归分析,汇总结果见表7。受限于文章篇幅,其余控制变量并没有列出,从稳健性结果可以看出,关键变量系数符号与显著性基本稳健,模型总体显著性也与实证分析相同,故可以认为以上回归结果稳健。

五、结论

一是贷约束对于城市家庭与农村家庭风险金融市场参与率的边际影响分别为-0.147、-0.287,并且在1%的水平上显著,农村家庭在选择是否持有风险金融资产的时候更容易受到信贷约束的影响。随着金融市场的快速发展与互联网金融的普及,家庭对于风险金融市场的参与率将影响到整体家庭的收入水平。二是信贷约束对家庭风险市场参与深度的影響为负,且在1%的水平上显著,信贷约束对城市家庭和农村家庭风险市场参与深度的边际影响分别为-0.023、-0.083,农村家庭受到信贷约束的影响依然大于城市家庭。三是经济变量、人口特征变量、行为金融学变量、地区差异变量所属的各个指标在不同程度上影响金融市场的参与率和参与深度,同时影响信贷约束。其中,年龄、总资产、总收入对于金融市场参与率和参与深度的影响呈倒U型。

(特约编辑:何志强)

参考文献:

[1]Jappelli T.Who is Credit Constrained in the U. S. Economy[J].Quarterly Journal of Economics,1990,105(1):219-234.

[2]Boucher S R,Guirkinger C,Trivelli C.Direct elicitation of credit constraints:conceptual and practical issues with an application to Peruvian agriculture[J].Economic Development and Cultural Change,2009,57(4):609-640.

[3]Angerer X,Lam P S.Income Risk and Portfolio Choice:An Empirical Study[J].Journal of Finance,2009,64(2):1037-1055.

[4]Campbell J Y.Household Finance[J].Journal of Finance,2006,61(4):1553-1604.

[5]Chetty R,Sándor L,Szeidl A.The Effect of Housing on Portfolio Choice[J].Journal of Finance,2017,72(3).

[6]Guiso,Luigi.Household portfolios[M].MIT Press,2002.

[7]Poterba J M,Samwick A A.Taxation and household portfolio composition:US evidence from the 1980s and 1990s[J].Journal of Public Economics,2003,87(1):5-38.

[8]Edwards R D.Health Risk and Portfolio Choice[J].Journal of Business&Economic Statistics,2008,26(4):472-485.

[9]Hong H,Kubik J D,Stein J C.Social Interaction and Stock——Market Participation[J].Social Science Electronic Publishing,2004,59(1):137-163.

[10]Michael Haliassos,Alexander Michaelides.Portfolio Choice and Liquidity Constraints[J].International Economic Review,2003,44(1):143-177.

[11]Alessie R,Hochguertel S,Van Soest A.Household Portfolios in the Netherlands[J].Social Science Electronic Publishing,2001,9(4):381-7.

[12]吴卫星,齐天翔.流动性、生命周期与投资组合相异性——中国投资者行为调查实证分析[J].经济研究,2007(2):97-110.

[13]陈国进,姚佳.家庭风险性金融资产投资影响因素分析——基于美国SCF数据库的实证研究[J].金融与经济,2009(7):27-29.

[14]邹红,喻开志.我国城镇居民家庭的金融资产选择特征分析——基于6个城市家庭的调查数据[J].工业技术经济,2009,28(5):19-22.

[15]雷晓燕,周月刚.中国家庭的资产组合选择:健康状况与风险偏好[J].金融研究,2010(1):31-45.

[16]尹志超,宋全云,吴雨.金融知识、投资经验与家庭资产选择[J].经济研究,2014(4):62-75.

[17]李涛.社会互动、信任与股市参与[J].经济研究,2006(1):36-47.

[18]于蓉.我國家庭金融资产选择行为研究[D].广州:暨南大学,2006.

[19]张亮. 金融发展对我国家庭金融市场参与和资产配置影响[D].成都:西南财经大学, 2013.

[20]尹志超,吴雨,甘犁.金融可得性、金融市场参与和家庭资产选择[J].经济研究,2015(3):87-99.

[21]尹志超,宋鹏,黄倩.信贷约束与家庭资产选择——基于中国家庭金融调查数据的实证研究[J].投资研究,2015(1):4-24.

[22]崔蒙雪.家庭信贷约束、风险态度对资产选择的影响[D].广州:广东财经大学,2015.

[23]刘佳倩,曹强.信贷约束、家庭金融市场参与和家庭资产选择[J].上海工程技术大学学报,2016,30(2):178-183.

[24]甘犁.中国家庭金融调查报告[M].成都:西南财经大学出版社,2015.