2018年度A股环保上市企业景气表现

黄滨辉,李宝娟,柴蔚舒*,王妍,刘轶芳,刘倩,郝泽源,董一粟,吕素佳,李屹

(1.中国环境保护产业协会,北京 100037;2.中央财经大学 绿色经济与区域转型研究中心合作,北京 100081;3.中国风险投资有限公司,北京 100027)

引言

本文基于2018年沪深上市企业的年报数据,对A股环保上市企业和主营环保上市企业名单进行了更新(数据来源于Wind数据库)。

A股环保上市企业现为121家,较2017年增加了3家,其中主营环保上市企业54家,较2017年增加了4家。

截至2018年年末,沪深两市上市企业共3566家,总市值为47.82万亿元,较2017年缩水明显,主营业务收入为45.07万亿元,同比有所下滑。环保上市企业总市值变化趋势与沪深两市基本保持一致,但主营业务收入实现同比增长。

A股环保上市企业2018年景气表现总体不及2017年,主营环保上市企业景气表现总体优于2017年。

2018年,从主营业务收入、环保主营业务收入、资产总额和员工总数看,A股环保上市企业和主营环保上市企业规模均较2017年呈扩张态势;效益表现总体不及2017年;资金流逆差情况较2017年有所改善,营运能力有所提升,回款情况不及2017年;税负压力和成本压力上升明显。

从细分领域看,A股环保上市企业水污染防治、环境监测与检测两领域的景气表现总体优于2017年,主营环保上市企业水污染防治领域的景气表现总体优于2017年。大气污染防治领域受益于《打赢蓝天保卫战三年行动计划》的加持,领域规模较2017年有所扩大,但因同时受燃煤电厂超低排放改造市场萎缩、非电行业超低排放推进缓慢等因素影响,利润总额和利润率较2017年大幅降低;水污染防治领域受PPP项目清库的影响,效益表现和回款情况均不及2017年;固体废物处理与资源化领域得益于“清废行动2018”对遏制固体废物环境违法行为和压实固体废物处理处置责任的积极影响,以及固体废物处理需求的不断增长,领域规模较2017年有所扩大,主营环保上市企业市场热度明显高于上年;环境监测与检测领域受环境监测体制改革进一步深化、网格化监测市场需求逐步释放等利好因素拉动,领域规模同比扩张明显,效益表现总体优于2017年;环境修复领域受净土保卫战推进要求的提出及《中华人民共和国土壤污染防治法》颁布的带动,利润率高于其他领域且明显优于2017年,资金运作总体表现相对较好。

从地区分布看,2018年,东部地区景气表现波动上行,中部地区景气表现下滑,西部地区A股环保上市企业景气表现波动上行,主营环保上市企业景气表现基本保持平稳。

1 景气分析

1.1 景气指数

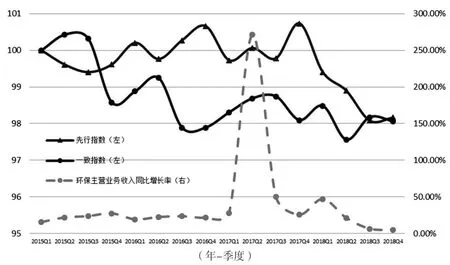

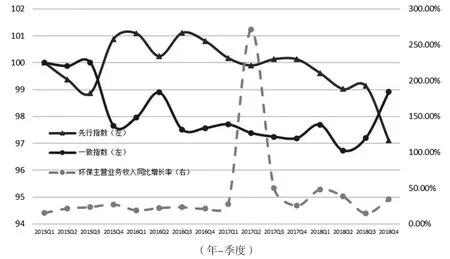

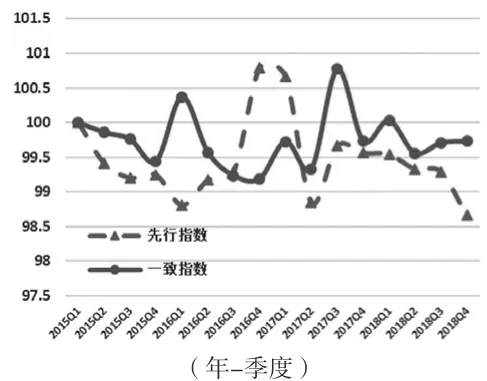

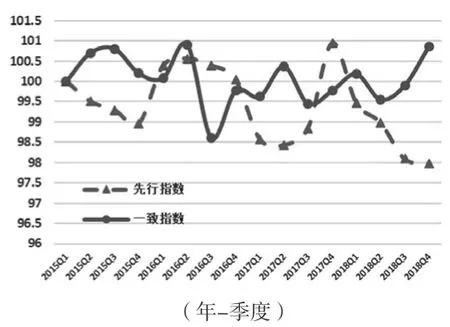

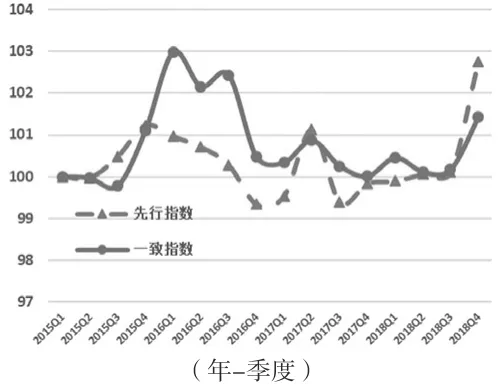

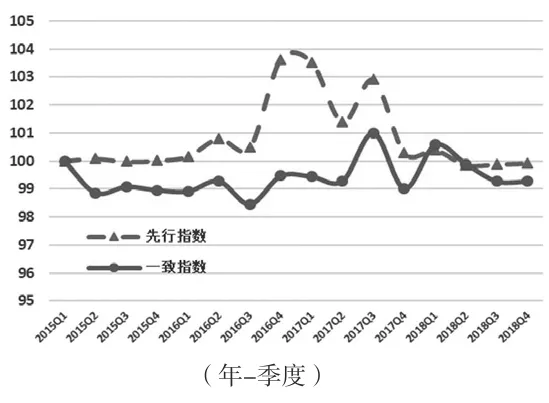

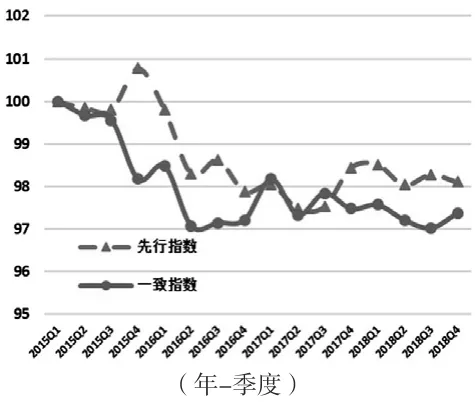

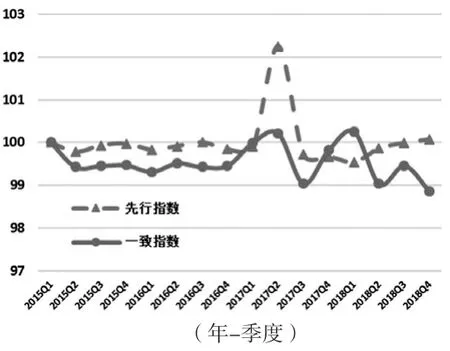

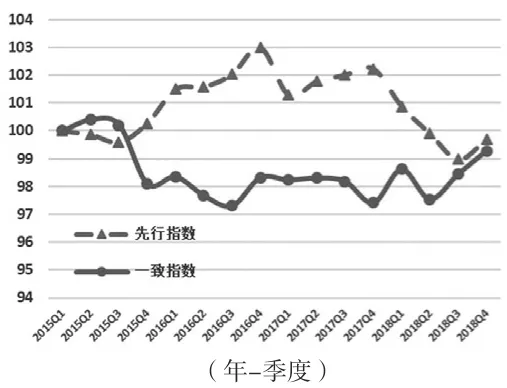

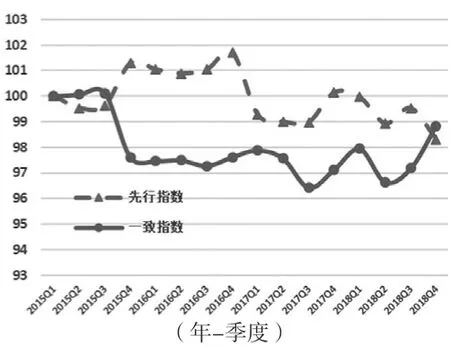

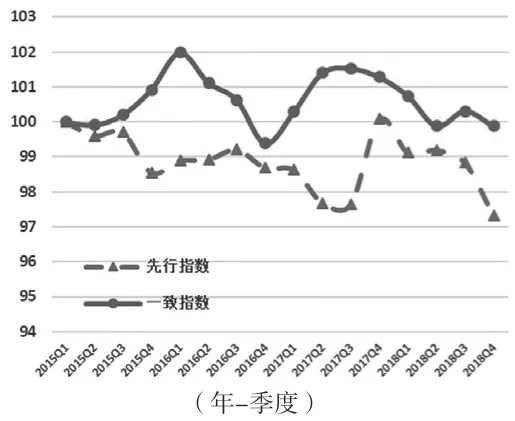

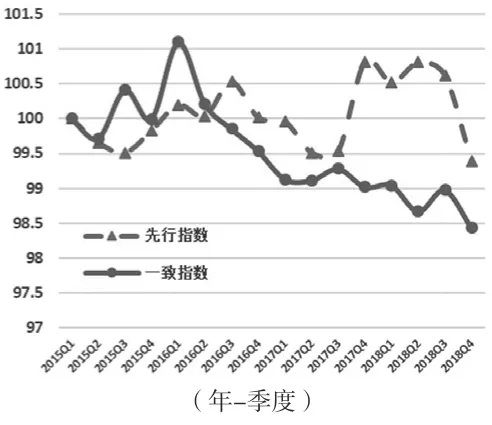

一致指数显示,2018年A股环保上市企业景气表现总体不及2017年,指数值为98.06,低于2017年(98.09)。相较2017年,主营环保上市企业2018年景气表现虽呈波动态势,但总体优于2017年,指数值拉升至98.91,涨幅创近三年来新高(图1、图2)。

图1 A股环保上市企业景气指数

图2 主营环保上市企业景气指数

1.2 规模变化

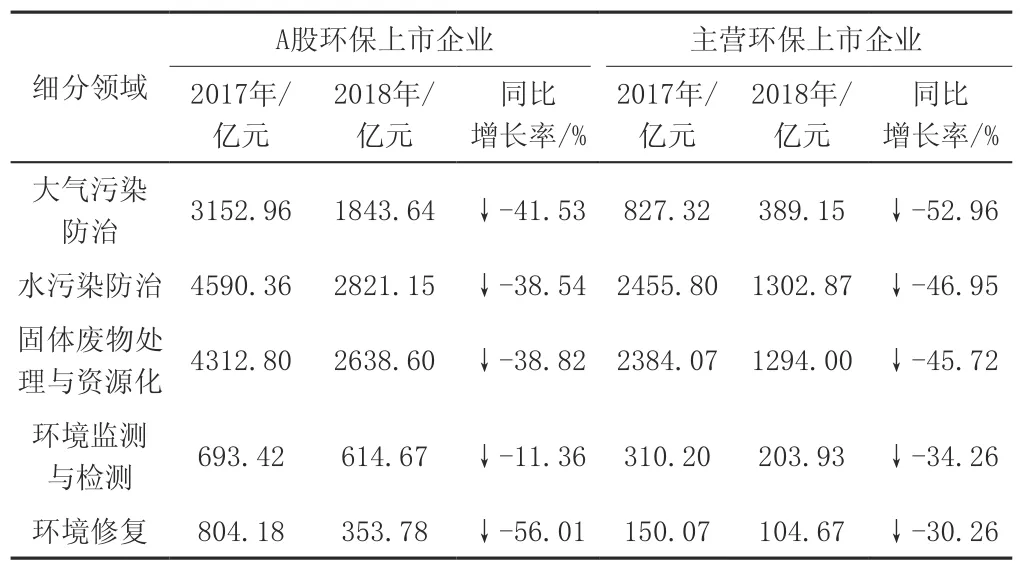

2018年A股环保上市企业、主营环保上市企业的主营业务收入、环保主营业务收入、资产总额和员工总数均实现同比增长(表1),其中主营环保上市企业资产总额和员工总数的增幅明显高于A股环保上市企业。总体来看,在不考虑总市值变动的情况下,2018年A股环保上市企业和主营环保上市企业规模较2017年均呈扩张态势。

表1 规模变化情况

从主营业务收入看,2018年A股环保上市企业(121家)平均同比增长率为17.93%,其中85家企业(占比70%)同比增长率为正,最高同比增幅接近1917%;36家企业(占比30%)主营业务收入同比下降,跌幅最大为-98%。主营环保上市企业(54家)平均同比增长率为9.97%,其中38家企业(占比70%)的主营业务收入高于2017年,同比增幅最高为109%,16家(占比30%)较上年有所下滑,跌幅最大约-98%。

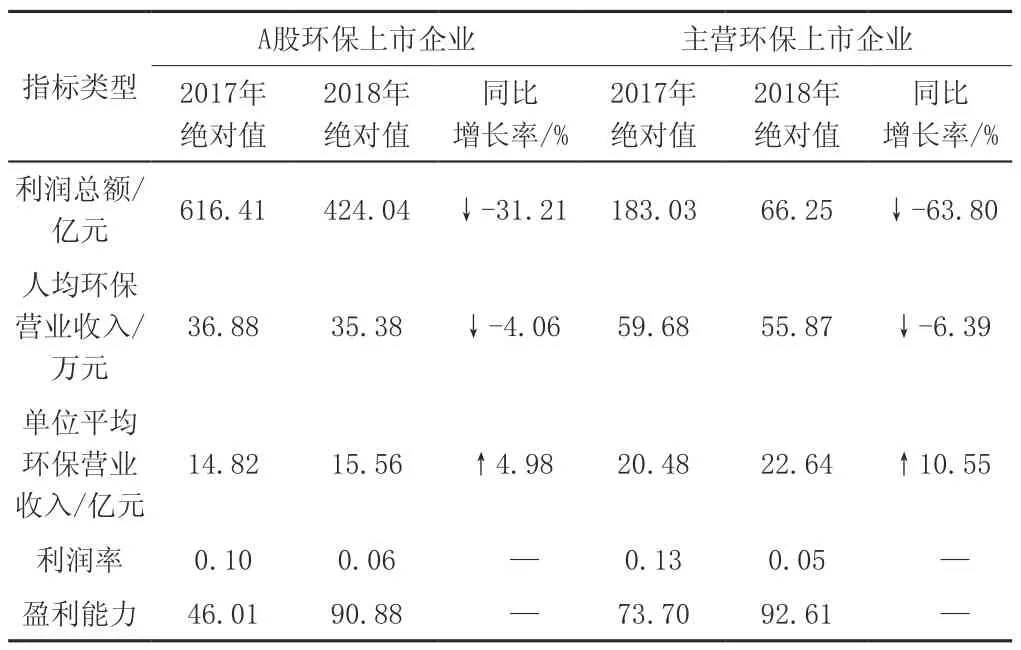

1.3 效益表现

表2显示,2018年A股环保上市企业的利润总额、人均环保营业收入和利润率均低于2017年,其中利润总额同比下滑明显,单位平均环保营业收入和盈利能力综合指数则较上年有所增长。反映出A股环保上市企业2018年效益表现总体不及2017年。

2018年,主营环保上市企业利润总额、人均环保营业收入、利润率3项效益指标的变化趋势与A股环保上市企业基本一致,但下滑幅度均较A股环保上市企业有所放大;单位环保营业收入、盈利能力综合指数2项效益指标的表现优于2017年。显示出2018年主营环保上市企业的效益表现总体不及2017年。

从利润表现看,2018年A股环保上市企业(121家)的利润总额平均同比增长率为-31.21%,57家企业(占比47%)的利润总额较2017年有所上升,最高增幅达1645%;64家企业(占比53%)的利润总额同比下降,跌幅最大约-4778%。主营环保上市企业(54家)的利润总额平均同比增长率为-63.80%,其中29家企业(占比54%)同比正增长,最大同比增幅约1645%;25家企业(占比46%)的利润总额同比下降,跌幅最大超过-2259%。

表2 效益表现

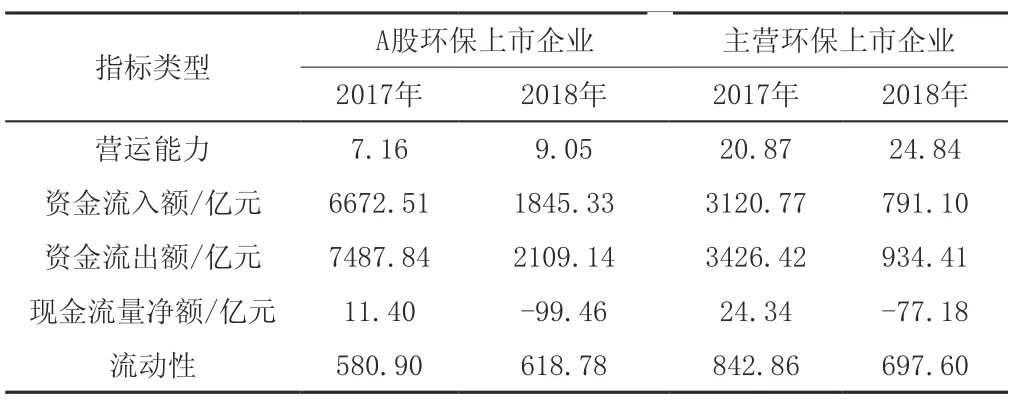

1.4 资金运作

表3显示,2018年A股环保上市企业营运能力综合指数相对2017年略有提高;资金流入及流出额均低于去年同期,资金运作规模下降,资金流净额为-263.8亿元,资金流逆差情况较2017年有所改善;现金流量净额为负,回款情况远不及2017年;流动性高于2017年,显示市场热度高于2017年。

表3 资金运作变化情况

2018年,主营环保上市企业的营运能力综合指数高于A股环保上市企业,且较2017年小幅提升;资金流量净额为-143.3亿元,资金外流情况较2017年有所改善;现金流量净额为负,回款情况不及2017年;流动性不及2017年,显示市场热度较2017年有所下降。

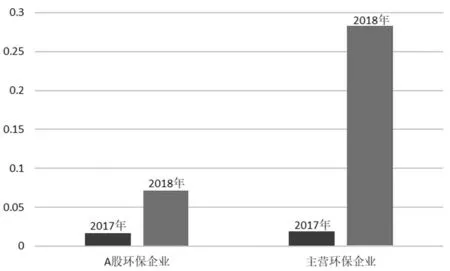

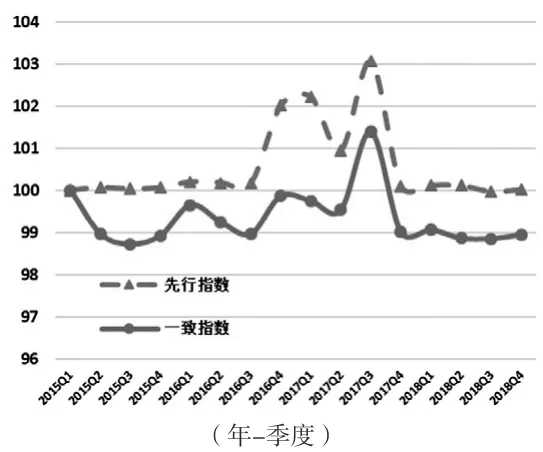

1.5 成本压力

图3、图4显示,2018年A股环保上市企业、主营环保上市企业的出厂价格指数延续2017年的增长态势且加速上涨,其中主营环保上市企业的出场价格指数同比增长加速更为明显。A股环保上市企业和主营环保上市企业2018年税金及附加均呈正增长,其中A股环保上市企业同比增长更为明显。显示出2018年A股环保上市企业、主营环保上市企业的成本压力和税负压力均较2017年有所上升。

图3 A股环保上市企业及主营环保上市企业出厂价格指数同比增长率

图4 A股环保上市企业及主营环保上市企业税金及附加同比增长率

2 细分领域发展特点

2.1 景气指数

2.1.1 A股环保上市企业细分领域景气表现

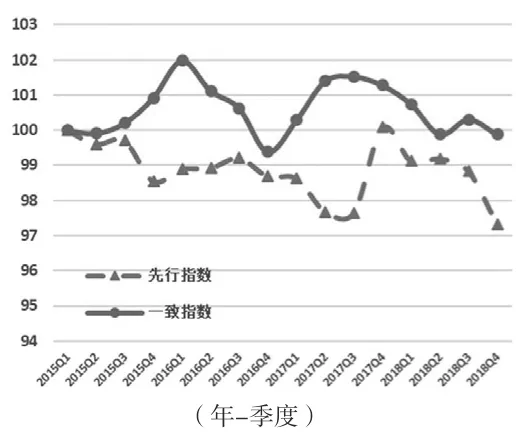

2018年,A股环保上市企业的一致指数显示,水污染防治、环境监测与检测两领域的景气表现总体优于2017年,其中环境监测与检测领域的一致指数值(101.42)高于2017年(100.00);大气污染防治、固废处理与资源化、环境修复三领域的总体景气表现相较2017年变化不大(图5~图9)。

图5 A股环保上市企业大气污染防治领域景气表现

图6 A股环保上市企业水污染防治领域景气表现

图7 A股环保上市企业固废处理与资源化领域景气表现

图8 A股环保上市企业环境监测与检测领域景气表现

图9 A股环保上市企业环境修复领域景气表现

图10 A股环保上市企业大气污染防治领域景气表现

图11 A股环保上市企业水污染防治领域景气表现

图12 A股环保上市企业固废处理与资源化领域景气表现

图13 A股环保上市企业环境监测与检测领域景气表现

图14 A股环保上市企业环境修复领域景气表现

2.1.2 主营环保上市企业细分领域景气表现

2018年,主营环保上市企业的一致指数显示,大气污染防治、水污染防治、固废处理与资源化、环境修复四领域下半年景气均呈上行态势,其中水污染防治领域总体表现好于其他领域且优于2017年;环境监测与检测领域一致指数波动下滑,表现相对欠佳(图10~图14)。

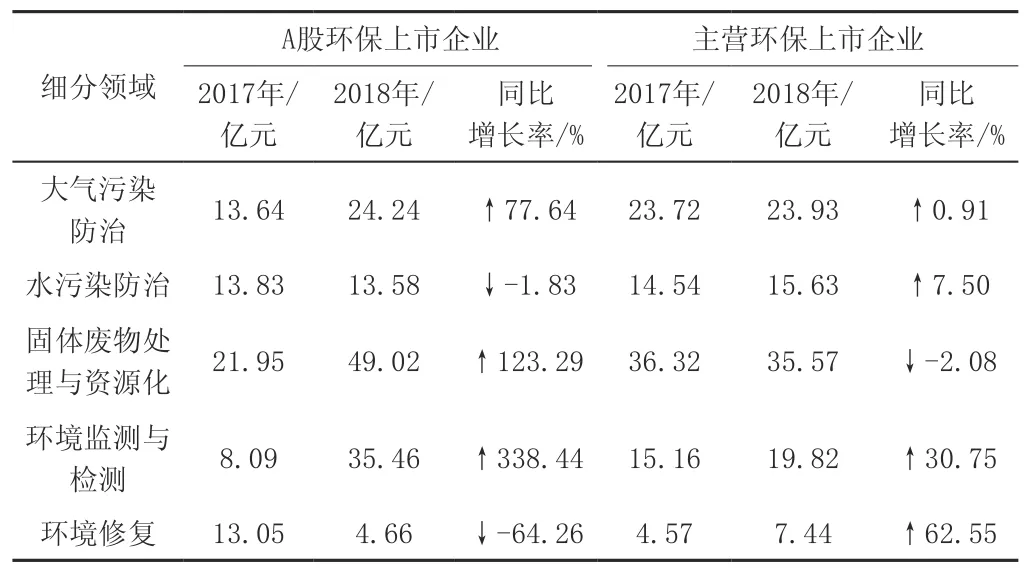

2.2 规模变化

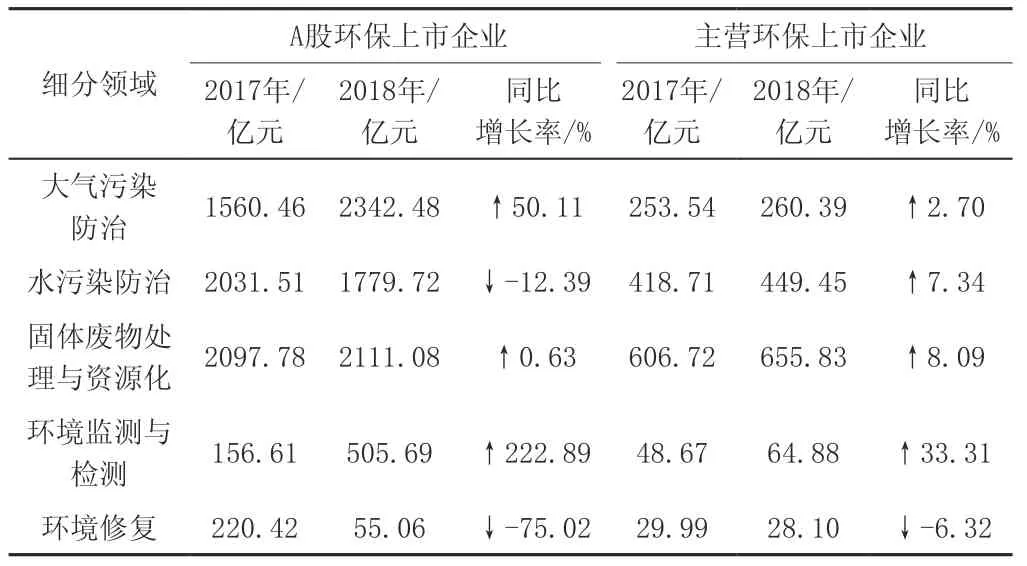

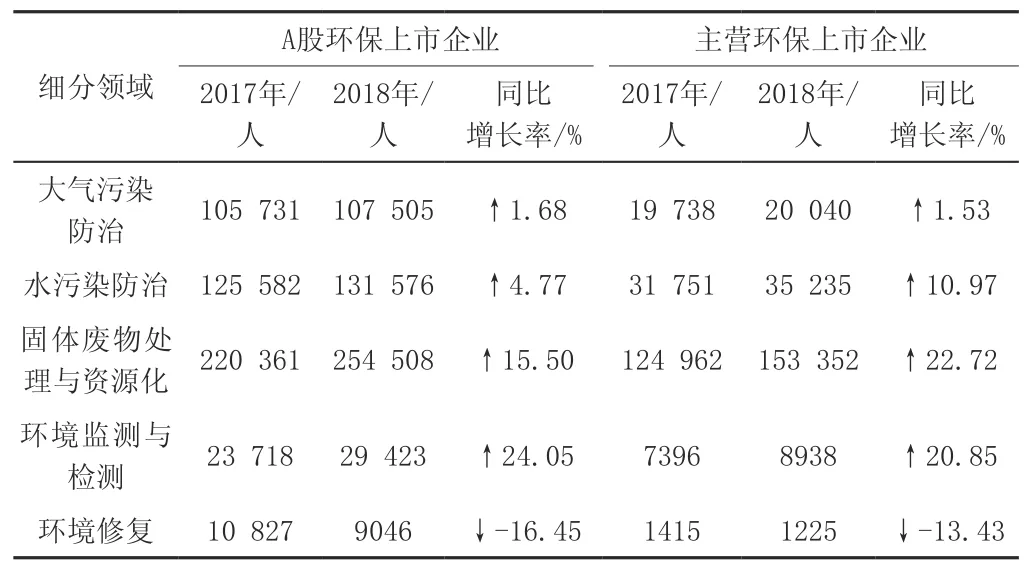

2018年,大气污染防治、水污染防治、固体废物处理与资源化、环境监测与检测、环境修复五领域的总资产均高于2017年;在不考虑总市值变动的情况下,大气污染防治、固体废物处理与资源化、环境监测与检测三领域的规模较2017年有所扩张,其中环境监测与检测领域规模同比扩张态势相对最为明显。

A股环保上市企业中,大气污染防治、固体废物处理与资源化、环境监测与检测三领域的主营业务收入、环保主营业务收入和员工总数同比增长为正,其中环境监测与检测领域3项指标的同比增幅均高于其他领域;环境修复领域的主营业务收入、环保主营业务收入和员工总数同比明显下降。

主营环保上市企业中,大气污染防治、水污染防治、固体废物处理与资源化、环境监测与检测四领域的主营业务收入、环保主营业务收入和员工总数均高于2017年,其中环境监测与检测领域的主营业务收入、环保主营业务收入的同比增幅均高于其他领域;环境修复领域的主营业务收入和员工总数较2017年有所减少(表4~表8)。

表4 细分领域规模变化情况(主营业务收入)

表5 细分领域规模变化情况(环保主营业务收入)

表6 细分领域规模变化情况(总市值)

表7 细分领域规模变化情况(总资产)

表8 细分领域规模变化情况(员工总数)

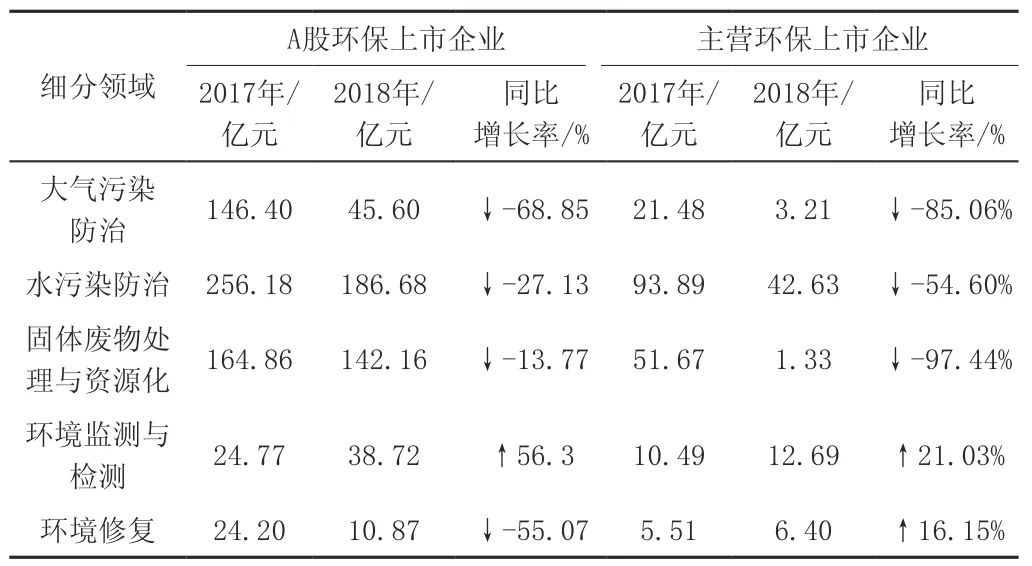

2.3 效益表现

2018年,大气污染防治等五领域的盈利能力综合指数均高于2017年;环境监测与检测领域效益表现总体优于上年,环境修复领域利润率高于其他领域且明显优于上年,大气污染防治领域利润总额和利润率较2017年大幅降低。

A股环保上市企业中,环境监测与检测领域作为利润总额正增长的唯一领域,其人均环保营业收入和单位环保营业收入均同比正增长且涨幅居五领域首位,效益表现相对优异;大气污染防治、固体废物处理与资源化两领域在环保营业收入相关指标项上表现良好,人均环保营业收入和单位环保营业收入均高于上年;环境修复领域在利润率方面的表现较为亮眼,为利润率高于上年的唯一领域。

主营环保上市企业中,环境修复领域人均环保营业收入和单位环保营业收入的同比增长率均居五领域首位,利润率高于其他各领域且较上年有所提高;固体废物处理与资源化领域利润总额、人均环保营收和单位环保营业收入均为负增长,效益表现相对欠佳(表9~表13)。

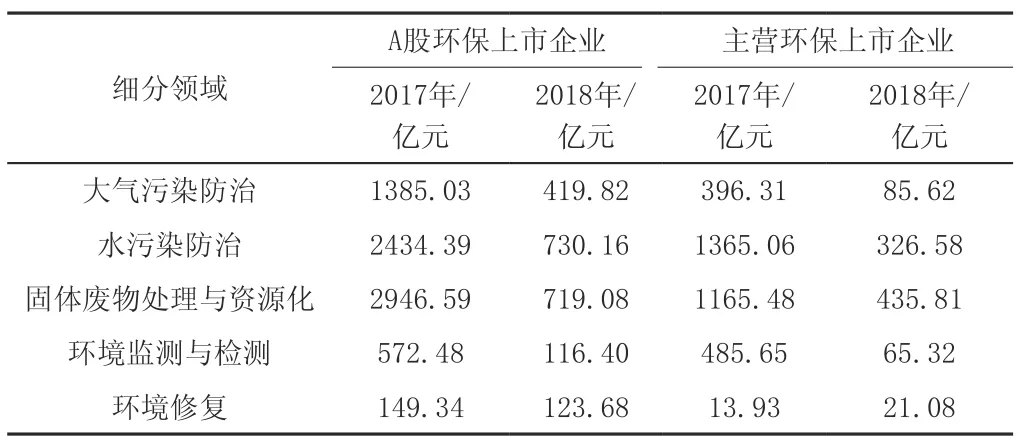

表9 细分领域效益表现(利润总额)

表10 细分领域效益表现(人均环保营业收入)

表11 细分领域效益表现(单位环保营业收入)

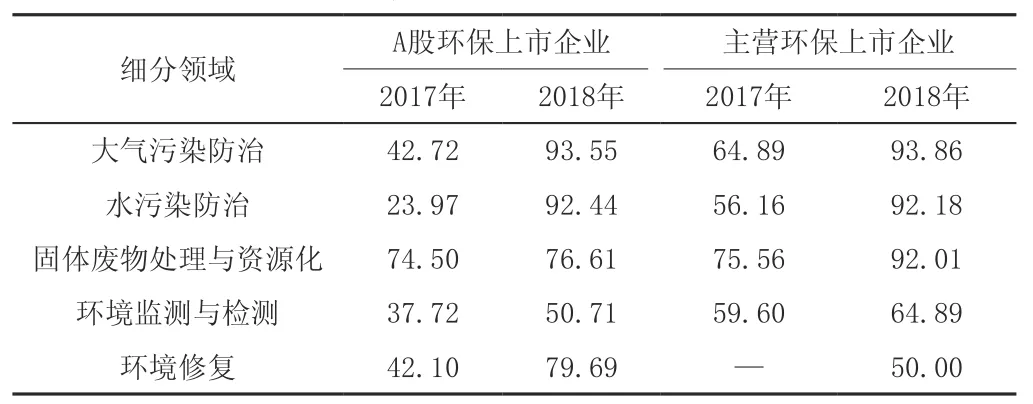

表12 细分领域效益表现(利润率)

表13 细分领域效益表现(盈利能力)

2.4 资金运作

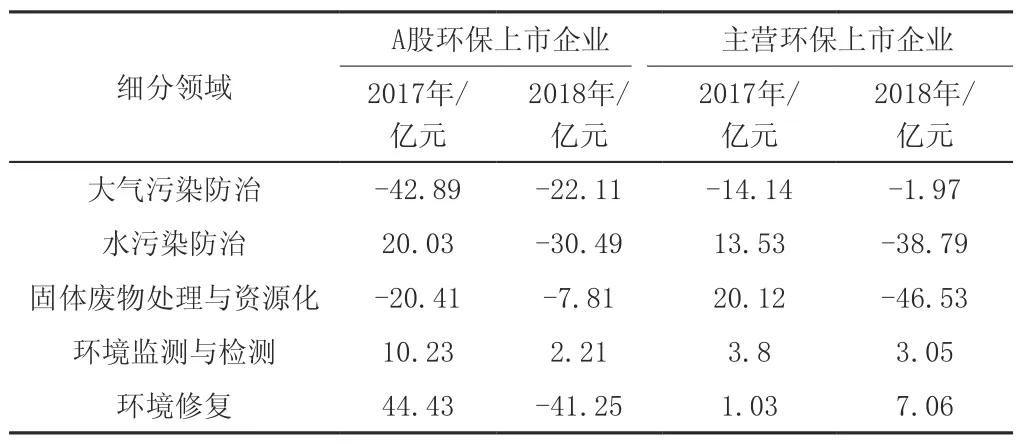

2018年,环境修复领域资金运作总体表现相对较好;环境监测与检测领域现金流量净额方面的总体表现较为良好。

A股环保上市企业中,环境修复领域作为资金流净额为正的唯一领域,其营运能力和流动性居各领域首位且优于2017年,显示该领域资金外流情况较2017年明显改善,市场热度上升;环境监测与检测领域为现金流量净额为正的唯一领域,但回款情况不及上年;水污染防治、大气污染防治两领域流动性均较2017年呈现较大下滑,市场热度明显不及上年。

主营环保上市企业中,环境修复领域作为资金流净额为正的唯一领域,其现金流量净额和流动性居各领域首位且优于2017年,显示该领域回款情况较2017年明显改善,市场热度明显上升;环境监测与检测领域现金流量净额略低于上年,回款情况基本保持平稳;固体废物处理与资源化领域流动性远高于上年,显示市场热度大幅上升(表14~表18)。

表14 细分领域效益表现(营运能力)

表15 细分领域效益表现(资金流入额)

表16 细分领域效益表现(资金流出额)

表17 细分领域效益表现(现金流量净额)

表18 细分领域效益表现(流动性)

2.5 成本压力

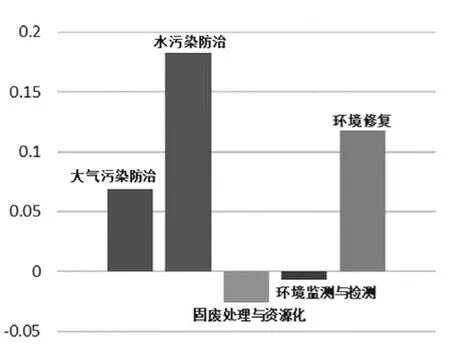

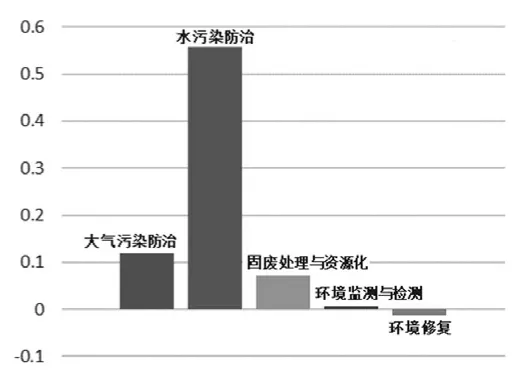

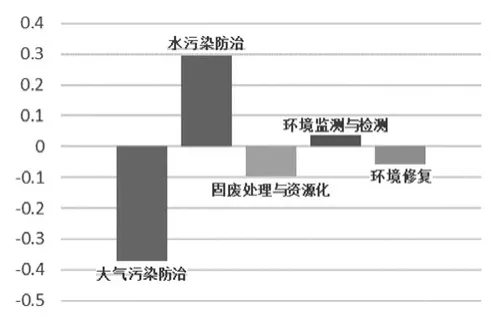

2018年,从出厂价格指数同比增长率看,水污染防治领域企业成本压力攀升相对最快。A股环保上市企业中,水污染防治、环境修复和大气污染防治三领域的成本压力同比上升,水污染防治领域的成本压力增长相对明显;固体废物处理与资源化、环境监测与检测两领域的成本压力较2017年小幅下降。主营环保上市企业中,仅环境修复领域的成本压力低于2017年;成本压力高于2017年的四领域中,水污染防治领域的成本压力攀升相对较快(图15、图16)。

图15 A股环保上市企业出厂价格指数同比增长率

图16 主营环保上市企业出厂价格指数同比增长率

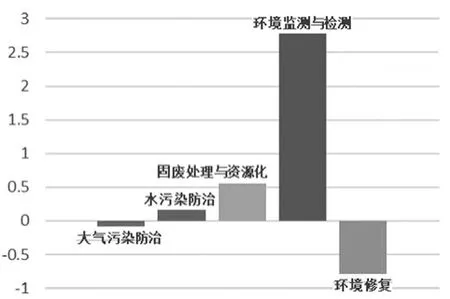

从税金及附加同比增长率看,A股环保上市企业中,大气污染防治、环境修复两领域的税负压力较2017年有所下降,其中环境修复领域的压力明显减轻;税负压力高于上年的三领域中,环境监测与检测领域的税负压力同比增幅相对最高。主营环保上市企业中,大气污染防治、固体废物处理与资源化、环境修复三领域的税负压力同比下降,其中大气污染防治领域的税负压力降幅相对最大;水污染防治领域的税负压力同比增幅明显高于环境监测与监测领域(图17、图18)。

图17 A股环保上市企业税金及附加同比增长率

图18 主营环保上市企业税金及附加同比增长率

3 区域分布特征

3.1 环保上市企业区域分布情况

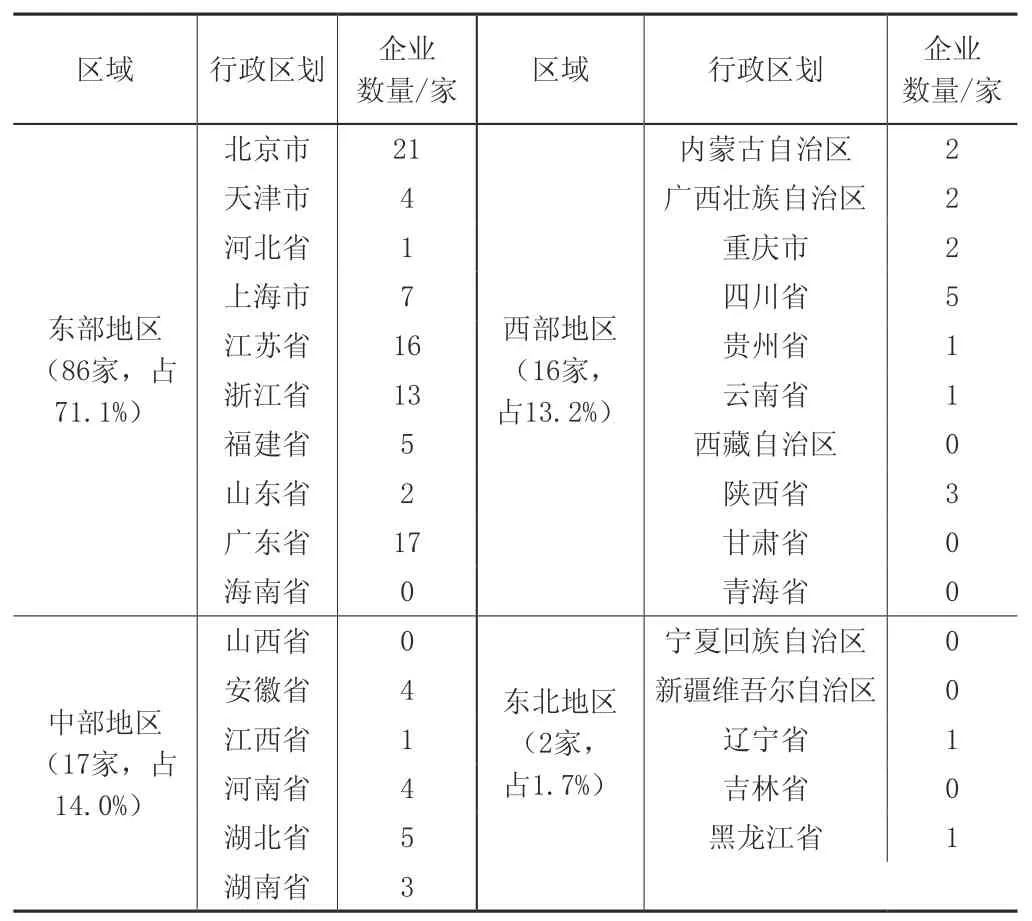

本文依据国家统计局《中国统计年鉴2018》所涉及的我国东部、中部、西部和东北地区的划分标准,将121家A股环保上市企业进行区域维度的划分。环保上市企业的空间分布与2017年基本一致,71.1%的环保上市企业集聚于东部地区,企业数量较2017年增加了2家(江苏省1家,广东省1家);中部和西部地区环保上市企业总数量不足东部地区的一半,其中中部地区企业数量较2017年增加了1家(湖北省);东北地区仍仅有2家环保上市企业(表19)。

表19 A股环保上市企业数量的区域分布

3.2 区域分布景气分析

本报告以2015年1季度为基期,因东北地区仅有2家环保上市企业,暂不计算该区域景气。

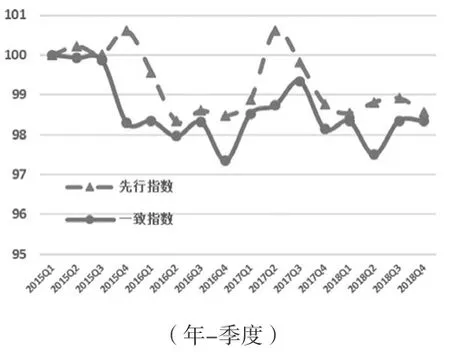

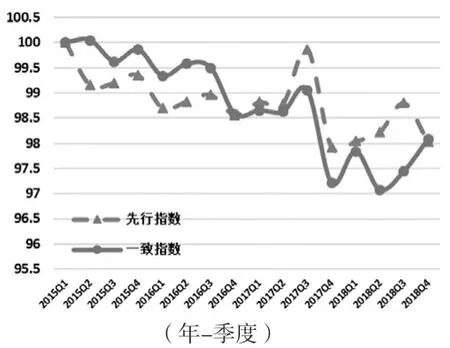

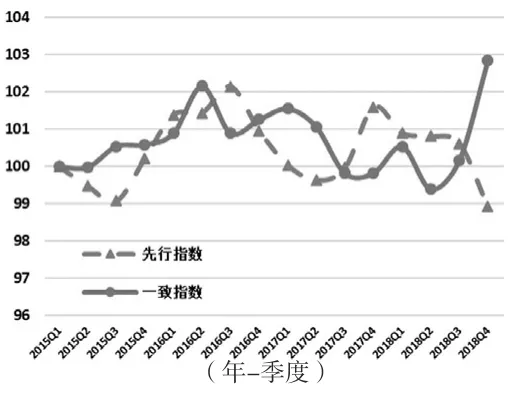

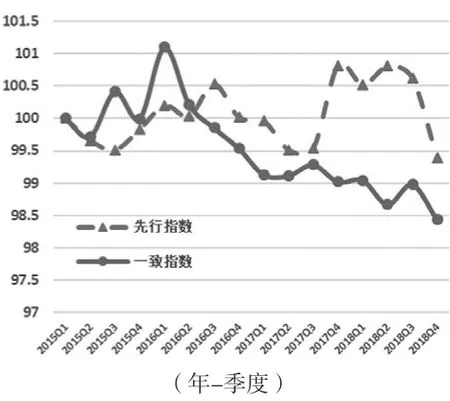

一致指数显示:东部地区A股环保上市企业、主营环保上市企业2018年景气波动上扬,且总体表现略优于2017年(图19、图20);中部地区A股环保上市企业、主营环保上市企业2018年景气表现延续了2017年的下滑态势,整体表现欠佳(图21、图22);西部地区A股环保上市企业2018年景气表现全年波动上扬,2018年内高点基本与2017年高点差距不大,主营环保上市企业2018年景气表现较为平稳(图23、图24)。

图19 东部地区A股环保上市企业景气指数

图20 东部地区主营环保上市企业景气指数

图21 中部地区A股环保上市企业景气指数

图22 中部地区主营环保上市企业景气指数

图23 西部地区A股环保上市企业景气指数

图24 西部地区主营环保上市企业景气指数