聚焦国产自主可控半导体迎发展良机

《股市动态分析》研究部

当前,中国已成为世界第二大经济体,但在芯片、半导体等关键技术领域还是严重依赖进口,国产自主可控势在必行。其中,芯片国产化是重中之重,而半导体、集成电路是芯片的基础。未来,在我国5G、AI等新兴应用、强劲内需的拉动下,国家意志和政策的大力支持下,全球半导体产业将向大陆完成第三次产业转移,大陆半导体将异军突起并迎来产业发展的黄金十年。站在这一周期起点来看,上游设备将最先受益。

国产自主可控势在必行

5月以来中美贸易谈判出现新的不确定因素,美国对2000亿美元中国输美商品加征的关税从10%上调至25%,同时5月8日国常会决定延续集成电路企业所得税优惠政策,并要求有关部门要抓紧研究完善促进集成电路产业向更高层次发展的政策。在此背景下,自主可控、国产替代概念股走强。

国产替代自主可控涉及的范围较广,包括IT基础设施(如CPU、芯片、服务器、存储器)、基础软件(如操作系统、数据库、中间体)、信息安全产品(如卫星定位系统、国防信息安全系统)等,更广义来看也包括我国相对弱势的高端制造、高端医疗器械、新材料行业等领域。当前,我国已成为世界第二大经济体,但在上述关键技术领域还是严重依赖于人,如2017年我国集成电路产品自给率仅38.7%,集成电路产品已超过石油成为我国第一大进口商品。为了不受制于人,并且能在全球新一轮科技浪潮下分享未来新兴领域的红利,我国发展关键技术、实现国产替代、摆脱进口依赖势在必行。

大陆半导体产业迎黄金十年

2018年的中美贸易摩擦和“中兴事件”让我们深刻感受到缺少“中国芯”的痛,自主可控进程中芯片国产化是重中之重。而半导体和集成电路是芯片的基础,且是5G、人工智能、物联网、自动驾驶等实现的基础。因此,我国必须大力发展半导体和集成电路产业。未来,在我国新兴应用、强劲内需的拉动下,国家意志和政策的大力支持下。全球半导体产业将向大陆完成第三次产业转移,大陆半导体将异军突起并迎来产业发展的黄金十年。

1、需求强劲、自给不足、国产替代空间大。

当前中国半导体和集成电路需求旺盛,已是全球最大的市场。根据CSIA的数据,2017年中国半导体自主生产销售额达到1315亿美元,占全球市场份额的31.9%。其中,集成电路自主生产产业销售额5411.3亿元,占全球份额的23.5%。

但是,我国半导体产业生产能力难以满足下游需求,国内半导体自给不足,高度依赖进口。根据CSIA的数据,2017年我国集成电路产品需求达到1.68万亿元,而国内供给量仅为5411.3亿元;2017年,集成电路产品进口金额达到2601.4亿美元,贸易逆差高达1933亿美元,同比增长16.6%。2018年中国进口集成电路金额3100亿美元,同比增长19.23%,创历史新高。

我国旺盛的半导体需求来自消费电子的发展。2014年以来,我国半导体行业规模增速在大部分时间内高于全球增速(如图一),原因在于手机等消费电子产品取代PC成为半导体行业增长的主要动力,而中国是全球第一大消费电子生产国和消费国,对半导体产品的需求提升迅速。经过PC时代的落后、消费电子时代的追赶,未来5G、人工智能、物联网、自动驾驶这一轮科技浪潮中,我国有望赶超发达国家,这将带来更为强劲的半导体产品需求,国产替代空间广阔。

2、国家意志为后盾、优渥政策引领产业崛起。

事实上,自2014年起我国就针对集成电路产业不断推出优渥政策,支持产业发展。如在2014年发布的《国家集成电路产业发展推进纲要》中,明确了我国集成电路的发展目标:到2020年,全行业销售收入超过8700亿元;移动智能终端、网络通信、云计算、物联网、大数据等重点领域技术达到国际领先水平;16/14nm制造工艺实现规模量产,封装测试技术达到国际领先水平,关键装备和材料进入国际采购体系。在2015年的《中国制造2025》中提出芯片自给率要在2020年达到40%,2025年达到70%。2018年政府工作报告中,明确提出大力推动集成电路产业的发展。2019年5月8日国常会延续集成电路企业所得税优惠政策,并要求有关部门要抓紧完善促进集成电路和软件产业向更高层次发展的政策。这一系列政策的推出,体现出国家对半导体、集成电路产业的空前支持。

此外,国家还设立产业基金,为产业发展提供资金支持。2014年9月,国家集成电路产业投资基金(简称“大基金”)成立,重点投资集成电路芯片制造业,兼顾芯片设计、封装测试、设备和材料产业。大基金首期募资达到1387亿元,现二期正在募集中,目标为1500-2000亿元。按照1:3的撬动比,所撬动的社会资金规模在4500亿6000亿元左右。加上第一期1387亿元及所撬动的5145亿元社会资金,涉及资金总额过万亿元。

国家发展集成电路的坚定意志、优渥的政策以及万亿资金的支持将开启大陆半导体产业的崛起之路。

3、第三次产业转移、大陆迎黄金发展十年。

半导体产业发展过程中经历了两次产业迁移。第一次是上世紀80年代从美国向日本转移,日本凭借家电行业的积累以及PC产业的兴起,快速实现DRAM的量产。第二次是上世纪90年代从日本向韩国、台湾转移,韩国是大财团和银行为半导体企业提供无息贷款,坚持对DRAM的投入,在保持PC业务地位的同时抓住手机市场,最终确立了在全球的产业地位;台湾则利用IDM模式分离为Fabless和Foundry时,着力发展Foundry,诞生了台积电这样的全球晶圆代工龙头。

从这两次产业转移来看,有两个共同点。一是背后均有政策资金的强力支撑,有持续的重金投入。二是均有新的应用载体出现。如日本的家电、PC,韩国的PC、手机。而目前,中国恰好充分具备这两个条件,国家政策大力支持以及产业基金的大举投入,5G、人工智能、无人驾驶、物联网等新应用载体出现。

综上。国家的强力支持、新兴应用载体的出现以及中国大陆广阔的市场空间将使全球半导体产业向中国大陆完成第三次产业转移,未来中国大陆将像曾经的日本、韩国、台湾一样迎来十年的黄金发展周期。

设备最受益封测最成熟

从产业链来看,半导体材料和设备位于上游,是整个半导体行业的支撑。中游为半导体制造,包括集成电路、光电器件、分立器件和传感器四类,其中集成电路(IC)制造的产业规模最大(占半导体行业产值的80%以上)、资金和技术壁垒最高,IC制造具体可分为设计一制造一封测三个环节。下游为半导体各类细分市场的应用。

1、半导体设备

任何产业进入一个新的上升周期时上游都是最早受益、最早出业绩的,在当前时点,大陆半导体产业链最应关注的就是设备。大陆半导体设备目前处于技术爬坡、国产替代由0-1、以及产业规模快速扩张的阶段,国内设备厂商如北方华创、晶盛机电等将受益。

设备在集成电路制造环节中支出占比高达80%。一条新建的集成电路制造产线支出中设备支出占比高达80%,其中晶圆制造设备约占70%、封装设备约占5%、测试设备约占7%,厂房及其他支出占比约23%。这对设备商业绩的拉动是极为可观的。

全球半导体设备仍以美日领先。但大陆设备追赶迅速,国产替代进程加快。半导体设备市场集中度较高,2016年以美国应用材料、荷兰阿斯麦、美国拉姆研究、日本东京电子、美国科磊等为代表的Topl0国际知名企业占据了全球市场的79%份额。国产设备虽仍有差距,但差距在快速缩小。以硅刻蚀机为例,2003年时国产设备与国外有20多年的差距,但2016年北方华创14nm的刻蚀机,技术差距已经缩小到2-3年。逻辑产品65/55nm、40nm、28nm国产装备工艺覆盖率也从2015年的6%、5%、3%迅速提升至2018年的31%、17%、16%。

全球半导体设备支出放缓,中国投资逆势高增长。根据SEMI预计,2018-2019年全球半导体设备销售额增速放缓,同比增速分别为9.0%和2.7%。西南证券根据SEMI数据测算2018-2020年全球IC设备投资规模年均复合增速约4%,而中国的年均复合增速高达42%,为全球增速的10倍(如图二)。同时,2018年中国大陆半导体设备市场已超过台湾,成为仅次于韩国的第二大市场。

2、半导体材料

半导体材料也属上游,是IC制造厂商的采购对象。目前国内技术同步且已实现批量供货的半导体材料包括靶材、封装基板、CMP抛光材料、湿电子化学品,引线框等部分封装材料;部分小批量供货材料有电子气体、硅片、化合物半导体、掩模版;技术落后且未能实现供货的仅有光刻胶。看似我国的半导体材料已大范围实现替代,但实际上半导体材料最核心的硅片材料自给率极低。与国际差距较大。

半导体材料中晶圆制造材料占大头约59%,封装材料占41%,而晶圆材料的核心就是硅片。目前硅片材料的世界前五大厂商市场占比超90%,分别是信越化学、SUMCO、环球晶圆、世创、SKSiltron,尤其在大尺寸(8寸和12寸)中占全球的70%以上,形成绝对垄断和极高的技术壁垒。

目前我国硅片自给率很低,国内企业只能达到4-6寸硅片的需要,并少量供应8寸,12寸晶圆基本是空白。根剧中国电子材料行业协会数据,2018年我国8寸硅片需求在81万片,月,而我国对应产能23.3万片,月(仅部分在华外资厂商能够量产),缺口超过50万片/月;12寸硅片进口依赖更为严重,自给率不足3%。

上海新阳参股的大硅片公司上海新异致力于生产12寸硅片,2018年产能为10万片,月,预计2019年实现产能20万片,月。重庆超硅的8寸硅片预计2019年底实现10万片,月规模,12寸计划年底形成2.5万片,月产能。总体来看短期难以打破国际厂商的垄断和技术壁垒。

3、集成电路

对于集成电路,可分为设计一制造一封测三个环节。

设计处于集成电路上游位置,具有高毛利、高壁垒的特性,也是集成电路产业知识产权最密集的部分。自2001年以来,全球IC设计业保持了年均近20%的增长速度,增速几乎是产业整体增速的10倍。2001年时,全球前20大半导体企业中尚无一家IC设计企业入围,而到2016年,IC设计企业已经占据全球TOPl0半导体企业中的3席,分别为高通、博通和英伟达。

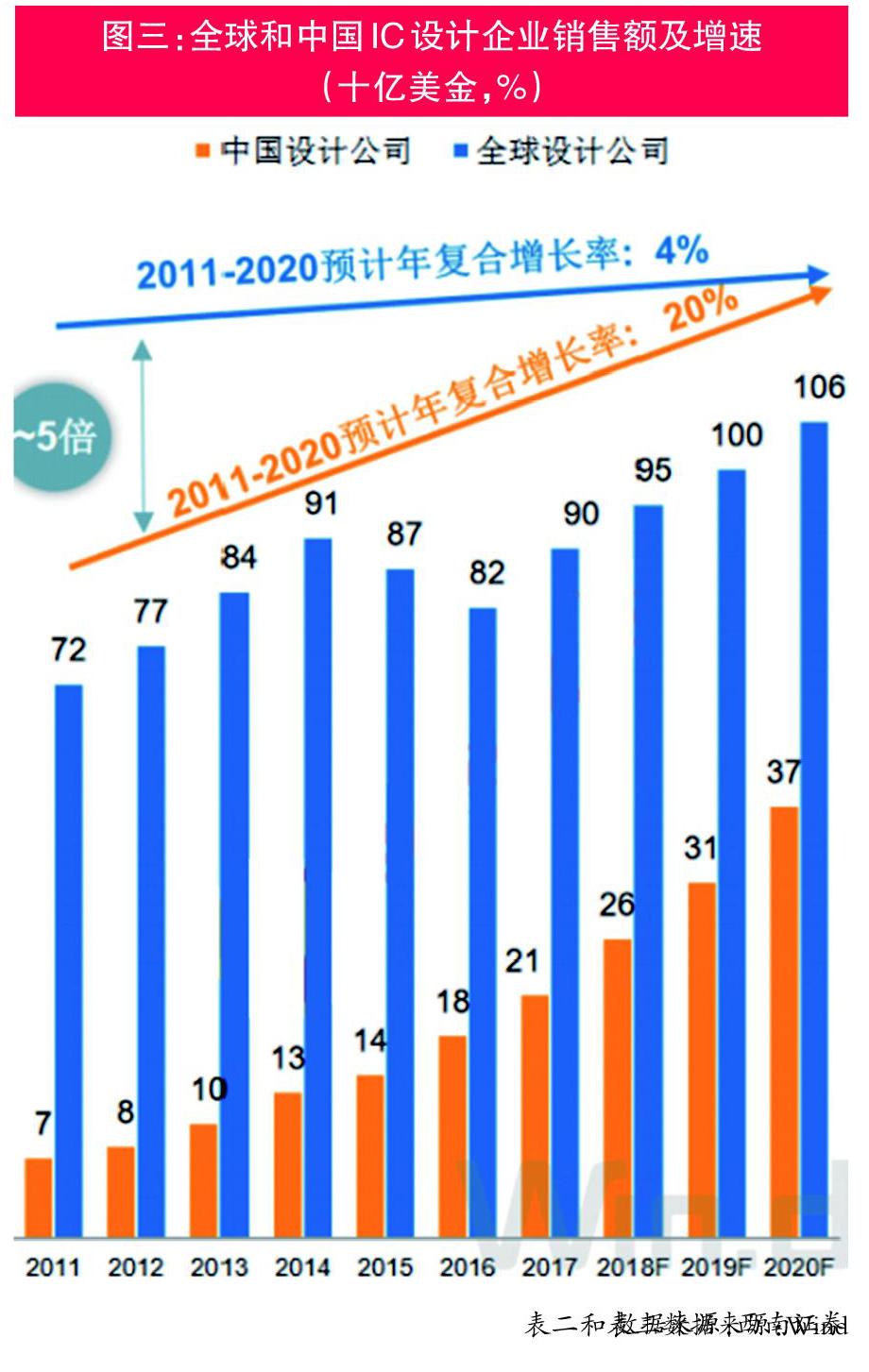

近年来我国集成电路设计企业在国际市场表现优异,发展迅速。IC In-sights测算2011-2020年全球半导体设计公司销售额复合增速为4%,而中国公司的复合增速为20%。为全球增速的5倍(如图三)。此外,华为海思和紫光展讯分别进入了全球前十大IC设计企业行列,2018年海思的销售增幅全球最高,达34.2%。同时国内上市公司中也涌现出景嘉微、汇顶科技、中科曙光、兆易创新等实力企业,景嘉微是国内唯一成功自主研发国产化GPU并产业化的企业。中科曙光x86芯片是国内唯一一款具有上层完整生态的自主可控芯片。

中国集成电路设计行业已经逐步形成规模,未来在大陆芯片设计的行业红利下,国内晶圆代工企业也能分享迅速扩大的市场。

制造就是晶圆代工厂。目前全球最大的集成电路制造商是台湾的台积电,其在2018年上半年占据了全球晶圆代工市场的56.1%,目前已具备7nm生产能力,5nm制程也将于2019年上半年流片,2020年上半年进入量产。大陆最大的集成电路制造商是中芯国际,占我国晶圆代工市场的58%,全球排名第五,但2017年收入却不到台积电的10%。中芯国际目前已经量产28nm,2019年预计量产14nm,距离先进的7nm、5nm制程还有较大差距。

2017年以来中国晶圆代工需求旺盛。在国内厂商无法满足晶圆代工需求的背景下,大陆晶圆建厂高峰到来。2017年中国晶圆制造需求671亿元,占全球代工规模3865亿元的17.4%,预测到2025年增长到30.5%。根據IBS,2017-2025年全球晶圆代工市场规模年均复合增长率为5%,而中国代工需求年均复合增长率为12%。根据国际半导体协会(SEMI)报告,2016-2017年,全球新建晶圆厂(包括8寸、12寸)19座,其中大陆占了10座。SEMI更预估2017年到2020年的四年问,全球将新建62座晶圆加工厂,去其中大陆将新建26座,成为建厂最积极的地区。晶圆厂的大规模投资反应出市场对于大陆半导体行业的乐观预期。虽这些工厂不能马上贡献利润。但对上游设备的营收拉动却是立竿见影的。

封测处于集成电路下游,也是我国集成电路产业链中最成熟、最能参与国际竞争、最先兑现业绩消化估值的环节。目前基本形成三足鼎立局面,分别是台湾的日月光、美国的安靠和中国大陆的长电科技,市场份额占比超过50%。除长电科技外,A股上市公司还包括华天科技、通富微电等,大陆封测厂商也将伴随大陆集成电路产业的崛起而广泛受益。