中国企业海外投资壁垒分析与对策

姚京莉

摘 要 对外直接投资已经成为我国企业充分利用全球资源、降低成本分散风险、促进长远发展的重要手段。近年来,我国对外直接投资额迅猛增长,但众多企业在境外并购过程中却纷纷碰壁。本文将主要分析对中国企业对美投资现状、所遇主要壁垒、企业投资失败原因,并为中国企业应对投资壁垒提出建议。

关键词 对外直接投资 投资壁垒 国家安全审查 美国贸易保护主义

一、引言

近十年来,自2001年中国积极实行“走出去”战略,中国企业纷纷赴海外进行投资并购,对外投资持续猛涨。2016年,中国对外直接投资净额(以下简称流量)为1961.5亿美元,同比增长34.7%。截至2016年底,已有2.44万家境内投资者赴境外进行直接投资,遍及190个国家。近年来,发达经济体成为中国赴境外投资的热点,其中美国占有重要地位。2016年中国对美国投资流量169.81亿美元,同比增长111.5%,美国已经成为仅次于中国香港的第二大投资目的地。但中国的海外扩张却在跨越了贸易壁垒后受阻于各国日益加强的投资壁垒,而美国作为中国的主要投资目的地,近期尤其是特朗普上台后,美国的贸易保护主义严重,中国企业在赴美直接投资过程中纷纷受挫。如2017年Canyon bridge并购美国莱斯半导体公司,2018年蚂蚁金服收购速汇金,贝恩、华为联手收购3com,华为收购3leaf等并购案均以失败告终,给境内企业带来了极大的经济损失,因此明晰中国企业对美投资现状、所遇主要壁垒和企业投资失败原因意义重大,有利于中国企业调整和完善对外投资策略,增大中国企业對外投资的成功率。

二、中国对美投资现状

(一)2017年中国对美直接投资十年来首次下滑

自2002年起,十余年来中国对美投资呈加速上升态,增长迅速、体量庞大。2016年,中国对美直接投资流量为169.81亿美元,为2015年的2.1倍,创中国对美直接投资历史新高,占流量总额的8.7%,对美投资存量为605.8亿美元,较2015年增长近200亿美元,占存量总额的4.5%。但2018年4月19日,美国研究机构荣鼎咨询(Rhodium Group)在北京发布报告称,受经济和政治因素影响,2017年中国对美直接投资从2016年的460亿美元下降至2017年的290亿美元,下降约37%,为近十年来首次下降。其中有180亿美元的中国在美并购是2016年宣布但在2017年完成的,如果去掉这一部分,2017年中国对美投资还将下降更多;就新业务而言,新宣布的中国收购较去年下降了90%之多。而美国对中国投资较之2016年的138亿美元有2亿美元的小幅上升。

(二)中国对美直接投资行业分布特点

中国对美投资行业分布比较广泛但相对集中。2016年,中国企业对美实施并购项目164起,实际交易金额354亿美元,以交通运输、航空航天、医药制造业领域为主。从存量行业分布情况看,主要集中在能源、农业和食品、房地产和酒店住宿业、软件和信息通信技术四个行业。从1990年到2017年,在全部中国对美投资交易中,以上四个领域占比超过三分之二。美国核心及支柱产业成为中国企业的投资热点,中国企业投资方向集中在敏感性较高的行业,从而引起了美国政府的密切关注。

三、美国投资壁垒

(一)国家安全审查壁垒

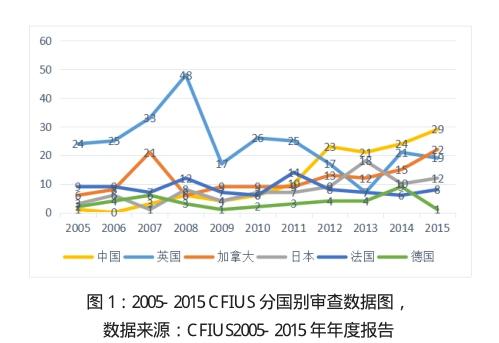

1975年起,根据福特总统第11858号行政命令,美国对外投资委员会(The Committee on Foreign Investment in the United States,以下简称CFIUS)设立,主要负责对外国投资兼并行为进行审查,以判断其是否将对美国国家安全产生影响,必要时将交易递交总统由其决定。

设立之初CFIUS权力相对有限,审查范围明确限制于国家安全风险领域,侧重评估外国收购方公司背景、被收购美国企业资产和客户性质以及交易本身可能对美国国际安全造成的影响。但值得注意的是,对于“国家安全”的具体含义,美国相关法律并进行详细的界定,因此CFIUS在审判过程中具有一定的裁量权。在1988年美国会通过《综合贸易与竞争法案》,授权美国总统可以“国家安全”为由审查外资并购美国内企业,并将审查并购项目责任赋予CFIUS。此后,CFIUS职权范围、审查范围不断扩大。2017年3月,美国国会两党分别有议员建议将美国农业部和卫生部纳入CFIUS,CFIUS审查领域和职权预计进一步扩大,审查范围将遍布军工、高新技术、重要基础设施、农业和食品卫生安全等领域,参与审查的CFIUS常任成员将包含财政部(CFIUS主席)、司法部、国土安全部、能源部、国家科学和技术政策办公室、美国贸易代表、国防部、商务部、农业部、卫生部,且常任成员机构有一票否决权。同年11月,又有议员提出《外国投资风险评估现代化法案(2017)》(FIRRAM提案)要求:增加对外转让管制、非控制性投资管制,并强制并购企业申报并购行为,增设白名单投资。若上述提案通过,CFIUS审核将更加严格化、普遍化,而中国在美主要投资的几大主要行业(能源、食品与农业)也都将在CFIUS有相对应的部门进行审查。

近十余年来,CFIUS对中国方面的审查逐年增加,2012年起中国受审案件数超过英国跃居榜首,国家并居高不下。CFIUS对中国审查主要分布在制造业,是中国对美投资的主要目标行业。2018年5月17日,经过一年多的谈判,美国国会参众两院多个委员会准备正式提出一份旨在限制敏感性涉华交易的重要法案,推进立法限制中国投资。美国对华投资不断加大的安全审查力度成为中国企业对美投资中面临的一大壁垒。

制造业一直是中国企业投资的热点行业,2016年中国对美制造业投资290.5亿美元,同比增长45.3%,占当年流量总额的14.8%。而制造业一直是美国审查的重点行业。2012-2014年,美国审查制造业并购案151件,占总审查案件数的42.2%,其中美国审查中国制造业并购案33件,占制造业审查总数的21.9%。美国怀疑某些外国政府和企业通过一些“协调性战略”试图获取美国先进行业的核心技术,而这些协调战略的迹象可能因为情报收集的限制或者外国的否认和隐瞒而无法被发现。2018年4月19日,美国财政部国际事务办公室助理秘书希思塔伯特,在华盛顿的一次会议上表示:美国财政部正在考虑紧急立法,从而遏制中国在美国对敏感技术领域的投资。2018年3月美国总统叫停了博通公司对高通公司的收购,而在去年,特朗普也阻止了由一家中国国有资产管理公司(Canyon Bridge)支持的私募股权公司收购晶片制造商美国莱迪思半导体公司。

(二)特朗普上台后对中国企业赴美投资的影响

特朗普于2017年1月20日正式出任美国第45任总统,他在贸易、税收、对外政策等方面的主张对我国对外投资产生了影响。这些“特朗普经济政策观”主要有以下几点:

1.特朗普贸易保护增大CFIUS扩权法案通过可能性。特朗普上台后所坚持的政策体现出了明显的保护主义倾向,无论是对贸易还是投资,其政策倾向均更为保守和严格。一方面,其要求要加强贸易执法,中国、墨西哥等国征收高额关税,以保护国内制药业发展。另一方面,其也明确提出中国对美国就业问题所造成的威胁,扬言将对中国产品征收高额关。特朗普将美国国家利益置于第一位,对别国尤其是中国展现出的敌意无疑将会对我国企业赴美直接投资造成负面影响。

2.本土企业大幅减税给外国企业生存带来竞争压力。特朗普积极大胆的税改政策将企业所得税由35%降至15%,而外资企业依然保持较高收率不变,致使相比于美国本土企业,中国直接投资企业无疑成本大增,竞争不具优势。一方面,美国企业发展前景改善,被收购意愿降低;另一方面,降税吸引了全球资金流入美国,全球企业纷纷赴美实行并购投资,同时美国制造业大量回迁加剧中国企业在美并购竞争压力。

另外,特朗普扬言对中国和墨西哥征收45%关税以“反倾销”,给中国企业在美营利带来了巨大阻碍。若有企业违反税收政策,不仅将受到严格处罚,更将在今后收到更加严格的监督审查,甚至列入投资“黑名单”,阻碍其在美国的经营发展。正是美国极高的税收使众多外资企业在美国经营不堪重负,纷纷撤资。

3.货币政策摇摆不定,变数增多投资风险加大。在货币政策上特朗普展现出游移不定的一面,其一面抨击低利率政策是泡沫经济、虚假繁荣的根源,另一方面又不得不承认降息对偿还高息旧债的積极作用。美联储未来的货币政策走向具有较高的不确定性。特朗普的经济行为令人捉摸不透,未来全球经济走向难以预测,令很多投资者不敢轻易出手,从而采取了保守性投资。

(三)美国严格的市场准入及投资经营限制使外资入境困难

美国法律对外国投资者在一些特定的敏感行业的投资做了严格的限制,明确禁止航空、核能、沿海和内河航运的外资投入,严格限制广播、电讯业的外资投入,对基础设施和水力发电及水产业也进行了一定限制,并且在金融业有严格的投资规定。

四、华为并购失败案例分析

(一)电信产业安全敏感度高

电信行业与军工产业同属于美国极端敏感的战略性行业,同时,如上文所述,CFIUS审查中也对制造业和电信业并购做出了明确严格的规定。华为于2008年收购了3Com公司,3Com属于电信设备制造商,业务结构中包含对美国政府设备的服务合约,设计服务器及网络安全设备,以及美国军方开发的反黑客软件。3Leaf也涉及网络云计算技术,从而引起了美国的注意。

(二)公司管理层结构特殊

华为作为大型制造公司,却没有任何股票交易所上市。华为的最大股东任正非身份背景较为特殊,其退役军人的身份让外资对华为公司的性质更增添了一丝疑虑。其未完全透明化的管理机制和资金流向也加剧了美方对华为并购安全性的担忧。2012年9月13日,美国众议院情报委员会就中国的华为、中兴公司是否威胁美国国家安全的调查举行公开听证。对此建议华为公司应按国际标准公开审计并加强信息透明化,以为后续的并购铺路。

(三)对CFIUS的疏忽对待

华为于2010年5月以200万美元收购3Leaf有关云计算技术的一组专利,但并未就此次交易向CFIUS申报,同年12月在相关交易资产已完成转让7个月以后,华为发现CFIUS正对此次交易进行调查,2011年2月,华为被CFIUS建议完全剥离此项交易的相关资产。华为随后申诉被否决,最终选择剥离资产。上述并购交易的失败经历也为其后续投资行为造成了负面影响:并购目标因担心华为的再次失败而放弃与之合作,转向其他运营商。2012年11月,赛门铁克就以5.3亿美元的价格将股份出售给华为,主动解除合作,从此华为被迫关闭了华为赛门铁克的北美业务。

(四)在美国本土企业形象塑造不足

2012年,华为首次登记了游说活动。与同行竞争者思科和阿尔卡特相比起步较晚。尽管2012年华为游说支出达到120万美元,但仍无法消除过去的消极影响。2013年任正非在与华为科学家的座谈中表示“战略布局,我们唯一觉得困难的就是美国。”显然,华为在美的形象塑造任重而道远。

五、中国应对投资壁垒的措施

(一)企业明确美国投资规定,增强核心竞争力,调整和优化投资战略

企业应根据美国不断变化的海外投资政策及时调整投资战略;同时,加大创新力度,发展高新产业,扩大投资目标行业的覆盖率,实现基础制造业和高端制造业及其他高精尖行业的投资比重相对均衡化。

(二)企业增强宣传,增进与美国友好关系

中国企业应学习日本跨越美国投资壁垒的经验。首先要树立企业的良好形象,这要求企业诚信经营,以力争消除美国对中国的戒备。其次提高产品质量,注重与当地经济文化的融合,获得美国民众和企业的认可,进一步打入美国市场。

(三)政府坚持“走出去”战略,对海外投资的企业推波助澜

与此同时,中国政府也应发挥积极作用,继续推进一带一路进程的同时继续倡导贸易全球化、支持贸易自由化,令美国明确中国对美投资的重要意义和实质影响。在保证本国利益的基础上,与各国建立友好贸易关系,增强贸易互信。

参考文献:

[1] 孙黎.中国企业海外投资壁垒与对策研究[M].吉林大学经济学院.国际经济,2013(10).

[2] 詹政,王铁山.日本企业打破美国投资壁垒的经验[J].西安交通大学经济与金融学院.经济纵横,2008(3).

[3] 戴维德·麦其克,爱德华·格兰姆.中国公司如何打破美国投资壁垒[J].美国科文顿·贝林律师事务所国际经济研究所.中国物价,2006(9).

[4] 颜秋霞,王乐炎.华为对美投资失败的分析[J].广东外语外贸大学经贸学院.经济论坛,2017

[5] 中华人民共和国商务部、统计局、外汇管理局——2016年度中国对外直接投资统计公报[R].

[6] 荣鼎咨询公司-中国投资检测——2017年度报告[R].

[7] 华尔街日报[J].2018-05-17.

[8] 周金凯-特朗普上台对中美直接投资的影响分析1003-5656(2017)02-0097-07

[9] CFIUS Annual Report Public[R].2011.

[10] http://baijiahao.baidu.com/s?id=15982680106424794 53&wfr=spider&for=pc

[11] 博通公司的收购目标高通公司正在与中国华为技术有限公司竞争,以主导下一代无线技术的发展。

[12] 特朗普新政对我国的影响[OL].东方财富网,2017-01-23.http://finance.eastmoney.com/ news/1371,20170123705549268.html

[ 1 3 ] h t t p : / / f i n a n c e . e a s t m o n e y . c o m / news/1371,20170123705549268.html