五大指标决定寿险新业务价值率

近日,因股价再创历史新高,中国平安再度成为市场关注的焦点。本周笔者将聚焦中国平安新业务价值指标分析和探讨,新业价值简单理解就是寿险新保单的利润,是衡量寿险公司盈利能力和成长性的核心指标。从已公布年报的险资企业数据来看,中国平安新业务价值以近40%的市场份额位居险资首位。从笔者经验来看,影响新业务价值率的因素主要包括渠道、产品类型、费差、死差和利差等,通常代理人渠道占比高的寿险公司新业务价值率更高,因为代理人渠道更合适销售复杂和长期保障型的保单,与客户做了更充分的双向沟通,可以更好匹配了客户的保障需求。

衡量寿险的核心指标为新业务价值

在前面文章中,笔者提到,中国平安官方推荐的估值方法是分部估值法,即寿险、财险、银行、科技等业务分部估值后汇总。但对于寿险公司最好理解的估值方法是:内涵价值(EV)+未来N年的新业务价值(NBV)。N的取值类似PE,会根据市场情绪波动较大,也看新业务价值增速,从0~15都经常出现。新业务增加,会自然促进内涵价值增加,从而推动公司价值逐年增加。

那寿险新业务价值到底是什么意思呢?通俗地讲,新业务是寿险公司每年销售的新保单。新业务价值就是新业务预期未来产生的税后利润折现值,简单理解就是新保单的利润(考虑到通货膨胀,未来投资收益打折后才是当前价值)。它反映了一家寿险公司经营能力和业务拓展销售水平。未来新业务价值会逐步转换为公司的内涵价值。

例如,10年分期交费的保单,年均保费为1万元,假设计算的新业务价值率(新保单的利润率)为43%,那新业务价值为4300元。这表示首年收到保费1万元,10年将会收到保费共接近10万元,因为按退保率和续保率,需扣除部分。再考虑到销售了保单需要支付代理人佣金、公司运营办公费用,需要赔付客户和支付分红等,有各种费用,最后根据投资假设等和经验值精算,扣除费用,加上投资收益后,这份保单未来产生的税后利润按11%折现率折现到今年,就是4300元的税后利润。

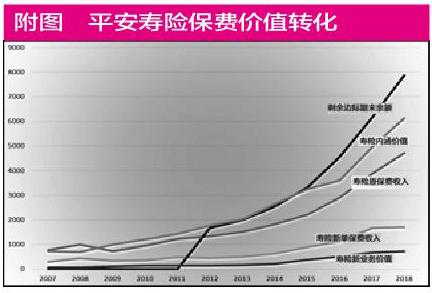

从笔者梳理的数据来看,平安寿险原保费市场份额从2007年的16%增长到2018年的18%,市场份额基本维持稳定。2007年到2018年,11年间寿险保费增长6倍,寿险新业务价值从72亿增长到723亿,翻了10倍。其中,中国平安2018年新业务价值的市场份额接近40%,有3%左右的提升。

值得注意的是,平安的新业务价值市场份额是保费市场份额的2倍多,这说明平安寿险以及整个寿险行业的保费增长都较快,但因为平安寿险保单利润更高,公司经营更好,所以新业务价值增长更快。(见表)

衡量寿险估值的另一个指标是内涵价值,它包含了调整净资产(具体算法可参照财报)和有效业务价值。有效业务价值指的是寿险公司过去的有效保单的清算价值,内涵价值可以视为保险公司的净资产,看作寿险公司目前的破产清算价,是在没有考虑公司未来新业务销售能力的情况下现有公司的价值。

通常认为内涵价值对应的折现值(国内一般是11%)、投资收益假设(国内一般是5%)、寿命表、重疾发病率等是合理的,那一家寿险公司市值跌到内涵价值附近,即1PEV时候,则是明显低估的。但是如果一家寿险公司出售了很多理财型保单,而且未来投资收益率达不到投资假设5%,则会让内涵价值带有较多水分,或者难以释放出利润,这部分内容后续笔者将详细分析,需要参考年报中有关投资收益率下降的敏感性分析。

总的来看,内涵价值直接反映了寿险公司过去的经营成果,而未来新业务所产生的价值反映了公司的经营能力和公司未来的增长能力,

代理人渠道占比高的寿险公司新业务价值率通常更高

影响新业务价值率的因素包括渠道、产品类型、费差、死差和利差等。一般来说代理人渠道占比高的寿险公司新业务价值率高,而银保渠道占比高的新业务价值率低,因为目前来看代理人渠道更合适销售复杂和长期保障型的保单,与客户做了更充分的双向沟通,更好匹配了客户的保障需求。

银保渠道跟银行合作,存在较多误导销售,让很多银行存款客户购买了趸交保费(一次性交费),一些客户误以为是有利息又有分红的定期存款,一般要存6年以上,最后到期后发现利息可能不如长期存款,而如果未到期提取则会损失本金。因此会被投诉,所以历年来退保率高,口碑差。近两年银保渠道占比高的新华保险和中国人寿正在大幅度缩减银保渠道,其中大力缩减银保渠道的趸交保费。

另外,目前一些保险公司也逐渐重视互联网渠道,但一般是经济实惠、简单的险种,简单的商品就容易比价,新业务价值率目前也较低。

利差方面,典型的是理财型保险的保底收益,一些公司为了追求规模,销售高收益率保单,前些年超过6%,2019年开门红有些公司保底收益超过4%,一旦未来投资收益率从目前假设的5%降低到4.5%,甚至4%,这类保单将亏损。中国平安2019年开门红产品一般保底收益1.75%,不追求规模,这种保费才比较让投资者放心。

死差则看各家公司产品对死亡率、发病率等的假设情况,保守的公司会基于行业生命表基础上调比率,平安寿险对重疾发生率已审慎考虑长期恶化趋势,销售这类产品更难,考验代理人销售能力,但每年更容易给投资人带来利润,也保证公司未来不会经营困难,保证能赔付客户。费差衡量保险公司成本管控和效率方面,科技应用得好将明显降费增效。

近年还一项很重要的新业务价值来源是同一个客户在同一家保险公司购买了多个保单,就可能有风险分散效应,可以理解为重叠保障了某些风险。

总之,投资者投资保险公司,既要看寿险公司的保费,又要看新业务价值。保费是“面子”,新業务价值才是“里子”。(作者系大湾区价投俱乐部成员,知名博主@陈海涛周游世界)