白酒生产企业不同加工方式选择的纳税筹划

【摘要】 白酒生产企业的加工方式可以分为委托加工和自行加工两种,委托加工方式又可以分为委托加工成酒精、委托加工成酒类半成品和委托加工成产成品三种。白酒生产企业不同加工方式对企业整体税负的影响是不同的,这就为企业选择不同的加工方式提供了纳税筹划空间。企业应当依据税法的相关规定,结合自身的实际情况,选择合适的加工方式,以获取最大的经济效益。

【关键词】 委托加工;自行加工;纳税筹划

【中图分类号】 F234 【文献标识码】 A 【文章编号】 1002-5812(2019)04-0063-03

一、税法相关规定

目前,白酒生产企业的消费税实行按从价定率和从量定额复合计税的方式征收,对粮食白酒和薯类白酒除统一按照20%的从价比例税率征收消费税外,还要按照0.5元/500克的从量定额征收消费税。同时停止执行“对外购或委托加工酒及酒精产品连续生产应税消费品销售时已纳消费税进行抵扣”的政策。

2009年1月1日开始实施的修订后的《消费税暂行条例》第八条规定:委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。实行从价定率办法计算纳税的组成计税价格的计算公式为:组成计税价格=(材料成本+加工费)÷(1-比例税率);实行复合计税办法计算纳税的组成计税价格的计算公式为:组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)。

2009年1月1日起施行的《消费税暂行条例实施细则》第七条第二款规定,委托加工的应税消费品直接出售的,不再缴纳消费税。2012年7月13日,财政部、国家税务总局《关于〈中华人民共和国消费税暂行条例实施细则〉有关条款解释的通知》(财法[2012]8号)对这一规定的含义作了详细解释:委托方将收回的应税消费品,以不高于受托方的計税价格出售的,为直接出售,不再缴纳消费税;委托方以高于受托方的计税价格出售的,不属于直接出售,需按照规定申报缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。该规定自2012年9月1日起施行。

财政部、国家税务总局《关于调整消费税政策的通知》(财税[2014]93号)规定,自2014年12月1日起,取消酒精消费税。

二、白酒生产企业不同加工方式选择的案例分析

例:2018年6月5日,东方酒业公司接到一笔生产1 500吨白酒的订单,议定销售价格为6 000万元。要求在当年11月5日前交货。由于交货时间较为紧张,公司拟定了四种生产方案。一是委托杏花酒厂加工成酒精,然后由本公司生产成白酒销售。二是委托杏花酒厂加工成高纯度白酒,然后由本公司生产成白酒销售。三是委托杏花酒厂直接加工成最终产品收回后直接销售(全部委托加工方式)。四是由公司自己完成该品牌白酒的生产制作过程(自行加工方式)。本例中的交易价格均为不含增值税价格,涉及的增值税、城建税、教育费附加和企业所得税税率分别为16%、7%、3%和25%,假设受托方无同类消费品的销售价格且不同加工方式下的加工费用完全相同。以下对该笔业务进行纳税筹划。

[方案一]委托杏花酒厂加工成酒精,然后由东方酒业公司生产成白酒销售。

东方酒业公司以价值1 500万元的原料(假设酿酒原料的增值税进项税额为210万元,下同)委托杏花酒厂加工成酒精,双方约定加工费为900万元,加工成900吨酒精运回公司以后,再由公司加工成1 500吨本品牌的白酒销售,每吨售价4万元,公司加工的成本以及应分摊的其他相关费用合计为420万元。

1.东方酒业公司在向杏花酒厂支付加工费时,由于自2014年12月1日起,酒精不再缴纳消费税,因此,在委托加工酒精这一环节只需就加工费缴纳进项增值税,不需要再由受托方代收代缴消费税、城建税及教育费附加。

增值税进项税额=900×16%=144(万元)

2.东方酒业公司销售白酒后,实际应缴纳的税费分别为:

应交消费税=6 000×20%+1 500×1 000×2×0.5/10 000=

1 350(万元)

应交增值税=6 000×16%-210-144=606(万元)

应交城建税及教育费附加=(1 350+606)×(7%+3%)=195.6(万元)

3.在委托加工成酒精方式下,公司应交消费税1 350元,应交城建税及教育费附加195.6万元。

公司税后利润=(6 000-1 500-900-420-1 350-195.6)×(1-25%)=1 225.8(万元)

[方案二]委托杏花酒厂加工成高纯度白酒,然后由东方酒业公司生产成白酒销售。

东方酒业公司以价值1 500万元的原料委托杏花酒厂加工成高纯度白酒,双方约定加工费为1 080万元,加工成1 200吨高纯度白酒运回公司以后,再由公司加工成1 500吨本品牌的白酒销售,每吨售价4万元,公司加工的成本以及应分摊的其他相关费用合计为240万元。

1.东方酒业公司在向杏花酒厂支付加工费时,向受托方支付的增值税和由其代收代缴的消费税、城建税及教育费附加分别为:

增值税进项税额=1 080×16%=172.8(万元)

消费税组成计税价格=(1 500+1 080+1 200×1 000×

2×0.5/10 000)÷(1-20%)=3 375(万元)

应交消费税=3 375×20%+1 200×1 000×2×0.5/10 000

=795(万元)

应交城建税及教育费附加=795×(7%+3%)=79.5(万元)

2.东方酒业公司销售白酒后,实际应缴纳的税费分别为:

应交消费税=6 000×20%+1 500×1 000×2×0.5/10 000

=1 350(万元)

应交增值税=6 000×16%-210-172.8=577.2(万元)

应交城建税及教育费附加=(1 350+577.2)×(7%+3%)=192.72(万元)

3.在委托加工成高纯度白酒方式下,应支付代收代缴消费税795万元,应支付代收代缴城建税及教育费附加79.5万元;公司应交消费税1 350万元,应交城建税及教育费附加192.72萬元。

公司税后利润=(6 000-1 500-1 080-240-795-79.5-1 350-192.72) ×(1-25%)=572.085(万元)

[方案三]委托杏花酒厂直接加工成最终产品收回后直接销售。

东方酒业公司将酿酒原料交给杏花酒厂,由杏花酒厂完成所有的制作程序,即东方酒业公司从杏花酒厂收回的产品就是指定的本品牌白酒,双方约定加工费为1 320万元。产品运回后仍以4万元/吨的价格直接销售。

1.当公司收回委托加工产品时,向杏花酒厂支付加工费时,向受托方支付的增值税和由其代收代缴的消费税、城建税及教育费附加分别为:

增值税进项税额=1 320×16%=211.2(万元)

消费税组成计税价格=(1 500+1 320+1 500×1 000×

2×0.5/10 000)÷(1-20%)=3 712.5(万元)

应交消费税=3 712.5×20%+1 500×1 000×2×0.5/10 000

=892.5(万元)

应交城建税及教育费附加=892.5×(7%+3%)=89.25(万元)

2.委托方收回的应税消费品,以不高于受托方的计税价格出售的,为直接出售,不再缴纳消费税;委托方以高于受托方的计税价格出售的,不属于直接出售,需按照规定申报缴纳消费税,在计税时准予扣除受托方代收代缴的消费税。

由于6 000万元>3 712.5万元,因此属于委托方以高于受托方的计税价格出售的情况,不属于直接销售,需按照规定申报缴纳消费税,但在计税时准予扣除受托方代收代缴的消费税。

东方酒业公司销售白酒后,实际应缴纳的税费分别为:

应交消费税=6 000×20%+1 500×1 000×2×0.5/10 000

-892.5=457.5(万元)

应交增值税=6 000×16%-210-211.2=538.8(万元)

应交城建税及教育费附加=(457.5+538.8)×(7%+3%)=99.63(万元)

3.在全部委托加工方式下,应支付代收代缴消费税892.5万元,应支付代收代缴城建税及教育费附加89.25万元;应交消费税457.5万元,应交城建税及教育费附加99.63万元。

公司税后利润=(6 000-1 500-1 320-892.5-89.25-457.5-99.63)× (1-25%)=1 230.84(万元)

[方案四]由东方酒业公司自己完成该品牌白酒的生产制作过程。

由东方酒业公司自己生产该品牌白酒,其发生的全部生产成本恰好等于委托杏花酒厂的加工费,即1 320万元。

1.东方酒业公司销售白酒后,实际应缴纳的税费分别为:

应交消费税=6 000×20%+1 500×1 000×2×0.5/10 000

=1 350(万元)

应交增值税=6 000×16%-210=750(万元)

应交城建税及教育费附加=(1 350+750)×(7%+3%)=210(万元)

2.在自行加工方式下,公司应交消费税1 350万元,应交城建税及教育费附加210万元。

公司税后利润=(6 000-1 500-1 320-1 350-210) ×(1-25%)=1 215(万元)

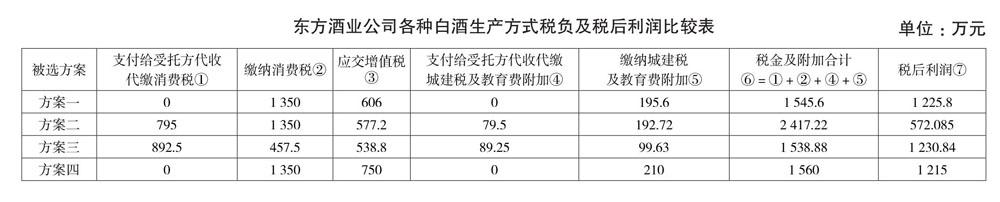

以上四种方案的税负及税后利润的比较如上表所示。

可知,四种方式的优劣顺序为:方案三(税后利润最大,税金及附加最小)>方案一>方案四>方案二。具体原因分析如下:

1.方案一、方案三和方案四承担的消费税合计均为1 350万元(由此计算的应缴纳的城建税及教育费附加均为135万元),税金及附加产生了差别是由于企业承担的城建税及教育费附加有差异,该差异是由于企业应交增值税的不同而导致的。如方案一与方案三相比税金及附加相差6.72万元(1 545.6-1 538.88),方案一与方案三的城建税及教育费附加之差也刚好等于6.72万元(195.6-89.25-99.63),方案一与方案三相比应交增值税相差67.2万元(由此计算的城建税及教育费附加即为6.72万元)。

2.方案二的税后利润最低,这主要是由于委托加工环节受托方代收代缴的消费税在最后销售计税时不能扣除导致的。

通过此案例,可以得到以下两个结论:第一,白酒生产企业如必须采取委托加工成半成品、待收回后继续加工的方式,应选择委托其他企业加工成酒精(切不可采用委托加工成酒类半成品的方式,如高纯度白酒),然后由企业继续生产成白酒销售的方式来降低企业的整体税负。第二,在保证白酒品质的前提下,企业应尽量采取委托其他企业加工成最终产品收回后直接销售的方式。若这一方案不可行,就应采取自行加工的方式。S

【主要参考文献】

[1] 梁文涛.纳税筹划实务(第六版)[M].北京:清华大学出版社,北京交通大学出版社,2017.

[2] 中国注册会计师协会.税法[M].北京:中国财政经济出版社,2018.

[3] 梁文涛.白酒生产企业加工方式选择的纳税筹划[J].财会学习,2008,(02).

[4] 郑小平.“营改增”后企业纳税人身份选择的纳税筹划[J].商业会计,2015,(14).