基于“互联网+”的中小企业融资模式创新研究

【摘 要】 当今社会普遍存在融资困难,阻碍了中小型科技企业的发展,然而互联网的介入使得中小融资的融资难实现了进一步的突破。科学技术和网络技术的使用使中小企业有一定经济实力,在技术投资方面比普通企业拥有更多的金融支持。文章在传统企业融资理论的基础上,提出了新融资理念的互联网金融,分析了先前的融资模式出现的问题,并相应地提出了解决中小企业的融资的对策。

【关键词】 中小企业 融资困难 互联网金融

1 引言

1.1现实背景

中小企业多年来作为经济发展的主要源泉,不仅帮助大多数居民解决了就业问题,同时也增加了国家税收和技术创新的力量。虽然中小企业有着重要的作用,但是由于中小企业发展前景尚且不明朗,特别是融资问题一直是困扰着中小企业定性的问题。随着互联网的快速发展,互联网在中小企业融资模式创新起着至关重要的作用。企业的传统融资模式要求也相当高,众多中小企业无法满足这些要求,因此基于“互联网+”中小企业融资模式创新研究也就呼之欲出。

2 基于“互联网+”的中小型企业融资存在的问题

2.1融资渠道单一

当前,我国的主要融资渠道有内部和外部融资,外部融资可以分为直接融资和间接融资。我国中小型企业一直以来注重“重消费,轻积累”的原则,很大程度上导致缺乏中小企业内部融资。当前,中小企业主要的融资方式是银行贷款,但受各种各种因素的影响,只能获得较小额度的资金并且成本也是相当高。加上这些企业大多数无信贷记录,信息透明度相当低,银行无法准确地判断贷款投资的收益率。

2.2市场不健全,基础建设不完善

中小型企业存在很大的问题:市场不健全,基础建设不完善,难以满足金融机构的贷款条件。中小型企业资产规模小,管理水平落后,管理制度不完善,生产规模市场竞争力不能被金融机构所认可。使金融机构倾向于向大型企业优先贷款,从而使得中小企业融资困难,难以满足融资需求。种种因素使中小企业缺乏龙头企业,竞争压力缺乏。政府对中小企业的扶持不规范,政府在推动产业化的发展与壮大中扮演者重要角色。但其对企业的管理不规范,企业发展前期,需要大量的资金支持,仅靠企业自身的力量仍有較大的资金缺口。资金运转缺乏效率。因此政府对中小型企业的的支持就显得格外重要。政府虽然出台了很多优惠政策,但是没有完全落实。发展企业同时需要大量的人才、资金和科技。但政府对于企业的支持一般停留在资金层面,并没有全面的支持。

2.3没有充分利用互联网平台

互联网现代是当前热词,互联网的加入可以说是最大化的集中了产业的信息和价格的可参照性,从而提高了中小型企业的生产效益。但是作为一个传统行业,自改革开放以来就由传统的方式不断地生产发展,面对新兴的互联网产业,中小型企业的态度也是平淡的。首先改变产业管理和生产者的思想观念就很困难,面对日新月异的科技发展,他们难以适应新技术,新信息和生产方式的改变。

不改变传统的思想,不利用互联网,促进科技型中小型企业的发展终将是纸上谈兵。由于当前的中小型企业的市场经济没有充分利用互联网不能解决信息资源与数据分析的问题,严重影响了中小型企业的发展。

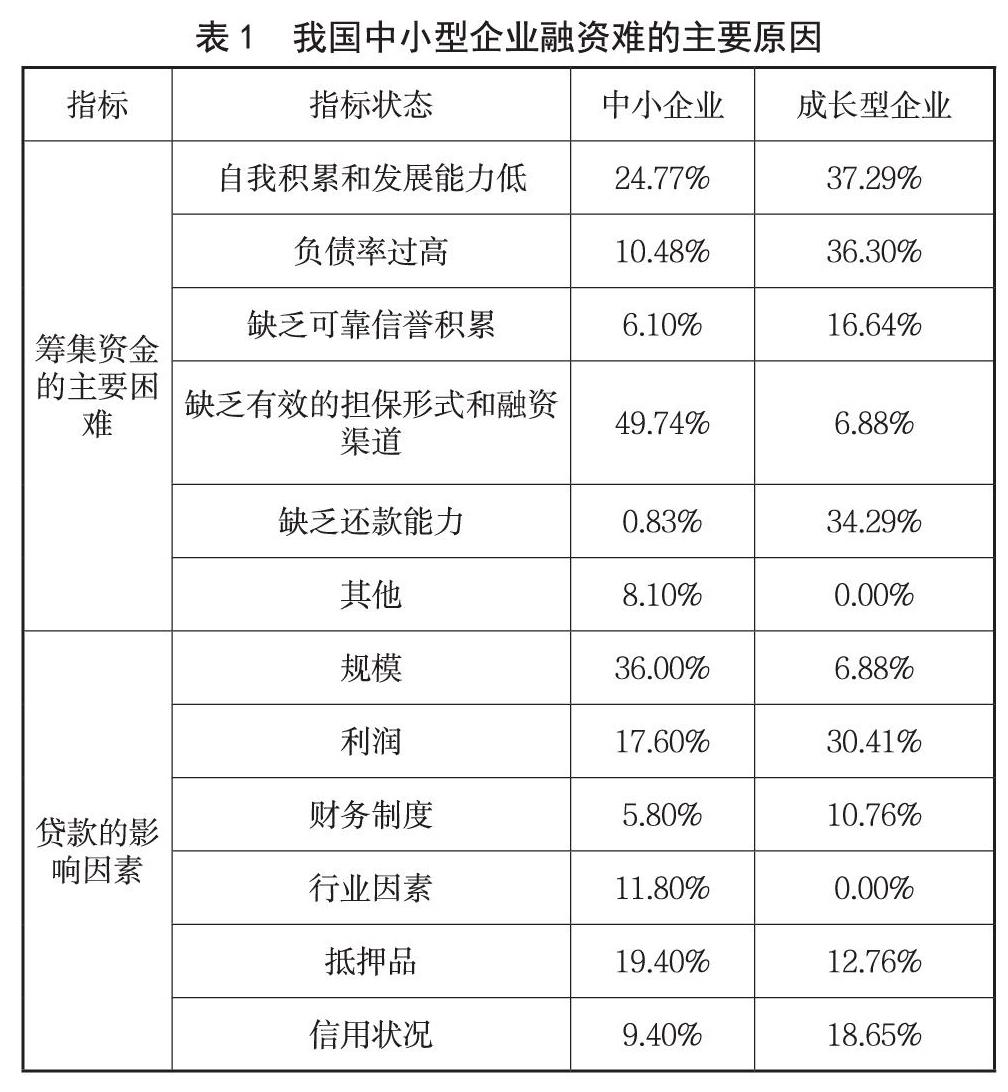

数据显示,中小型企业融资的主要难点是缺乏资金担保形式和融资渠道。规模小,融资少,是制约中小型企业发展的主要因素。中小型企业融资能力差,信用度不高,影响银行的贷款积极性。中小型企业资金薄弱,缺乏健全的公司管理制度,并且财务管理制度不健全,透明度低。加之中小企业借款的特点是“数量少,次数多,时间急”,银行也不愿放贷。银行因为融资本身存在风险,为了避免风险,银行一般都选择大规模的企业放贷,使中小企业融资更加困难。种种壁垒限制着中小企业的发展,因此,缓解融资难的问题需要社会各方面的共同努力。

3 基于“互联网+”的中小企业融资模式对策及创新

中小企业质量普遍不高,很明显没有完全接受新金融工具的创新和使用新的网络金融的融资能力,并且可能会导致排斥的现象,在传统模式下的银行融资或私人贷款的行为已经很难保证现代中小型企业的发展所需要的资金。中小企业的信用体系很不完善,严重的缺乏信息共享平台。相比与大家熟悉的传统的金融行业,当前中国互联网客户信用体系建设还处于初步阶段。相对于大多数互联网金融公司来说,利用计算机技术到数亿次中小企业交易信用体系建设信息反馈这一过程如何进行,然后综合分析企业信用等级是一个迫切有待解决的重要问题,这一过程需要互联网金融不断创新信息收集技术来加强客户信息的分享。

3.1在互联网基础上解决资金信息不对称

一般来说,融资双方的信息不对称问题的主要原因是金融机构或个人投资者对于中小企业缺乏理解,认为没有必要知道需要资金的中小企业,这也与金融机构和个人投资者的专业水平不高有很大原因,这些原因导致了大型金融机构开展中小企业融资项目很困难。由于信息的不对称,银行无法全面了解企业,从而阻碍企业的信贷渠道。互联网的资本投资和融资模式可以很容易地解决上述问题,有明确的融资信息发布到互联网平台的优势。全面、及时的向资本所有者,中小企业和客户经理展现相关企业的信息,对大多数中小企业提供大量的财务信息资源,网络金融机构通常通过网络平台收集大量的中小企业融资需求,信用评级,盈利能力和其他阶段离线数据、大数据和云计算技术,以确保信息处理和分析的能力的准确。同时利用互联网可以减少大量的工作,提高资金的效率,降低资金的成本。通过互联网平台能在很大程度上解决信息的不对称,有利于中小型企业的大幅度发展。

3.2增加财政支持和激励

科技中小企业信贷融资综合服务网络平台主要是为企业和银行之间搭建桥梁的,同时可以加快发展现代。中小企业基础设施建设和试运行所需资金大,在未来盈利能力不确定的情况下,很难获得投资机构的资金,国家或地方政府有必要专门为中小企业建立一个融资平台。

企业生产的季节性强,周期长,资金的回收率低。很多金融机构在提供一些相关服务时往往出现信息不对称的问题,造成企业获得资金能力差。政府应给予财政上的激励政策,通过制定支持中小型企业的金融税收减免政策,大力的鼓励合作金融和商业金融机构发展金融业务。那些积极给中小型企业贷款的金融机构和商业银行可以适当减免所得税。从世界各国的政策观察,越是重视中小企业发展的国家,对金融机构的减免政策力度就越大。

3.3使用互联网技术增强人才培养

大多数中小企业除了融资难问题,还面临着一个重大问题就是在技术、人才、信息等方面的缺乏。大多数中小企业要想做到技術创新,科技发展。外来的技术转移就显得格外重要了。为了帮助中小企业技术创新和把新技术推向中小企业,就要推进中小企业发展管理局与地方政府合作,促进中小企业与外部资源的紧密结合。互联网的介入直接促进了人才的流通性,人才是最基本的竞争力,而企业面临着缺乏人才的难题,因此企业应该重视培养人才。经常组织很多形式的培训课程,让新老员工都能及时的充电,建立创新奖励制度。合理的培养使用人才,不仅能直接的降低培训成本,也可以降低企业发现人才的成本。

4 基于“互联网+”融资模式的发展前景及展望

随着互联网的深入发展,中小企业的发展前景也将越来越好。基于互联网的信息技术的逐渐发展和电子商务的逐步使用,互联网在企业中的应用已经成为了一个新的研究方向,互联网在企业经营中的广泛的应用,帮助企业改善融资问题,促进中小企业生产发展,帮助中小企业克服营销中遇到的障碍。中小企业的发展道路不断扩展。互联网的出现很大程度上缓解了融资难题,现在处于互联网利用的初级阶段,所以,未来互联网会更普遍,中小企业的融资问题将会逐渐解决。

【参考文献】

[1] 俞恒志.中小企业融资难问题探究[J].科技经济导刊,2019(1):172-173

[2] 陈霏,李木子.中小企业融资困难的问题及对策研究[J].财务金融,2019(1):198-199

[3] 刘建国.我国中小企业融资中存在的问题和处理策略探究[J].财经界,2018(12):62-63

[4] 陈忻怡.基于互联网金融的中小企业融资模式创新[J].时代金融,2018(06):104.

[5] 史令喜.基于互联网金融的中小企业融资模式创新[J].现代营销(下旬刊),2017(12):118.

[6] 张驰,路国平.基于“互联网+”的中小企业融资问题新思路[J].商业会计,2017(16):92-93.

[7] 朱媛.互联网金融下的科技型中小企业融资模式创新研究[J].中国集体经济,2018(29):76-77.

[8] 韩辉.河南省中小企业融资难问题探析——以中小企业自身为视角[J].中共郑州市委党校学报,2018(04):74-77.

作者简介:栗金霞(1994-),女,河南驻马店,硕士研究生在读,新疆财经大学会计学院会计专硕,研究方向:公司财务会计