流动性冲击下资产折价销售与风险传染

宗计川 李纪阳 张睢

摘 要:理论研究与现实观察均表明,流动性冲击具有高度不确定性和传染性。如何防范流动性冲击触发资产折价销售进而演变成系统性风险,是当前金融监管的重中之重。以往的研究主要基于银行间市场,很少针对资本市场。对于那些面临赎回压力的基金而言,当遭遇流动性冲击时,市场极易形成“赎回压力—抛售股票—股票价格下跌—赎回扩大—抛售股票”的正反馈,致使股票价格偏离基础价值而持续下跌。基于此,本文首先针对股票型基金在赎回压力下的资产折价销售进行市场检验。继而,在实验室的市场环境下,采用协调博弈实验,对流动性冲击下的资产折价销售进行了检验。实证和实验结果均表明:在赎回压力下,流动性冲击极易触发资产折价销售,并通过资产抛售将这一风险传染到所有的市场参与者。本研究事实上提出了一种监管干预思路:在折价销售循环开始之初,监管部门介入资产市场以阻止资产价格的螺旋下降,进而防止基金融资能力的下降,以期阻断因折价销售而引起的风险传染。

关键词:流动性冲击;资产折价销售;风险传染;实验室研究

中图分类号:F832.5文献标识码:A

文章编号:1000-176X(2019)02-0043-10

一、引 言

防范金融系统性风险的发生是当前金融市场监管的重点,而防止流动性冲击演变成系统性风险则是重中之重。理论研究与现实观察均表明:流动性冲击具有高度不确定性和传染性。世界范围内的金融危机表明:债务违约与减价出售往往同时发生,并相互作用、相互影响。单独的资产负债表债务关联渠道难以造成大规模的传染,而资产价格渠道却可以引发大规模的金融机构接连倒闭。始于直接传染的流动性冲击在资产折价出售的作用下,诱发流动性传染正反馈,进而触发系统性风险[1]。

当流动性冲击形成或危机出现时,由于对未来流动性稀缺的预期,使得资产持有者(投资者)一致性地采取两种策略:贮存流动性与超规模的资产销售,进而引起资产的重新定价,此即为资产折价销售的本质。资产的重新定价(折价)进而引发更大规模的资产抛售行为,进一步加重未来流动性稀缺的预期,导致所有市场参与者,无论是否一开始受到流动性冲击,均加入到资产折价销售中,并通过资产价格的急剧下跌,将流动性冲击的风险传染到市场所有个体。因此,不管是否源自违约,只要发生流动性冲击,则存在很大的概率出现资产折价销售,并将风险传染给其他市场参与者。

对于流动性冲击引发资产折价销售,进而导致风险传染并引发系统性风险这一问题,学术界主要从银行间市场进行了较为广泛的研究[2]。然而,基于对2015年中国资本市场短期巨幅下跌情况的观察,学者开始关注资本市场流动性冲击与资产折价销售之间的关系。特别是中国股市存在日10%的涨跌幅限制,很容易在正常交易日中由于股价的迅速下跌而使交易停止,导致流动性枯竭。受到流动性冲击或面临流动性约束(如基金面临赎回)的投资者在当日无法获得所需流动性,其策略除了在其他市场上出售资产之外,唯一的选择是在接下来的多个交易日连续低价出售资产,直至满足其流动性需求。2015年,在短时期内连续出现的十多次“千股跌停”,为这一判断提供了现实证据。

特别是对于那些面临赎回压力的基金,当市场处于单边下跌阶段,为了获得所需之流动性,市场极易形成“赎回压力—抛售股票—股票价格下跌—赎回扩大—抛售股票”的正反馈,使得股票价格偏离基础价值而持续下跌。更为严重的是,由于投资理念趋同及投资风格模糊,基金间存在较为严重的资产重叠,这使得持有相同资产的基金也会遭受赎回,并加入到资产折价销售行列中来,造成股票价格螺旋下跌。在上述渠道和机制作用下,相对较小的冲击也可能引起流动性迅速枯竭,从而将这一风险外溢到其他资本市场,进而可能引发系统性金融风险,因而需要引起高度重视。

目前对于开放式基金流动性风险的研究主要集中成因、度量和管理等方面,而较少讨论其风险传染机制。鉴于此,本文首先实证检验了基金是否会因流动性约束而被迫出售股票,从而对持有这些股票的其他基金带来压力,由此导致市场的折价销售,其核心在于判断被出售的股票是由赎回压力而非信息驱动所致。进而在实验室环境中,研究受流动性冲击的个体如何通过资产折价销售,将流动性风险传导到其他个体,以及在给定不同程度和结构的冲击下,资产折价销售价格曲线如何变化,并检验在此过程中参与人的预期与协调。实验结果表明:在流动性冲击条件下,参与人之间是否能有效进行协调是决定资产折价的主要因素,而资产折价销售曲线的形态受制于参与人之间的协调及流动性冲击的规模与结构。此外,参与人在实验中表现出一定的学习效应,通过改变参与人的预期可以增强参与人之间的协调,从而有效阻断流动性风险的传染。

本文研究的起点是在已经发生流动性冲击的情况下,市场主体间预期协调和一致性行动对资产折价销售和流动性风险传染的作用机制。具体地,以市场参与个体的一致行动为逻辑切入点,在给定流动性冲击的条件下,观测实验个体的预期与协调,并进而对比分析在有无赎回压力下,資产折价销售价格曲线的变化。这对危机管理具有针对性的借鉴意义。

二、文献综述

现有的理论研究与现实观察均表明:当金融机构或投资者之间存在资产与债务互联,一个较小的流动性冲击亦可能导致投资者采取一致性行动(抛售资产),从而加速风险传染[3]。当市场上吸收该资产的流动资金有限时,就会引发资产重新定价。这种资产的重新定价也被称为折价出售。

早期的研究多数集中在银行间市场,核心问题是:流动性风险(冲击)的传播主要源于银行间的高度关联,以及银行间采取的一致性行动,前者是风险传染的具体渠道,而后者则是渠道传染或正反馈机制形成的必要条件。陈冀等[4]认为流动性效应对危机的扩散起着“催化剂”的作用,即使存在非常小的流动性效应也会显著地提高系统损失。但这一现象并非银行间市场所独有,在任何金融机构网络中,只要存在风险传染的正反馈机制,那么一个局部冲击就存在较大概率演变成系统性风险。

基于银行间市场流动性冲击与资产折价销售的研究框架同样适用于解释资本市场,特别是关于基金公司在面临流动性冲击的条件下,一致性地选择出售股票并引发资本市场的螺旋下降,这一风险传染正反馈机制同样存在于资本市场。当资本市场出现单边下降时,部分基金公司在赎回压力下,迅速受到流动性冲击。此时对于股票型基金而言,唯一的选择是折价出售股票资产,因为此时在正常价格下难以出清。由于基金公司持有股票资产的同构性,使得此类资产价格迅速下跌,在赎回压力下,那些一开始未受流动性冲击的基金公司也不得不加入到资产折价销售中。当预期未来流动性价格上升和资产价格持续下跌成为公共知识时,所有的基金公司和资本市场投资者无一例外地选择抛售股票。

在10%的跌停幅度限制下,市场流动性迅速枯竭,并导致这一资产抛售行为持续进行,即赎回压力及突然的降杠杆,限制了投资者的融资流动性,而市场的跌停制度则限制了投资者的交易流动性,二者共同导致了市场流动性的枯竭,并引起股票市场价格的持续螺旋下降。在这一过程中,可明确观测到:大量股票持续、无量跌停,市场的流动性供给功能丧失。Brunnermeier和Pedersen[5]檢验了资产市场流动性和交易者融资流动性之间的关系,指出:交易者提供市场流动性的能力取决于其融资能力,而融资能力又取决于其资产的市场流动性。

对于这一正反馈机制,2007—2009年的美国次贷危机提供了很好的现实证据。由雷曼公司破产倒闭而引发的资产折价销售,导致基金和银行等金融机构大面积违约,进而使其持有的证券大幅减值,极大地弱化了银行和基金的融资能力,最终造成系统性违约[6]。在此情况下,资产自身的基础价值或资产组合本身的优劣并不能解释资产价格的持续下跌,资产价格“雪崩”的唯一解释是:赎回导致流动性冲击,进而引发资产折价销售,传染到其他投资者并进一步加剧赎回压力,在跌停限制下,整个市场的融资流动性和交易流动性枯竭,资产价格完全不能反映实体面特征,变成了凯恩斯所说的完全的货币(即流动性)现象。

有关基金赎回行为的研究主要从基金的业绩表现与行为金融两个方向展开,现有的研究表明,并非只在股票价格下降阶段时才出现大规模赎回现象,随着基金业绩增长, 赎回率不但没有下降反而上升,即存在“赎回困惑”现象。张家萃等[7]、陆蓉等[8]的研究也得到了一致的结论:基金业绩与资金流入呈负相关,即基金净值增长率越高,面临的赎回压力越大,遭遇赎回的份额越多。这也说明,基金遭遇赎回的压力并不一定发生在股价单边下跌阶段。而苏晓萌[9]也从经济学视角研究指出:在开放式基金面对的风险当中,流动性风险是最为显著也是最为突出的一个。

资本市场普遍存在的羊群行为(Herd Behavior)则进一步加大了上述正反馈机制形成的概率。Lakonishok等[10]通过对769家股票型基金进行检验发现:基金在交易小市值股票时的“羊群度”高于大市值股票。Wermers[11]以 1975—1994 年间美国股市的所有基金为研究对象,通过改进羊群度量方法[10]对美国基金进行研究,发现整体存在羊群行为,且成长型基金和投资小盘股票基金的羊群行为更为明显。陶瑜等[12]对中国2005年1季度至2014年2季度证券投资基金的投资行为进行研究发现,相比发达国家,中国证券投资基金在策略交易时存在明显的羊群行为,基金在交易中,小盘股票和市场压力大时,羊群行为更为明显。基金经理中普遍存在的羊群效应,致使其资产组合存在高度的交叠性,而这种资产组合的重叠所形成的市场关联成为流动性风险的传染与放大渠道。Coval和Stafford[13]通过研究美国共同基金资金流与其交易行为之间的关系,证实了股票市场中资产折价销售行为的存在性。Pedersen等[6]、Ellul[14]分别对可转换债券和企业债券市场进行了研究,他们发现在这些债券市场中同样存在着资产折价销售行为。

在此基础上,陈国进和胥爱欢[15]分析了中国57只开放式股票型基金在2008年1月—2010年12月每个季度公告持有的前十大股票,结果表明,在中国股票市场中存在着资产抛售行为。陈玉罡和王伟洲[16]对 2004—2010年中国的开放式基金抛售股票的行为进行研究后发现,基金在面临赎回压力时倾向于抛售市净率低、换手率高的股票,抛售时会引起这些股票产生显著的折价。Larrain等[17]分析了一个小的新兴市场(智利股票市场),由于监管条例改变——降低养老基金最高持有股票占基金总资产的比例,导致养老基金开始出售股票,致使股票价格下跌,由此观察到一个清晰可识别的股票折价销售。

上述研究尽管在研究切入点、国别及数据选取等有差异,但所得结论均支持以下两点:一是股票市场存在明确的羊群效应和羊群行为,且在其影响下,投资者之间在资产持有上存在重叠;二是基金面临的赎回压力并非只出现在股票市场单边下跌的情境下,对基金公司特别是股票型基金公司而言,赎回压力下的流动性冲击随时可能发生。市场处于一种“生态环境失衡”的状态:机构投资者具有高度的同质性,他们通常关注同样的市场信息,采用相似的经济模型、信息处理技术、组合及对冲策略,机构投资者可能对盈利预警或证券中介的建议等相同的外部信息作出相似的反应。

然而,限于研究方法和数据的可得性,无论是从银行间市场还是基金的角度,针对流动性风险传染及资产折价销售等问题的研究,多数停留在“面上”,较少有从行为的角度进行微观刻画。而要揭示当流动性冲击出现时,投资者(基金)间的预测与协调行为如何影响资产抛售数量和价格,历史数据很难回答,实验室研究是一种可行的方法。正如Heinemann[18]指出:“理论是实验室实验与金融市场之间的桥梁,通过实验可以检验理论预测并发展行为理论以进一步应用到更大的市场。”在本文的实验设计中,正是基于基金间对流动性冲击及其他基金间可能采取的行动和预期,并结合资产折价销售等行为设计实验,其理论内核则是不同基金间的协调博弈。

三、市场检验:股票型基金赎回压力下的资产折价销售

股票型基金在经历较大的资本流出后会因流动性约束而被迫出售股票,从而对持有这些股票的其他基金带來压力,由此可能导致股票的减价销售。对于该问题的市场检验,其核心在于如何判别被出售的股票是由赎回压力而非信息驱动所致。本文拟采用先验与后验相结合的方式对其加以识别。具体而言,首先构建先验指标对被基金出售的股票进行识别,然后根据不同属性股票的价格走势加以验证:如果是因为基金被迫出售股票导致股价下跌,那么在基金度过其金融困顿期后,股价很可能出现反转;而由信息驱动所导致的股价下跌则不会随着基金赎回压力的显著降低而出现回弹。据此,借鉴Coval与Stafford[13]的基本思想,本文为股票型基金的赎回压力导致股票减价销售构建检验框架。

(一)面临赎回压力基金的识别

由于基金申购与赎回份额中包括的分红转份额并非资金流动,本文不使用净申购份额而使用资金净流量率作为基金所面临赎回压力的测度,定义为:Flowratej,t=[TNAj,t-TNAj,t-1(1+Rj,t)]/TNAj,t,其中,TNAj,t表示基金j在第t期末的资产净值,Rj,t表示基金j在第t期的净值回报率,即净回报与当期基金净值的比值。由定义可以看出,资金净流量率反映了基金的资本流出水平,资金净流量率越小说明基金的赎回压力越大。

(二)股票被出售压力指数的构建

将样本基金按照资金净流量率由小到大排序后等分为M组。第一组是资本流出水平最高的基金,即面临赎回压力最大的基金组;第M组则是赎回压力最小的基金。对于赎回压力最大的基金组,股票被出售压力指数定义为:Pressurej,t=(∑i∈GroupMBuyi,j,t-∑k∈Group1Sellk,j,t)/AvgVolumej,t,其中,Buyi,j,t表示第M组中的基金i在第t期购买股票j的数量,Sellk,j,t表示第一组中的基金k在第t期出售股票j的数量,AvgVolumej,t表示股票j在第t期的平均市场成交量。股票被出售压力指数即为赎回压力最小基金组的购买量与赎回压力最大基金组的出售量二者之差所得到的净交易量与市场平均成交量之比。因而股票被出售压力指数越小,该股票被出售的压力越大。对于赎回压力最小基金组,股票被出售压力指数定义为:Pressurej,t=(∑i∈Group1Buyi,j,t-∑k∈GroupMSellk,j,t)/AvgVolumej,t。

(三)股票减价销售的后验分析

本文采用平均超额回报率 (Average Abnormal Return,AAR)与累计平均超额回报率 (Cumulative Average Abnormal Return,CAAR)对被出售股票的市场表现加以测度,计算公式如式(1)、式(2):

其中,Rj,t表示股票j在第t期的回报率,Rj,m,t表示股票j所在市场第t期的回报率,N表示基于被出售压力指数所选出的股票个数。基于股票被出售压力指数,由赎回压力最大基金组与赎回压力最小基金组所选出的股票,比较各期的平均超额回报率与积累平均超额回报率,据此对由赎回压力所导致的股票减价销售加以识别。

本文选取2016年1月1日前成立的开放式股票型基金作为研究对象,研究的时间期限为2016年1月1日至2016年12月31日,数据来自于Wind数据库和CSMAR国泰安数据库。研究样本中剔除债券型基金、货币型基金、混合型基金、FOF、股指期货型基金,QDII基金和指数型基金。同时,剔除在研究期限内资产净值、当期回报率、持有现金、投资组合等数据有缺失的基金。最终得到的基金数量为283只。根据计算出的资金净流量率,可以将样本基金按照赎回压力由高至低分为五组,各组基金的特征如表1所示。从表1可以看出,赎回压力较大基金组的当期回报率普遍较高,反之亦然。已有研究发现,中国开放式基金的资金流动与业绩之间呈现负相关,面临较大赎回压力的往往是业绩良好的基金而并非业绩较差的基金,即存在所谓的“赎回困惑”现象。赎回压力最低的基金组比赎回压力最高的基金组具有更高的现金持有比重。这表明赎回压力最高的基金组用以应对赎回的现金储备可能并不充足,从而可能被迫出售股票以满足其流动性约束。相较于赎回压力较小的基金组,赎回压力较大的基金组通常持有更少的股票种类。这也从另一个角度说明赎回压力较大的基金更倾向于通过出售股票以缓解其赎回压力。

以表1的分组为基础,本文选取赎回压力最高基金组与赎回压力最低基金组的半年报与年报所披露的持仓股票作为样本,并根据以下指标筛选样本:股票回报率和市场回报率等数据没有缺失,股票买入与卖出次数总和不小于10,股票被出售压力指数小于0。最终得到满足以上条件的赎回压力最大基金组所出售的股票70只,而相应的赎回压力最小基金组所出售的股票为26只。基金半年报中包含了6个月的基金信息,本文将所研究时间范围的前6个月视为股票的抛售期。表2总结了赎回压力最大基金组所出售的股票与赎回压力最小基金组所出售的股票在抛售期与抛售期后6个月的平均超额收益和累计平均超额收益。

由表2可以看出,赎回压力最大基金组所出售股票的CAAR在抛售期内持续下降,在抛售期最后一个月开始回弹,且在抛售期后第6个月基本达到抛售期初的水平。赎回压力最小基金组所出售股票的CAAR在抛售期内一直下跌且在抛售期后继续呈现下跌趋势,并未出现回弹。这表明面临巨大赎回压力的基金在短期内可能通过出售股票来获得流动性,而持有相同股票的基金也同样面临相同的困境无法买入该类股票,导致股票价格下跌,在基金金融困顿消失后,又会重新买入此类股票,使得该类股票的价格回归基本面价格。

综合以上分析可知,由于赎回压力所导致的股票减价销售在中国股票市场是普遍存在的。基金在面临赎回压力时并没有提高现金持有比例,导致在遭受大规模赎回时,短期内只能通过出售股票来获得流动性。且由于开放式基金存在较严重的羊群行为,投资理念趋同及投资风格模糊使得基金间资产重叠度加大,这就导致某些基金在出售股票时对持有相同资产的基金造成影响,进而也会遭受赎回压力,形成正反馈效应,进一步使得股票价格偏离基础价值形成股票折价销售,加剧市场波动,在极端情况下则会引起系统性风险。

需要指出的是,诸如以上的实证检验通常只能对基金赎回压力与股票减价销售之间的相关性进行分析,却难以揭示其背后的机制。具体而言,采用实证方法研究赎回压力下基金的行为决策与股票减价销售的风险传导有很大局限性。中国开放式基金按季披露数据,且在第一、三季度只披露前十大持有股票,数据的有限性与不确定性对构建实证模型提出了巨大挑战。与之相比,实验研究以理论模型假设为基础将现实场景抽象化,通过实验设计对无关因素加以控制,从而保证研究结论的内部有效性。因此,本文采用实验方法研究赎回压力与减价销售之间的联动机制。

四、流动性冲击与资产折价销售联动机制实验室检验

(一)实验设计

本文设计实验构建基金公司受到冲击(遭受赎回)以后,通过出售资产应对冲击的仿真市场环境,据此研究流动性冲击与资产折价销售的交互作用,进而形成风险传导的内在机制,以及该机制的主要影响因素。主持人向参与人详细讲解了实验说明、实验程序截图及注意事项,并针对实验说明进行简单测试,通过随机抽签分配计算机进行上机操作。结束后,按照一定比例将实验中得点数兑换成现金当场支付给参与人。实验在东北财经大学实验经济学实验室进行,所有参与人均来自大连地区在校大学生,每位参与人只允许参加其中一场实验。

实验中,所有24位参与人随机分为4组,每组6人。每一组相当于一个市场,市场之间彼此独立,互不影响。本次实验共进行24期,每12期为一个完整实验,共进行两个相同独立的12期实验,即第一个12期结束以后,重新分组并重新开始实验,参与人在前一个实验中的得点数不会对下一个12期实验有任何影响。实验一开始,每个人有两个账户,资产账户和货币账户。初始资产账户有2 000单位资产,货币账户有100单位货币,初始资产价格为1单位货币。

一轮单期实验共分为三个阶段,分别为:掷色子决定当期是否受冲击,根据受冲击的情况决定卖出资产数量,进行流动性检查。第一阶段,所有参与人掷色子(色子有6个数字为:1、2、3、4、5、6),每个参与人只知道自己掷色子的结果。掷色子的过程由计算机完成。第二阶段,当所有人确认掷色子的结果后,选择出售资产的数量,当期资产的市场价格取决于参与人及与参与人在同一个市场中的其他参与人出售的资产数量,以及上一期资产价格。假设同一组成员投入的资产数量为Xi(i=1,2,3,4,5,6),则本期资产价格为:Pt= [1-(∑6i=1Xi-400)/11 600]×Pt-1。根據这一价格及每个人卖出的资产数量决定在当期所获得的流动性数量。第三阶段,所有在本期掷色子的结果为2、3、4、5的参与人,在当期期末会被自动扣除100单位货币,即面临100单位的流动性冲击。同时,每一期结束时,电脑会检查所有人的货币数量,若连续两期某参与人货币账户余额小于100单位,则将会终止实验。终止实验的参与人的剩余资产将会在下一期由电脑全部出售,并在终止实验的当期及以后各期均无法获得任何点数。本项目实验设计的一个贡献在于单边资产池子的设计,在本实验中,资产价格的决定并非由买卖决定,而是由所有参与人投入到资产池子中的资产数量决定,即所有人清楚地知道投入的资产数量越多,当期实现的资产价格越低。也就是说,资产价格是所有参与人协调的结果。这一设计,一方面满足实验简单化要求,尽量减少交易复杂性对实验结果有效性的影响;另一方面,不失一般性,本实验检验的核心问题是当冲击到来时,市场参与个体之间的协调如何影响资产价格的变化。即通过参与人投入资产池子中的资产数量来分析其行为策略与预期。

对于那些选择大量卖出资产的参与人而言,无非体现的是其对未来价格的悲观预期,采取以邻为壑的策略,大笔出售资产。据此,这种大笔出售资产的行为通过资产价格将这种风险传染到整个市场,并通过正反馈使所有参与人采取相同的策略,形成系统性风险。事实上,本实验设计的参数保证了如果所有参与人能够成功协调:不受冲击、不出售资产并按受冲击比例出售资产,市场是能够保证资产价格不变甚至上升,但实验结果表明这种完美协调难以达成,说明正是由于参与人之间的协调失败导致了资产折价的发生。

此外,本文实验分为两个不同的设计,分别为有强制赎回市场(Treatment)和无强制赎回市场(Control)。其区别在于:在有强制赎回实验中,要求当资产价格高于0.80时,参与人受到一个随机的流动性冲击,而如果市场资产价格低于0.80,此时所有参与人都将面临200单位货币的冲击,以此来刻画赎回压力。

(二)实验结果分析

1.资产折价销售与流动性风险传染

在现有实验设计下,各期资产价格是流动性冲击与资产折价联动机制的直接反映。为了消除由清算机制所产生的尾部效应,本研究只选取每场实验的前10期实验数据。有强制赎回市场与无强制赎回市场的资产折价销售价格曲线如图1所示。相比于无强制赎回市场,有强制赎回市场的资产折价销售价格曲线更为陡峭。在资产的市场价格未达到强制赎回线之前,两种市场的资产价格均呈现出比较平稳的变化趋势。而当资产的市场价格降至强制赎回线之后,正反馈效应使得有强制赎回市场的资产价格出现大幅下降,其与无强制赎回市场的资产价格曲线呈现出较大差异。特别需要指出的是,有强制赎回市场第三组所有参与人截至第9轮全部被清算。

为了进一步明晰正反馈机制对资产价格的影响,本文分别对对照组与实验组在第一轮、第二轮及总体的每期资产价格差异进行统计检验。鉴于样本大小难以满足正态分布要求,本文还采用Wilcoxon Rank-Sum Test对价格差异进行检验。检验表明,价格差异统计显著时,实验组的资产价格更低。

由此可见,在第一轮实验中,实验组在第二期的资产价格显著低于对照组,显示出正反馈机制使得实验组倾向于贮存更多的流动性;而自第七期开始,实验组的资产价格显著低于对照组,其成因一方是由于强制赎回所引发的冲击强度提升,二是清算机制所导致的资产抛售。在第二轮实验中,对照组与实验组在每期资产价格上均不存在显著差异,这表明第一轮实验提供了学习机制,由此使实验组与对照组在第二轮试验中的表现更为趋同。而总体来看,实验组在前两期与后四期的资产价格均比较显著地低于对照组,说明整体而言,正反馈机制促进了资产价格的下跌。

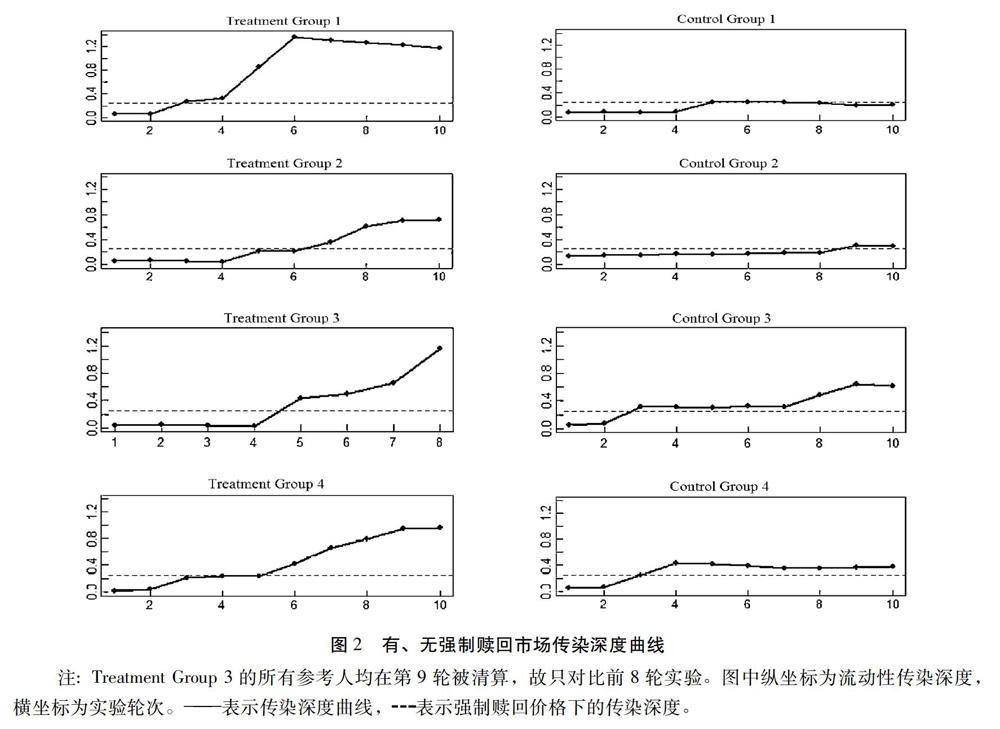

从另一个方面看,资产折价销售曲线也可以反映流动性的传染深度,即在市场中获取流动性的成本变化情况。具体而言,本文将流动性的传染深度定义为第t期与第0期为获得1单位流动性所需出售资产之差,即(ContagionDepth)t=1/Pt-1/P0。

有、无强制赎回市场的传染深度曲线如图2所示。可以看出无强制赎回市场的流动性传染深度显著低于有强制赎回市场。在正反馈效应的作用下,随着资产价格的降低,实验参与人倾向于在流动性成本更低时贮存更多流动性,而这使得流动性的传染深度进一步增强。

2.最优资产出售数量与群体协调测度

由上节分析可以得出,贮存过多的流动性是加剧资产折价销售与流动性传染的关键。在组内所有参与人完全协调一致的条件下,存在每期的最优资产出售数量。最优资产出售数量如式(3):

其中,OASt表示第t期的最优资产出售数量,NLSt表示第t期的净流动性冲击,即实际流动性冲击与市场中具有足够流动性应对冲击(满足本次流动性冲击且期末仍保有足够的流动性)的参与人所受到的流动性冲击之差。

如果实际资产出售数量和最优资产出售数量相差比较小,则说明协调程度高。有、无强制赎回市场的实际资产出售数量和最优资产出售数量如图3所示。大部分市场第1期实际资产出售数量明显高于最优资产出售数量,其原因为在价格高的时候出售资产能够贮存更多的流动性以应对未来的冲击。当参与人对未来资产价格存在下跌预期,会倾向于通过出售资产储存更多的流动性,进一步导致资产价格下跌,引发大量抛售资产。整体而言,有强制赎回市场中,实际资产出售数量偏离最优资产出售数量的程度,明显大于无强制赎回市场。为进一步测度群体的协调程度,本文构建实际资产出售数量与最优资产出售数量的绝对偏离度(AD)和相对偏离度(RD),定义为:ADt=(∑10t-1|OASt-AASt|)/10,RDt=(∑10t-1|OASt-AASt|)/10。其中,AASt表示第t期的实际资产出售数量。如果AD与RD都比较小,说明市场协调度比较好;当RD较小而AD较大时,说明市场出现实际资产出售数量低于最优资产出售数量,此时正负抵消。不论是有强制赎回市场还是无强制赎回市场,实际资产出售数量对最优资产出售数量都有很大的偏离。

组内协调程度高则表现为资产折价銷售价格曲线比较平稳,通过有强制赎回市场和无强制赎回市场的对比,市场内参与人对未来可能受到冲击的预期影响了组内协调,在未来可能遭受更多冲击的情况下,有强制赎回市场的参与人更倾向于出售资产应对未来的冲击,这一行为满足个体理性,但不满足整体理性。

本文进一步采用Wilcoxon Rank-Sum Test对有、无强制赎回市场在第一轮与第二轮RD与AD差异方面进行检验,其p值分别为0.11、0.34、0.06与0.89。在第一轮试验中,实验组的RD与AD均显著高于对照组,表明在正反馈机制下优化资产配置更为困难,也意味着协同一致更加难以达成。而在第二轮试验中,实验组与对照组的RD与AD均不存在显著差异,这表明第一轮的实验带来了一定的学习效应,使得实验组与对照组在第二轮试验中的表现更为趋同。

五、结论与研究展望

本文的研究结果表明,基金面临赎回压力时,将更容易诱发资产折价销售并导致流动性传染。由于开放式基金存在“赎回异象”特征,遭遇赎回的基金公司往往是业绩良好基金,其资产配置比例较高,交易流动性往往不足。加之基金之间的投资策略一致性和资产组合的交叠性,在面临赎回时,一致性地采取出售资产策略以获得流动性,从而将风险传染到整个市场。形成“赎回—抛售股票—股票价格下跌—赎回扩大—抛售股票”的正反馈效应,进一步使得股票价格偏离基础价值,形成股票折价销售,加剧市场波动,极端情况下会引起系统性风险。

金融系统性风险的发生具有难预测、难预防的特点,守住不发生区域性系统性风险的底线是必要的,但具有不可测性。当前的研究关注点主要集中在事先预防上,但在经历了近40年的高增长后,需要高度关注可能的源发性金融危机。系统性风险的发生有其必然规律,关键在于事中干预。因此,当前需要前瞻性的研究并未雨绸缪地提出系统性风险事中干预对策。探讨市场的稳定性条件和触发机制,着力从监管层面提出可操作的宏观审慎监管政策和不同冲击条件下的干预手段选择,这是目前学术界和监管层关注的焦点。

本文针对折价销售和流动性风险传染的实验研究表明,资产折价销售曲线形态取决于流动性冲击的结构和规模及市场参与人之间的协调,通过改变参与人的预期可以增大参与人之间的协调,从而可以有效阻断流动性风险的传染。事实上,本文提出了一个新的政府干预思路:在折价销售循环开始之处,政府介入资产市场以阻止资产价格的螺旋下降,进而防止基金融资能力的下降,能够阻断因折价销售而引起的风险传染。正如Shleifer和Vishny[1]指出,当危机发生或折价销售开始出现时,对政府而言,最简单有效的做法是通过直接购买折价资产以尽快阻断折价销售循环,而不是救助那些绩效差且濒临倒闭的金融机构。

参考文献:

[1] Shleifer, A., Vishny, R. Fire Sales in Finance and Macroeconomics[J]. Journal of Economic Perspectives,2011, 25(1): 29-48.

[2] 李晓伟,宗计川. 金融稳定视角下的流动性风险传染研究新进展[J].经济学动态,2018,(4):138-147.

[3] Allen, F., Gale, D. Bubbles and Crises[J]. Economic Journal, 2000, 110(460): 136-255.

[4] 陈冀,陈典发,宋敏.复杂网络结构下异质性银行系统稳定性研究[J]. 系统工程学报,2014,(2):171-181.

[5] Brunnermeier, M.K., Pedersen, L.H. Market Liquidity and Funding Liquidity[J]. Review of Financial Studies, 2009, 22(6): 2201-2238.

[6] Pedersen, L.H., Mitchell, M., Pulvino, T. Slow Moving Capital[J]. The American Economic Review, 2007, 97(2): 215-220.

[7] 张家萃,丘晓坚,戴鹤鹏. 我国开放式基金投资者赎回的影响因素[J]. 统计与决策,2006,(4):126-128.

[8] 陆蓉,陈百助,徐龙炳,等. 基金业绩与投资者的选择——中国开放式基金赎回异常现象的研究[J]. 经济研究,2007,(6):39-50.

[9] 苏晓萌.经济学视角下我国开放式基金流动性风险探究[J]. 财税金融,2016,(30):84-85.

[10] Lakonishok, J., Shleifer, A., Vishny, R.W. The Impact of Institutional Trading on Stock Prices[J]. Journal of Financial Economics, 1992, 32(1): 23-43.

[11] Wermers, R. Mutual Fund Herding and the Impact on Stock Prices[J].The Journal of Finance, 1999, 54(2): 581-622.

[12] 陶瑜,刘寅,彭龙. 中国证券投资基金羊群行为及其影响因素研究[J]. 北京邮电大学学报(社会科学版),2015,(5):60-67.

[13] Coval, J., Stafford, E. Asset Fire Sales (and Purchases) in Equity Markets[J]. Social Science Electronic Publishing, 2007, 86(2): 479-512.

[14] Ellul, A. Regulatory Pressure and Fire Sales in the Corporate Bond Market[J]. Journal of Financial Economics, 2011, 101(3): 596-620.

[15] 陈国进,胥爱欢. 我国股票市场是否存在资产被迫拍卖——基于开放式股票型基金的研究[J]. 证券市场导报,2012,(4):34-40.

[16] 陈玉罡,王偉洲. 开放式基金的资产抛售与股票折价套利[J]. 上海金融,2012,(5):77-81.

[17] Larrain, B., Muoz, D., Tessada, J.Asset Fire Sales in Equity Markets: Evidence From a Quasi-Natural Experiment[J]. Journal of Financial Intermediation, 2016,30 (6): 1-15.

[18] Heinemann,F. Understanding Financial Crises: The Contribution of Experimental Economics[J]. Annals of Economics and Statistics, 2012, 7(107/108): 7-29.

(责任编辑:邓 菁)