税收优惠对文化资本配置的影响

——基于文化企业并购视角的研究

刘慧凤

一、引言

做大做强文化产业是我国的产业战略规划。但是传统文化企业改制晚,新兴文化企业轻资产特征明显,文化企业规模较小,融资比较难。为此,国家出台了系列促进文化产业做大做强的政策。税收政策是产业调节政策之一,从2007年到2016年,财政部在101个普适性税收优惠文件的基础上,还下发了21个针对文化产业的税收优惠政策。另外,地方政府为了招商引资,发展地方经济,利用税收返还等方式减轻企业实际税负,这也是普遍存在的事实。因此,我国客观上存在着实际税率和税收优惠的行业差异和地区差异。从制度经济学视角分析,税收环境差异将引发企业通过资本流动进行制度套利的行为。因此论文提出以下具体问题:我国税收优惠政策能够促发文化企业进行资源并购整合吗?它是如何影响文化企业跨地区、跨行业并购的?企业并购后经济效果如何?

目前国内税收与并购相关研究存在两个问题:一是侧重企业所得税政策与公司并购,缺少多税种考察,且没有考虑地方政府先征后返的影响和税收征管差异的影响,而范子英和田彬彬、陈德球等指出税收征管是影响企业税负的重要因素[注]范子英、田彬彬:《税收竞争、税收执法与企业避税》,《经济研究》2013年9期。[注]陈德球、陈运森、董志勇:《政策不确定性、税收征管强度与企业税收规避》,《管理世界》2016年第5期。,贾俊雪和应世为研究证明地方政府运用税收政策争夺资源,影响企业实际税负[注]贾俊雪、应世为:《财政分权与企业税收激励——基于地方政府竞争视角的分析》,《中国工业经济》2016年第10期。。二是并购样本没有细分行业,忽视了产业政策和行业周期不同,并购特点不同。文化企业并购具有行业特征,但专门针对财税政策与文化企业并购关系的研究相对较少。这一些研究对优化制度环境,推动文化产业做大做强有重要现实意义。

论文选择“主并企业”视角,以制度经济学、比较优势理论和并购理论为依据,以企业实际享受到的税收优惠作解释变量,考察税收优惠政策对文化企业并购的激励效应。论文的贡献在于:(1)论证了税收优惠对文化企业通过并购进行资源优化配置的存在性和经济效果。(2)发现了税收优惠具有正向激励效应,也有负向激励效应。(3)发现产权性质、多元战略和区域不同,税收优惠政策对文化资本配置路径的影响不同。(4)揭示不同并购行为的避税效果差异,以及对财务绩效影响的方式。(5)在并购的避税效应分析中,提供了一个企业税负分类计量的新方法。

二、理论分析与假设提出

(一)税收优惠与文化企业并购

诺斯(North)认为决定个体行为和经济绩效的不仅包括正式法律法规以及契约合同,还包括制度的执行和对制度的普遍理解与尊重。制度通过影响生产和交易成本,决定了进行某项经济活动的可行性和利润水平[注]North D. C.,Institutions, Institutional Change, and Economic Performance, New York: Cambridge University Press, 1990.。方颖和赵扬提出我国虽然执行统一的制度,但各区域之间的非正规约束仍然存在很大差异,各地在实施和执行具体制度时的差异更加明显[注]方颖、赵扬:《寻找制度的工具变量:估计产权保护对中国经济增长的贡献》,《经济研究》2011年第5期。。这种制度执行上的差异提供了企业套利的空间,形塑了企业投资行为,影响了资源配置的效果。

税收优惠表现为名义税负和实际税负之间的差异。税负差异主要源于三个方面:一是税收制度。除了普适性税收优惠政策外,相比其他产业,文化产业还享有针对性行业税收优惠;二是地方政府提供的税收优惠。比如地方政府对企业的税收优惠和税收返还;三是地方政府征管努力程度。吕冰洋等研究指出地方政府的偏好、税收分成比例直接影响企业实际税率[注]吕冰洋、马光荣、毛捷:《分税与税率:从政府到企业》,《经济研究》2016年第7期。。综上所述,统一税收优惠政策和地方税收优惠、征管差异的叠加,将会产生实际性行业税负差异和地区税负差异。

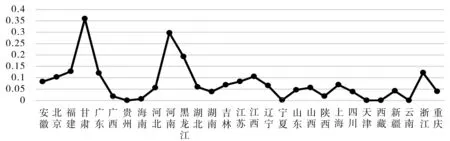

图1 文化产业及其相关产业的税收优惠差异

图2 各地区文化产业及其相关产业的税收优惠差异

企业的本性是逐利的,避税是增加盈利的渠道之一。为了提高企业税收利益,企业会搜索税收政策信息。税收优惠向企业发出了低税负信号,引导着资本流动。Dertouzos等和Auerbach等研究发现,企业在面对差异化的税收政策环境时,会权衡交易行为的成本收益,理性设计并购交易结构[注]Dertouzos J.N., Thorpe K. E., “Newspaper Groups: Economies of Scale, Tax Laws, and Merger Incentives”, Rand Corporation,1982.[注]Auerbach A.J., Reishus D.,“Taxes and the Merger Decision: An Empirical Analysis”, NBER Working Paper, 1986,No.1855.。中国企业对税负极为敏感,具有通过并购快速进行资本优化配置、提高企业价值的动力和能力。文化产业正处于快速成长的行业周期,属于轻资产占比较高的行业,规模不大,进入的经济壁垒不高,但技术壁垒较高,有的甚至具有行业准入壁垒。在这种情况下,并购成为文化企业优选的投资方式。并购有利于文化企业实现规模经济,拓展企业产业链,实现资源协同,消除竞争,完成企业战略投资和经济地理布局。因此,文化企业具有自发的并购整合动力。政府产业支持政策会使文化企业获得快速成长的资源,包括政府补助、股权融资和贷款,缓解文化企业融资压力,为文化企业并购提供资源基础。由于税收优惠的信号作用,当文化企业的并购需求遇到差异性税收优惠环境,就可能引发资本由高税负的行业、地区流向低税负的行业和地区,发生文化企业并购行为。另外,陈钊和王旸还指出,并购促使企业产业链条增加,促进企业专业分工细化,这可以充分享受增值税带来的节税利益[注]陈钊、王旸:《“营改增”是否促进了分工:来自中国上市公司的证据》,《管理世界》2016年第3期。。文化企业所处的产业政策优势,具有吸引资本流入的能力,因此,文化企业作为主并方,通过并购可以增加文化产业投资,增加文化企业税收利益。所以,文化企业税收优惠会促进并购交易。因此:

假设1:税收优惠与文化企业并购交易正相关。

(二)行业性税收优惠差异与文化企业跨行业并购

根据国际贸易中的比较优势理论,文化企业的税收比较优势会影响文化企业跨行业并购。文化产业包括多个子行业,这些行业内部税负也是不平衡的。文化产业内部的并购整合有利于实现文化产业价值链整合,取得规模效益和协同效益。因此,如果同行业并购比跨行业并购更有税收优势,税收优惠的诱导会增加同行业并购的效益。以博瑞传播并购成都梦工厂为例,不仅实现了同行业并购的协同效应,而且享受西部大开发优惠政策,所得税率15%。另外,并购方还与成都高新技术产业开发区管理委员会签订了重点优势成长型企业培育协议,在完成业绩增长及纳税承诺的前提下,分别享受财政局补贴高新区留存的所得税100%、增值税和营业税的70%和50%的奖励。

但是,企业并购决策不仅要权衡税收利益,更要从企业战略角度考虑,企业选择多元化战略时可能选择跨行业并购。李彬和潘爱玲实证研究发现,行业性税收优惠未能直接提高跨行业并购的交易概率,但高匹配度的公司战略能够进一步强化税收诱导效应[注]李彬、潘爱玲:《税收诱导、战略异质性与公司并购》,《南开管理评论》2015年第6期。。而且,从证监会行业分类看,文化产品的生产和销售也不是税负最低的行业,说明跨行业并购可能税收优惠更多,税负更低。因此,论文提出竞争性假设2:

假设2a: 税收优惠与文化企业同行业并购正相关。

假设2b: 税收优惠与文化企业跨行业并购正相关。

(三)地区性税收优惠差异与文化跨地区并购

文化产业作为新兴产业,将会给地方经济带来新旧动能转换的机遇。文化企业并购不仅可以获得更多的政府支持,而且可以利用当地人力资源和文化资源优势,优化配置资源,实现区域聚集效应,提高企业边际收益。因此,不仅地方政府会对本地区文化企业做大做强给予政策性支持,而且为了招商引资,除了税收竞争外,还会对新增外来资本给予土地、用工、行政服务等各种配套优惠,提高外来资本并购本地企业的吸引力。所以,地区税收环境和其他政策存在差异时,跨地区并购的发生也就成为可能。李彬和潘爱玲实证就发现,地区性税收优惠会诱导跨地区并购[注]李彬、潘爱玲:《税收诱导、战略异质性与公司并购》,《南开管理评论》2015年第6期。。

但是,李元旭和宋渊洋指出地方政府也有使用所得税优惠保护本地企业的动机和能力[注]李元旭、宋渊洋:《地方政府通过所得税优惠保护本地企业吗——来自中国上市公司的经验证据》,《中国工业经济》2011年第5期。。文化企业与一般行业不同,有许多文化企业归于政府部门“直管”,越是重点文化企业,政府审批事项和报备事项可能越多,特别是地方影响力较大企业的投资行为。文化企业并购可以增加主并企业的竞争力,地方政府应该支持,但异地被并购方政府可能不支持。例如广播电视、新闻出版等,地区市场壁垒已然形成,地方政府对于其他区域的报业企业来本地区并购干预较多,区域之间的界限天然地形成了新闻、出版、报业等类型企业跨地区并购的障碍。这可能会减少跨地区并购的发生。所以,文化产业的资源限制和政治限制,跨地区并购概率低于其他行业。再加上税收刺激,主并企业所在地税收优惠越大,企业对本地区并购应该更积极。因此:

假设3:税收优惠与文化企业跨地区并购交易负相关。

由于国有文化企业和民营文化企业的行业分布、社会责任、激励机制等不同,并购行为也可能不同,有必要分样本做比较实证分析。

三、实证设计

(一)样本选择与数据来源

(二)研究模型和变量

为检验税收优惠激励下的企业行为,本文构建模型(1):

Logit(MA,CIMA,CRMA)=α0+α1PTαxt-1+∑βiControlt+μt+ε

(1)

被解释变量为企业并购决策,包括“企业是否进行并购(MA)”、“企业是否进行跨地区并购(CRMA)”和“企业是否进行跨行业并购(CIMA)”。

论文采用实际税收优惠指标为解释变量,为了进一步研究并购后经济效果,我们用净资产收益率(ROE)衡量财务绩效,以税负衡量并购带来的避税效果。为了获得增量避税信息,税负指标包括综合税负(CTax)、流转税税负(TTax)和所得税税负(ITax)等。综合税负以“(支付的各项税费-收到的税费返还)/营业收入”进行计量;流转税税负以“已交三大流转税/营业收入”进行计量,其中“已交三大流转税”根据已交教育费附加计算得到,即“已交教育费附加/5%”;由于流转税负与所得税负占比之和超过了企业税负的90%,本文以综合税负与流转税负之差计量所得税负,因此,这里所得税税负实际上是除了流转税外的其他税的税负。控制变量方面,参照已有文献研究,加入了以下财务指标和公司治理指标:财务杠杆(LEV)、企业市场价值(TobinQ)、现金持有水平(Cash)、营业现金流(CF)、资本密集度(Intensity)、企业成长性(Growth)、企业规模(Size)和年限(Age)、独立董事占比(Gov)、大股东持股比例(Big)。为消除年度间差异的影响,控制了年度效应(Year)。

另外,当企业为国有控股时,样本属于国企组,当企业为民企控股时,样本属于民企组;企业经营多元化程度(Divfic)以“1-赫芬达指数”进行计量,该指标值越大,代表企业多元化程度越高,Divfic值高于中位数的样本属于多元化程度高组,Divfic值低于中位数的样本属于多元化程度低组。主要变量计算方法如表1所示。

表1主要变量及计算方法

续表1

性质变量名称变量符号变量描述解释变量税收优惠PTax收到的税费返还/营业收入控制变量财务杠杆LEV总负债/总资产企业市场价值TobinQ市场价值/总资产账面价值现金持有水平Cash现金及现金等价物期末余额/总资产营业现金流CF经营活动产生的现金流量净额/总资产资本密集度Intensity年末固定资产净值除以总资产企业成长性Grwoth每股市价/每股净资产企业规模Size企业总资产的对数企业年限Ageln(1+上市年限)治理水平Gov独立董事占比大股东持股比例Big主并企业的大股东持股比例多元化Divfic1-赫芬达指数产权属性SOE国有控股取值为1,民营控股取值为0时间效应Year设置了5个年份虚拟变量

四、实证检验与结果分析

(一)描述性统计分析结果

表2主要变量描述性统计结果

文化企业并购的样本占33%,文化企业发生并购的概率并不是很高。税收优惠占营业收入的均值1%,最大值为10%,最小值为0.1%,企业间税收优惠差异较大。企业综合纳税占营业收入的5.7%,其中流转税税负占2.8%。企业间税负差异性较大,流转税的税负差异小于所得税等税种的税负。导致税负差异的原因是复杂的,这与企业规模、行业特征和产业布局有关,也与企业产权不同、承担社会责任的差异性、税务管理成本的差异性、避税动机和效果的差异性等因素有关。

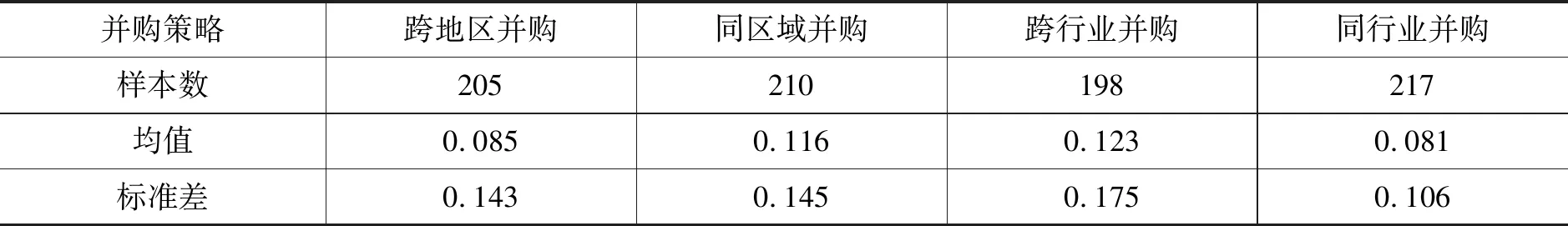

表3并购样本及其税收优惠统计表

由表3可以看出文化企业同区域并购多于跨地区并购,同行业并购多于跨行业并购。跨地区并购样本的税收优惠低于同地区并购样本,说明同地区并购更容易得到地方政府税收支持;跨行业并购样本税收优惠高于同行业并购的样本,说明跨行业并购企业实际获得了更高的税收优惠,这也许来自企业跨行业并购后对价值链整合,更好利用了税收优惠政策,降低了价值链税负。

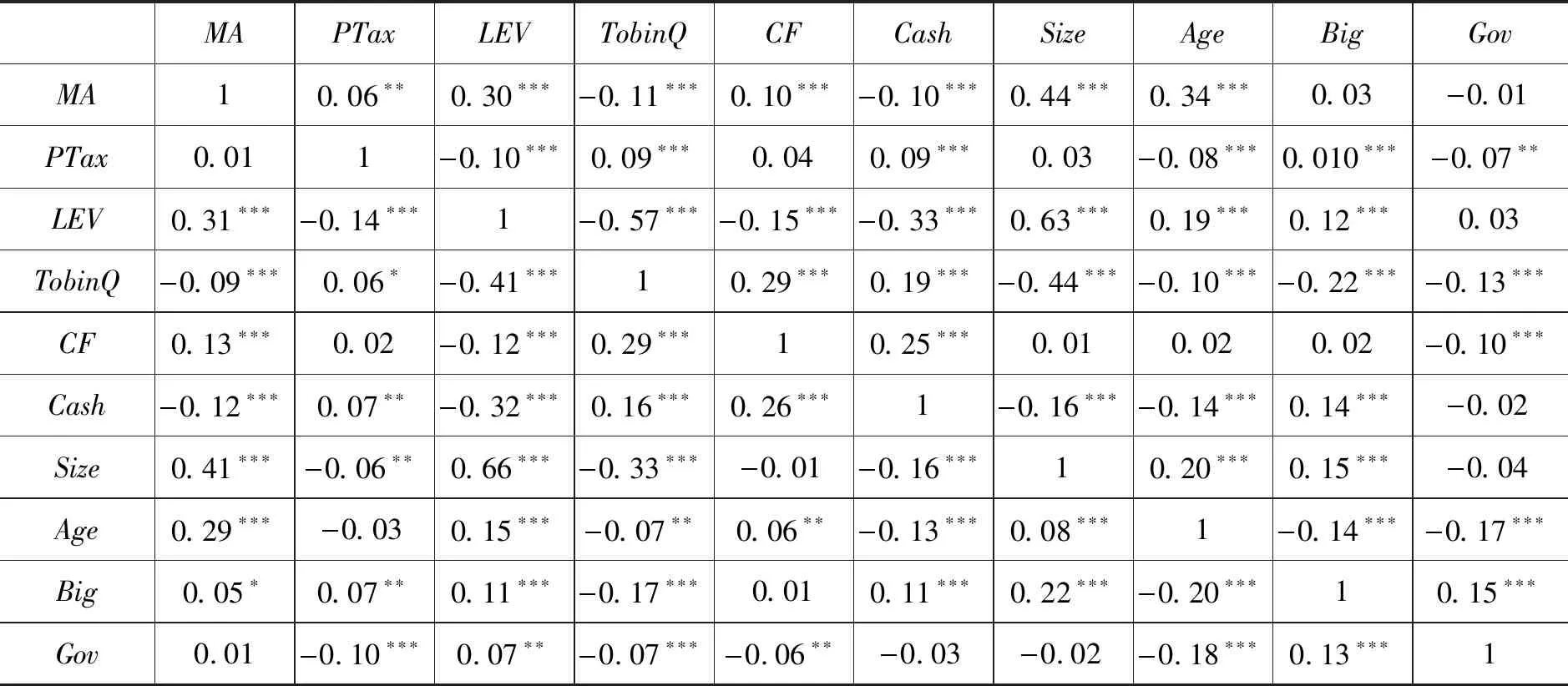

表4相关系数表

注:左下方为Pearson’s 相关系数, 右上方为Spearman’s rank 相关系数 *** p<0.01, ** p<0.05, * p<0.1。

由表4可以看出,税收优惠与并购正相关,控制变量与并购关系显著,这可以初步论证我们假设和模型具有可行性。

(二)回归检验与结果分析

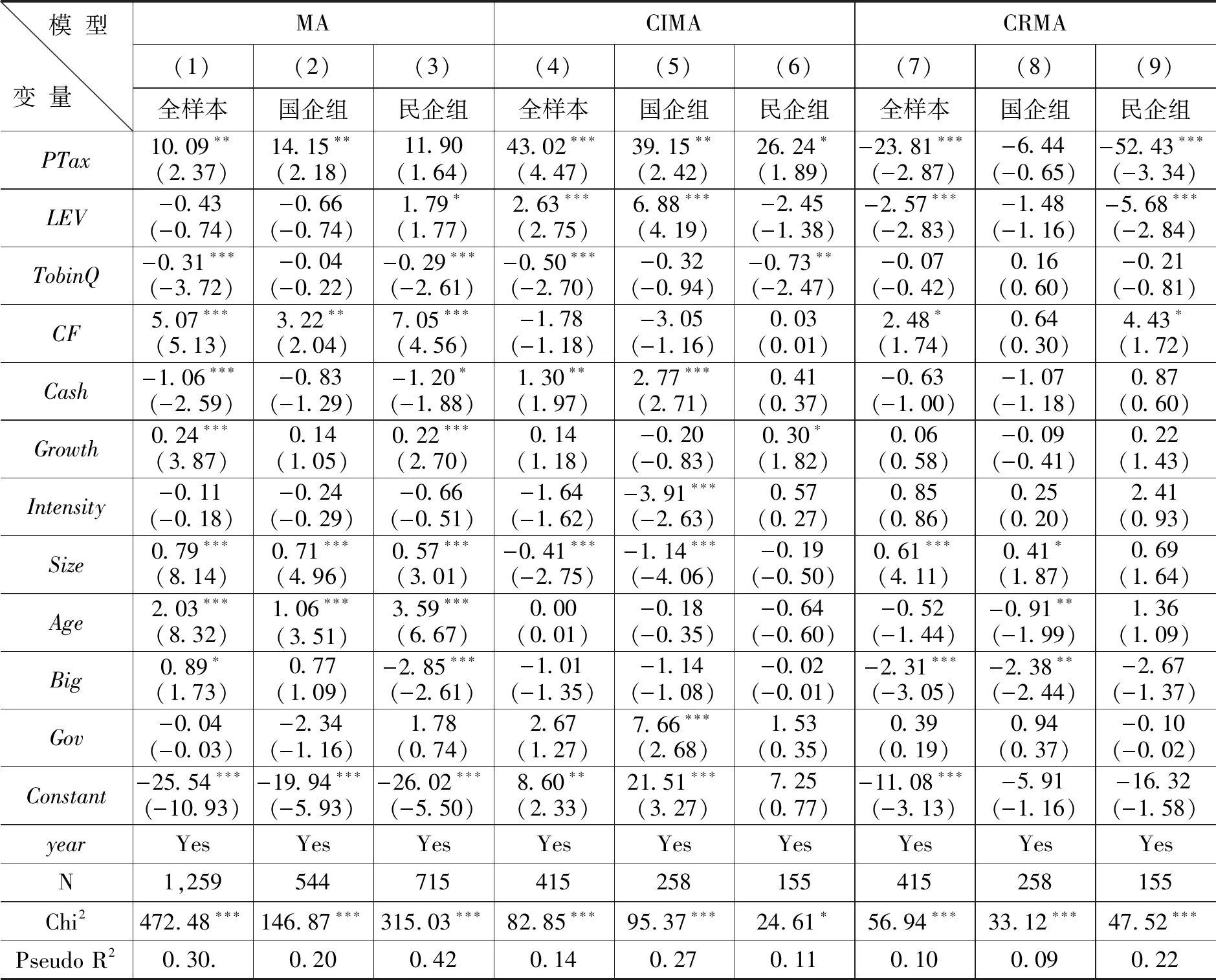

表5税收优惠与文化企业并购的回归结果

五、进一步研究

(一)公司多元化程度对税收优惠与并购策略关系的影响

已有研究发现,税收优惠对跨行业并购的影响可能会与企业多元化战略选择有关。按企业多元化程度分高、低两组对并购样本进行了分组检验,比较企业多元战略对文化资本配置路径的影响。

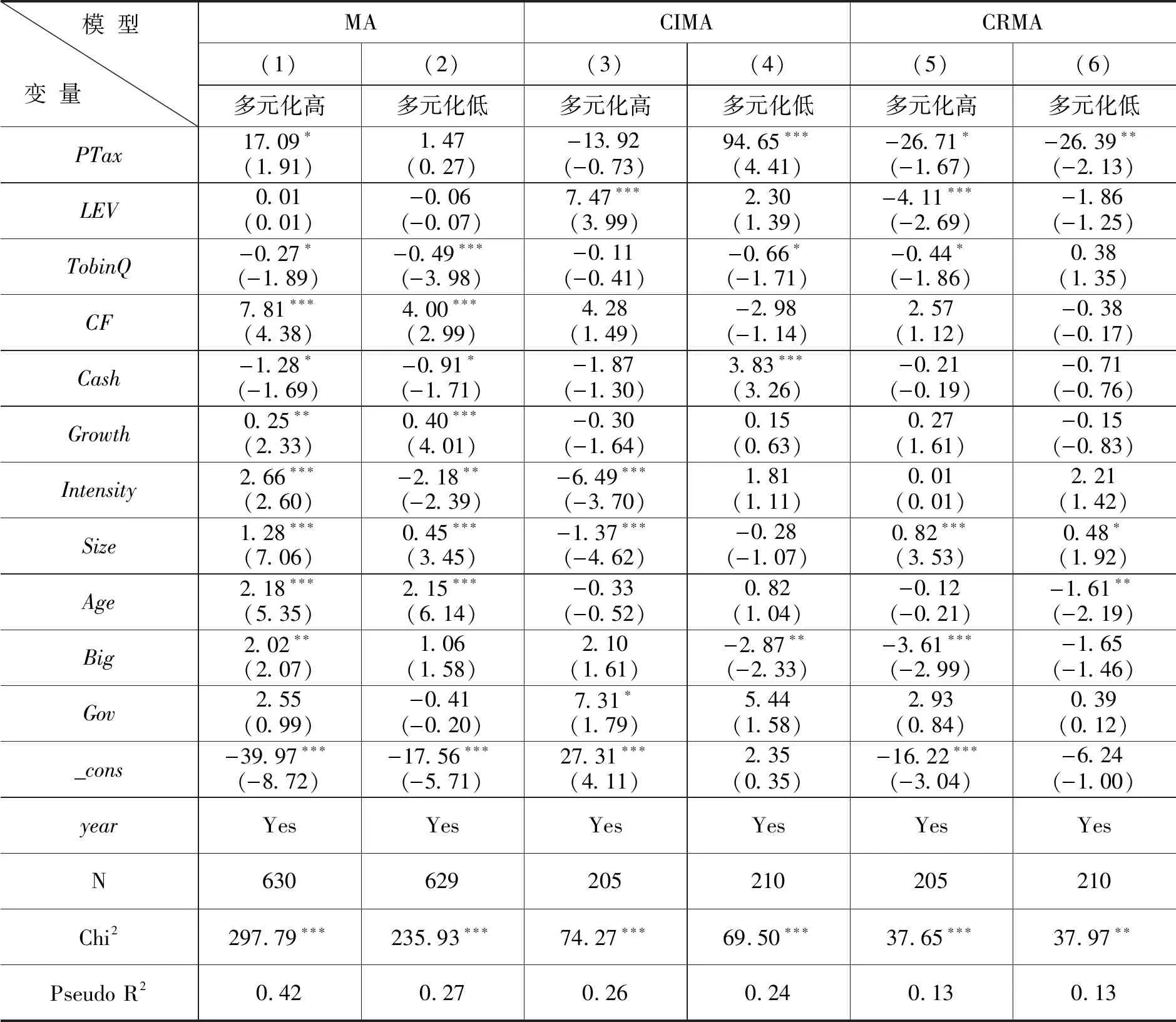

按多元化分组后税收优惠与并购之间的回归结果如表6。首先,表6的(1)(2)列回归结果表明,税收优惠与并购的正相关关系只在多元化高组中显著(回归系数为17.09,通过5%水平上的显著性检验),如果文化企业执行多元化战略,税收优惠对企业并购的激励效果越好。从(3)和(4)的分样本看,企业多元化战略影响税收优惠与跨行业并购的关系,且该正相关关系在多元化低组中显著(回归系数为94.65,通过1%水平上的显著性检验)。(5)和(6)结果显示,无论多元化高低组,税收优惠与跨地区并购显著负相关关系。这说明多元化程度对跨地区并购影响没有明显。

表6按多元化分组检验结果

(二)地区分布对税收优惠与企业并购策略关系的影响

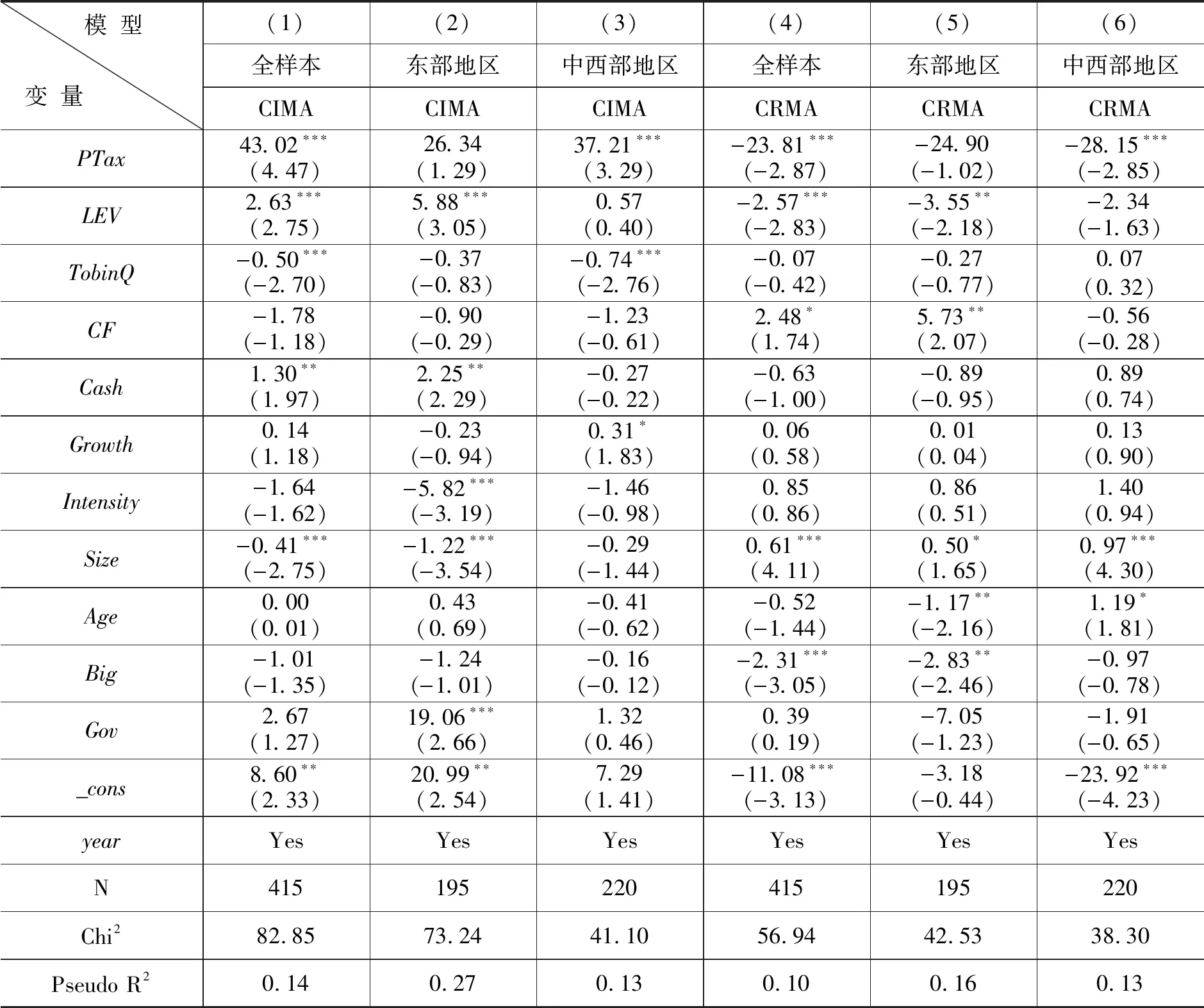

由于我国不同地区税收优惠有一定差异,比如西部地区税收优惠高于东部地区,地区营商环境也不同,民营经济发展程度也不同。这些都可能影响企业通过并购对文化资本进行配置的方式。为此,我们将并购样本分为东部和中西部进行比较检验,结果如表7。

表7显示,税收优惠与文化企业跨行业、跨地区并购只在中西部地区显著,且符号与前文一致。在中西部地区,文化企业对税收优惠反应比东部地区企业更灵敏、更大。这说明,中西部地区地方政府会更多采取税收返还等方式引导文化企业并购。这与地区文化企业发展不平衡、地方政府干预经济程度不同有关。东部地区文化经济发达,市场化程度高,营商环境好,文化企业自发并购活动活跃。而西部地区文化经济相对落后,文化企业对政府和政策的依赖性更强。

表7并购样本按地区分组检验结果

(三)企业并购的避税效果检验

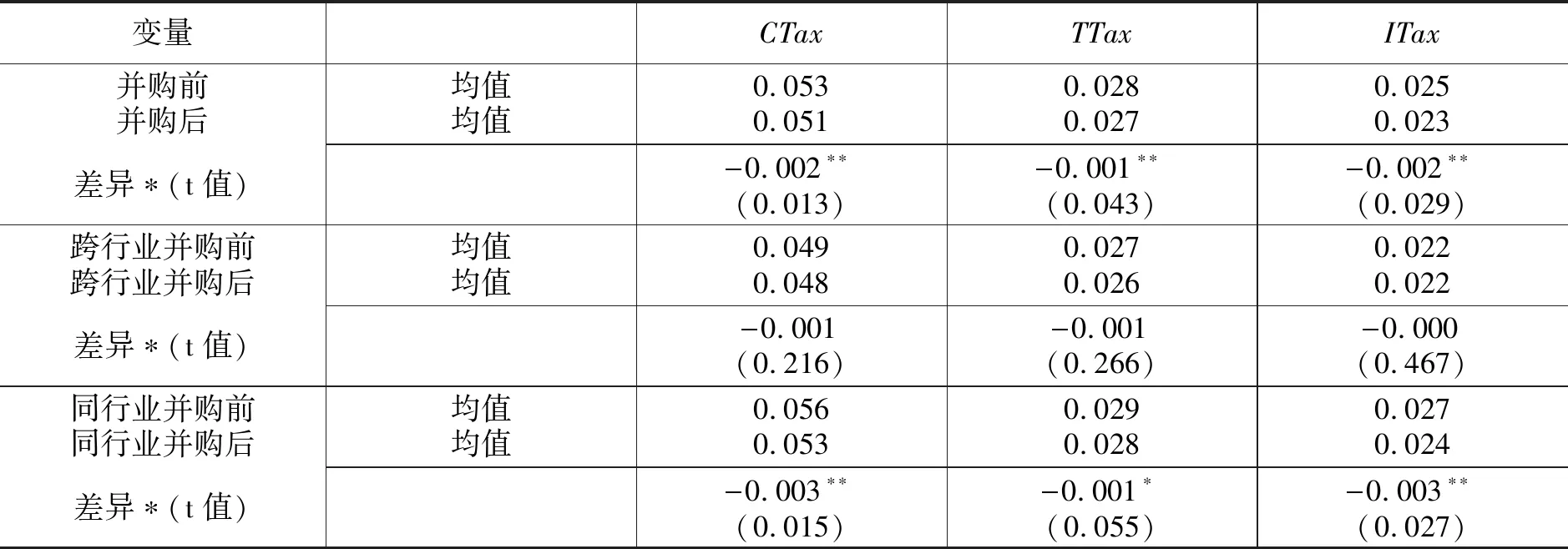

前文已经论证了,税收优惠影响了文化企业并购。由此提出了一个需要进一步检验的问题:并购具有避税效应吗?为了更好地展示不同并购策略下避税效应的差异,我们首先进行并购前后的税负变化的t检验,结果如表8所示。并购前税负是指并购前一年的税负,并购后是并购完成当年税负。

表8企业并购前后税负变化t检验结果

续表8

变量CTaxTTaxITax跨地区并购前跨地区并购后差异(t值)均值均值0.0550.0520.0260.0260.0280.0260.003 (0.004)0.000(0.068)0.002(0.019)同地区并购前同地区并购后差异(t值)均值均值0.0500.0490.0290.0290.0210.0200.001(0.293)0.000(0.215)0.001(0.439)

表8表明:(1)并购后,企业从总体上综合税负、流转税和所得税均显著降低。初步验证了前文的分析结论。(2)同行业并购避税效果显著,跨行业并购避税效果不显著。这从结果角度论证了跨行业并购是企业多元化战略与税收优惠协同作用结果,企业战略选择对跨行业并购的影响更大。文化产业比较税收优势,同行业并购不仅可以享受流转税优惠,也可以享受所得税优惠,全面降低税负,避税效果更好。(3)跨地区并购避税效果显著;同地区并购税负降低不显著。这进一步说明文化企业并购受地方政府干预。

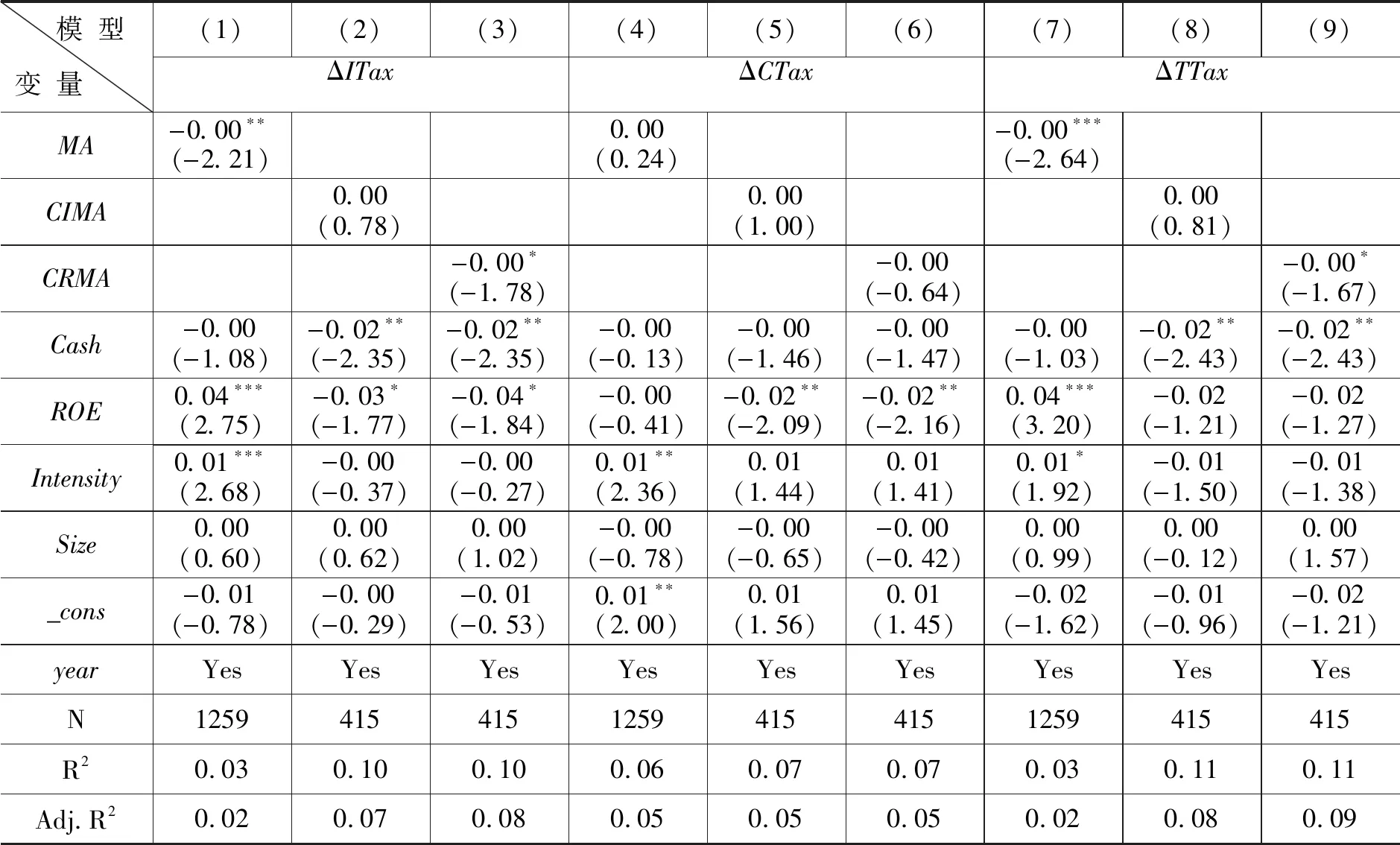

由于并购前后税负降低可能由其他原因造成,我们进一步进行回归分析,看并购是否与并购前后税负差异是否相关。税负差异用并购后当年税负减去并购前一年税负。本文构建模型2,回归结果如表9。

ΔCTax/TTax/ITax=α0+α1MA/CIMA/CRMA+∑βiControlt+μt+ε (2)

表9表明,并购与税负在5%水平上负相关,并购后企业总体税负降低,而且是流转税以外的税负显著下降的结果。这说明并购具有避税效应,但由于增值税属于国税征收,金税工程提高了征收管理效率,除了国家统一税收优惠,地方政府影响力较小,但所得税等其他地方税务局征管的税种,地方政府自主权更大,更容易通过地方税收返还等减轻企业税负,吸引文化企业投资。跨行业并购税负没有显著下降,说明避税不是跨行业并购的原因,实行多元战略是文化企业并购的主要动因,税负降低不是并购直接结果,可能与并购改变企业业务结构有关。跨地区并购具有避税效应,与总样本相同,说明避税是企业跨地区并购的动因。

(四)企业并购的财务效果检验

如果避税不是文化企业并购的唯一目的,则通过并购优化资源配置结构、提高企业绩效则是企业并购重要目的。税收优惠是否提高了并购后企业财务绩效?并购的长期绩效需要经过并购后整合才能实现,而且时间越长,能够归属于并购的贡献就越难界定。本文只检验短期财务绩效。为了进一步检验企业并购前后净资产收益率与并购之间相关性,构建如下的模型(3)。并购绩效检验结果如表10。

ΔROE=α0+α1PTaxt-1+∑βiControlt+μt+ε (3)

*** p<0.01, ** p<0.05, * p<0.1

表10表明,全部并购样本中税收优惠系数为0.019,在5%水平上显著,这说明税收优惠越大,实际税负越低,企业并购后净资产收益率越高。表9的回归结果证明税负降低与并购行为相关,由此就可以推定并购绩效改进与并购的避税效应相关。我们进一步对避税效应与业绩改进的相关分析也证明这一点(表略)。跨行业并购样本税收优惠的系数为0.047,在10%水平上显著改善了并购后净资产收益率,表明税收优惠激励下的跨行业并购行为有利于提高企业的绩效。跨行业并购使企业获得价值链分工效应,不仅降低了企业税负,而且降低交易成本,由此提高了企业绩效,发挥了税收优惠的杠杆效应。而同地区并购避税效应不显著,但是税收优惠与净资产收益率变动在10%水平相关,说明同地区并购使企业获得了并购协同效应,相比跨地区并购,整合成本更低,提高了企业并购后绩效。跨地区并购具有避税效应,而且避税效应与并购后绩效改进也显著相关,但是跨地区并购税收优惠均值远远低于同地区并购样本,税收优惠与并购后绩效相关但不显著。这说明,跨地区并购税收优惠的程度不高,而且跨地区并购拉大管理距离,受到地方营商环境的影响较大,并购的避税效果被抵消,难以发挥税收优惠杠杆作用,出现并购后绩效改进不显著。

(五)稳健性检验

参考柳光强的计算方法[注]柳光强:《税收优惠、财政补贴政策的激励效应分析——基于信息不对称理论视角的实证研究》,《管理世界》2016年第10期。,以“收到的税费返还/(支付的各项税费+收到的税费返还)”重新计量税收优惠,替换税收优惠(PTax1)进行稳健性检验[注]限于篇幅,回归结果不再列示,需要的可向作者索取。。在并购总样本和跨行业并购中,相关系数符号不变,跨行业并购民营企业显著性略低,跨地区并购国有企业和民营企业符号与显著性不变,相关变量系数解读结论与前文结论是一致的。

六、结论与建议

(一)结论

统一税收优惠政策、针对性行业税收优惠和地方政府税收竞争造成文化企业税收环境呈现行业比较优势和地区税收差异,这为文化企业通过并购优化资本配置提供了机会。论文采取比较实证分析方法,检验税收优惠对文化资本流动和资源配置效果的影响。主要结论有:

1.税收优惠政策促发了文化企业并购交易发生,影响了文化企业跨行业和跨地区配置文化资本的行为。企业产权性质不同,税收优惠对企业并购行为的影响不同。税收优惠能够促发跨行业并购,这在国有企业中更明显。税收优惠能够促进企业通过实施多元化战略,做大文化企业。这是税收激励的正向激励效果。但税收优惠抑制跨地区并购的发生,在这在民营企业中更为显著。税收政策没有对跨地区并购起到促进作用,这是值得注意的问题。

2.税收优惠影响了文化企业并购的经济效果。文化企业并购后企业税负显著下降,短期财务业绩提升。但是,并购后绩效变化不仅来自于税收优惠的杠杆作用和协同作用,同时与企业并购整合难易程度、价值链分工效应、并购协同效应的叠加影响有关,因此表现出跨行业并购样本避税效果不明显,但税收优惠与企业绩效改进显著相关;跨地区并购更多是为了规避税收成本,但是没有发现税收优惠能显著改进并购后企业财务绩效的证据。

3.文化资本跨行业和跨地区流动的表现与文化产业的产权结构、地方政府行为密切相关。从统计上看,国有企业在文化产品生产、传输和服务行业的数量远远高于民营企业,这些行业竞争性相对低于其他文化相关行业。而国有资本规模大,资金雄厚,对地方政府影响大,是地方财税支持的骨干企业,跨行业并购是企业进一步成长的重要出路。这导致国有文化企业跨行业并购比较活跃。越是中西部地区,政府利用税收干预经济的力度越大,文化企业跨行业并购和跨地区并购对税收政策的反应越强。而民营文化企业在新兴的、竞争性强的文化产业比较多,受政府干预较少,并购行为逐利动机强,对地区税收优惠反应灵敏,霍尔果斯民营文化企业繁荣与衰退现象就是一个例证。

(二)建议

1.从国家政策视角,继续实施文化企业税收促进政策,优化税收优惠政策,大力促进民营类文化企业创业和发展。文化产业发展有利于推动新旧动能转换,增加第三产业比重,加速产业升级。但是除了普适性税收优惠政策外,现有文化产业税收优惠政策都未涉及文化产业并购重组,尤其是跨所有制重组。所以,要改革优惠方式,突出扶持重点和目标,通过持续的财税优惠政策促进文化企业、特别是民营文化企业做大做强。

2.采取针对性措施,鼓励文化企业跨地区并购。一方面,从地方政府视角,加强区域经济之间协调,减少跨地区并购的政策性、行政性障碍,限制地方政府税式支出的自由度,促进文化企业跨地区并购,跨所有制并购,全面推动文化企业做大做强;另一方面,地方政府可以引入非税收优惠,比如在土地、用工、基础设施等方面给予文化企业更多优惠,吸引文化资本流入。

3.东部地区应该采取针对性税收措施,促进文化资本并购重组;西部地区则应该侧重非税政策,创造良好的营商环境,吸引文化资本并购重组,繁荣地区文化经济。

4.从企业视角,确保文化企业并购决策的理性,慎重权衡并购对企业战略发展的影响,充分评估并购后整合的困难和风险,以保证文化企业不仅能做大,而且能做强。虽然税收优惠能够降低企业税收成本,有利于提高企业收益,但并购投资需要战略选择科学、资金有保证、管理先行。现实中由于并购失败,影响企业健康发展的案例比比皆是。所以,企业并购要在充分论证的基础上采取可行性的并购方案。