中国独立炼厂基础油发展情况及出口可行性分析

张烨

中国石化润滑油有限公司

基础油是润滑油生产的主要原料。近年来,中国独立炼厂的基础油装置产能增长十分迅速,而同时国内润滑油市场表观消费量变化不大,供过于求的形势非常明显,也对市场价格和产品结构产生了较大影响。面对市场压力,大部分基础油生产企业均迫切希望寻找“蓝海”,探索产品出口的可行性。

本文对基础油市场情况,特别是中国独立炼厂发展情况进行了分析,并对出口市场、出口政策、出口流程等进行了研究。从行业发展角度,需要进一步关注中国独立炼厂基础油的发展和贸易,从长远看基础油出口业务将有广阔空间。

中国独立炼厂基础油发展现况

全球基础油供需情况

全球目前基础油产能约5.7×107t,需求在3.9×107t左右,整体市场处于供大于求的状态。排名前20的基础油生产商产能合计占全球总产能的60%。从应用方面看,50%的基础油用于调配车用润滑油,其余50%用于调配工业润滑油和船用润滑油等油品。

近年来,全球基础油需求增长有限,消费量保持稳定。人口增长、汽车销量增加等因素对基础油需求起到了推动作用,但部分需求的增长被经济放缓、换油期延长、再生资源应用等因素所抵消。

产能方面,全球API II、III类基础油产能迅速增长,市场整体处于供过于求的状态。API III类基础油开工率约为60%~70%,API II类基础油约为70%~80%,API I类基础油约为80%。近年的新增产能主要来自亚太和中东地区,中国地区的基础油产能也增加迅速,基本是API II类加氢基础油装置。

全球地区间基础油供应差异更加明显:北美和欧洲的API I类基础油产能下降,API II类基础油产能在亚洲、中东和北美地区增长较快。北美地区仍将占据API II类基础油生产的主导位置,且随着美国本土原油开采量上升,美国API II类基础油成本优势更加明显;欧洲仍将主要为API I类基础油产能;亚洲地区API I类基础油产能正处于快速转变中,亚洲也将成为API II、III类基础油的主要生产地区。以上变化也将影响着未来的全球基础油贸易方向。

全球基础油分类及分地区产能分布见图1。

中国基础油市场情况

图1 全球基础油分类及分地区产能分布

行业内普遍认为,中国国内基础油需求目前预计不足7.0×106t (含部分用于其他应用领域的基础油,如橡胶油、白油等)。从2016年开始,API II类基础油使用量已超过API I类基础油,成为中国主要的基础油消耗品种,占总消耗量的40%。主要原因是受环保节能要求影响油品逐渐升级,且API II类和API I类基础油差价减少,API II类基础油产能充足。API I类基础油的需求量将下降至26%,炼厂开工率低,润滑油生产商已经基本完成API II类基础油对API I类基础油应用的替代。API III类及以上品种基础油的需求约占6%。环烷基基础油需求11%,其余为非标基础油需求,在17%左右。

供应端看,中国更多的API I类基础油炼厂降低开工率甚至永久关闭,中国石油大庆和抚顺API I类基础油炼厂分别在2014年底和2015年底关闭,且由于效益较低,炼厂并没有重新启动的计划。中国石化燕山API I类基础油装置永久关停,中国API I类基础油市场供应量明显减少。而同时国内加氢API II类、甚至API III类基础油产能近年来进入了快速发展期,新装置不断投产。根据ICIS基础油会议数据,目前国内API II类基础油产能已占60%以上。除了两大国有集团外,国内独立炼厂基础油产能近几年增长也十分迅猛,基本都是API II类加氢基础油装置。除了传统上炼厂比较集中的山东地区外,新建炼厂分布于沿海地区,便于运输和仓储。主要生产轻质品种如150N、60N等,加剧了API II类轻质油供大于求的矛盾。

由于中国经济放缓,润滑油市场需求疲弱,税控系统加大消费税征收力度,中国基础油炼厂保持较低开工率。在总体经济形势和润滑油市场环境无明显改善的情况下,基础油的整体供应仍将比较充裕。随着国内装置的升级和产能提升,部分品种基础油的进口数量,特别是低黏度API II类加氢基础油的进口数量有可能进一步下降,调合商将寻求通过国内采购满足需求。

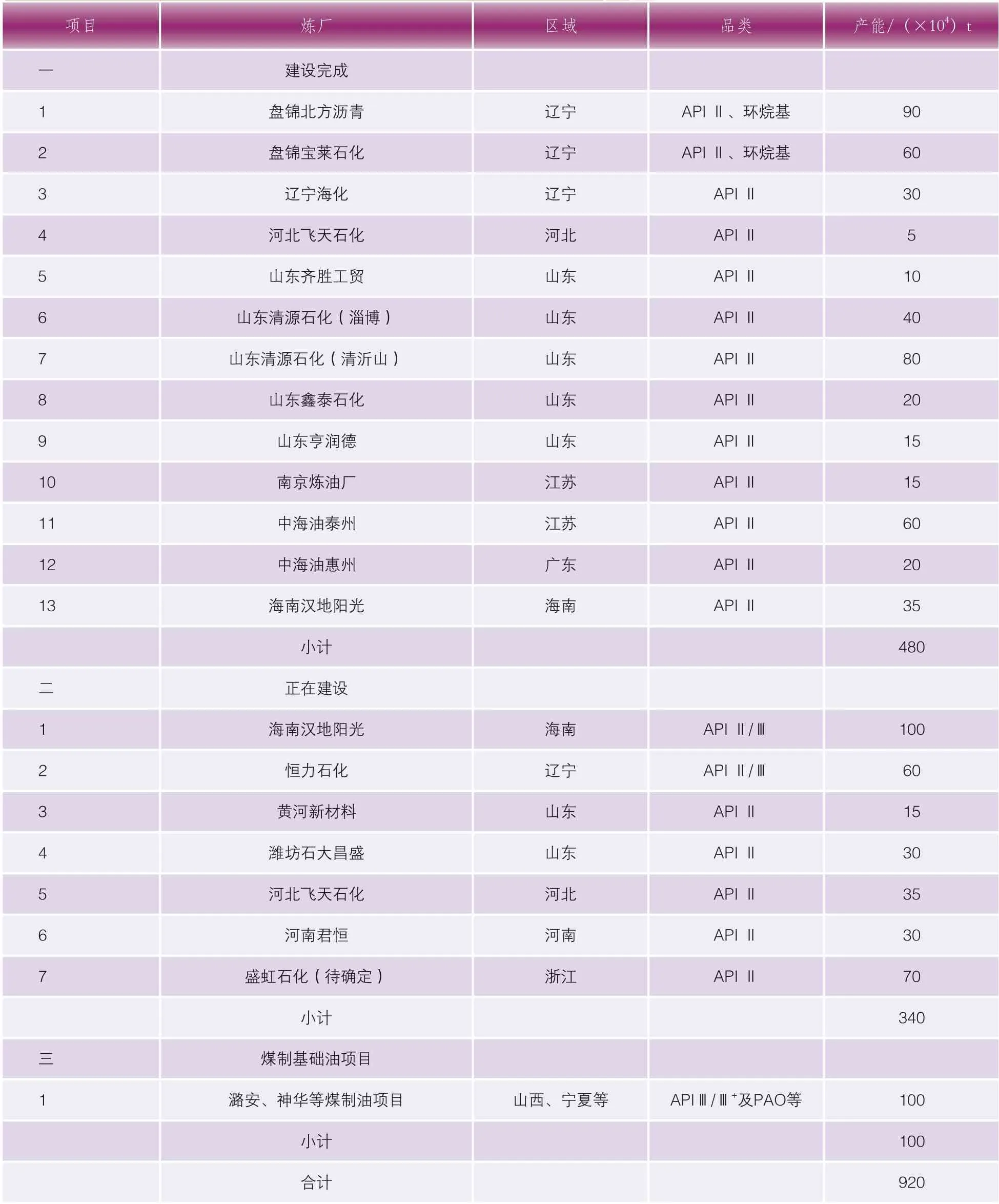

中国独立炼厂已建及在建项目情况

近年来,中国国内独立炼厂基础油装置发展迅速,特别是部分民营企业产能提升明显,随着国内大型炼油项目的不断上马,国内独立炼厂基础油产能还有不断提升的趋势。

目前建成、在建、拟建的独立炼厂基础油项目有20余个,包括部分煤制基础油项目,基本集中于近3年内开工,若所述装置全部按计划投产,我国独立炼厂基础油产能将达到9.2×106t,远超两大国有集团产能和市场需求,按照开工率60%计算,年产量可达5.5×106t,品种主要是低黏度API II类加氢基础油。目前中国国内建成、在建、拟建的独立炼厂基础油项目见表1。

白油消费税政策对基础油市场的影响仍在持续,市场上白油、导热油等名义的基础油仍存在。新的税务细则于2018年3月开始实施,国家将进一步加强监管。

较高的产品毛利率使得中国独立炼厂API II类加氢基础油装置的投资不断增加,而由于出口受限,这部分产能目前只能在国内消化。产品同质化倾向比较严重,且供应量明显高于市场需求。可以预见,在消费税政策不断严格的情况下,独立炼厂将面临激烈竞争和重新洗牌,部分成本较高、产品质量差的炼厂仅能维持较低的开工率甚至关停。寻找产品的出口机会,将是未来独立炼厂面临的重要诉求。

表1 目前中国国内建成、在建、拟建的独立炼厂基础油项目

出口可行性分析

中国基础油进出口情况

中国海关总署发布的2018年1—12月中国润滑油基础油进出口统计数据见表2。

通过进出口数据可以看出,基础油产品在中国处于明显的贸易逆差。受限于各种原因,基础油出口数量有限,炼厂出口积极性并不高。进口方面,主要来源国是韩国、新加坡和台湾,如SK、S-OIL公司的API III类基础油和API I类150BS等国内结构性需求产品。而进口API II类加氢基础油如台塑等面临着国内新增产能的激烈竞争,低黏度产品尤其明显。随着2019年中国基础油新装置集中投产,基础油的进口总量或将继续下滑。

出口政策

国内成品油的进出口一直处于国家管制范围内。广义成品油包括汽油、柴油、煤油、石脑油、燃料油、润滑油、润滑脂、润滑油基础油、溶剂油(橡胶溶剂油、油漆溶剂油、抽提溶剂油)和其他重油。因此,润滑油、润滑脂和润滑油基础油进出口也受到了相应的管制。

伴随着国内基础油产能的持续增长,基础油行业开始显露产能过剩迹象。产量的持续增长及出口环节的管制使得这一现象逐渐加重。对一般贸易出口有条件的放开,有利于我国过剩的基础油市场去库存化,产能过剩的现象也将得到改善。

一般贸易出口

2008年7月1日前,润滑油(27101991)、润滑脂(27101992)、润滑油基础油(27101993)实行出口配额管理。2008年6月,商务部、国家发展改革委、海关总署共同签发了2008年第30号公告,自2008年7月1日开始改为实行出口许可证管理,同时对其一般贸易出口仍实行国营贸易管理,海关凭出口许可证验放。该公告规定,润滑油、润滑脂及润滑油基础油国营贸易企业为中国中化集团公司、中国国际石油化工联合公司、中国联合石油化工有限责任公司。同时,也对境外承包工程和境外投资、加工贸易、外商投资企业及边境贸易企业等出口类型做出了相应规定。2015年12月31日,商务部发布《2016年出口许可证管理货物分级发证目录》,目录规定,自2016年1月1日起,企业以一般贸易方式出口润滑油、润滑脂及润滑油基础油的,由省级地方商务主管部门凭出口合同签发出口许可证;以承包工程、境外投资、加工贸易、外资企业出口及边境贸易等方式出口的,仍按照商务部、发展改革委、海关总署2008年第30号公告相关规定执行。润滑油和基础油的出口条件进一步放开。

表2 2018年中国润滑油基础油进出口统计数据

因此,目前基础油出口可以参照一般贸易流程进行,出口企业需要承担消费税。

来料加工出口

采用来料加工方式可以在出口过程中免除油品的消费税和增值税,即通过海外公司从原油进口环节开始备案,登记来料加工手册,产品全部出口,不进入国内流通环节。但因为种种原因,近年来政策面并不鼓励新增来料加工名录,并在一定程度上收紧。目前拥有成品油来料加工出口资质的单位仅局限于部分国有企业。

出口税收

除了出口流程外,当前税收是影响出口价格市场竞争力的重要因素之一。一般贸易出口中,基础油的增值税可以通过先征后返的方式返还,但消费税无法扣除,只能由出口企业自身消化,因此这方面增加的成本会影响到出口价格的竞争力。目前不含增值税,基础油消费税约1 711.52元/t(1.52元/L),几乎为基础油总价格的近1/3甚至更高。以API II类150N为例,考虑到运费等因素,如炼厂承担消费税,出口价格将缺少足够的竞争力,从而影响出口企业的积极性。

国际出口市场分析

随着全球基础油格局的变化和新兴经济体的发展,贸易方向也相应变化,区域、结构的不平衡使得全球跨区域流动频繁。中国正在成为全球API II类基础油的主要产区之一,尽快打通出口环节将有效缓解国内产能过剩,优化、调节供给侧,并通过产品出口影响国际市场价格,增强中国基础油润滑油行业在国际上的话语权。印度、中东、东南亚等市场均可以作为目标市场。

国际市场中,作为目前全球主要新兴市场国家,印度国内基础油产能远不能满足印度国内润滑油生产的需求,年度进口基础油接近2.5×106t,其中包括部分成品变压器油和白油,进口量仅次于中国,市场潜力巨大。近年来随着润滑油产品升级换代,印度国内对进口高品质的API Ⅱ、Ⅲ类基础油的需求逐年增加。中国国内新建加氢装置生产的基础油,其质量和品质完全可以满足印度市场的需要。

此外,中国与东盟十国、巴基斯坦等国签有自由贸易协议,可以在目的国免除进口关税,有利于我国出口产品的竞争力。并可借助“一带一路”的有利时机,加大对沿线中东、非洲等新兴市场开发,抢占市场先机。

受中美贸易摩擦波及,中国实体经济环境受到不同程度的抑制,预计人民币对美元汇率存在很大不确定性,从另一角度看,较低的汇率水平这也有利于提高中国产品出口美元结算价格的竞争力。

结束语

万事开头难。目前基础油的出口贸易面临着各种各样的困难,因此目前市场出口数量也极为有限。未来基础油出口业务的拓展仍需要相关部门在税务、流程等方面给予一定支持。此外,需要持续培养海外贸易人员并继续完善全球的网点建设。就中国石化而言,也要正视独立炼厂的发展,积极转变思路,统筹考虑,发挥自身优势,寻求和探索互惠互利的合作模式。

中国成品油的出口和国际贸易,无论是选址布局,还是运营模式和时机把握上,已经积累了比较丰富和成功的经验。面对瞬息万变的国际经济和石油市场,只要我们不断学习国际经验,实事求是地结合我国国情,谦虚谨慎,开拓创新,就一定能够把握经济发展和国际油价变动的规律,做好相关工作。我国基础油出口稳定并具有一定规模后,也会对相关市场价格施加一定影响,增强我国的国际市场话语权,促进行业的健康发展。