基于灰度混合核AR-SVM的预警模型及应用

贾茹阁 张忠林

(兰州交通大学电子与信息工程学院 甘肃 兰州 730070)

0 引 言

随着全球市场经济的发展,金融市场研究技术不断涌现,大大推动了市场偏好的预测期,但随着市场波动加剧,市场偏好的预测准确性仍有待进一步提升,合理实现市场偏好的有效预测对防范金融市场危机具有重要意义,是当前研究的热点之一[1,2]。近年,金融市场偏好和偏好风险的预测和分析受到金融机构业务和行政机构的关注和研究。同时,由于偏好风险的可能性小得多,曾经出现投资者严重亏损,甚至是全球金融风险,对经济秩序造成严重影响。如何建立金融市场偏好预警模型的分析方法对于防范和控制财务管理风险和科学规划以及投资决策具有重要意义[3]。中国金融市场的建立时间很短,因此市场秩序不够规范,与防控相关的极端市场偏好风险技术还不够成熟,使得防范和控制中国极端市场偏好风险的能力非常薄弱。事实上,随着经济全球化的发展,国内和国际金融市场的关系越来越密切,其中外国金融风险很容易加剧国内市场的风险[4-6]。因此,优化中国的金融风险预警分析领域,提升金融市场风险防控能力,是一项必须紧急进行的研究。到目前为止,已有不少学者设计了不同的财务偏好风险预警策略[7],如逻辑回归策略、多判别分析法、决策树算法、似然比回归算法、支持向量机(SVM)算法和神经网络算法。其中,作为一种智能预测模型,支持向量机具有更高的分析预测精度和计算效率,并已在许多领域得到应用和验证。在本文中,支持向量机将成为研究如何提升极端市场偏好风险预测水平的主要工具。由于极端市场偏好和样本数据非平衡性的样本特征很小,SVM算法直接应用于极端市场偏好风险预测中会得到不理想的结果和严重的风险预测倾向。因此,在预测极端市场偏好风险时,如何处理样本数据的不平衡对于用SVM建立市场偏好预警模型至关重要[8]。

本文针对极端市场偏好风险预警相关问题,以深圳股票和上海股票综合指数样本数据为研究对象,以SVM算法为预测分析工具,针对SVM算法存在的问题,并基于灰度模型,自回归模型和多核SVM,提高了算法的性能,结果验证了算法的可用性[9-12]。

1 支持向量机市场偏好风险的预警模型

在市场i和时间t中,将会出现两种极端偏好风险,即非极端偏好风险和极端偏好风险,前者定义为“-1”,后者定义为“+1”。样本集中的样本点将被分成两部分[13-14]:

f(x)=sgn(w*·x+b)=

(1)

(2)

以上是本文应用的市场极值偏好风险预警的SVM模型,如上所述,因为该模型可能在极端偏好的风险预测中“失败”,并且可能将极端偏好风险错误地判断为非极值偏好风险。本文旨在上述支持市场偏好风险的SVM预警模型的基础上,改进算法优化过程,提高预测精度。

2 灰色AR-SVM多核模型

2.1 灰度预处理

灰度预处理是一种基于历史数据构造的样本预处理算法,其中GM(1,1)是包含单变量微分方程最常见的灰色模型。

通过对市场极值偏好的原始数据进行累加计算,可以得到具有指数增长特征的数据序列模型和基于该序列的市场极值偏好风险微分模型,以及时间响应数据递减归约法,我们可以得到如下市场极值偏好风险数据的灰度预处理模型[17]:

(3)

(4)

式中:x′(0)为市场极值偏好序列的滑动平均值,x0为市场极值偏好的原始序列,通过求解的滑动平均值,x0将增加数据权重并显着减少数据波动,从而使数据拟合效果更好。

(5)

2.2 自回归模型阶次

在确定AR模型的阶数时,需要计算市场极端偏好数据的自协方差,形式如下:

(6)

那么,可以得到与市场极端偏好样本存在相关的参数如下:

(7)

部分相关参数的形式如下:

(8)

其中的相关参数:

(9)

(10)

(11)

(12)

然后只需要找出符合上述约束条件的mar来获得自回归SVM风险预测模型的阶次数。

2.3 多项式SVM内核

在高维空间中,计算核函数上点的内积,并用多模简单函数组合代替普通核函数,如高斯核函数、傅立叶核函数、多项式函数内核,其中多项式SVM内核的格式如下:

K(x,x′)=((x,x′)+c)d

(13)

式中:c≥0,d=1,2,…,当参数c>0时,上述多项式SVM内核将具有维度非均匀性,当参数c=0时,上述多项式SVM内核将具有维度均匀性,其形式为K(x,x′)=(x,x′)d,d=1,2,…,高斯内核是:

(14)

傅立叶内核将是:

(15)

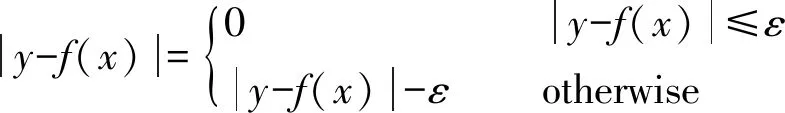

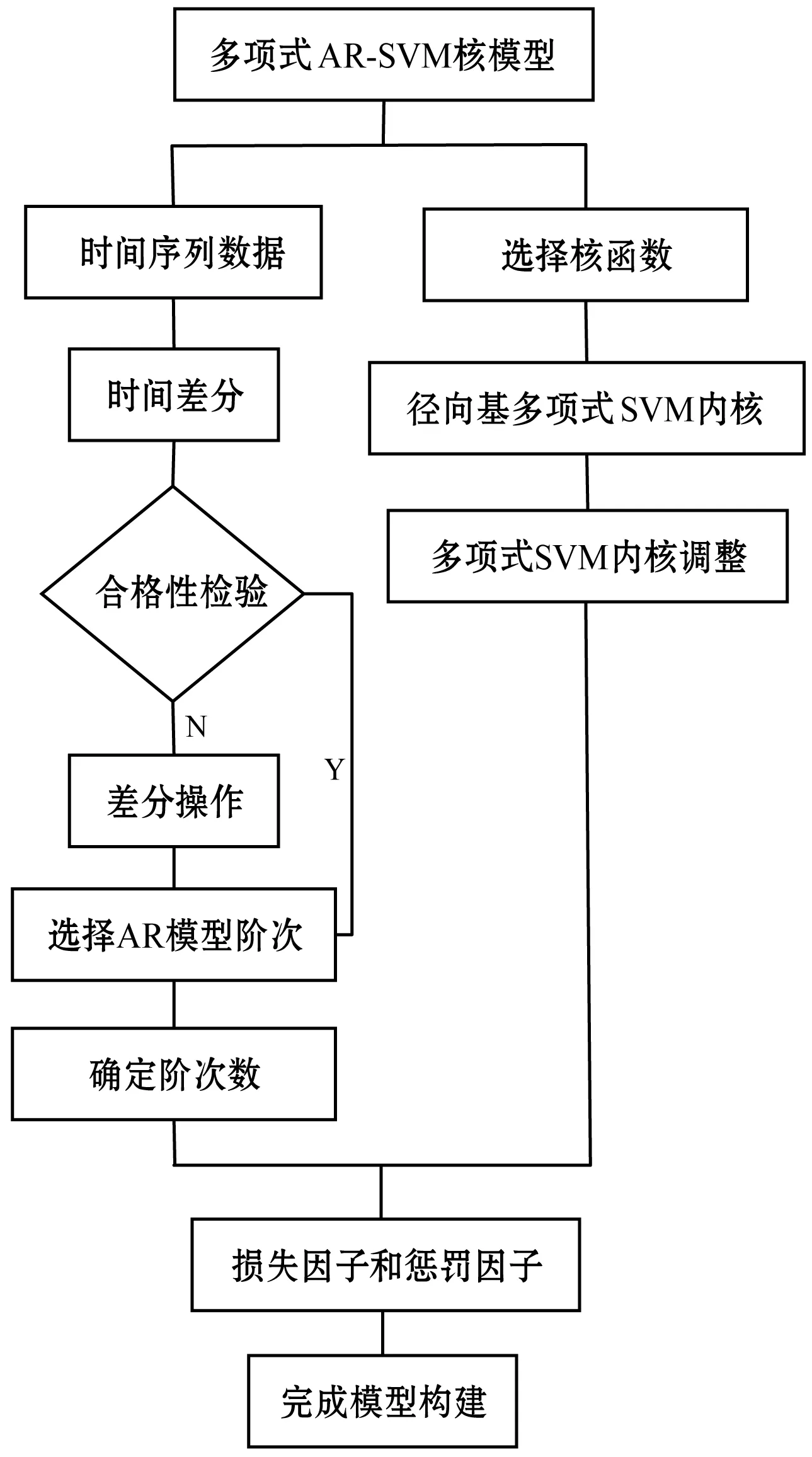

式中:当∀x,x′∈R,γ是模型常数;q是常数值,满足0 多项式SVM内核是一种基于单项内核组合的新型SVM内核,考虑使用这种组合来实现全局和局部内核,这种方法的应用可能实现这两种SVM内核的互补。根据Mercer理论,如果K3(θ,θ′)属于Rm×Rm和θ(x)是X⊂Rn到Rm的数据映射,可以得到K(x,x′)=K3(θ(x),θ(x′))也是Rn×Rn上的内核;如果f(·)是在x∈Rn上定义的实际映射函数,那么可以得到该内核K(x,x′)=f(x)f(x′)具有正定性。如果K1和K2是Rn×Rn上的SVM内核,则可以得到以下SVM内核: (16) 特别是如果p(x)是一个正值的多项式,我们可以得到下面的SVM内核: K(x,x′)=ρ(K1(x,x′),K(x,x′)=exp(K1(x,x′))) (17) (18) 然后获得以下SVM内核: (19) 在0 假设回归模型的训练集为: T={(x1,y1),(x2,y2),…,(xt,yt)}∈(X×Y)t (20) 式中:参数xi∈X=Rn是多项式AR-SVM核模型的输入,参数yi∈Y=R是模型输出,其中i=1,2,…,l,通过搜索Rn存在的实际值映射f(x),我们可以得到y=f(x)并推导出x和y的对应关系,多项式AR-SVM核模型的计算是:将原始市场极值偏好的高维特征数据空间,实现最佳决策目标并建立: f(x)=wTφ(x)+b (21) 式中:参数φ(x)是变量x到高维空间的映射转移,参数ω是单项SVM核的权重,b是模型的偏差。根据最优理论,我们可以得到相同的上述模型的公式: (22) 式中:参数L为模型的损失因子,由于ε非敏感模型,这种损失因子可能使得SVM算法具有特定的稀疏性,因此我们在此选择了非敏感模型损失因子ε: (23) (24) (25) 式中:模型输入为x1,x2,…,xk,k是模型输入的阶数,模型输出是xk+1。本文多项式AR-SVM核模型的流程图如图1所示。 图1 多项式AR-SVM核模型 为了验证本文提出的SVM算法的效率,选择sinC测试函数的形式如下: f(x)=sinc(x)+vx∈[-3,3] (26) 算法性能与预测结果比较如图2和表1所示。 图2 SVM算法性能比较 表1 预测结果比较 根据图2和表1可以看出,与正交SVM和原始SVM相比,本文提出的改进的SVM算法需要最少量的SVM模型核,并且呈现出最低的预测误差和训练误差,对测试函数的预测更接近于原始样本的预测。 参数设置后,选择Torrubiano风险预测模型作为比较算法,对市场极端偏好风险预测过程进行了实证检验,并对内外部样本的预警误差TEN1、TEW1进行了比较分析,k的值将在5~10以内,预警比较图如图3所示。 图3 Torrubiano模型与本文算法内外部预警误差比较图 由于模型特征的选择可能会对市场极端偏好风险预测的准确性产生不利影响,因此合理选择对于此类预测至关重要。本文根据目前研究结果选取特征,主要有指标:股指、马克指数和终极波动指数(UOI),获得了14组月度特征指标样本,详见表2。 表2 市场极端偏好风险预警特征指标 表3优化指数为(ZB1-ZB2)/ZB1,其中ZB1是Torrubiano风险预测模型样本的内外部数据的平均值,ZB2是本文提出的风险预测模型样本的内外部数据的平均值。与Torrubiano风险预测模型相比,本文优化指数具体如表3所示,指数值越大,该算法的优越性越好。 表3 本文算法相比Torrubiano模型的优化指数 % 从表3可以看出,所提出的k为5~10的算法的跟踪误差均比Torrubiano风险预测模型的优越。例如当k=5时,与Torrubiano风险预测模型相比,该算法的跟踪精度了提高43.25%;当k=6时,提高43.62%;当k=7时,提高52.19%;当k=8时,提高了50.68%;k=9时,提高了49.82%;当k=10时,提高了45.82%。在k=7时提高的最多。以上结果表明,与Torrubiano风险预测模型相比,本文提出的算法的预测精度得到了显著提升。 在风险预测SVM模型分析中,选取平均值设置精度G,极值偏好风险预测等级F和ROC曲线区域作为评价指标,选择原始SVM算法和文献[18]提出的支持向量机算法作为比较算法,选择的三种市场偏好风险支持向量机预警算法的比较数据如表4所示。 表4 三种模型对两类股指的比较 根据表4中的模型评估比较结果,可以看出:无论是深证指数还是上证指数,本文提出的算法的三个指标G、F和AUC均优于其他两种算法,本文提出的算法能够显著提高市场极值偏好风险预测模型的准确性;本文提出的模型优于文献[18]中提出的模型,除上证指数的AUC指数略低于文献[18],其余指标的拟合值都优于文献[18]。以上结果表明,本文提出的SVM模型的改进方法可以显著提高算法性能。 本文以深证指数和上证指数为基础,构建了基于灰度混合核AR-SVM模型的市场偏好预警分析模型,得出结论:本文提出的算法模型可以显著提升市场极端偏好风险预测的准确性。可以看出,本文提出的模型能够准确预测市场极端偏好风险,得到更准确的市场极端偏好风险预测,能够对金融市场监管和宏观调控有协助作用,具有一定的实际应用价值。2.4 多项式AR-SVM核模型

3 实验分析

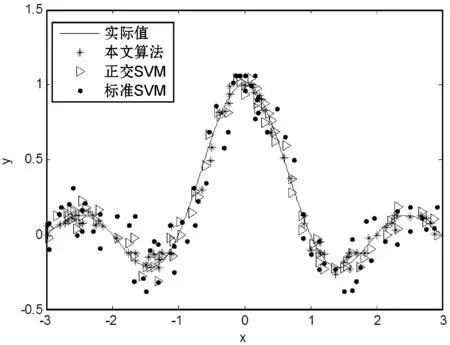

3.1 算法性能测试

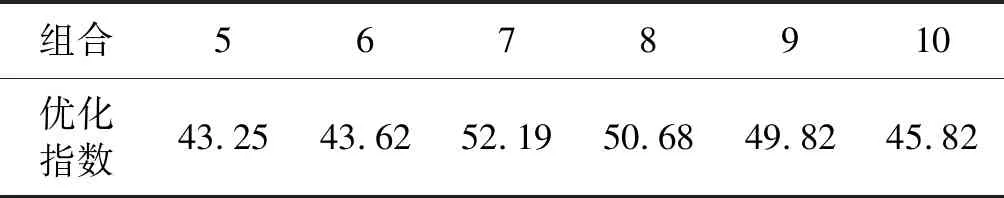

3.2 实证分析

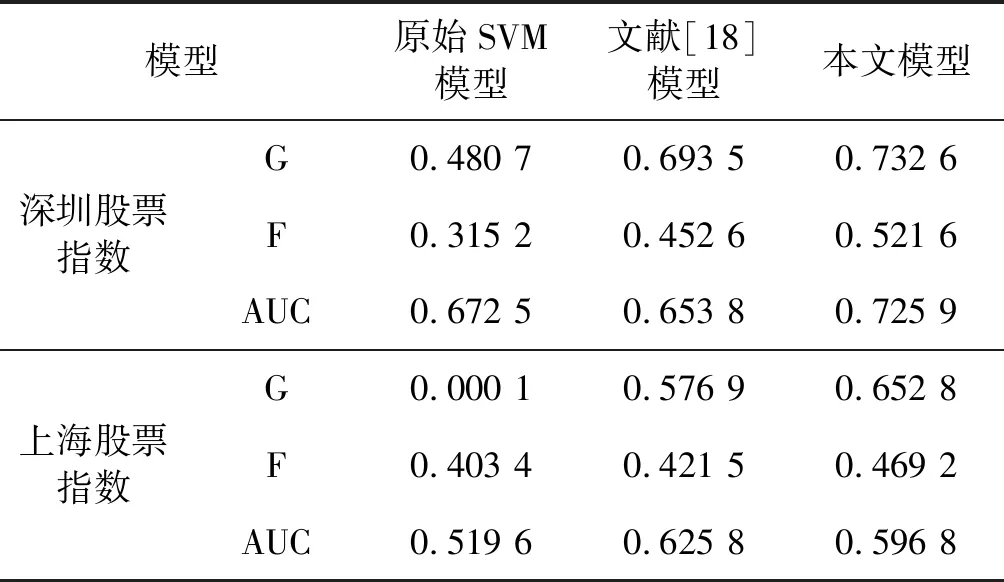

3.3 SVM模型风险预测分析

4 结 语