中国矿产资源风险勘查资本市场的建设研究

李颖 ,王安建 ,李天骄 ,

(1. 中国地质科学院矿产资源研究所,北京 100037;2. 中国地质科学院全球矿产资源战略研究中心,北京 100037;3. 中国地质大学(北京)地球科学与资源学院,北京 100083)

一、前言

近年来,全球矿业市场由于经济复苏缓慢、矿产品价格下跌,导致全球矿产勘查市场遇冷,中国、澳大利亚、加拿大等典型国家矿产勘查投入逐年下跌。尽管国内对传统大宗矿产品的生产需求减少,但随着工业化、城镇化程度等不断加深,国内矿产资源需求在未来仍处于高位运行阶段[1]。我国地质勘查投资活动主要包括公益性地质调查和商业性矿产勘查两类,前者主要依靠国家财政支持。然而,在当前的地质勘查市场中,存在着两个明显的矛盾:①从地质勘查资金投入来源上看,财政资金投资不足,社会资金投入逐渐萎缩;②地质勘查单位数量逐渐增加,勘查项目融资额却迅速降低。矿产资源是经济社会发展的保障,地质勘查又是矿业开发的基础,调动社会资金投入商业性矿产勘查的积极性,是保障国家矿产资源需求的重要举措。

资本层面竞争是最高层次的竞争[2],地质勘查是劳动技术密集型与资本密集型相结合的产业[3,4]。随着全球化进程的不断深入,国际资本流动的数量和速度都在显著增加,我国风险勘查资本市场的缺失,制约了中国矿业投融资,导致地质勘查单位直接融资渠道狭窄、社会资本缺少有序进入勘查领域的平台,不利于矿业竞争力的增强,最终将导致中国矿业发展后劲不强。因此,唯有加快风险勘查资本市场的建设才能充分激发中国矿业市场的活力,鼓励更多的社会资本参与到中国的风险勘探领域,也只有建立风险勘查资本市场,才能将技术、资源、资本有效的结合,进而提高资源配置效率,推进矿业的健康可持续发展。

二、中外风险勘查资本市场现状

(一)国内(大陆)风险勘查市场现状

1. 尽管拥有多层次资本市场体系,但缺少风险勘查资本市场

目前,我国矿业资本市场的融资结构包括股票市场、债券市场、矿业权交易市场。其中股票市场分为主板、中小板、创业板和“新三板”。主板主要为大型成熟企业进行上市融资,中小板和创业板主要是中小型企业上市地点,“新三板”则主要为创新型、创业型、成长型的中小微企业服务。我国仅有上海、深圳两个股票交易市场,上海证券交易所仅有主板,深圳证券交易所拥有主板、中小板及创业板三个板块,而“新三板”独立于上海、深圳证券交易所。

当前国内矿业权交易市场包括北京国际矿业权交易所、上海联合矿权交易所、天津国际矿业权交易所、重庆联交所矿权交易中心等。同时,拥有几千家的地质勘查单位和上万家矿山企业。从矿业权交易市场、地质勘查单位和矿山企业来看,我国具有一定的基础,但距离一个成熟的风险勘查资本市场仍相去甚远。

2. 矿业在行业板块中占比最小,全部为生产型公司

据Wind金融终端数据,截至2018年10月,在沪深上市的公司总数为3573家,总市值为44.7万亿元。其中矿业公司约有77家,市值为3.85万亿,占上市公司总数的2.2%,市值占比1.9%。2017年,沪深证券交易所1102家募集资金公司,共集资1.7万亿元,首次公开募股(IPO)438家,IPO募集资金2303亿元;其中,22家矿业公司共募集资金854.59亿元,IPO首发2家,IPO募集资金11.3亿元。截至2017年年末,在“新三板”挂牌的矿业公司有42家,占挂牌公司总数的0.36%,仅高于住宿和餐饮业位列所有行业中的倒数第二位;采矿业3次共发行股票价值1.26亿元,不论是股票发行次数还是发行价值均位于最后一位。

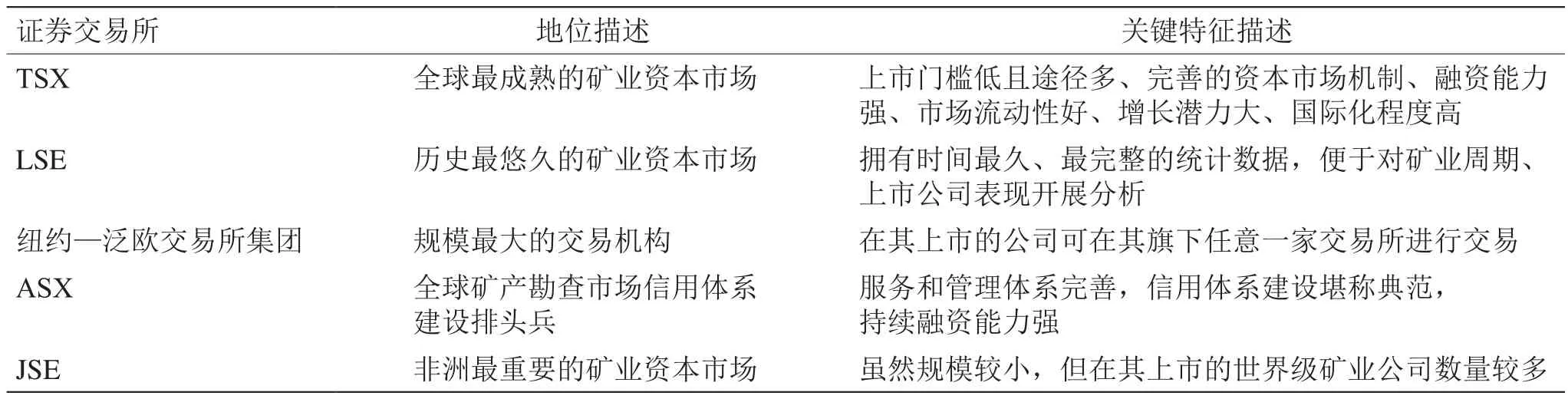

(二)国外风险勘查资本市场

全球主要矿业资本市场在北美洲、大洋洲、欧洲、非洲和亚洲均有分布,唯有亚洲地区发展较为落后,包括加拿大多伦多证券交易所(TSX)、英国伦敦证券交易所(LSE)、纽约—泛欧交易所集团(包括纽约证券交易所、美国证券交易所和纳斯达克)、澳大利亚证券交易所(ASX)、南非约翰内斯堡证券交易所(JSE)和香港证券交易所(HKEx)共6家证券交易所,且各具特色(见表1)。其中,TSX是世界上最重要的矿业资本市场,2017年矿业类融资额(含能源业)占总融资额的26%;同时矿业类股票交易活跃,矿业类股票交易量(含能源业)占总交易量的55%。尽管JSE在市值上属于中小型证券交易所,但矿业板块在JSE具有重要地位。

表1 主要矿业资本市场关键性描述

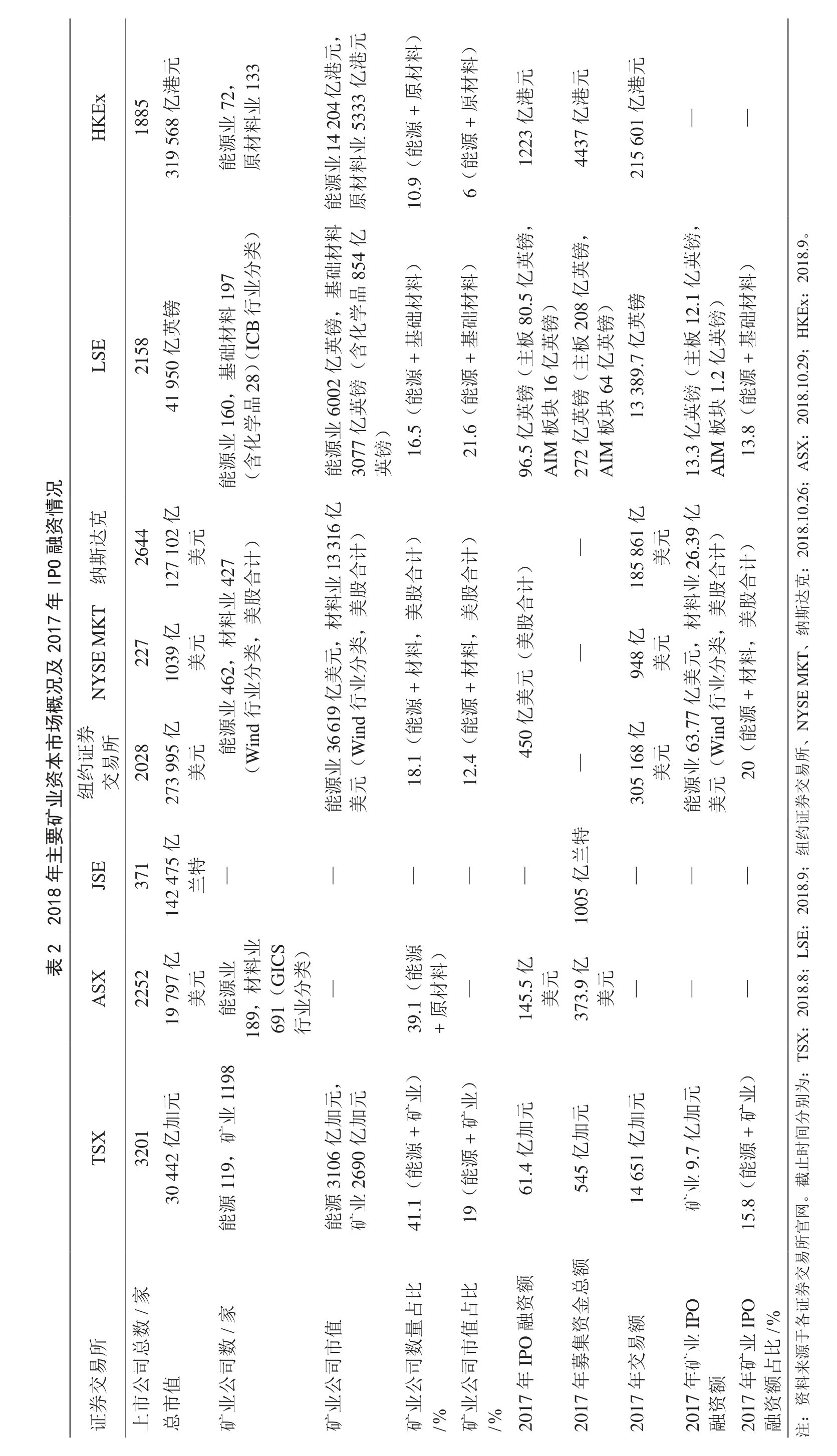

国外风险勘查资本市场是指TSX的创业板(TSXV)、LSE高增长板块(AIM)、美国证券交易所(NYSE MKT)、ASX、JSE的转换板块(AltX)。截至2018年9月30日,TSX创业板上市的矿业公司有979家,占所有矿业上市公司的82%,是主板矿业公司数量的4.5倍;由于多数都是初级勘查公司,在创业板上市的矿业公司市值占矿业公司总市值的7.3%。LSE 中AIM板块上市公司有937家,占上市总数的44.6%,其中85%的公司来自于英国,国际公司占比较小,初级勘查公司多数在AIM板块上市。虽然美国矿业资本市场有三个,但大型矿业企业一般在纽约证券交易所上市,初级勘查公司主要集中在NYSE MKT上市,但不论是纽约证券交易所还是NYSE MKT,矿业公司数和市值在整个美国资本市场的比重均较小。AltX主要为小型的初级勘查公司提供融资平台,由于资料获取难度较高,暂无详细数据。ASX并没有区分主板或创业板等,但专门设置了适合初级勘查公司的上市条件,具体资料详见表2。与前几家大型风险勘查资本市场相比较,HKEx涉及资源投资领域较晚,在矿业板块管理上与其有很大的差距,如HKEx尽管能够给予初级勘查公司一定的上市豁免条件,但初级勘查公司一般都无法满足其上市条件,导致能够在HKEx上市的一般都是大型矿业公司。

三、构建风险勘查资本市场存在的问题及挑战

根据国际矿业资本市场的经验,初级勘查公司主要的融资地点是证券交易所。然而,在中国的资本市场上,矿业公司无论在上市数量还是在融资次数、融资额等指标,矿业公司所占比例都极小,更是没有一家初级勘查公司在证券交易所上市,归根结底还是因为我国还没有一个风险资本市场。

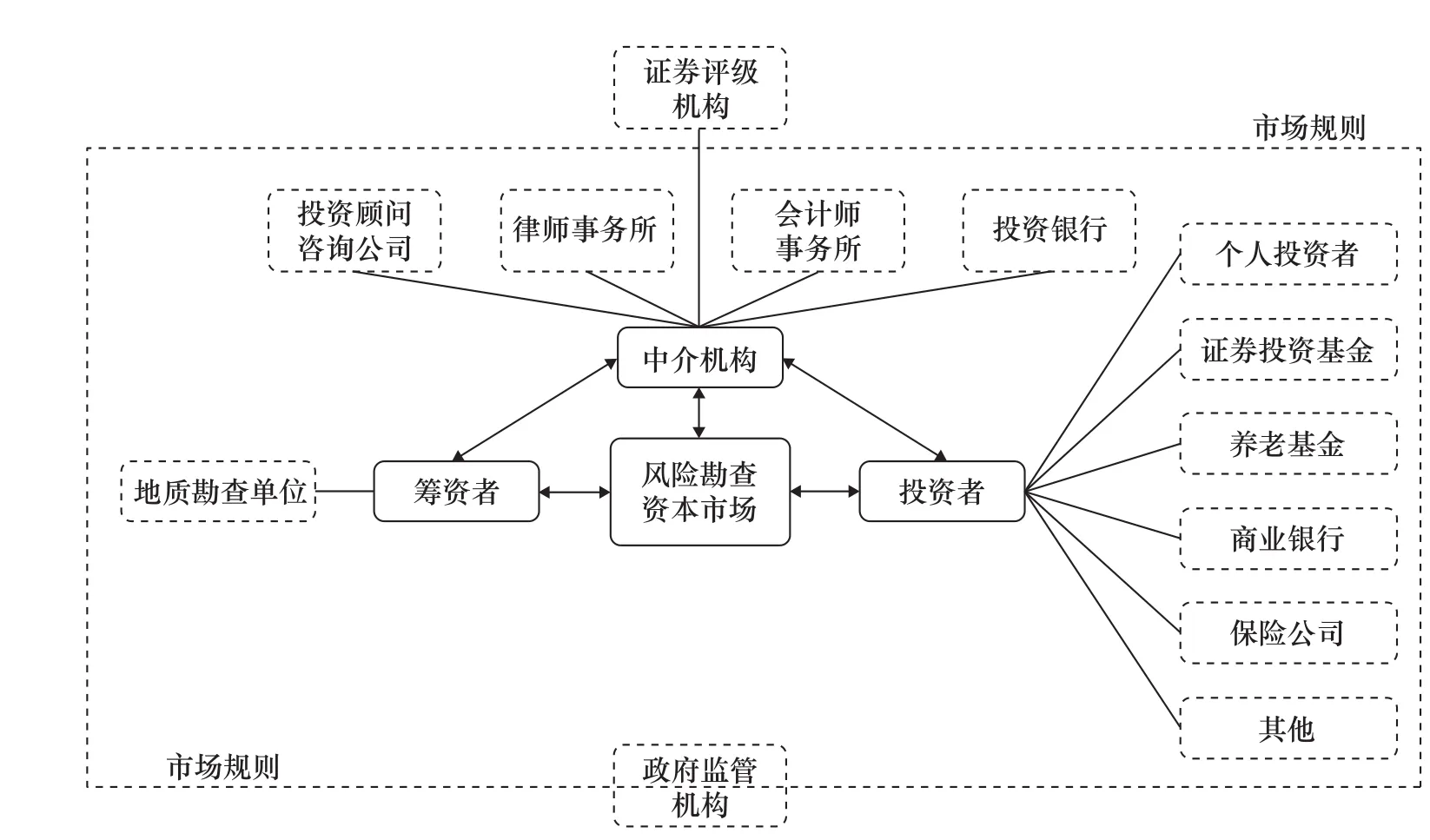

(一)风险勘查资本市场参与主体的缺失

风险勘查资本市场中的筹资者是地质勘查单位(见图1)。目前,在中国从事矿产资源风险勘探的主力军是国有地质勘查单位[5]。然而,近年来地质勘查单位面临的问题愈发突出。如受矿业市场波动及事业单位分类改革的影响,近5年国内地质勘查项目融资逐渐缩小;由于受传统体制的束缚和政府主导的矿业权垄断配置,地质勘查单位既不愿意也不可能进行自有投入风险勘查。体制改革后,约80%的地质勘查单位定位为公益一类或公益二类的事业单位,无法成为投资对象;大型矿业公司盘面太大,勘查成功也难以见到资本的成长,不为风险勘查资本青睐;国内小型矿产勘查公司,凤毛麟角,还难以担起找矿主力军的作用。上述情况都是导致中国风险勘查筹资者缺失的原因。

中介机构是风险勘查资本市场的主体之一,加拿大、澳大利亚等矿业发达的国家拥有大批熟悉矿业项目运作与管理的技术咨询机构、律师事务所、会计师事务所等。证券管理机构、证券交易所对地质勘查项目的审查与监督,投资者对地质勘查项目的了解在很大程度上都依靠这些中介机构的判断。与国外成熟的风险勘查资本市场相比,我国能够为矿业项目提供专业的地质矿产技术咨询机构较少。

(二)诚信的缺失影响投资者信心

地质勘查具有技术密集型特征,找矿活动的成功本身就是小概率事件,是一个高风险行业。受地质勘查单位自身管理与逐利原则的影响,导致中国地质勘查资料造假的情况频繁发生,使得投资者面临投资失败的风险变得越来越大。

Ex HK元1885亿港319 568 72,13 3业业料源材能原,元元港港亿亿14 204 33 53业业料源材能原)料材原+源能10.9()料材原+源能6(元港亿23 12元港亿37 44元港亿215 601——),,,类料亿镑材4镑镑.9。197分))英英英)业础85料料亿亿料基品2018材镑材,学80.5 x:料行亿础镑化)8)镑础12.1)材2158英镑20 B镑础KE E LS 亿材IC 基基础板英基板英基)(41 950英含++主亿板英亿镑英;H 160,28亿(主亿+6002主亿源源(9.7(.10.29品镑能能镑16(64镑38镑1.2源能学业亿).5(英(英块英块13英块AIM13.8.6亿板亿板亿板(2018业化X:源含源能3077镑16 21 96.5英AIM 272能(AIM 13.3 AS况6;情资克亿亿亿亿融达02元)))61元IPO 斯2644计计计—计)纳127 1美427计合13 316))合合合5 8美26.39)18合计:2018.10.2克年计股股业股业股合T达2017料美MK业股美材,美合料美股斯39元材,,料美股,亿美材,美类,227亿纳、料10及SE 462,类料,类—8元,美NY 美分材元分(KT况+材+元94美元分料美业材概E M 亿业业36 619+美亿行源源场业行亿.77 YS券证所市亿2895元源能能ind 能ind 亿450 63能行、N—所本资约易20业(W(3 9美纽交18.1((W 业(W 12.4(易5 168元ind源美20业源元27 30源元交矿能美能美券证要特约主亿兰纽年E 特018 JS 371兰—————亿———.9;2 2 142 475 1005 2018 E:LS表X 22527亿亿亿AS 业料类分79元能—源材————19美业691(GICS)(业美.1源+原材料)美39 018.8;145.5元18行373.9元:2 SX,))):T 1198能9,元业业元元元元为业别元业矿3201亿元加加矿矿分X 加矿加加TS +加加亿+间30 442 119,亿亿3106 2690源+亿亿亿时能源源5 54能9.7能止截((61.4源源业14 651矿业。能能 矿41.1 19 15.8(网官所易交额家比比额总/券家资占占金O O 证数/融资额IP IP/%各所总值量值数市数市O 集易业业比于易司IP 募交矿源来交公值司司司司年额年额年年年矿占公公公公料券市市资证上总业业业业矿矿矿/%矿/%2017 2017 2017 2017资融2017资融:注

图1 风险勘查资本市场构成要素关系图

上述问题的出现,还是由于市场竞争机制不健全,企业生存、发展、获利的巨大压力使然。此外,对勘查报告造假方的惩处不严格,是造成造假泛滥得不到抑制的原因之一,正如刘益康先生所说“与其他经济诈骗相比,勘查造假的惩罚只是责令限期改正,处10万元罚款,连吊销矿业权,取消勘查资质的硬话都没说”。同时也说明我国矿产勘查缺少第三方评价者,国外为了确保勘查报告准确,形成了职业地质师制度。最后,国外地质师对勘查报告的参考标准多参考澳大利亚证券交易所的《JORC规则》、加拿大《NI 43-101规则》及南非 《SAMREC规则》。而中国,目前还没有一个可以与之媲美的矿产资源勘查规则。

(三)矿业政策制度落后

首先,矿业权项目的自由流转是矿业风险勘查资本市场建立的先决条件之一。国外探矿权项目流转十分自由,转让流程简单。但中国矿业权流转仍具有较强的行政色彩。其次,与国外发达国家相比,我国矿业税收政策相对滞后,我国前期勘查成本高于西方国家,进入开发阶段,尤其是进入矿山开采期,由于缺少政策性补贴导致企业负担很大,使得积极性大为降低。再次,与日本、美国、德国、加拿大、澳大利亚等国家相比,我国的财政补贴形式主要以财政资金与社会资金配套推进为主,形式过于单一。

(四)矿业资本市场配套制度与信息披露机制尚不健全

国外风险勘查资本市场制度体系建设较为完善,例如独立地质师制度、矿业企业银行贷款可行性报告制度、上市公司勘查开采投资和地质信息季度披露制度、独立的经理人制度等。

由于矿产勘查行业的特殊性,国外证券交易所一般都将这类公司单独列出,同时明确规定与普通类上市公司及其他类上市公司不同的上市标准和财务要求。在披露公开信息和提交招股说明书时,按照各国不同的证券交易所要求,矿产勘查公司在上市时必须负责提供技术报告,并且必须由专业咨询公司和称职人员编写,更重要的是要如实反映地质和矿产资源方面的风险。

制度体系的完善对于中国风险勘查资本市场的构建起到决定性的作用。尽管我国在北京、天津等地进行风险勘查资本市场建设试点,但存在制度体系尚不健全,资本、信息、技术难以自由有序流动,行业诚信体系有待完善等问题。

四、风险勘查资本市场的构建路径

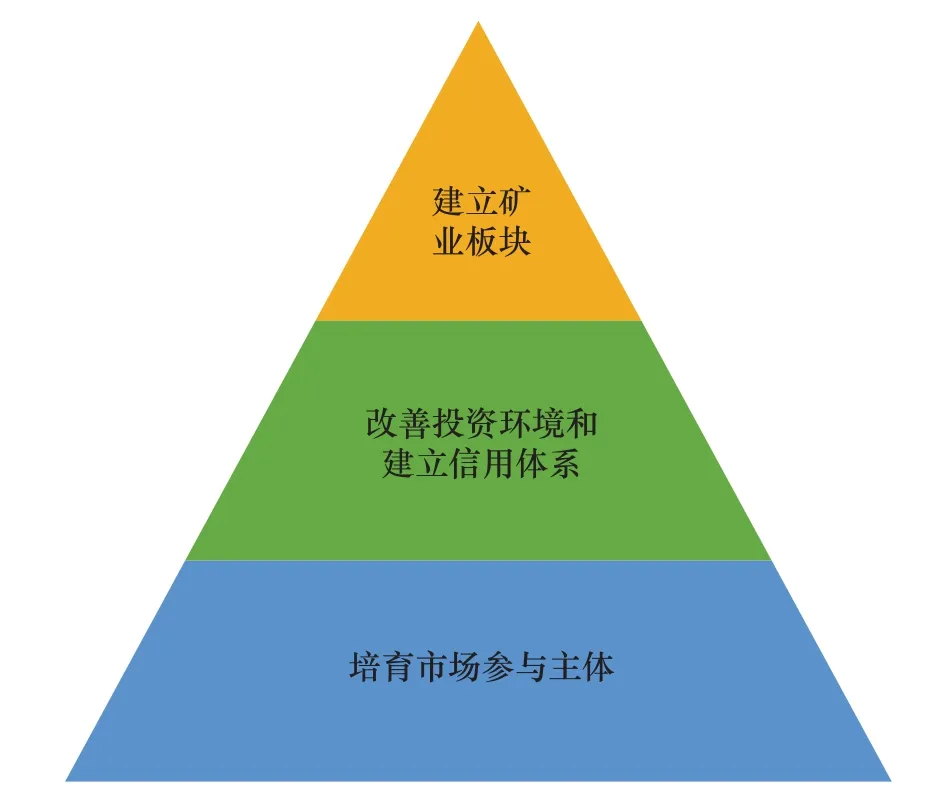

通过上述分析可知,矿业资本市场参与主体是构建风险勘查资本市场的基础,矿业资本市场信用体系、可持续–稳定的矿业政策是参与主体间相互连接的纽带(见图2)。当基础“牢固”、纽带“结实”这两个条件都满足时,才能够真正的建立具有中国特色的矿业资本市场。因此,对于我国的支持矿产资源勘探与开发行业的证券市场与资本市场的建立,建议分三阶段实施。

图2 构建风险勘查资本市场结构图

(一)第一阶段:利用境外市场发展中国的市场参与主体

当前,我国证券市场对风险勘查无法提供有效的支持,投资主体不发达,信用约束机制不完善、矿业投资专业知识储备不足等因素导致中介机构服务能力差,地勘单位改革还没有完成、融资动力不足等导致的融资主体缺失。因此,欲建立中国的矿业资本市场,必先培育有效的市场主体。

对于地质勘查企业来说,首先应该完成地质勘查单位改革,并且要鼓励中国的勘查公司参与到海外成熟的矿业资本市场当中,借用国外证券市场的制度和信用体系约束中国的勘查企业/矿业公司、利用国际资金服务于中国矿业行业。优化内部管理体系,从地质勘查企业内部开始改变,加强职工创新能力,令地质勘查单位充满活力与工作动力。

对于中介机构来说,完善矿业投资知识体系,规范信用评级体系,与澳大利亚、加拿大等国家的矿业标准接轨,鼓励中介机构参与到全球矿业资本市场的服务中去,积累行业经验。由于行业差别,地质勘查技术人员很少能够拥有在券商等中介机构中工作的机会,普通的地质高校教育多停留在地质找矿技术,不注重财务、会计、金融、法律等方面教学,学科间交叉程度不深,无法满足当前社会对“地质+金融+法律+财会”复合型人才的需求。因此,从源头上,高校应加强对地质与其他专业领域的交叉学科进行扩展,中介机构也应该为地质类高校毕业生提供相应的工作机会。

(二)第二阶段:改善国内矿业投资环境,建立信用体系

连续、稳定的政策环境和投资环境是矿产资源勘探与开发行业的基础。矿产资源勘探和开发的周期性长,不稳定的政策环境,无法建立金融投资机构对勘查企业/矿业公司的稳定的预期。信用体系的建设,不仅要用法律惩罚造假,也要用市场奖励诚实,才能让中国的中介服务机构(特别是技术咨询机构)真正具有竞争力,在投资机构建立信任。因此,应该改善国内矿业投资环境,建立信用体系。

对于融资主体来说,没有行为准则,勘查报告造假现象就会频繁发生。地质勘查报告造假导致投资者利益遭受损失,势必会影响投资者对找矿领域投资的信心。从投、融资者两个主体来说,必须协调二者之间的关系,给融资者带上规则的“枷锁”。因此,对于投资者来说,应该明确地质勘查报告造假的后果,即明确法律约束。而对于投资者方面,应该引入第三方评估机构——职业地质师制度/合资格人制度,将地质信息转化为资本语言,并且要保证地质信息披露的真实性和易懂性。

同样,职业地质师/合资格人也有标准,一方面是对于职责标准的要求,例如美国职业地质师协会章程规定,在获得学士学位之后至少具有8年地质实践的职业经验,并具有遵守职业道德标准的长期记录;另一方面是职业地质师/合资格人本身的行为准则。国外通常依照澳大利亚证券交易所的《JORC规则》、加拿大《NI43-101规则》及南非《SAMREC规则》进行披露。但目前中国还没有一份准则能够与国际接轨,应尽快建立能够与国际接轨的披露规则。

从资本市场准入制度上看,中国沪深证券交易所未能考虑地质勘查行业的特殊性,没有专门设置供地质勘查单位上市的准入门槛。因此,应该针对中国地质勘查单位的特征,设置相应的上市门槛,例如TSX、LSE、ASX等专门为初级地质勘查公司在现金流、资本数量、矿业权权益占比等指标设置要求,实行注册制等。

(三)第三阶段:建立中国自己的支持矿产勘查的证券市场

当前,我国风险勘查资本市场参与主体发育还存在缺陷,制度建设还无法满足风险勘查资本市场要求。例如,中介服务机构出具的各类技术报告是给政府看的,不是给资本市场上的投资机构看的;技术报告造假、不真实等情况严重,无法取信金融投资机构等。

利用国际市场培育风险勘查资本市场参与主体,一方面可利用国际市场的风险勘查资本解决当前中国矿业发展难题,另一方面利于规范地质勘查单位和中介机构管理,并增强其国际竞争能力,为未来国际竞争打下基础。改善国内矿业投资环境、制定能与国际接轨的信用体系,可增强中国与世界矿业资本市场、国内投资者与地质勘查单位的联系。中国一旦拥有了具备竞争力的勘查公司/矿业公司、拥有一定信誉的中介服务机构、拥有了成熟的金融投资机构,建设中国自己的支持矿产资源勘探与开发行业的证券市场板块就具有了基础的条件。