智能保顾:人工智能时代保险服务的创新与机遇

许 闲 康 为

一、引言

衍生于金融科技(FinTech)的保险科技(InsurTech)的诞生有其存在的背景,比如招行的智能投顾、高盛的Kensho等都是用人工智能取代人力的典型实践。保险科技围绕人工智能、区块链、物联网、云计算、大数据、车联网、无人驾驶、无人机、基因检测和可穿戴设备等十项重要技术,通过“互联网+”将其应用到整个保险行业固有的生产或经营过程中,引领着保险营销和服务步入真正的智能时代。

保险的链条很长,包括设计、精算、客户端、核保、销售、服务、理赔和咨询等多个环节。很多环节存在的问题都需要利用保险科技的手段来解决,比如供方的降本增效、需方的消费教育等,这些问题的存在也倒逼着保险科技的发展。另外,保险产品本身的创新也缺乏精细化,比如健康保险,除了传统的产品以外,还应该有针对孕期、针对试管婴儿的细分场景。在“互联网+”的赋能下,如何解决普惠保险的个性化差异化定价、产品服务形式的创新等都成为行业痛点,也是保险科技应用的前进方向。

保险科技的主要目的是对保险产业进行改良、提升和扩展。究其发展路径,即构建模型、打通数据、借助科技、形成能力,最终应用于场景。特别需要强调的是,保险科技的十大技术其本质都是对数据的获取、集成与应用,其中最具挑战的环节是获取用户画像与建立算法模型。数据是保险科技的核心,而数据空间无法打通更是保险科技发展的最大瓶颈。

伴随着资本开始从互联网保险领域转向保险科技市场,保险科技的典型代表“智能保顾”也成为了行业的最新热点。“智能保顾”,即智能保险顾问,指能自主为用户提供风险评测、保险知识问答、保险需求分析、保险产品对比和推荐、保单管理等服务的智能应用。2017年是智能保顾的元年,作为保险科技的前沿话题,智能保顾还处于不确定的状态,技术的走向、产品的形态等都值得深度探讨。

二、智能保顾的机遇

近年来,我国保险业处在快速发展阶段,消费者的保险意识显著提高,人们的保险需求也不断增加。产研智库预测,2020年我国互联网保费规模将突破1万亿元,保险行业存在大幅增长空间。

▶图1 2014—2020E中国市场保险行业保费规模(单位:亿元)

▶表1三款智能保顾产品的对比

(一)需方痛点与供方挑战

消费者在保险的售前、售中、售后三个阶段都存在显著痛点。

售前,用户对保险存在偏见和疑虑,诸如“保险都是骗人的”“我应该买哪些保险”“重疾险有什么用”“安心保和关爱保有什么区别”等问题层出不穷。这些问题从侧面反映了用户缺少保险知识普及,在进行保险产品对比时缺乏有效的评测标准。解决上述问题需要保险公司对用户进行风险及知识普及教育,向用户灌输保险理念以及专业的保险配置建议,可以提供给用户产品对比工具来辅助其进行购买决策。

售中,用户难以理解专业晦涩的保险条款,诸如“我想要调整保额”“这个安心保,保不保甲状腺癌”“这个能覆盖北京大学第三医院吗”等问题层出不穷。这些问题从侧面反映了用户需要浅显易懂的条款解析,并且灵活地定制保险内容。解决上述问题要求保险公司可以为用户提供个性化的保险方案。

售后,用户需要知道是否有更好的产品可以替代现有的保单,诸如“我的保单怎么管理”“我已经买的这个保险好不好”“我怎么理赔”等问题层出不穷。这些问题反映出了用户对有效的保单管理和方便的理赔服务的需求。解决上述问题要求保险公司可以为用户提供随时、随地、随需、公正、专业的顾问服务,人工显然是无法满足的。

(二)技术支持

保险顾问服务是一种天然可以和人工智能结合的服务。虽然保险有一定的专业门槛,但是保险咨询的服务更多是基于知识、经验,而非创造性的工作,更容易被人工智能取代。另外,保险行业有一定的数据积累,包括公开的非结构化的pdf条款,以及各个线上平台半结构化的保险产品数据,更加方便智能保顾提取保单数据进行分析。

互联网和IT技术的发展为变革保险服务方式带来巨大机遇。智能保顾产品的两大核心技术分别是意图识别与知识图谱。于意图识别,开放式问答是重要依托,在此基础上利用专家系统进行槽位细化,做到更加精准的用户意图识别,这是产品最终智能与否的关键。于知识图谱,如何完善通过有限数据的抓取、链接、分析,进而挖掘出更大体量信息的能力,是智能保顾演进的关键。随着语音识别、自然语言处理等技术的进步,基于机器学习模型的大规模知识图谱的逐步构建以及智能问答、多轮对话等技术的日趋成熟,人工智能算法及技术方面获得了很大的提升,为智能保顾的技术应用攻克了难关。

智能保顾多以对话机器人形式出现。保险知识具有量大、门槛高、专业性强的特点,对话形式可以在第一时间给出用户具有针对性的解答,提升了用户体验。另外,对话也是实现用户教育与保险产品推荐的良好黏合剂,友好的对话设计可以提高保险配置的完成率,使保险公司更了解用户。

三、智能保顾的创新实例

2017年是智能保顾的元年,多家平台相继推出了智能保顾产品及服务。这些智能保顾产品都各具特色,但大部分属于“狭义的智能保顾”范畴。为了呈现智能保顾发展现状的更清晰的概念,笔者以市面上最为典型的三款智能保顾产品——阿尔法保险、众安精灵和大白为例,对其运营逻辑、优势局限等属性进行分析。

(一)阿尔法保险

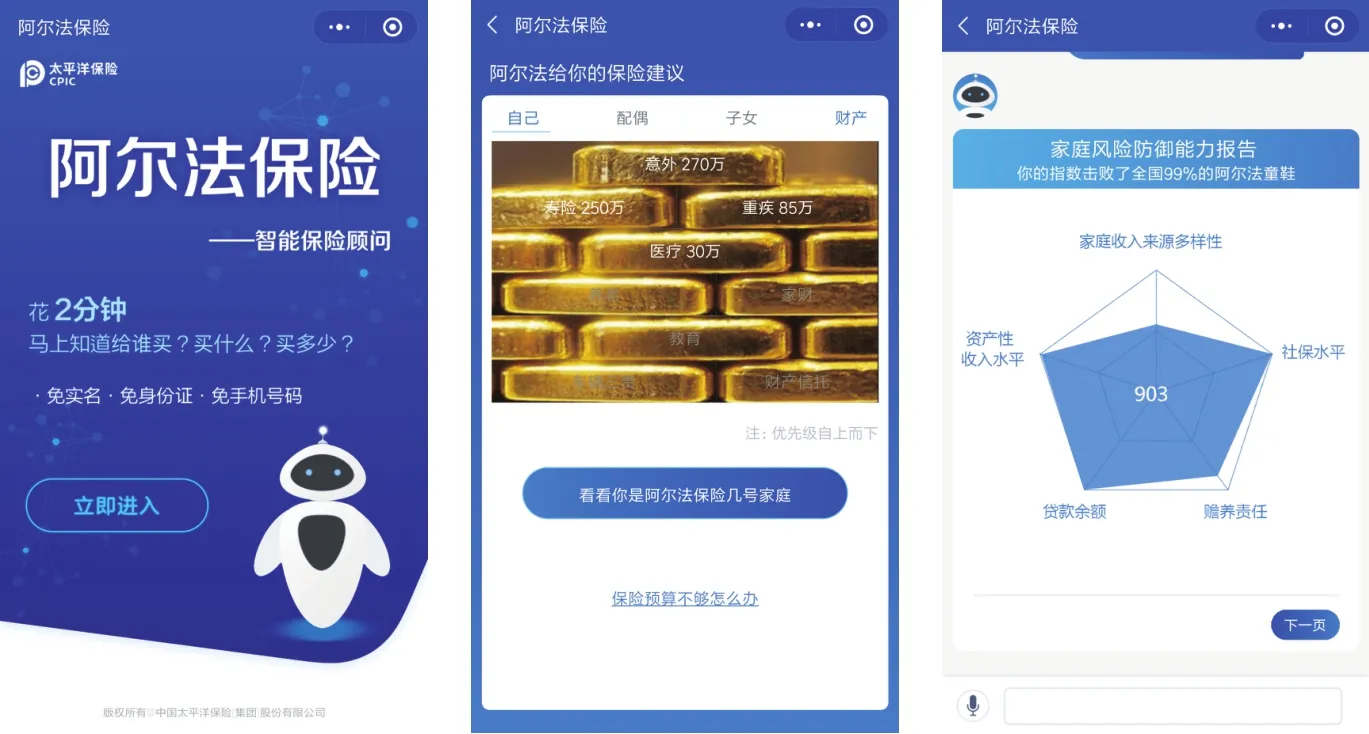

阿尔法保险是太保在2017年9月上线的智能保顾产品,可以为用户进行风险测评,推荐保险配置方案。作为保险业探索大数据和人工智能应用的一次尝试,“阿尔法保险”基于公司1.1亿保险客户数据的积累,通过基本信息、家庭结构、收入支出、资产负债、社保福利、生活习惯等6组问题,利用大数据算法,构建个性化的家庭保险保障组合规划,助力国民保险消费者的教育普及。与智能保顾面向个人查询不同的是,“阿尔法保险”以家庭为单位,从家庭风险防御能力的五个维度建模,为不同家庭测算家庭风险防御能力指数,并与全国用户进行比对,提供家庭的理想保险建议。

(二)众安精灵

众安精灵是众安保险在2018年4月上线的智能保顾产品,可以为用户提供风险测评、保险方案定制、保险问答等服务。除了能够自由删减条款、增减保额,语音技术能够精确识别场景风险以及家庭风险配置三大独创性外,众安精灵推出的AI挑战赛将其推向了热潮。用户可以用对手和提问者的身份向智能客服“精灵”发起挑战,提问保险专业问题或与保险相关的热点问题。众安精灵通过语音识别技术可以识别问题并给出专业的解答。AI挑战赛的举办为众安积累了大量用户语音资料,帮助众安精灵训练回答话术。

▶图2 阿尔法保险平台截屏

▶图3 众安精灵平台截屏

▶图4 大白智能保顾平台截屏

(三)大白

大白是风险管家与复旦大学中国保险科技实验室合作在2018年1月推出的智能保顾产品,可以为用户提供风险评估、智能荐保和保险解析三大功能。风险管家智能保顾大白是中国第一家能自主与用户交互,且能独立、公正提供用户教育、风险测评、保险推荐和产品分析等多方位服务的智能保顾。大白的服务具有实时性、主动性、全面性的特点,有效地满足了用户的习性及需求,在节约企业沟通成本的同时,也提升了用户体验。

四、结语

未来,客户跳过代理人自行购买产品的需求会日益强烈,智能保顾的角色会更加重要。一个好的智能保顾平台,应该能够为用户提供完整的服务,包括风险测评、保险教育、个性化保险配置方案、咨询具体产品条款、个性化推荐保险产品、保单管理、保险解析、产品对比和理赔服务。智能保顾究竟是为保险中介赋能、辅助其提升展业能力,还是替代中介直接为客户提供服务,取决于用户的保险意识和购买保险的主动权。笔者相信,不论如何,智能保顾都具有长足的发展,未来可期。