马来西亚税制改革与我国减税降费的比较

高秉龙

摘 要:税制改革是一项长期而又复杂和充满挑战的过程,良好的财政情况对国家发展起到积极的作用。税收作为国家财政收入的主要来源,长期以来受到世界各国政府和相关领域专家的关注。

关键词:马来西亚:税改制度:经济差异

文章编号:1004-7026(2019)24-0142-07 中国图书分类号:F812.42 文献标志碼:A

2018年5月,马来西亚审查国家的财政情况后发现,该国的财政状况糟糕,国家财政赤字和债务规模已经使国家财政处于脆弱时期,财政收入无法满足联邦政府的支出项目和国家发展需求。因此,政府出台了一系列税收改革的政策,例如出台新税种、调整现有税率、严格审计与执法,希望在不严重影响居民生活水平和促进经济发展的情况下提高政府收入,促进国民经济和社会的全面发展。在我国,党的十八届三中全会提出财政是国家治理的基础和重要支柱,意味着财政职能是要不断往外拓展,从经济领域伸展到国家治理的领域。党的十九大报告指出,深化税收制度改革,健全地方税体系,这也是我国下一步税收制度的重要抓手。随着我国全面深化改革的进一步加深,减税降费改革等政策也在进一步实施,税收作为财政收支两条线的关键之一,在更好发挥政府作用和推动国家治理体系现代化进程中具有突出地位[1-2]。

因此,将马来西亚联邦政府的税制改革和我国税制调整进行了对比,总结了马来西亚的经验和教训,为我国“减税降费”提供方向,以更好地实现预期改革目标。

1 中马两国背景差异

1.1 中马两国国内经济形式存在差别

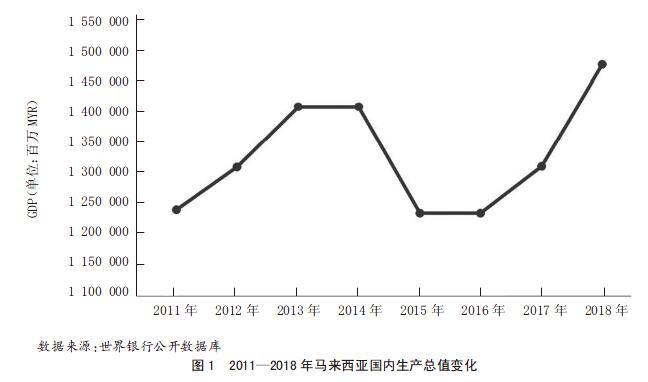

受2008年国际金融危机的影响,马来西亚国内经济增长放缓,出口下降,马来西亚出口仅对美国仍维持有限增长,增幅仅为2.8%,对其主要贸易伙伴出口均出现不同程度的下降。2009年后,马来西亚联邦政府采取了多项刺激经济和内需增长的措施,但是其效果不是非常显著。自2010年后,国民经济发展进一步受挫,经济发展缓慢,对其主要贸易伙伴出口均出现程度不同下降。如图1所示,马来西亚自2010年后,经济发展缓慢,GDP波动较大,国民经济发展进一步受挫,2015年马来西亚的GDP出现了较大负增长,负增长率高达12.254%。据马来西亚国家统计局(Department of Statistics Malaysia,DSM)统计,2016年马来西亚货物进出口额为3 584亿美元,比上年同期下降4.7%。其中,出口1 897.4亿美元,下降4.8%;进口1 686亿美元,下降4.2%。贸易顺差210亿美元,下降12.2%。2018年5月新政府成立后,立刻对国民经济进行整合,发现国内债务占60%以上,并且每年以8%左右的增长率上升;马来西亚的国外债务包括从海外市场借贷和相关国家借贷,每年平均以17%左右的增长率上升;总债务则以每年大约7%的增长率增加。至2015年,马来西亚联邦政府的总债务已经突破了10 000亿林吉特(Malaysian ringgit简称MYR,RM)。林吉特也称令吉,是马来西亚的货币名称,由马来西亚国家银行发行,货币面值分为100林吉特、50林吉特、20林吉特、10林吉特、5林吉特、1林吉特、50仙(0.5林吉特)、20仙(0.2林吉特)、10仙(0.1林吉特)、5仙(0.05林吉特)。林吉特兑人民币为1∶1.7左右)。在此后3年中,债务进一步增加,至2018年,马来西亚联邦政府债务比2017年又增加5.36%,突破12 000亿MYR。

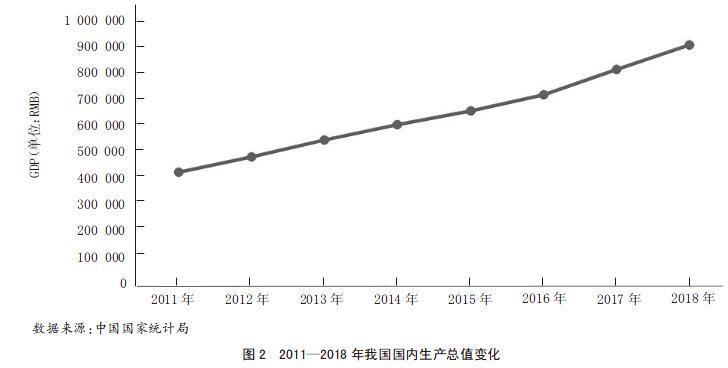

我国自从改革开放以来,特别是确立中国特色社会主义市场经济体制以来,经济长期呈现高速增长的势头,如图2所示。进入2012年后,我国GDP增速放缓,进入了经济新常态,我国经济进入中高速增长时期,我国GDP总体上维持年平均增长率7.45%。党的十九大后,我国立足与预期增速目标下调、结构转型等认识,进一步推动经济增长的结构性调整,推动我国经济发展从中高速向质量型发展转变[3-5]。

通过对比可以发现,我国GDP增速虽然下滑,但是国内经济发展态势良好。反观马来西亚,其GDP波动大,相较于我国而言,马来西亚国内经济发展态势不容乐观。我国GDP的规模大,远远超过马来西亚,即使国内经济的某方面发生问题,也可以迅速调整,不至于影响整个国家的财政税收和经济发展。但是马来西亚却不同,该国经济规模小,牵一发而动全身,甚至某行业的动荡会直接影响国民经济的发展和财政税收[6-7]。

1.2 中马两国财政收入的差异

在马来西亚联邦政府财政收入方面,情况不容乐观。2011—2018年,马来西亚联邦财政受经济发展制约,财政收入的正常增长也受到限制。2011—2014年,财政总收入处于增长期间,其中2012年同比增长12.3%,2013年同比增长6.02%,如表1所示。但2014年后,财政收入出现连续两年财政收入下降,其中2015年财政总收入同比下降0.69%,2016年同比下降了3.4%,此后马来西亚联邦财政总收入受政府调控影响,以年增长率6%左右的增长率开始回升。

我国财政收入的绝对数呈现连年增长的趋势,平均年增长率达10%左右,但是自2011年之后,由于一系列税制改革和调整政策的实施,我国财政收入的增长率总体处于下滑趋势。如表2所示,2011年是2011—2018年财政收入增长最高的一年,同比增长率高达25.0%,2012年财政收入增长率急速下滑至12.9%。2016年财政收入同比增长率仅为4.5%,在近8年来,增长率最低。虽然2017年财政收入增长率相较上一年有所增长,但是2018年财政收入随着国家进一步的“减税降费”的实施,财政收入下滑1.2个百分点。

马来西亚联邦政府的财政收入波动大,甚至一度出现连续两年的负增长。2018年5月,马来西亚联邦政府发现,马来西亚已经深陷财政危机多年,国内经济发展与财政危机互相影响。我国由于经济规模远超马来西亚,因此财政收的规模也比马来西亚大,收入来源更加广泛,我国财政收入一直维持相对稳定增长[8]。

1.3 中马两国现行税制的差异

马来西亚主要税收制度的建立以澳大利亚和英国的税制体系为蓝图,结合马来西亚的国情而制定。马来西亚联邦政府和各州政府实行分税制,联邦财政部统一管理并负责制定税收政策,联邦政府税、联邦政府与地方共享税和地方税由马来西亚联邦政府、各个州政府和市镇3套各自独立的税务机构或授权部门分别征收,相关税务的征收范围与税收利益归属一致。马来西亚现行税种如表3所示。税种分为直接税和间接税,直接税是对个人或公司的收入和财富征收的税,该税直接支付给政府,直接税有所得税和不动产收税等,负责直接税的法定机构是马来西亚税务局(LHDN)。间接税是指对消费商品和服务并间接支付给政府的人征收的税,间接税包括商品和服务税、服务税、营业税等,负责间接税的政府机构是马来西亚皇家海关署(RMCD)[9-11]。

我国现行税制由实体和程序两种法律体系构成,对征收范围、主体税种、征管办法等进行了法律层面的规定。受我国发展中国家的实际、生产力发展水平的状况、征收管理的水平、政策预期目标制定等因素的影响,我国税制结构为复合税制,即多种税种的有效组合和协调。在我国实际的复合税制下,实施流转税和所得税为双主体税制模式,如表4所示。

就税种和内容而言,马来西亚的税收种类较少,而且存在多种抵扣和相关免税政策,比如雇佣一定比例的当地劳动力可以享受减税政策,税收制度继承自英联邦国家相較于我国比较稳定,而我国虽然也有这方面的优惠政策,但是依旧不成熟,操作繁杂,税收制度和相关法律也在不断完善[12-13]。

2 中马两国的税收调整

2.1 马来西亚的税收调整

马来西亚联邦政府因经济增长不乐观,出现GDP下滑的情况,进行税制改革和相关税收政策的调整,使得GDP再次复苏并且保持4%以上的增长,以促进就业和社会发展。马来西亚联邦政府的具体做法包括:捋顺财政体制,更好地服务和管理税收;根据实际情况增加新税种保护国民健康和提升政府财政收入;设立税收识别系统减少偷税漏税的情况,保护政府财政收入;调整部分税率和税种增加政府的收入,以便有足够的财政资金促进马来西亚各方面的均衡与发展;马来西亚政府根据市场和国家财政情况积极调整税收相关法律,确保纳税人了解联邦政府税收政策和纳税意愿,确保纳税单位有明确法律条例可依[14-16]。

(1)捋顺财政体制。马来西亚联邦财政进行体制改革,包括调整财政预算理论,加强财政管理与内外部监督,重组和合理化政府债务,提高政府收入,加强公民健康和社会福利保护,提高实际可支配收入,提升教育支出,释放新经济的力量,面对全球挑战抓住机遇,重新定义政府在企业中的作用,确保公平的经济可持续增长[17]。

(2)增加新的税种。2019年6月1日起,马来西亚向机场出境人士征收离境税,离境前往东盟国家的乘客被征收20 MYR,前往东盟以外国家的乘客则征收40 MYR;2019年4月1日起,对每100 mL含糖量超过5 g的非酒精饮料和含糖量超过12 mL的果汁,征收40仙/L的税款。

(3)设立收税识别系统。截至2018年12月底,马来西亚总计约有907 065家中小型企业。中小企业的数量占据马来西亚总企业数量的98.5%,其中89.2%集中在服务业。但是,88%左右的中小企业却存在偷税漏税行为,使马来西亚联邦财政税收收入受到巨大的影响。马来西亚税务部门为了解决偷税漏税问题,将实行更严格的税收审计和执法,计划为所有18岁以上的马来西亚人和公司实体分配一个税号。通过提供一种跟踪潜在应纳税个人和公司的方式来扩大该国的税网,新的税收识别系统计划于2021年1月生效[18]。

(4)调整部分税种的税率。马来西亚为填补该国的财政赤字,调整部分税种的原来税率,赌场执照每年的更新费(税)将从1.2亿MYR调高到1.5亿MYR,赌场税将调高至35%;政府会对地产销售和地产公司股份的盈利,重新调整产业盈利税,公司、非公民和非永久居留人士,产业盈利税从5%调涨至10%,公民及永久居留人士,产业盈利税从0%调涨至5%;印花税从原本的3%调高至4%。将超过200万MYR的收入税从目前的28%增加到30%,预计将影响该国约2 000名高收入者[19-20]。

(5)马来西亚联邦政府政府调整和完善税收相关法律和政策。2018年“销售税法”(第806号法案)和“2018年服务税法”(第807号法案)出台,相关税收的法律条例被官方机构进行了解释和修改,使得执法机构和纳税人有法可依,提高了马来西亚联邦政府的税收效率。

2.2 我国减税降费的调整

近年来,我国立足于经济下行的情况,通过税收方式减免和降低部分行政事业性收费,激发微观主体的活力。

(1)企业所得税。针对所得额低于300万但高于100万的企业,按照所得额的50%计税,按20%的企业所得税税率计算税额;针对所得额低于100万的企业,按照所得额的25%计税,也按20%的企业所得税税率计算税额[21-22]。

(2)个人所得税抵扣增加。个人所得税改革,扣除5 000元“起征点”和“三险一金”等之后,还可以扣除子女教育、继续教育、住房贷款、住房租金、大病医疗、赡养老人部分等相关费用,在一定程度上增加了我国居民的可支配收入[23-25]。

(3)增值税小规模纳税人免税标准提高。从月销售额3万元提高到月销售额达到10万元及以上,免税政策受益的范围大幅度扩大。同时,对于小规模纳税人在扣除本期发生的销售不动产的销售额后仍未超过10万元的,其销售货物、劳务、服务、无形资产取得的销售额,可享受小规模纳税人免税政策[26-27]。

(4)减费。下调城镇职工基本养老保险单位缴费比例、清理规范涉企收费和政府性基金、经营服务性涉企收费。包括对文化事业建设费应缴费额减征50%,对重大的水利工程建设立基金征收标准降低50%,对异地因为扶贫而搬迁的相关项目免征城市基础设施配套费和不动产登记费,对确因地质条件等原因无法修建防空地下室的异地扶贫搬迁项目,免征防空地下室异地建设费,对非住宅类等不动产登记费实行减免,对护照和港澳通行证等出入境证件降低收费标准等。在2019年上半年我国新增的减税中,增值税改革减税额累计高达4 369亿元,小微企业普惠性政策减税1 164亿元,个人所得税两步改革叠加减税3 077亿元。相关减费政策的实施将进一步降低我国企业的成本,促进企业进行多元化的创新与科研,促进我国社会主义市场经济的发展[28-30]。

3 税制调整的相关启示

3.1 税制调整应着力于发展宏观经济

税制调整应该考虑到客观经济发展的态势,且立足于推动经济增长,将宏观经济作为税制调整的重要因素之一,其中最重要的两个方面就是内部消费和拉动投资。

(1)消费方面。产品税的调整应该考虑到因商品税上涨带来的商品价格上涨,影响了公民的消费能力,居民消费的重要领域如房地产,是最值得关注的地方,防止因税收造成高昂的价格剥夺了普通公民拥有财产的机会,消费下降、经济市场失去活力和GDP增长缓慢。

(2)投资方面。投资是经济发展的重要方面,在当前经济下行的现实中,税制改革和商品及服务税调高,维持业务所需的成本增加,必然引起投資减少,因此税制调整必须考虑对投资的挤出效应。

(3)出口方面。马来西亚是出口型国家,马来西亚种植了大规模和高密度的棕榈树,拥有先进技术和完善的商业进出口模式。受税制改革的影响,2015年棕榈油出口额为457亿MYR,此后两年出口持续上升。2016年底,棕油储量为166.7万t。2011—2018年,天然橡胶出口额不断上升。2011—2014年原油及液化天然气出口额保持在32亿MYR左右,2015—2018年基本维持现状。马来西亚苏里亚沙巴天然气管道项目在不断推进,势必拉动马来西亚天然气的供应和增长。因此,我国也应该在税制改革方面为出口产品和企业提供优惠,积极实行“走出去”战略,使我国产品在国际市场上建立品牌。企业依靠品牌效应在国际市场上进行商业竞争,争取商业话语权。

3.2 防止因税制调整带来的资本流失

税制调整不能对国内资本带来过大负担。税制调整使得投资者信心下降,特别是出口型的产业,资本外逃屡见不鲜。据有关数据显示,马来西亚70%左右大中企业中的华人企业近年来逃离马来西亚已然常态化,华人占总人口的数量已经由多年前的25%左右下降至如今的20%(数据来源:马来西亚统计局DOSM(Department of Statistics,Malaysia)2018),华人企业的逃离进一步刺激了脆弱的国民经济发展。例如马来西亚茨厂街(一个坐落在马来西亚吉隆坡老城区南部的唐人街,具有明显的华人特色)华人商铺纷纷转让或出租给其他人,马来西亚沈氏休闲集团搬离马来西亚。在政府取消了外国跨国公司几项大型基础设施项目以遏制财政赤字之后,企业利润受到损害。例如此前取消了中国跨国公司在马来西亚130亿美元的铁路项目(马来西亚铁路衔接有限公司(MRL),中国交通建设股份有限公司(简称中国交建)与马来西亚政府合作的马来西亚东海岸铁路项目,建设该项目的目的是连接马来西亚经济不发达的东海岸地区和西海岸,经过多个重点城市,中国交建受委托作为总承包商,重启后的工程全长约648 km,较原定的路线缩短约40 km),该项目虽然已经恢复,但是削减了马来西亚方面的投资额。目前,马来西亚的外国资本在上涨,但是增长率大不如前,许多外资企业纷纷持观望的态度或者转投他国。我国税收调整应该警惕国外投资和国内资本的流失,找到相关外资企业、国内企业和税制调整的平衡点,使我国政府税制调整和企业利益实现双赢。

3.3 直接税调整应立足于缩小贫富差距

马来西亚和我国在扶贫脱贫问题上一直以来有着共同的问题。马来西亚联邦政府表示,2016年的贫困率从1970年的49%下降至现今的0.4%。因为马来西亚将贫困定义为每月家庭收入低于980 MYR。联合国官员认为,马来西亚也设定了贫困线低收入和家庭收入高于980 MYR但低于2000 MYR的人实际上也属于贫困类别。联合国官员还表示,马来西亚的现实贫困率是16%~20%。马来西亚的贫困主要是地域性贫困,西马比东马的贫困率明显低。目前马来西亚也正在计划调整东马沙巴州(Negeri Sabah,简称沙州,旧称北婆罗洲,是马来西亚十三个州之一,首府为亚庇,旧称哥打京那峇鲁,位于东马来西亚半岛加里曼丹岛东北部,面积74 500 km2)和沙拉越州(Negeri Sarawak,旧称沙捞越,简称砂州,首府为古晋市,位于东马来西亚半岛婆罗洲北部,南部和印尼交界,北接文莱及沙巴,是马来西亚面积最大的州,总面积124 450 km2)的相关税收体系。据马来西亚统计部的相关数据显示,土著家庭的平均月收入每年增长6.9%,马来西亚华人的平均月收入从5%增长至5.5%,马来西亚印度裔则为9%。马来人优先政策使马来人该缴纳的税被转嫁到其他种族身上,而包括所得税在内的直接税的调整,应该充分发挥其不可转嫁的特点。我国在执行相关税收法律时要促进公平和公正,既要保证国家财税收入正常,也要保护公民的纳税权益,不能出现有失偏颇的现象,损失国家威信。

3.4 利用技术手段防止偷漏税

偷税漏税是各国一直以来都存在的现象,例如在马来西亚聚集了约420万来自越南、印度尼西亚、印度和柬埔寨等东南亚国家的非法劳动力,他们的收入在没有被纳税的情况下被寄回母国,又比如马来西亚中小企业以假账的形式欺骗联邦政府税收征管的官方机构偷税漏税等。需要依靠技术手段监督企业和个人的纳税行为。对于企业,偷税漏税行为最主要的方式就是设两本账,一套是正常盈利的,供自己查看,另一套则显示亏损,这样他们就可以少缴税或者不缴纳税,甚至可以得到政府补贴。需要立足于监督和审计工作的创新及第三方银行的联合工作机制,事前发现,及时止损。对于居民个人而言,以收税识别系统解决偷税漏税情况,开展更严格的税收审计和执法工作,为所有成年人分配一个税号与账户链接,通过提供一种跟踪潜在应纳税个人的方式来扩大税网。

4 结束语

经过1994年“分税制”改革后,我国在1998年,2003年和近几年对财税系统进行各方面的完善和调整,这是经济发展和民众生活福祉对我国税制改革的新要求。我国税务系统的改革道路依旧充满了挑战。马来西亚联邦政府运用财政进行体制改革,增加新的税种,设立收税识别系统,调整部分税种的税率等手段在2015年后对税制进行了相关的改革与调整,相关政策和法律的实施使马来西亚的经济发展和社会发展情况在某些方面得到了改善,也在某些方面出现了令人担忧的问题。因此,我国在实施税制改革和相关减税降费政策时,应该积极借鉴马来西亚联邦政府的优秀做法,警惕相关做法带来的不利影响。力争通过与我国国情适应的改革办法,将我国的税制系统建设成一个健康有效、符合经济发展、保障国家收入、造福社会的完善的税制系统。

参考文献:

[1]林源,刘佐.新中国成立前后税制的探索与发展[J].税务研究,2019(10):124-128.

[2]杨宜勇,党思琪.中国现代税制结构的发展历程与前景展望[J].河北大学学报(哲学社会科学版),2019,44(5):74-81.

[3]王素荣.马来西亚和泰国的税收政策比较研究[J].国际商务财会,2019(6):6-11.

[4]于韧锋.企业个人所得税的纳税筹划研究[J].纳税,2018,12(36):25,28.

[5]刘颖.我国税负水平与结构研究[D].南昌:江西财经大学,2018.

[6]李晓娴.中国税制结构调整与优化研究[D].天津:天津财经大学,2018.

[7]吕亚楠.外资撤离背景下中国制造业升级路径思考[J].现代商贸工业,2015,36(15):5-7.

[8]“SNA的修订与中国国民经济核算体系改革”课题组,许宪春,彭志龙,等.SNA关于政府发放许可收费的处理及中国税费核算的梳理[J].统计研究,2013,30(1):17-22.

[9]王陆进.部分国家中央与地方税收关系概况[J].山东税务纵横,1997(4):42-44.

[10]高培勇.十九大报告中对财税改革部署出现三大变化[N].证券时报,2017(11).

[11]Ministry of Finance.Federal Government Revenue[R].Malaysia,2018.

[12]Ministry of Finance.Malaysian Tax Booklet[R].Malaysia,2019.

[13]Wong Hock Tsen,Sidah Idris,Merlyn Rita Anak Buncha.THE Development OF Exports IN Malaysia:An Econometric Study[J].Southern Economic Journal,2014,11(2):11-17.

[14]Badariah Haji Din,Ahmad Zubir Ibrahim,Mohd. Fitri Abdul Rahman.The Reforms of Budgeting System in Malaysia[J].JDG,2015,11(1):113-125.

[15]John Antony Xavier.Understanding SBD,The Modified Budgeting System[J].INTAN,2002,14(2):1-15.

[16]Rouse, Horton, Farnham.Quality Management and Contracts[J].Public Management in Britain,1999,10(5):2-8.

[17]John Antony Xavier.Budgetary Control and Management at the Malaysian Central Budget Process-Principles and Practice[J].Oxford:Blackwell Publishers Ltd,1996,5(5):110-119.

[18]Saleh,Siddiquee.Public Management and Governance in Malaysia:Trends and Transformations.Oxford[J].UK:Routledge,2013,6(9):121-139.

[19]National Audit Department.Malaysian Public Sector Auditing At A Glance[R].Malaysia,2014.

[20]Ministry of Finance.FISCAL UPDATES MALAYSIA[R].Malaysia,2017.

[21]李颖.简述财政税收工作深化改革的有效策略[J].财经界(学术版),2019(22):227-228.

[22]袁孔鹏.财政税收体制改革模式创新与规范化发展分析[J].智库时代,2019(45):36,43.

[23]邢伟伟.财政税收工作存在的问题及深化改革建议[J].财经界,2019(11):246.

[24]肖辉.财政税收工作深化改革的策略[J].纳税,2019,13(30):19.

[25]李云霞.深化税收制度改革分析[J].经济师,2019(10):138-139,142.

[26]陳天含.论我国企业所得税优惠法律制度的改革与完善[D].桂林:广西师范大学,2015.

[27]夏宏伟.中国个人所得税制度改革研究[D].北京:财政部财政科学研究所,2013.

[28]李晶.中国房地产税收制度改革研究[D].大连:东北财经大学,2011.

[29]崔志坤.中国个人所得税制度改革研究[D].北京:财政部财政科学研究所,2011.

[30]王霞.国际税收竞争法律问题研究[D].北京:中国政法大学,2003.

(编辑:郭 颖)