小振幅调整在即 保存实力为宜

云飞扬

最近的一期《央视交易时间》节目挺有意思,邀请了一位明星基金经理,介绍其“重大盘、轻个股”的择时经验,以及如何根据对市场整体走向的判断,进行仓位调整,防范风险、严控回撤,并使基金产品的五年期业绩遥遥领先。

这似乎是主流财经媒体首谈“择时能力”,之前都普遍强调价值投资,可谓是开了风气之先,对探讨如何在跌宕起伏的市场中生存,很有现实意义。

众所周知,对股市未来走势的预判很难,即使拥有一流人才和资源优势的顶尖机构也常常看走眼。从操作层面来看,择时更是不易。《2018中国私募基金研究报告》对五年时间200只样本基金的统计结果显示,有约31%的基金经理具有真正的选股能力,只有4%的基金经理具备择时能力!《2018年中国公募基金研究报告》统计分析表明,2013~2017年的500只股票型基金,具备择时能力的只有4只,竟然不到1%!所以,或许可以这样说:择股决定是否优秀,择时决定是否卓越。

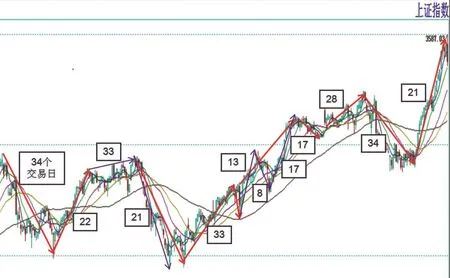

图一:中美金融证券市场共同的波动规律性

不过,基金业绩好,并不意味着投资者就能获利。据说曾有一只成功运行了十年的私募基金产品,净值超高,但是大约40%的投资者却还亏钱。为什么?原来,多数基民都和股民朋友一样,也是低抛高吸,把基金当成股票来炒了。

实际上,不仅仅是二级市场投资需要注重选时。比如,大股东股权质押风险已成为当前重要关注点,在上升市中,一切问题都被掩盖,而下跌过程中,就会不断揭开伤疤。对于一级半的定向增发,也很有必要了解股市中长期趋势,因为从增发到退出至少一两年时间,显然需要寻找进出场良机。一级市场IPO上市时机的选择,同样应考量市场环境和估值,以免股价大起大落,给公司声誉和经营带来不利影响。把握点位对减持套现的重要性更是不言而喻。所以,“要出门先看天”,面对现实,值得深入思考并关注未来趋势。

那么,股市运行是否真的有规律可循呢?古人云:以史为镜,可以知兴替。在金融市场,也是同样道理,有投机者参与的市场都会具有某些共同属性(图一)。图中左边是美国道琼斯指数1929~1933年的走势,右边是上证指数2007~2009年的K线图,两者相差80余年,形态竟然如此惊人的相似!

其实,从研究分析的角度来观察,国内A股市场应该说比较有章法,2017年的走势就很典型(图二),各个波段的运行时间几乎全都符合斐波那契数列或神奇数字7的倍数。图中的红色箭线是笔者提前作出方向性研判的波段,研判胜算比较高。

投资业界普遍是择股重于择时。有位百亿规模私募老总说得实诚:不是不想择时,是太难。这也是,股市投资犹如航行于无边无际的大海中,如果看到滔天巨浪排山倒海压过来,谁会不想躲避啊!

有一些大型投资机构的专业人士,甚至不敢说自己看图做分析,似乎不谈价值投资就不能登大雅之堂。基本分析之对技术分析,如同百年前中医对待西医一般,这种观念上的紧箍咒,让人颇为费解。

图二:2017年A股神奇的斐波那契自然时序

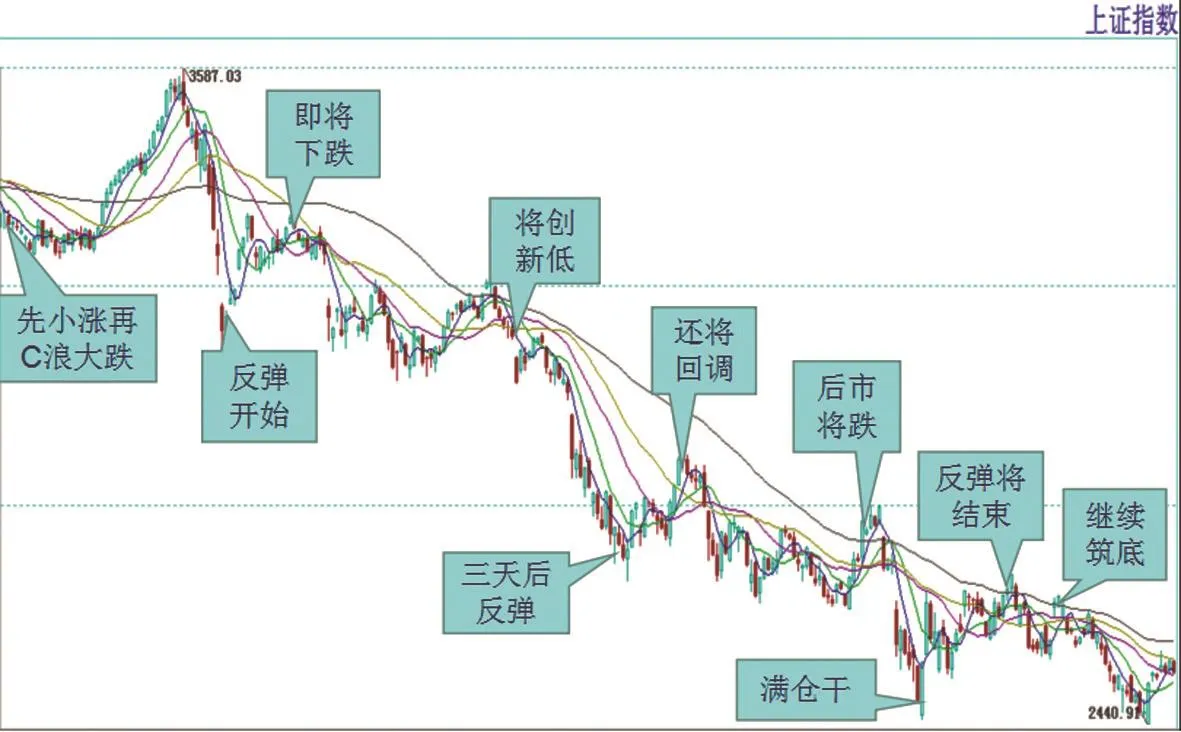

图三:2018年对股市大盘走势的提前研判

孟子曰:动善时。做任何事都要有正确的世界观和方法论,明白了择时的重要性,还需有合适的目标和分析工具。但是,择时并不是预测明天的涨跌,要准确预报明天刮风还是下雨,难度实在太大,我们更需要关注的其实是节气。“虽有智慧,不如乘势;虽有镃基,不如待时。”在股市中耕耘,关键也是要知道转折节点、做好波段。图三是笔者在2018年各个阶段对未来走势所作的提前研判。

那么,当前市况之下又该如何应对呢?目前大盘还处于一个震荡过程中,两周的C-5-4浪小反弹结束后,C-5-5浪或将以收敛三角形调整形态为主,振幅可能逐渐缩小。近期行情走势相对复杂,持续性热点较难捕捉,建议保存实力,寻找比较确定的行情机会。

总之,技术面直观反映了基本面。通过精细化择时分析,帮助更多人趋利避害,为投资决策提供依据,为制定政策提供参考,应是市场研究人员义不容辞的责任。