互联网金融下大学生借贷风险的防范

——基于四川管理职业学院的调查

祝 瑾

(四川管理职业学院会计金融系,四川 成都 610000)

一、大学生互联网借贷现状

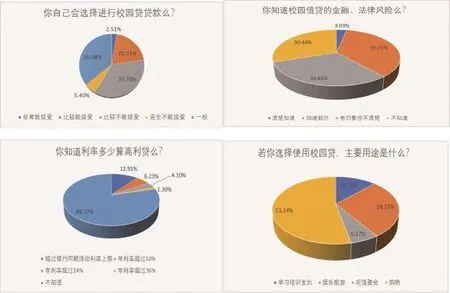

近两年来随着大学生互联网借贷乱象的不断曝光,不良校园互联网借贷带来的负面影响越来越受到社会各界的广泛关注。课题组通过发放调查问卷的形式收集四川管理职业学院涵盖大一至大三在校生421份有效问卷,其中女生比例略高,针对大学生互联网借贷现状与认知开展调查。结果显示:不足三成受访者使用过校园借贷产品,其中逾五成受访者主要用于购物等改善物质生活;逾六成受访者表示不了解网络借贷相关的金融风险和法律风险,将近90%的受访者表示对于高利贷的判定标准并不清楚。

具体表现为:

(一)校园网贷接受度较高

调查结果显示:超过五成的被调查者能在一定程度上接受校园网贷。本次调查涉及的网贷平台包括传统电商平台如蚂蚁花呗、校园分期平台如爱学贷、P2P借贷平台等三类。相对而言,对于传统电商平台的了解度更高,其中,有近八成受访学生选择或者使用过“蚂蚁花呗”和“京东白条”。

(二)网贷用途主要用古改善物质生活

本次调查结果显示,在调查问卷给出的三类网贷平台中,传统电商平台最受学生熟悉和欢迎。其中,43.18%的受访者用过蚂蚁花呗,位居第一位,远远高于其他网贷平台的使用频率;而25.17%的受访者使用过京东白条,排在第二位。此外,给出的其他平台的使用比例均在5%以下,另有61.05%的受访者表示从未使用过相关校园网贷平台。

调查结果显示,受访者进行校园网贷的用途主要是购买、服饰、美妆、手机等产品用于提高物质生活,这部分比例占53.24%。娱乐旅游(如旅游、打游戏、聚会等)占28.27%,学习培训支出比例为12.37%。另外,学生的基本生活支出主要靠从父母手里取得每月固定生活费。

(三)校园网贷相关风险了解程度较低

通过对问卷结果分析,61.25%的受访者表示不知道或“有印象但不清楚”校园网贷可能产生的相关金融风险和法律风险,,35.72%的受访者表示“知道部分”,而仅有3.03%的同学表示“清楚知道”校园网贷可能产生的的金融风险和法律风险。

(四)借贷利率知晓不足

在本次调查中有将近九成88.37%的受访者直接选择了“不知道”高利贷利率到底应该是多少。而根据最高法的相关规定:双方约定的利率未超过年利率24%,出借人请求借款人按照约定的利率支付利息的,人民法院应予支持。借贷双方约定的利率超过年利率36%,超过部分的利息约定无效。可以认为年利率超过36%的为高利贷,而年利率在24%-36%视为灰色地带。

由此可见,对于高利贷利率几乎没有学生能够清楚地回答,这个问题体现出被调查学生对互联网借贷金融知识了解非常不足。

二、大学生互联网借贷风险产生的原因

通过对调查结果的分析,结合互联网金融现状,总结出大学生进行互联网借贷风险产生的原因有如下几个方面:

(一)大学生借贷风险意识薄弱,消费观念不理性

校园网贷平台利用低门槛、轻审核、无抵押、放款快等特点作为诱饵吸引大学生上当,并借此招揽客户注册会员,进而由“发展下线可获得实质分红”的奖励使更多的大学生深陷其中。大学生由于风险意识不足而深陷泥潭不可自拔。

其实,以大学生所具备的素质而言,“零利息、零首付、只需身份认证、3分钟快速放款”等宣传标语明显具有欺骗性,然而,不管是否存疑,推动大学生参与其中的也排除不了大学生中普遍存在的“超前消费”、“攀比消费”、“从众消费“等心理。

(二)借贷平台良莠不齐、鱼龙混杂

截至2018年7月底,经过整顿后的全国网贷平台也有高达1000多家。这些网贷平台鱼龙混杂,而大学生又缺乏相应的分辨能力也是大学生网络借贷风险的成因。就2017年,据可查的校园贷诈骗案件便多达41起,平均每月曝出2-3起,案件涉及全国22个省市,受骗人数约3679人,涉案金额高达5496余万元。

(三)对借贷平台监管力度不够,缺乏相应监管体系

借贷公司注册手续简单,这就导致不良借贷活动日益猖獗,也得不到有效监管。由于我国网络借贷虽然发展迅速但发展的时间较短,这就导致相关法律制度无法适应或缺失而大学生又是一部分特殊群体,相关针对大学生网络借贷的法律法规还不够完善,这导致某些借贷平台利用法律的灰色地带打擦边球。

(四)校园规范和相关管理尚待健全

传统的校园生活中一般对于经济生活的规定较少,校规校纪对于经济生活的规定一般只限于原则性问题,并且在几年之前校园生活中并未出现提前消费或者透支消费等情况。一般而言,规章制度要滞后于问题,大面积出现问题之后才会产生相应的规范。随着近两年来大学生网络借贷行为的日益增多,随之产生的风险和危害也越来越多,众所周知,校纪校规以及警示和约束具有一定的滞后性,这种滞后性明显无法适应和规范学生的此类借贷行为,也无法预防网络借贷行为带来的风险和危害。

当代大学生正处在一个信息爆炸时代,就现有手段、能力以及人力物力财力而言学校难以全面、实时、有效的监控大学生接收到的互联网信息,所以既难以甄别网络信息,也没有针对性的网络宣传警示。而且现有专职师资往往局限于事务性工作,对于学生异常的表现后知后觉,缺少最有效的监管手段。

三、大学生互联网借贷风险及其防范

(一)网络借贷的风险不容小觑

第一,网络不良借贷存在的隐患和风险,眼下多数网贷平台数据并不共享,借贷者能在多个平台重复借贷、以贷养贷。其中,也有平台面对巨大利润而忽视风险,利用借款人还款能力不足等情况诱导其拆东补西,进而使借贷学生陷入“连环贷”陷阱,越借越多,陷入泥潭。

第二,相当一部分大学生金融知识匮乏,导致被一些校园借贷平台利用,钻金融监管空子,诱导学生过度消费;大学生进入大学生活后由于种种消费需求急剧增加导致旺盛的消费欲旺盛,但却没有独立的经济能力承担,因而校园贷最后基本由家长善后。

第三,校园网贷平台鱼龙混杂,相当一部分网贷平台由于不够正规,出现用户信息被盗用和泄露风险的现象,而这些被冒用身份者则会面对一系列问题比如信用记录被抹黑及追债等。

第四,在大学生不能够及时还款或者没有能力还款的情况下,催发了相当一部分校园不良网络借贷平台不文明的催收手段,最常见的比如“关系催收”,借贷平台要求学生借款时填写自己身边数名同学、老师、朋友或亲属的真实联系方式,如果不能按时还款或者没有能力还款时,这些借贷平台就会向这些人催收款项,严重干扰和伤害了借款学生以及身边的同学、老师、朋友或亲属。大多数放贷公司或平台并不亲自催收款项而是将催收工作外包给一些催收机构,这些机构在催债中采取短信、电话甚至上门骚扰或口头恐吓、胁迫、跟踪、盯梢、非法拘禁等暴力追债手段,严重威胁学生人身安全,特别是“裸条”现象的发生,不仅严重影响大学生的身心健康,并且产生了不良的社会影响。

第五,分期平台并非真的“免担保”,大学生申请过程中提供的家庭住址、父母电话、同学电话、辅导员联系方式等信息,实际上就是隐形担保,如不能按期还款,某些平台就会向贷款人的父母、同学、辅导员催款。

(二)互联网借贷防范措施

1.加大学生消费观教育力度。第一,教育引导学生树立文明的消费观。关心关注学生消费心理,纠正学生超前消费、过度消费和从众消费等错误观念。在生活消费、人际消费、娱乐消费等方面,教育学生不盲从、不攀比、不炫耀,引导学生合理消费、理性消费、适度消费。帮助学生科学制定消费计划,结合实际,量入为出。第二,加强与家长的沟通与联系,合理支持、适当控制学生的消费支出。第三,鼓励学生利用业余时间开展勤工俭学,通过诚实合法劳动创造财富,培养节俭自立意识。

2.加大金融、网络安全知识普及力度。第一,大力普及金融、网络安全知识。邀请金融机构、监管机构、网信安全等部门专业人员在校内开展金融、网络安全知识普及教育,帮助学生了解金融行业发展前沿动态,掌握逾期滞纳金、违约金、单利与复利等基本金融常识,切实增强学生金融、网络安全防范意识。第二,利用校园网站、微信平台、校园广播等多种渠道向学生推送校园不良网络借贷典型案例。在重要节庆日、购物狂欢日等时间节点,开展金融、网络安全宣讲活动,强化学生对网络借贷风险的理解和认识,帮助学生增强金融、网络安全防范意识。第三,学校可以通过积极开展调查研究、志愿服务等社会实践活动,帮助学生增强对有害网络借贷业务甄别、抵制能力。鼓励和支持金融理财类学生社团建设,举办模拟投资大赛等活动,提高学生金融理财实践能力。

3.加大不良网络借贷监管力度。第一,建立校园不良网络借贷日常监测机制。高校宣传、财务、网络、保卫等部门和地方人民政府金融监管部门、各银监局等部门要密切关注网络借贷业务在校园内拓展情况,高校辅导员、班主任、学生骨干队伍要密切关注学生异常消费行为,及时发现学生在消费中存在的问题。第二,对网络借贷信息中介机构开展虚假片面宣传或促销活动、误导出借人或借款人的行为进行密切跟踪,针对网络借贷信息中介机构向不具备还款能力的大学生群体开展营销宣传活动、对借款人资格审查失职失当等行为加强监管和风险提示。第三,建立校园不良网络借贷实时预警机制。及时发现校园不良网络借贷苗头性、倾向性、普遍性问题,及时分析评估校园不良网络借贷潜在的风险,及时以电话、短信、网络、橱窗、校园广播等多种形式向学生发布预警提示信息,建立健全校园不良网络借贷应对处理机制。