关于公司治理结构、企业财务绩效以及内部控制质量的研究

孙 锐

前言

委托代理理论诞生以来,人们长期为企业经营过程中产生的“代理成本”而苦恼,为解决代理问题,降低企业运营成本,公司治理机制被提出并受到人们的广泛关注。

笼统来说,公司治理结构是以实现公司最佳业绩为目标,公司的所有权和经营权在契约精神下相互制衡信任的结构形式。这就表明,公司治理概念的提出是为了更好地解决内部控制问题;公司治理概念的目标就是为了提高公司内部控制水平,进而实现公司财务绩效的最大化。

那么在实践中,公司治理、内部控制及财务业绩三者间作用关系究竟是怎样?本文就将结合理论实际,从三者的理论关系出发提出假设,并根据对我国沪深两市上市公司为数据样本,进行验证。

一、关于公司治理、内部控制及财务绩效三者作用关系的分析和假设

(一)公司治理结构和财务业绩分析、假设

本文在研究公司治理结构和企业绩效之间关系时,目的性的挑选几个单一指标进行分析,包括董事会治理、股权结构还有高管薪酬。

a:股权结构分析。我国上市公司治理结构的八个变量中,第一大股东的持股量,其他大股东的持股量等对企业绩效正作用效果显著。

b:董事会治理分析。董事会的规模与公司绩效呈现出显著的倒U型二次曲线关系。独立董事、董事会规模、董事持股比例等和企业绩效的关联性不大。

C:高管薪酬分析。经营管理团队薪酬水平、股权制衡度和企业绩效呈正相关关系,但是高管薪酬与财务绩效间没有明显的线性关系。

因此,公司治理是依据公司现实情况(包括产权组成,股东比例等现状)进行的所有者和经营者的构建模式,能否最大程度发挥其作用取决于它是否适用于满足现实的条件环境。因此,现存研究无法证明公司治理结满构水平与企业绩效之间存在的必然联系。

根据以上分析,本文提出以下假设:假设一:企业的公司治理结构与企业财务绩效正相关。

(二)企业的内部控制和财务业绩关系的分析、假设

国外较早的对内部控制与财务业绩的关系进行实证研究。研究结果表明,企业的内部控制信息的公开程度和企业的财务绩效呈正相关作用。在以内部控制信息披露为指标,对上市公司为研究对象的实践研究发现,内部控制信息披露的效果与企业绩效呈正作用效果。内部控制质量变化和企业运营者的变化紧密的联系在一起,内部控制水平的提高一定程度上可以反映出运营者水平的提高,更利于企业目标的实现。这就表明,公司的内部控制水平越高,企业的财务绩效也就会越好。

我国的内部控制制度的起步较晚,对内部控制质量的实践研究相对较少,因此难以客观分析国内上市企业内部控制对财务业绩的作用程度。但当前的企业模式下,尽管公司有意识的在管理结构上做出改变,但企业经营权、所有权分离的现实,注定企业在经营过程中会出现“代理问题”。股东为了确保经营者能够以股东的利益为目标来经营公司,缩减公司的“代理成本”,就必须要建立健全内部控制体系,这样一来,才减少企业与利益相关者之间的信息不对称问题,进而能够促进企业财务绩效提升。

根据内部控制出现动机和作用,在目前国内缺乏相关研究依据的前提下,本文提出假设二:企业内部控制质量与企业财务绩效正相关。

(三)公司治理与内部控制

公司治理结构与内部控制从定义来看,两者是紧密联系又各有侧重的关系。目前的学术认知中有人认为内部控制是公司治理的前提和基础,公司治理要靠内部控制来完成;有人认为公司治理是有效实施内部控制的重要环境,内部控制局限性的克服除了依靠公司运营中内部控制本身的不断进步完善,还必须努力促成公司治理结构与公司内部控制两者的协调配合。还有人认为公司治理与内部控制所处的层次不同,公司治理侧重于管理决策层、内部控制主要面向经营层。这种多元化多角度认识的出现,本质上又恰恰反映公司治理和内部控制这两者间复杂而紧密的联系。

因此,在研究两者关系的过程中,离开特定的公司治理环境探索内部控制不会得到具有根本意义的结果;离开内部控制水平差异去讨论公司治理结构的优劣,也不切实际的。只有以强有力的公司治理为基础,并通过两者互动式结合才能使内部控制制度得到贯彻实施,内部控制目标,即实现财务绩效最大化才能得以实现。

在关于公司结构和内部控制内在联系的研究文献中,多是从主营业务资产收益率、财务报告可靠性、董事长与总经理二职合一、高管薪酬比例、监事会规模等方面入手,研究治理结构对内部控制的影响。本文将不同股权性质公司作为切入点研究,分析此情况下的公司治理结构、内部控制水平对财务绩效的影响会是否更加明显。

在上述论述基础上,提出假设三:相对与国有企业,非国有企业公司治理结构及内部控制对企业财务绩效的影响更加显著。

二、企业治理、内部控制及财务绩效三者假设关系求证

(一)选取样本

本次研究选择2010-2014年沪深两市A股上市公司作为研究对象,考虑到数据的稳定性、代表性,我们对样本数据进行筛选,剔除金融类上市公司和部分上市、经营异常的上市公司,最终得到来自2167家上市公司的13010个样本。为了消除极端值的影响,我们对所有连续变量进行了1%水平的winsorize处理。

(二)选取变量

财务绩效代表变量:总资产收益率(ROA)、净资产收益率(ROE)

公司治理结构代表变量:股权集中度(Shrz)、两职合一(Dual)、前三名高管薪酬(Ln_Ex3)

内部控制质量代表变量:企业内部和外部的内部控制评价(内控缺陷Deficiency)

控制变量:股权性质、资产负债率、自由现金流、公司规模等。

(三)建立模型

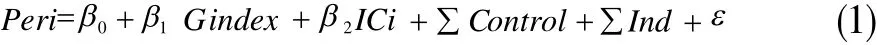

Peri代表财务_绩效;ICi代表内部控制质量;Control代表控制变量。

在模型(1)的基础上,为了验证假设三的合理性,我们加入交互项生成模型(2):

(三)结果论证

本文通过数据研究计算,发现,公司治理结构与企业财务绩效在1%水平上显著正相关;内部控制水平与财务绩效在1%水平上显著正相关;假设1和假设2成立。

国有企业和非国有企业的内部控制与企业绩效在1%水平均成正相关;治理结构与财务绩效在1%水平均成正相关;故假设3不成立。

结束语

通过本次的分析和数据对比,基本明确了公司治理结构、内部控制和财务绩效三者的内在联系。即:治理结构和内部控制对绩效财务的提高,有着正方向的作用,且不受公司所有制形式的限制。这为我国各类所有制经济企业,和构建合理的治理结构,提高内部控制水平,实现财务绩效持续增长的目标,提供了有力的理论依据和信心。