财务弹性、财务困境和投资能力关系的检验

高爽

【摘 要】 公司通过放弃部分剩余举债能力来保持一定的财务弹性,其目的是为了预防财务困境还是提高投资能力?基于一个杠杆模型,从剩余举债能力角度出发度量财务弹性,以2010—2017年中国A股上市公司为样本,实证检验了公司保持财务弹性的目的。检验结果表明,拥有财务弹性的公司其未来的投资能力更强,财务困境状况与财务弹性并不存在显著相关性。研究结果说明预防财务困境并不是公司保持财务弹性的目的,以往关于两者关系的理论分析结果在现实中并不成立,研究成果弥补了现有研究多以理论分析为主缺乏实证分析的不足,为关于财务弹性目的的研究提供了可靠的经验证据。

【关键词】 财务弹性; 剩余举债能力; 投资能力; 财务困境

【中图分类号】 F276.6 【文献标识码】 A 【文章编号】 1004-5937(2018)20-0054-05

一、引言

面对不确定性加剧的经济环境和日益激烈的行业竞争,企业关于未来盈利的不确定性即风险也随之增加,跨期决策的成本也在不断提高。为了能够更好地预防经营风险和财务风险,企业需要在日常经营活动中(生产、销售和财务)保持一定的灵活性。财务灵活性即财务弹性是本文关注的重点,葛家澍等[1]和Byoun[2]将财务弹性定义为:公司保留一部分剩余借债能力和现金流,以便在未来抓住投资机会和抵御财务风险。财务弹性的定义阐明了财务弹性的来源(剩余借债能力和现金流)和财务弹性的目的(提高投资能力和预防财务风险或者财务困境)。财务弹性的来源和目的是学术界关注的两大重点,Arslan et al.[3]具有同样的研究结论,由于经济环境和经营环境的不确定性,投资活动或者投资机会具有很高的随机性或者不確定性,公司必须具备充足的投资所需的融资能力(比如剩余借债水平、现金流储备),才能够提升自身的投资能力,并且融资成本往往较低。周心春[4]则从风险的角度出发,认为财务弹性大的公司能够更好地降低未来的风险。叶瑞红[5]持有相同的观点和结论,认为公司保持一定的财务弹性能够显著降低系统性风险。由此可见,学术界关于财务弹性的研究结论并不一致,更多的研究内容侧重于财务弹性的目的,并且往往只针对某一个目的进行分析,对于财务弹性的来源则选择从举债能力和现金流中的一方面切入。本文遵循以往的研究范式,仍然将研究重心放在财务弹性的目的上,对于财务弹性的来源不做重点分析,选择从剩余举债能力角度出发进行研究。与以往研究不同的是,本文对于财务弹性的度量即剩余举债能力的计算可能更加合理,并且同时对预防财务困境和提高投资能力两大目的进行实证检验。

二、文献综述

本文重点归纳总结了国内外关于财务弹性目的的研究文献,主要分为财务弹性和投资能力,财务弹性和财务困境。

(一) 财务弹性和投资能力

Deangelo et al.[6]则认为短期债务才是财务弹性的来源,企业会通过发行债务为投资活动进行融资。Arslan et al.[3]发现经济危机时期,财务弹性较大的公司筹资能力更强,能够获得更多的投资机会。顾乃康等[7]在进行研究过程中,并没有给出财务弹性的数字度量,而是通过对不同财务指标进行分组来区分是否具有财务弹性,其研究结论同样表明,不同指标分组下的财务弹性公司均具有更高的投资水平。王敏等[8]实证检验发现,相比现金弹性,从债务角度度量的财务弹性与投资支出的关系更加显著。王承媛[9]发现在控制其他变量的情况下,公司的负债水平与投资支出水平负相关,基于负债水平的财务弹性度量和投资能力负相关,另外,财务弹性也能够提高公司的投资绩效。曹红霞[10]发现财务弹性和公司的投资行为显著相关。黄永华[11]研究了金融危机期间企业财务弹性和投资决策之间的关系,实证结果同样说明财务弹性能够缓解企业投资不足,但是与投资过度之间并无显著关系。贾吉妮[12]给出公司财务弹性和投资决策正相关的实证证据。李沁洋等[13]认为财务弹性和投资能力的关系要区分看待,研究表明,财务弹性高的公司更容易出现投资过度,较低财务弹性则会出现投资不足。

(二)财务弹性和财务困境

Lie Eric[14]论证了财务弹性能够显著影响企业的投资经营活动,而投资经营活动又能够带来财务风险的改变。邹元忠[15]认为财务柔性是可以用来预防和控制财务风险,弹性大的财务结构能够更好地应对经营中的不确定性,降低财务风险。叶瑞红[15]指出适度的财务弹性能够帮助企业优化资本结构,应对市场竞争的冲击和财务困境。黄永华[16]从理论层面指出公司可以通过财务弹性来降低自身的财务风险。张红玲等[17]以2007—2016年非金融上市公司为研究样本,对财务弹性、管理层持股和公司风险的关系进行实证分析,检验结果说明财务弹性与公司风险呈正相关关系。张雨等[18]进行了类似的研究,实证结果具有一致性,财务弹性和企业的风险承担水平显著相关。

已有研究成果主要关注财务弹性和投资能力的关系,对于财务弹性和财务困境的关系研究较少,而且关于财务弹性和财务困境的研究更多的是理论分析,缺乏充分的实证结果支持。本文基于已有的研究文献,从剩余举债能力的角度对财务弹性进行度量,并对财务弹性和投资能力、财务困境的关系进行实证检验,希望能够对中国上市公司的财务弹性问题有更加科学的认知。

三、研究设计

研究设计部分根据研究过程给出相应的研究方法和模型构建,具体包括财务弹性的度量、财务困境模型构建、投资能力模型构建和财务弹性目的的检验。

(一)财务弹性度量

对于财务弹性的度量,本文并没有给出具体的数字量化,而是基于剩余借债能力水平将上市公司进行分组,如果剩余借债能力水平较高,那么就认为其具有财务弹性,如果没有剩余借债能力水平较低,就认为其不具有财务弹性。

要明确是否具有财务弹性就需要进行剩余借债能力的计算,Frank et al.[19]利用一个杠杆模型来估计上市公司的借债能力,如果实际借债水平高于模型估计得到的借债能力,那么说明其不具有剩余借债能力,反之则认为其拥有剩余借债能力。本文采用Frank et al.[19]的估计方法:

其中DAi,t为i企业的实际借债水平,采用资产负债率度量;InduDA为行业平均借债水平,采用行业平均资产负债率度量;Size表示企业规模变量,采用总资产度量;Einflation为预期通货膨胀水平,采用上一年通常水平进行替代。由于解释变量中包含DAi,t-1,为了解决内生性问题,需要采用动态面板的系统矩估计方法。

剩余借债能力等于上述杠杆模型估计得到的残差,拥有剩余借债能力意味着残差大于零,反之残差小于零。为了尽可能排除干扰因素和公司特征的影响,本文在进行财务弹性公司区分时,将剩余借债能力水平的标准设定为至少低于借债能力水平两倍的标准差。原因在于该设定为了排除公司经营等问题导致的某一年偶然性地具有财务弹性,本文所研究的财务弹性是一项公司长期自主性选择的财务政策的结果,并不是其他原因被迫所致。所以本文要求公司拥有财务弹性的时间长度至少连续两年。

(二)财务困境模型

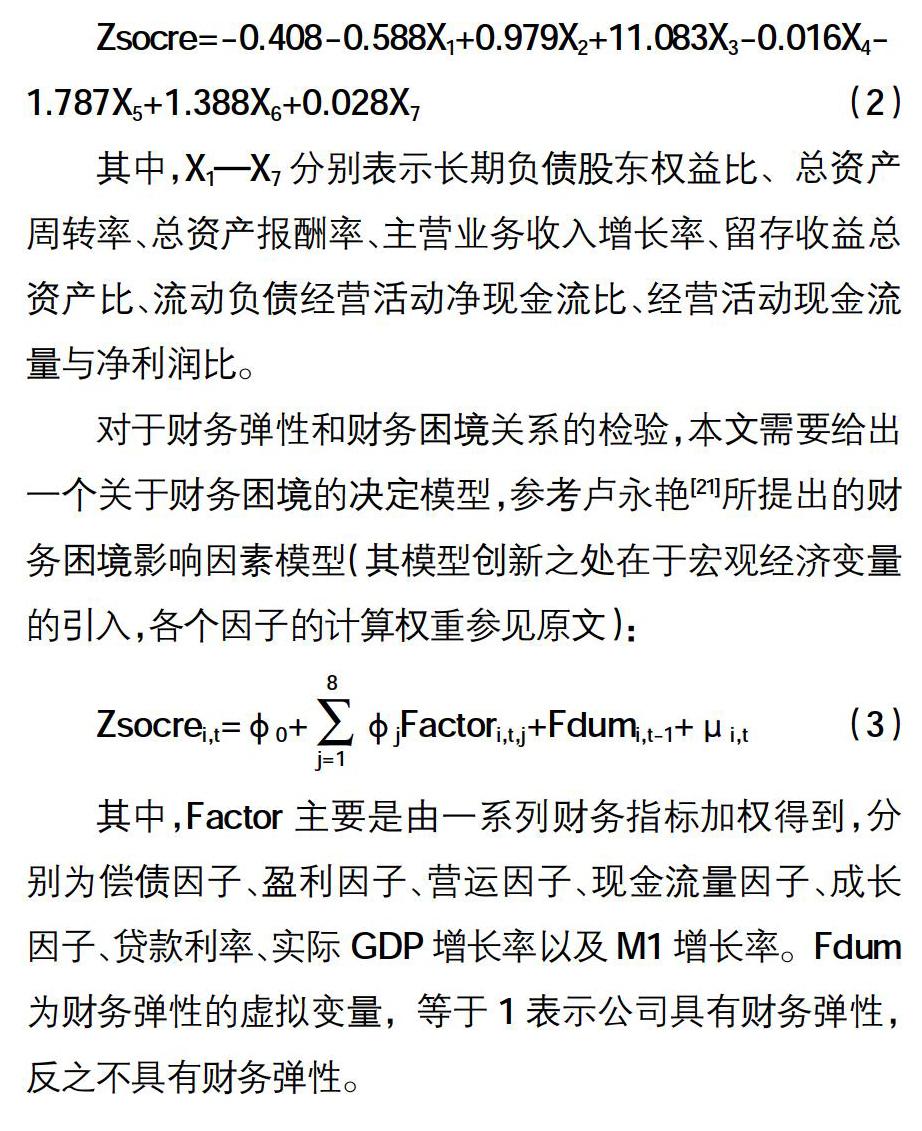

财务困境模型用来度量公司的财务困境状况,本文基于经典的Altman模型(Z得分模型),另外陈文俊[20]对修正的Z得分模型、Fisher判别模型以及Logit模型进行对比,发现修正Z得分模型的准确率更高。因此本文借鉴陈文俊[21]给出的修正Z得分模型:

其中,X1—X7分别表示长期负债股东权益比、总资产周转率、总资产报酬率、主营业务收入增长率、留存收益总资产比、流动负债经营活动净现金流比、经营活动现金流量与净利润比。

对于财务弹性和财务困境关系的检验,本文需要给出一个关于财务困境的决定模型,参考卢永艳[21]所提出的财务困境影响因素模型(其模型创新之处在于宏观经济变量的引入,各个因子的計算权重参见原文):

其中,Factor主要是由一系列财务指标加权得到,分别为偿债因子、盈利因子、营运因子、现金流量因子、成长因子、贷款利率、实际GDP增长率以及M1增长率。Fdum为财务弹性的虚拟变量,等于1表示公司具有财务弹性,反之不具有财务弹性。

(三)投资能力模型

本文采用公司的实际投资水平进行投资能力的度量,首先根据永续盘存法计算企业的资本存量,为了剔除规模等因素的干扰,采用固定资产投资与资本存量的比值来度量投资能力。

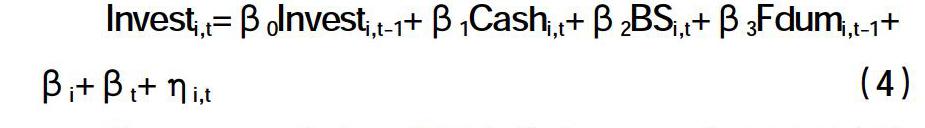

对于财务弹性和投资能力关系的检验,本文参考一个资本支出的q模型[22],该模型构建了公司投资支出的回归方程,未来验证投资能力和财务弹性的关系,本文将财务弹性变量加入到q模型当中:

其中Invest为公司的投资能力;Csah为公司现金流水平,采用经营活动现金流与总资产的比值度量;BS为账面市值比;Fdum为财务弹性的虚拟变量,等于1表示公司具有财务弹性,反之不具有财务弹性。对于该模型的估计方法同样选择系统矩估计方法。

四、实证结果和分析

(一)数据来源

本文的研究样本为2010—2017年A股上市公司,剔除金融行业类公司和模型估计过程中数据缺失样本,总样本数量为16 298,相关财务指标均来自国泰安数据库。样本年度分布如表1。

(二) 财务弹性度量

利用上市公司样本,首先利用杠杆模型1进行剩余借债能力的计算,然后进行财务弹性公司的区分,杠杆模型的估计结果见表2。

动态面板模型估计需要检验所使用工具变量的有效性以及模型估计是否存在过度识别问题,AR和Sargen的检验结果表明工具变量选择合适。豪斯曼检验结果表明应该采用固定效应模型。调整R2和F值均说明模型整体解释力度较好。上一期的杠杆水平DAt-1的系数显著小于零,说明公司会自主性地降低自身的杠杆水平。规模越大的公司借债能力越强,预期通货膨胀较高时,公司会选择进行更多的借债。通过杠杆模型的残差来度量剩余借债能力,然后按照前文关于财务弹性公司的划分方法,对样本公司进行分类,分类结果及相关财务指标的差异性统计和检验如表3所示。

总样本中共有4 890个观测样本拥有财务弹性,大约占总体的30%。表3给出财务弹性公司和非财务弹性公司一些重要财务指标的统计描述,并进行了均值相等性检验。不难发现,财务弹性公司的借债能力要显著高于非财务弹性(DA的平均值分别为0.671和0.439,t值为9.802),至于盈利能力,ROE分别为0.068和0.057,差异并不显著。规模上,财务弹性公司要显著大于非财务弹性公司。对于本文所要研究的变量:Zsoce和Invest,财务弹性公司的财务困境状况与非财务弹性公司差异并不明显,Invest的统计结果表明,财务弹性公司相比非财务弹性公司投资水平更高。

(三) 财务弹性和财务困境关系的检验

表4给出了财务弹性与财务困境关系的检验结果,调整R2与F检验结果表明模型整体的解释程度较好,豪斯曼检验结果表明应该采用固定效用模型进行估计。模型估计所需样本为全样本,变量Fdum等于1意味着公司具有财务弹性,等于0意味着不具有。从模型的系数估计结果来看,财务弹性公司和非财务弹性公司的财务困境状况并不具有显著性的差异,系数估计结果为0.004,t值为0.32,并不具备统计显著性。模型估计结果可以说明,公司当前的财务弹性水平与未来的财务困境状况并无直接的联系,公司减少当前的借债水平,保留一部分剩余举债能力,并不能降低未来发生财务困境的可能,前文关于财务弹性公司和非财务弹性公司的Zscore统计描述同样说明了两种公司在财务困境上无差异。公司通过长期的财务政策获得了较高的财务弹性并非为了预防财务困境的实证结果出现,可能的原因有两个。第一,公司为了预防财务困境所保留的剩余举债能力要高于本文中所设定的标准,本文划分财务弹性公司所要求的剩余举债能力保留量只是提高投资能力所需要的部分,而且这部分要小于预防财务困境所需保留量,因此进行实证检验的过程中无法识别出财务困境的目的。第二,为了预防财务困境,公司可能通过其他方式(比如现金持有)而非保留部分剩余举债能力。另外模型中的偿债因子、盈利因子、营运因子以及宏观经济变量的估计结果均十分显著,这样的结果与模型的参考文献[21]较为一致。

(四) 财务弹性和投资能力关系的检验

表5是关于财务弹性和投资能力关系的检验。与财务弹性和财务困境关系的检验结果不同的是,Fdumt-1的系数显著大于零,估计结果为1.384,t值为4.07,在1%的水平显著。显著的正相关关系说明财务弹性公司的未来投资能力要显著高于非财务弹性公司,这与前文描述性统计中财务弹性公司和非财务弹性公司投资水平的比较结果一致。公司通过保留一部分剩余借债能力,为的是抓住未来的投资机会,提高未来的投资能力。公司未来投资水平的提高与前期财务弹性的持有显著相关仅仅是从剩余举债能力角度进行研究的,q模型中关于现金持有变量的估计结果同样显著,不排除公司可能从现金源头获得财务弹性,提高自身未来的投资能力。本文的實证检验至少能够说明债务角度度量的财务弹性与公司未来的投资能力显著相关。

另外,q模型中的其他影响投资支出的变量同样显著,前一期的投资水平与本期投资水平显著正相关,现金流越高的公司,投资能力越强,账面市值比变量度量了公司的价值,该指标越低,说明市场对于公司未来价值的预期越高,公司的投资能力就越强。

五、研究结论

本文基于以往研究成果,从剩余举债能力角度出发度量财务弹性,并对财务弹性的目的——预防财务困境和提高投资能力进行检验。实证检验结果表明,企业通过保留一部分剩余举债能力其目的并不是为了预防未来可能出现的财务困境,而是希望能够抓住可能出现的投资机会,提高自身的投资能力。本文关于财务弹性的度量只是从债务角度进行,现金流角度同样是公司财务弹性的重要来源,债务角度的财务弹性与财务困境之间的非显著关系并不能够说明现金流角度度量的财务弹性具有相同的结论,另外,投资能力的提高也有可能来自于现金流的提升,所以,从现金流角度度量的财务弹性和财务困境以及投资能力的关系是未来进一步的研究方向。

【参考文献】

[1] 葛家澍,占美松.企业财务报告分析必须着重关注的几个财务信息——流动性、财务适应性、预期现金净流入、盈利能力和市场风险[J].会计研究,2008(5):3-9.

[2] BYOUN S.How and when do firms adjust their capital structures toward targets?[J].Journal of Finance,2008,63(6):3069-3096.

[3] ATILLA ARSLAN,APDIL ARSOY,JAN ZIMA.The chromosome banding pattern in two cytotypes (2n=36 and 38) of blind mole rats from turkey (mammalia:spalaxidae)[J].Zoology in The Middle East,2013,59(2):95-100.

[4] 周心春.财务弹性、风险预防与经营绩效[J].财会通讯,2012(23):28-29.

[5] 叶瑞红.浅谈企业的财务弹性与风险防范[J].时代金融,2014(3):209.

[6] DEANGELO H,DEANGELO L,WHITED T M.Capital structure dynamics and transitory debt [J].Journal of Financial Economics,2010,99(2):235-261.

[7] 顾乃康,万小勇,陈辉.财务弹性与企业投资的关系研究[J].管理评论,2011,23(6):115-121.

[8] 王敏,江卉.金融危机、财务弹性与企业投资[J].财务与金融,2012(6):10-14.

[9] 王承媛.财务弹性对企业投资绩效的影响研究[D].杭州:浙江财经大学硕士学位论文,2014.

[10] 曹红霞.董事长特征、投资行为与公司财务弹性[J].财会月刊,2017(10):29-36.

[11] 黄永华.金融危机时期财务弹性与企业投资行为研究[J].河南工程学院学报(社会科学版),2017,32(2):14-21.

[12] 贾吉妮.财务弹性对企业投资决策及效率的影响研究[D].杭州:浙江财经大学硕士学位论文,2018.

[13] 李沁洋,赵阳,胡.董事高管责任保险、财务弹性与企业投资效率[J].浙江工商大学学报,2018(2):86-98.

[14] LIE E.Financial flexibility,performance,and the corporate payout Choice[J].Journal of Business,2005,78(6):2179-2202.

[15] 邹元忠.财务弹性与财务风险控制浅谈[J].财政监督,2014(5):31-33.

[16] 黄永华.上市公司财务弹性动因研究[J].商,2015(21):161.

[17] 张红玲,耿庆峰.管理层持股、财务弹性与公司风险承担[J].财会月刊,2018(2):85-94.

[18] 张雨,郭金鹏.管理层持股、财务弹性与公司风险承担[J].财会通讯,2018(9):112-116.

[19] FRANK M Z,GOYAL V K.Capital structure decisions:which factors are reliably important?[J].Financial Management,2009,38(1):1-37.

[20] 陈文俊.企业财务困境修正Z模型的实证研究[J].系统工程,2005,23(6):80-84.

[21] 卢永艳.宏观经济因素对企业财务困境风险影响的实证分析[J].宏观经济研究,2013(5):53-58.

[22] BROWN J R,PETERSEN B C.Why has the investment-cash flow sensitivity declined so sharply? Rising R&D; and equity market developments[J].Journal of Banking & Finance,2009,33(5):971-984.