家庭生命周期下的财务安排

李玉

本文结合格里克家庭生命周期理论和标准普尔家庭资产象限理论,对百万年薪收入的家庭理财规划进行分析。

财务安全、稳健是每个家庭和睦的基础,也是家庭幸福的源泉。当前经济形势下,社会不断孕育新机遇、带来新财富,但同时也伴随诸多的不确定性因素,让家庭暴露在风险之下,这些风险可能来自“421”的家庭结构、债务压力、职场竞争及家庭成员健康等方面。因此,传统家庭需要未雨绸缪,才能具备更强的财富管理能力。

家庭生命周期

美国学者P.C.格里克于1947年提出家庭生命周期理论。该理论认为:随着家庭成员年龄的增长,家庭会表现出明显的阶段性,出现若干典型阶段形态的不同变化,并随着家庭组织者的寿命而消亡。

家庭生命周期涵盖了单身、婚姻、生育、教育、死亡、传承等一系列生命主题,可以避免孤立分析人生阶段进程造成的割裂感,更好地解释家庭不同周期下的心理关系变化和原因,有助于从完整的视野梳理家庭发展过程中的需求,识别风险,准确把脉矛盾点,进而有效实现规划目标。

按照美国理财规划师委员会的《职业标准流程》,理财规划应侧重于全面完整地收集财务数据、分析目前的财务结构、整合个人财务规划策略、提出综合性的财务规划方案,并进行动态监控。而中国家庭财务规划更应该具有家庭生命周期视角,结合科学的周期划分来规划不同阶段的人生目标,见表1。

根据家庭生命周期,结合家庭规划目标进行理财规划,要注重对家庭理财目标的规划和调整,明晰短期和中长期理财目标,做出合理安排。

案例分析

刘先生,35岁,一线城市某文化创业公司业务负责人;刘太太,30岁,互联网公司行政工作人员,目前夫妇没有孩子。双方父母4人目前身体健康。刘先生和刘太太希望通过对家庭目前的财务状况进行规划,提出有针对性的调整方案,为家庭在今后几年的稳定发展打下坚实的基础。

财务目标

刘先生家庭的财务目标如下:

(1)近期购入一辆20万元的私家车;

(2)着手考虑规划家庭保障方案;

(3)为子女准备教育基金;

(4)未来5~6年,为双方父母预留一笔100万元左右的养老金;

(5)期望能在7年后还清房贷。

财务诊断

刘先生家庭财务诊断结果如下。

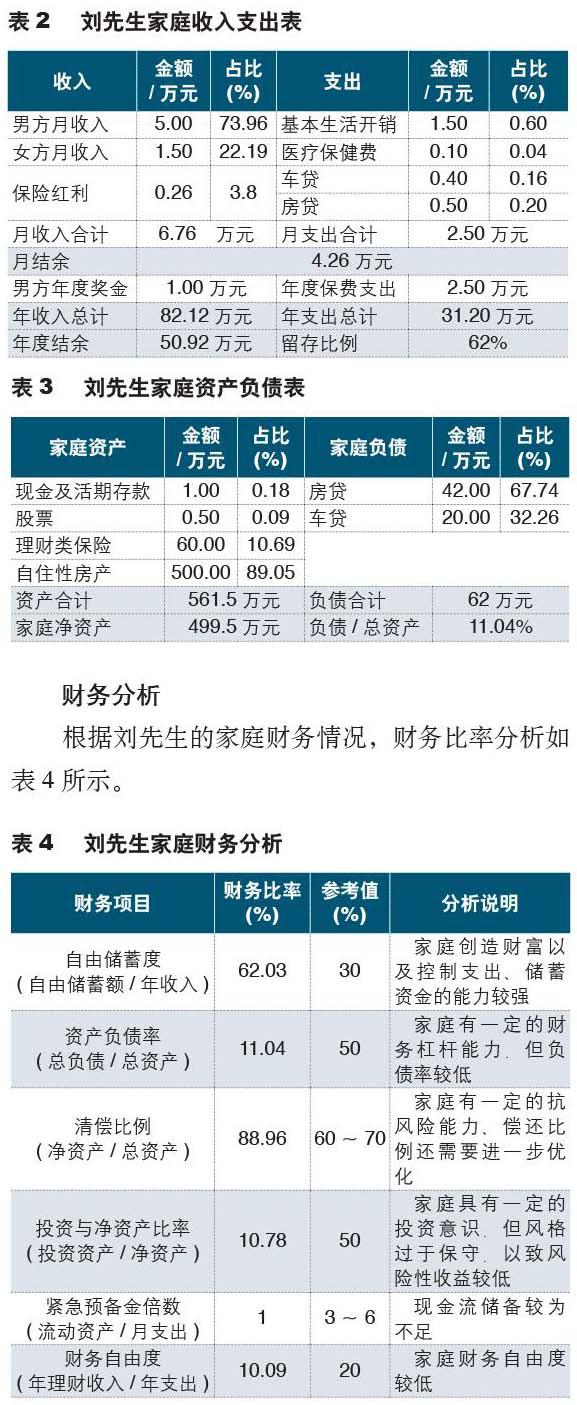

家庭年收支 (1)刘先生税后年收入60万元,刘太太税后年收入18万元,保险分红收入3.15万元,年底奖金1万元,合计82.15万元;(2)家庭消费性开支18万元,医疗营养费用支出1.2万元,刘先生重疾险支出1.2万元,房贷6万元,车贷4.8万元,合计31.2万元,见表2。

家庭资产负债 (1)刘先生家庭在市区有一套市值500万元的房产;60万元保险理财产品(随时可取),5万元股票;(2)家庭负债包括房贷42万元、车贷20万元,见表3。

财务分析

根据刘先生的家庭财务情况,财务比率分析如表4所示。

(1)刘先生家庭资产状况良好。负债少、风险较低,财务状况非常稳健。家庭资产结构中房屋所占资产比例高达89%,这是由于房产是最大的家庭资产(刚需)所致。

(2)家庭储蓄能力较强,为62%,说明家庭成员具有较强的创富和财富积累能力。但由于家庭收入来源较为单一,在通胀面前可能会导致资产受损。

(3)家庭紧急预备金都集中在保险类产品当中,虽然可以随时变现,但家庭流动资产仍显不足。而在实际意向沟通过程中,刘先生表示一般不会主动动用这笔资金。

(4)家庭支出相对稳定。但是由于刘先生的家庭生命周期正处在家庭形成期,后期的教育支出和抚养责任都会逐渐加大、应当未雨绸缪,提前充分考虑配置养老和教育基金。

(5)全家身体健康状况也需要不断增加投入。目前刘先生只有一份重疾险和社保,刘太太只有社保,处在三十而立期间,夫妻双方都应当配置结构合理的基础保障。

(6)处于家庭成长期当中的家庭财富自由度不足,建议根据理财目标,调整家庭资产结构,并开始构建被动收入。

理财规划

参考下图的标准普尔家庭资产象限理论,刘先生家庭理财规划和资产分配方式建议调整如下。

(1)日常开销。按照家庭资产10%比例分配,以维持3~6个月的生活费为标准。

刘先生家庭月支出为2.5万元,包括了基本的消费性支出和贷款。因此需要预留7.5万~15万元作为应急准备金放置在可以灵活存取的资金账户中,获得额外的收益。日常开销账户最常见的问题是缺少合理的控制,有时候会出现额外的开支。

(2)保障规划。刘先生目前只有1.2万元的重疾险,保额为30万元,保障明显不足。除此之外,刘太太只有社保,难以抵御重大风险,还需要增添更加稳固的防火墙作为保障。

建议用家庭年收入的5倍配置商业保险保额,按照寿险、重疾险、医疗险、意外险的组合方式,选择市场上高性价比的保障型产品进行组合,建立保障体系。年保费支出应当以家庭年收入的10%为佳,每年用8.2万元保费作为预算。由于刘先生已经有了一份重疾险,因此每年安排5.2万元的预算,刘太太每年可以安排1.8万元的保费预算,制订完善的保险保障规划。

(3)投资账户。投资账户也被称作“生钱的钱”,用来为家庭创造较高回报。一般可占投资资产的30%左右。但刘先生家庭的股票配置比例较低,在投资理财方面的风格比较保守、谨慎,加上工作较繁忙,无暇投入更多的时间和精力对资产收益进行调整。在这种情况下,建议考虑投资稳健型的基金,降低风险的同时获得一定比例的收益。由于投资账户可以按照家庭资产的30%比例配置,因此刘先生家庭可以有25萬元的投资空间,在严控投资结构、降低风险的同时保持账户收益稳健。

比较便捷的方式是按照指数基金定投,在控制额度的情况下每月固定投入1.2万元,如果按7%的投资收益率计算,那么在第7年即可达到110万元,用于保障老人赡养,同时增加部分投入作为子女未来的成长基金。

(4)保本账户。在注重本金安全的前提下兼顾长期收益,优先考虑养老金、教育金方面的开支,做到专款专用,起到强制储蓄的作用,并与企业、创业风险相隔离。

考虑到刘先生家庭有生养子女的计划,同时双方赡养4位老人的压力也会逐渐加大,因此建议家庭收入的40%(32万元)用于个人及家庭养老储蓄。

可以采取基金定投、购买商业养老保险、教育年金等方式实现。按照目前夫妻两人月开支1.5万元的额度来计,考虑3.5%的年平均通胀率,如果要保证未来的生活品质,那么共需准备467.92万元的生活费。社保可以解决约为297.77万元,还有170.15万元的缺口,平均每年用8.51万元作为补充,每月定投2500元,在年收益率7%的情况下,夫妻二人25年后退休时即可实现家庭财务目标。