行稳致远聚焦发展 转型升级聚力创新

——2017年苏州总部企业发展报告

□李小光

近年来,随着长三角区域一体化进程的不断加速、城市功能的发展转型以及服务全国能力的不断提升,苏州总部经济集聚区建设也开始进入快速发展阶段。为了深入了解苏州总部经济发展状况,使政府部门更加全面了解苏州总部经济的发展进程,更好推动苏州总部经济发展,国家统计局苏州调查队、苏州市统计局联合开展了总部经济方面的研究。本文以苏州市总部经济办公室认定的127家总部企业(截至2017年末)为研究对象,概要梳理了总部企业的发展现状,重点分析了发展特点和需要关注的问题以供参考。

苏州总部企业现状分析

(一)企业规模不断扩大

2017年末,经苏州市总部经济办公室发文认定、苏州市统计局和国家统计局苏州调查队列入统计范围的总部企业有127家,比2016年增加41家。总部企业单体规模稳步扩大,旗舰型龙头企业数量不断增多。2017年末资产总计达15989.6亿元,户均资产达到125.9亿元,同比增长11.6%。2017年资产总计超百亿的总部企业有24家,其中资产超过千亿的特大型总部企业有3家,资产超五百亿的有7家。

苏州作为长三角的重要城市之一,在发展总部经济、建设特色总部经济聚集区方面取得了显著成效。基于经济发展新常态的背景下,本文梳理了苏州总部企业的发展现状,分析了苏州总部企业的发展特点,探讨苏州总部企业发展需要关注的问题,为苏州总部企业加快转型升级、提升城市综合竞争力建言献策。

(二)营业收入稳定上升

2017年,苏州总部企业积极应对国际、国内市场变化带来的各种影响,化压力为动力,营业规模保持稳定增长。2017年总部企业实现营业收入11256.6亿元,较上年增长16.8%,户均营业收入达88.6亿元。全年营业收入超过百亿的总部企业有25家,其中超千亿的有2家,超过两百亿的有15家。

(三)盈利能力显著提高

2017年,苏州总部企业实现利润总额731.2亿元,较上年增长52.7%,户均利润总额达5.6亿元。列统的127家总部企业中有120家实现年度盈利,盈利面超过九成;其中有79家总部企业盈利亿元以上,15家总部企业盈利10亿元以上,利润总额超20亿的有9家(详见表3)。

表1 2017年苏州资产总计超100亿的总部企业

苏州总部企业发展特点

(一)从地区分布看,板块差异明显

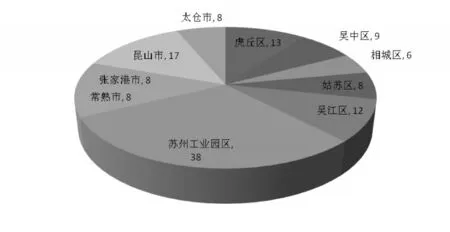

从总部企业的地区分布来看,中心城区板块86家,占比近七成。中心城区板块中,工业园区以38家排名第一,高新区以13家排名第二,吴江区以12家排名第三,吴中区、姑苏区和相城区分别为9家、8家和6家。县域经济体中,昆山以17家排名第一,太仓、张家港和常熟均为8家。

中心城区板块聚集了全市总部企业的近七成,2017年末资产总计9784.7亿元,实现营业收入5430.2亿元,利润总额298.0亿元,分别占全市总部企业的61.2%、47.2%和40.8%。中心城区总部企业已经在一定程度上形成了数量、经营规模、发展质量上的相对优势,发挥了良好的辐射和带动效用。

图1 苏州总部企业地区分布情况图

(二)从行业分布来看,二三产业相对均衡

从总部企业行业分布情况看,第二产业和第三产业比例为51∶49,企业数量分别相对均衡。第二产业中,主要为工业总部企业,工业54家,建筑业11家。第三产业中,主要分布在商贸、商务租赁、金融、物流、仓储、信息传输、科学研究等领域,其中批发和零售业19家,科学研究和技术服务业、租赁和商务服务业均为9家,金融业、信息传输、软件和信息技术服务业均为7家,交通运输、仓储和邮政业6家,房地产业4家,住宿和餐饮业1家。

表2 2017年苏州营业收入超100亿的总部企业

表3 2017年苏州利润总额超10亿的总部企业

从主要经济指标来看,第二产业中工业总部企业占据绝对主导地位,工业总部企业年末资产、营业收入、利润总额分别为5673.8亿元、6155.5亿元和440.9亿元,占全市列统总部企业的比重分别为35.5%、54.7%和60.3%;第三产业中批发和零售业、金融业总部企业占据主导地位,两大行业年末资产、营业收入、利润总额分别为8670.8亿元、3072.5亿元和188.1亿元,占列统总部企业的比重分别为54.2%、27.3%和25.7%。工业、批发和零售业、金融业三大类总部企业占据苏州总部企业主导地位。

(三)从控股类型来看,私营总部企业占据主体地位

从控股类型看,2017年苏州总部企业中私营总部企业53家,占比达42%,占主体地位;私营总部企业年末资产总计6016.0亿元,占全市列统总部企业总量的37.6%;实现营业收入6980.2亿元,占比62.0%;实现利润总额392.3亿元,占比53.7%。而外商控股、港澳台商控股、国有控股、其他控股和集体控股总部企业数量分别为28家、15家、13家、12家和6家。从企业数量和经济贡献度上看,私营控股总部企业对苏州经济发展和转型起到支撑作用。

(四)从登记注册类型看,内资总部企业为中流砥柱

从登记注册类型看,苏州内资总部企业占据举足轻重的地位。2017年末,苏州内资总部企业为83家,占全部总部企业的比重达65%,年末资产总计14440.4亿元,占比90.3%,实现营业收入9712.6亿元,占比86.3%,实现利润总额592.2亿元,占比81.0%。内资总部企业掌握着苏州经济的命脉。

(五)国际化经营趋势显现

苏州总部企业积极“走出去”。据统计,2017年苏州列统总部企业中,有56家企业已经实施国际化经营战略,占列统企业总数的44%,正在计划实施国际化经营的企业31家,开始关注的有21家,只有19家企业没有考虑。2017年末,有40家总部企业已在境外投资,占列统企业总数的31%;未来三年将进一步扩大境外投资的企业有23家,占比58%;尚未对外投资的总部企业中有19家打算走出国门到境外投资。苏州总部企业国际化经营趋势明显。

(六)创新发展加强研发投入

苏州总部企业以创新为动力,引领经济转型发展。2017年末,苏州总部企业累计投入研发费用141.7亿元,同比增长20.8%,其中工业总部企业投入研发费用75.1亿元,占苏州总部企业研发总费用的53.0%。有55%的总部企业建立了市级以上的企业技术研发中心,72%的企业实施了产品、工艺的创新。获得国内专利申请授权数9352个,拥有国家驰名商标160个。苏州总部企业对科技创新、研发投入的重视程度越来越高。

苏州总部企业发展需要关注的问题

(一)辐射能力不强

苏州在地理位置上夹在沪宁线上两个城市上海和南京中间,对于长三角辐射力力度不够,在苏南城市中,苏州对无锡、常州、南通等城市的吸引力不足,作为省会的南京对更靠近的镇江、扬州的辐射力更强,甚至能辐射到安徽北部城市。目前,苏州总部企业有超过一半是内资的区域性总部,跨国公司地区总部和国家级总部企业较少。苏州现有总部企业户均资产不足130亿,强实力总部企业尚不多,还没有形成在较大区域范围内具有一定影响力、一定市场占有度、一定规模的总部企业,总部企业的产业辐射和龙头带动作用尚未充分发挥。

(二)研发投入强度偏弱

2017年,苏州列统总部企业研究开发费用同比增幅达到20.8%,但研发费用占营业收入的比重仅为1.26%,其中工业总部企业研究开发费用占营业收入的比重为1.72%,研发投入强度明显偏低。与通常认定具有竞争力企业的研发投入强度5%~10%的标准相比,还相距甚远,研发投入强度偏弱势必会影响苏州总部企业未来的发展和竞争力培育。

表4 苏州总部企业主要经济指标占比(按控股类型分析)

(三)营运压力不断加大

2017年苏州总部企业三项费用(销售费用、管理费用、财务费用)占营业收入的比重达到8.2%,三项费用同比增长18.1%,户均三项费用达到7.3亿元,营运压力不断加大,其中销售费用、管理费用和财务费用均有不同程度的增长,与去年相比分别增长9.8%、22.3%和25.4%。从总部企业问卷调查结果来看,有35%的企业反映资金短缺。总部企业生产经营的压力越来越大。

(四)偿债能力偏弱

从数据来看当前苏州总部企业短期偿债能力有待改善。2017年苏州总部企业流动比率(流动资产对流动负债的比率)为97.9%,基本与上年持平,仅比上年微增0.2个百分点,与国际上公认的流动比率200%相差甚远。同时,苏州总部企业长期偿债能力也有待进一步提高。2017年总部企业资产负债率为72.4%,比上年下降1.1个百分点,产权比率为261.8%,比上年下降15.6个百分点,较高的产权比率说明当前总部企业财务结构属于高风险状态,企业偿还长期债务的能力较弱。

(五)转型成效不甚明显

从总部企业结构构成来看,2017年苏州总部企业中二三产比例为51∶49,工业总部企业营业收入和利润占全部总部企业的比重高达54.7%和60.3%,产业结构偏重。同时,总部企业问卷调查显示,目前苏州列统总部企业中有44%的总部企业已经实施或者计划实施转型发展;从转型效果来看,仅有23%的企业认为转型成效显著,尚有18%的企业认为转型有效果但尚不明显,仍有43%的企业表示处于转型过程中效果无法评价。从转型遇到的问题来看,有64%的总部企业反映转型升级中市场风险太大,有61%的企业反映资金投入过大,市场风险与资金问题仍然是目前困扰总部企业转型的主要问题,实施转型的总部企业尚未走出发展模式转变的磨合期和阵痛期。

(六)结构型人才短缺问题凸显

总部企业在发展规模、专业层次、市场版图方面的拓展和壮大离不开人才的支撑,结构型人才短缺问题在总部企业发展过程中愈加凸显,高端管理人才、专业领域研发人员匮乏。总部企业问卷调查显示,列统企业中有69%的总部企业已在实施人才强企的政策,但仍有37%的总部企业反映缺少高端人才。2017年总部企业研发人员占全部从业人员的比重为8.2%,且六成以上集聚在工业总部企业,多为企业自身生产经营过程培养成长起来的研发人员。同北京、上海、广州、深圳等经济发达城市和人才聚集先进城市相比,苏州在政策优势、科教资源等方面存在一定劣势,缺乏与发展总部企业要求相适应的人才资源。

促进苏州总部企业发展的几点建议

(一)借梯引领发展,错位谋求升级

苏州应在新形势下抓住交通基础设施发展带来的同城化效应等机遇发展总部经济。一是借助上海这个国际化平台加大招商引资的力度,吸引更多的总部企业或者功能性机构落户苏州,打通苏州连接海外市场的渠道,提升经济国际化水平。二是随着湖苏沪、通苏嘉等城际铁路以及轨道交通的建设开通和对接,积极承接上海服务业的转移,健全和完善专业的服务支撑体系,进而促进苏州服务业的提升。

客观考量苏州发展总部经济的基础条件、商务设施等条件因素,应扬长避短与上海形成错位发展格局,达到互补共进的效果。要重点关注苏州的主导产业和特色产业,在产业结构转型升级的进程中实现综合服务能力的提升,拉长产业链,深耕关键环节和节点,做大做强“人无我有,人有我强”的特色产业,寻求主导产业与特色产业的转型升级。

要坚持引进与培育相结合,培育本土总部企业,让苏州本土的总部企业真正扎根、发展壮大,到全国、全球设立分支机构或制造基地,逐渐成长为跨区域经营的总部企业;引进实力总部企业,要发挥中心城市综合优势,加强国内外经济合作,深入研究总部企业尤其是跨国公司的投资及选址趋势,重点引进跨国公司、中央大企业在苏州设立地区总部或职能性总部机构。

(二)加大研发投入,构建公共服务平台

政府要充分发挥引导和引领的基础性作用,通过建立企业创新专项政策资金等方式鼓励企业加大自主创新力度、加大研发投入,进行技术改造和新技术研发,重点要扶持高端前沿科技项目,培育自主品牌。同时,政府要致力于建立健全与总部企业发展相配套的公共服务平台,推进政府引导、社会各方共同参与的集成服务体系,创造有利于总部发展的产业配套环境,最大程度上发挥总部企业的辐射带动效应。

(三)明确发展目标,打造行业标杆

苏州拥有自己的主导产业和优势产业,尤其在制造业领域,当前亟待破解的是从“制造”到“创造”的难题。我们要明确发展目标和定位,要支持和培育总部企业地标型品牌和产品,充分利用总部企业在产业链上的资源集聚优势,建设具有较强竞争力的品牌孵化培育中心和集聚辐射中心,提升总部企业及行业在国内外市场上的整体形象和实力,增强对跨国公司和国内大企业集团的吸引力。

(四)建立人才储备,构建人才高地

总部企业的发展及总部集群的形成,离不开高水平的复合型人才,要鼓励、引导、扶持总部企业与境内外优质教育和培训机构联合建立人才培训平台,提供高质量人才培训项目,为总部企业发展培养人才。政府应该积极搭建招才引智平台,鼓励采用多种灵活方式引进高层次紧缺人才,对引进的重点创业创新团队给予科研经费、金融政策等方面支持。实施人才激励政策,加大总部企业紧缺人才特别是高层次人才的引进和培养力度,为总部企业吸纳的高端人才、科技领军人才和行业紧缺人才在苏州工作和生活提供便利服务,建立总部人才储备库。