粮食金融化对粮食价格波动的影响效应

谢 家 智,叶 盛,涂 先 进

(西南大学 经济管理学院,重庆市 400715)

一、引 言

粮食价格的波动成为很多国家,特别是发展中国家的重大关切。近年来,粮食商品的功能和属性正在发生显著改变,尤其是伴随粮食商品的金融属性强化,粮食价格的波动呈现许多不同于传统粮食市场价格波动的典型特征,进一步加剧了粮食价格的波动性。从全球观察,世界粮价也曾经历过1973和1994年两次大规模上涨的价格波动,但每次波动持续时间不到一年,波动的周期也间隔了20年左右。但是,从2006年开始,粮食价格经历了“过山车”似的惊险行情:2007年末世界粮食市场上小麦、大豆、玉米分别上涨了112%、75.1%、47.3%。到了2008年,国际农产品价格指数与2016年比平均上涨了80%,小麦、玉米、大豆价格翻了一番。但是,2008年下半年,国际农产品价格又普遍下滑。至2009年2月,全球食物价格指数比2008年最高水平下跌了30%[1]。不难看出,国际粮食价格经历了2007-2008年和2010-2011年两轮快速上涨之后,2012年以来全球粮食价格又出现下跌。2016年下半年全球粮价又缓慢上升。粮价已脱离正常的波动周期和波动幅度,攀升的粮价和频繁的价格波动已逐渐成为威胁全球粮食安全的巨大隐患。

粮食价格的“异常”波动性引起了大量的学术研究和政策思考。但是,这些研究大多聚焦在粮食价格影响因素的研究中,形成了“供需决定论”“成本推动论”“外生冲击论”“经济周期论”“市场结构论”以及“复杂成因论”等多种学术观点[1-2]。有的研究还聚焦于生物能源、石油市场等对粮食价格波动的冲击,研究国际能源价格波动与国内农产品价格波动的关系[3]。这些研究视角和研究结论对解释农产品价格的波动做出了有益的探索。

但是,相关数据表明:近年来,无论是全球还是中国,粮食供给相对稳定,粮食供需基本平衡。而且,粮食生产成本也无法解释粮食价格的异常波动。正因为如此,一些研究开始关注粮食金融化对粮食价格的影响。粮食金融化现象虽然受到关注,但是,学术界对粮食金融化尚未形成一致性的定义。本文认为,粮食金融化是指粮食市场受到金融因素(货币、汇率、利率、资本市场等)的影响加深、粮食的金融产品属性加强、粮食的投资功能逐步强化(粮食期货、粮食齐全、商品指数基金)的过程和趋势。粮食金融化是现代粮食市场的新型特征,其在粮食价格波动性的影响尚未得到科学的结论。

在粮食金融化程度不断加深的背景下,传统因素叠加金融因素,粮价波动的机理又会发生什么变化?粮价波动又会呈现什么特征?粮价波动是由外部因素驱动还是内在惯性所致?现有文献对此并没有明确的回答。在金融因素逐渐向传统粮食市场渗透形势下,深入研究粮食价格波动的特征具有重要的理论价值和重大的现实意义。在制定相关政策时,可以有效避免价格传统传导路径下的粮食价格调控措施出现的偏差,有效规避粮食价格波动给宏观经济运行带来的各种风险,对于制定精准的国家粮食安全政策和保证经济平稳运行至关重要。

二、文献综述与研究假设

近年来粮食价格非正常波动性引起社会各界的广泛关注。学术界对粮食价格波动性的研究主要聚焦在两个维度:一是粮食价格波动形成原因及影响的研究;二是粮食价格波动特征与规律的分析。在粮食价格波动形成原因及影响的研究中,正如前文提及,目前主要研究结论归结为“供需决定论”“外生冲击论”“市场结构论”以及“复杂成因论”等四种观点[2]。在粮食价格波动特征与规律的分析方面,主要研究波动的集簇性和非对称性等特征。波动的集簇性主要将波动区分为自身波动和外界因素的冲击,以及本期波动对下期波动的影响。价格波动的集簇性能够深入分析和揭示波动的原因,并能够预测未来的波动趋势。价格波动的非对称性主要研究价格上涨引发的波动效应与价格下跌效应的差异性。

在粮食价格波动性特征的分析方面,国内的研究取得了一些共识性成果。顾国达和方晨靓[4]从国际市场因素视角出发揭示了包括大豆在内的我国农产品价格波动趋势,发现中国农产品价格波动具有明显的局面转移特征,其波动受到不可观测的局面转移变量的影响,并且这种波动不但带有长期平稳性,而且存在一定程度的非对称性。罗万纯和刘锐[5]研究发现我国粮价波动存在非对称性的特征事实,即价格上涨引发的波动效应大于价格下跌的效应。其中,小麦和玉米价格波动具有集簇性,并且小麦价格波动还具有非对称性,即价格上涨信息引发的波动比价格下跌信息引发的波动大。唐衍伟、陈刚和张晨宏[6]则将对价格波动特征的研究从现货市场拓展到期货市场,发现了期货市场中粮价波动具有很高的持续性。龚芳和高帆[2]借助对粮食政府价和市场价的比较分析,基于“价格-主体-行为”的框架对我国粮食价格的波动机理进行新的诠释,市场主体的参与程度以及行为特征是导致政府价和市场价机理差异性的根本原因。不难看出,对波动性特征与规律的研究还是大多停留在传统主流的粮食价格范畴内,没有考虑粮食金融化对粮食价格波动性特征的影响。事实上,粮食的金融属性越来越凸显。一方面,货币数量影响流动性,影响利率和汇率,并影响通货膨胀率的波动,继而改变可储存商品的收益率,导致经济主体存货行为的改变,进而对大宗商品的价格产生影响[7]。另一方面,粮食资产的金融工具化提升了粮食的投资功能。大量持有商品资产也可以化解与分散投资风险[8]。宽松的货币政策叠加资本的逐利性,大量热钱不仅进入粮食期货市场以及现货市场,还进入粮食生产市场、流通市场,进而推动了粮价的非理性波动。换言之,在粮食市场供需格局没有发生根本转变背景下,包括粮食在内的大宗商品价格在短时期内暴涨暴跌出现较大波动,可以说是金融化特征明显[9]。

粮食价格的频繁波动不仅是市场供需变化的体现,更是资本市场投机活动的映射。这种经济现象传达的经济信息也很明显,即随着粮食市场的逐步开放,市场化进程的加快,粮食市场主体也由传统生产链条上的生产者(农户)、粮食贸易商、粮食加工者、零售商和消费者共存的格局,演变成生产者、消费者、投资者共存的格局。由于自身的主观及客观条件的制约,传统的市场主体一般将粮食产品交易给贸易商或加工者,自身议价能力很低,也缺乏参与套期保值的动机和条件,基本上不参与价格套利行为。由于棘轮效应的存在,粮价波动也都在一定范围内遵循着供需平衡,不会出现大的波动。但随着市场主体的扩大,特别是金融投机者等金融力量的介入,一些投资者会将其在股票市场的非理性交易行为带到商品市场,从而放大商品市场价格波动幅度[10],在某种程度上可以说,投机行为在当前中国商品市场的价格波动中扮演重要角色[11]。同时,市场主体的多元性意味着对市场信息的解读也更加多样化,从而导致粮食价格波动集簇性,即小的价格波动将导致后面小的价格波动,大的价格波动将导致后面大的价格波动。随着金融资本逐渐向粮食市场渗透,大量资本进入商品市场进行套利活动,从而放大了粮食市场价格波动幅度。金融属性对大宗商品的价格上涨贡献率远大于其商品属性,已经成为国际大宗商品金融化的重要推手[9]。金融化程度越高的商品,其粮价波动的集簇性特征越明显。据此,本文提出如下研究假设:

研究假设1:金融化背景下粮食价格波动具有集簇性,并且金融化程度越高,集簇性越明显。

不仅如此,随着粮食金融化进程的加深,粮食价格呈现非典型性波动。股票价格波动会对市场带来反馈效应[12]:在价格上涨信息的冲击下,增加的波动带来降低当期价格的效应与信息引起的价格上涨相抵消,从而使波动减小;在价格下跌信息的冲击下,增加的波动带来降低当期价格的效应与信息引起的价格下降相叠加,使波动增大。换言之,在利多信息冲击下,价格上涨要比价格下跌带来更大的波动。但与股票市场不同的是,在粮食市场中人们更关心价格上涨信息,存在“跌价无人问,涨价多头管”的现象,这导致价格上涨信息引发的波动比价格下跌信息引发的波动更大[5]。利多信息会给市场带来大幅波动,随着信息的扩散,价格波动会逐渐减弱,但金融资本的投机性及逐利性会放大这种利好信息,资本力量的介入进一步加剧了农产品价格的震荡[13]。因此,在利好信息刺激下市场价格波动不仅不会减弱反而会继续扩大。但当利空信息来临时,金融资本敏锐的洞察力及判断力,会尽可能降低利空信息的传播度,使损失降到最小,因此,利空信息刺激下市场价格波动较为平缓。特别是为保护市场的稳定,当粮价出现大幅度利空时,国家粮食收储政策也会对粮价下跌形成缓冲机制,从而收敛了价格波动空间。金融化程度越高的商品,其价格波动的非对称性越明显。据此,本文提出如下研究假设:

研究假设2:金融化背景下粮食价格波动具有非对称性,金融化程度越高,非对称性越明显。

三、模型设计、变量选择与数据来源

(一)模型设计

一般来说,粮价波动特征的分析主要是指集簇性和非对称性,而对集簇性和非对称性分析主要使用GARCH模型和EGARCH模型。

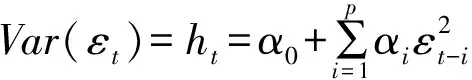

1.GARCH模型由均值方程和方差方程两个方程组成

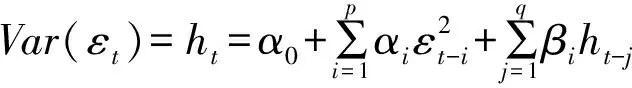

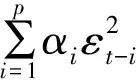

但式2的使用受到诸多限制,为此,Bollerslev[14]于1986年进一步拓展式2提出了用广义自回归条件异方差(generalized autoregressive conditional heteroskedasticity,简写为“GARCH”)模型来替代ARCH,即:在ARCH模型的方差方程2中加入条件方差自身的滞后项就得到GARCH模型:

2.波动非对称性分析

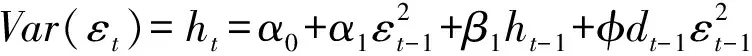

为对价格波动的非对称性进行分析,Rabemananjara和Zokoian[15]于1993提出了threshold ARCH,即TARCH模型。

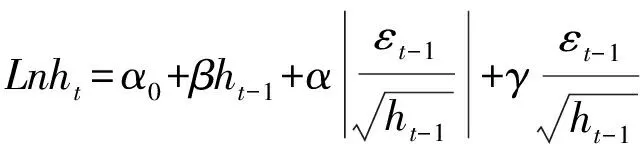

在GARCH模型中,残差值大小而不是残差方向决定着条件方差。但实践表明,在金融证券或期货市场中,波动性的大小往往与金融市场的走势相关。一般来说,金融市场的下跌会带来较大的波动性,相反,金融市场的上涨会带来较小的波动性。换言之,市场信息冲击对价格波动影响程度是非对称的。基于此,Nelson[17]提出EGARCH模型,和GARCH模型相比,EGARCH模型无需施加对参数符号的任何限制,使其成为求解过程中更为简单并且更为灵活的一组动态模型[18]。

EGARCH模型的条件方差方程为:

(二)变量选择

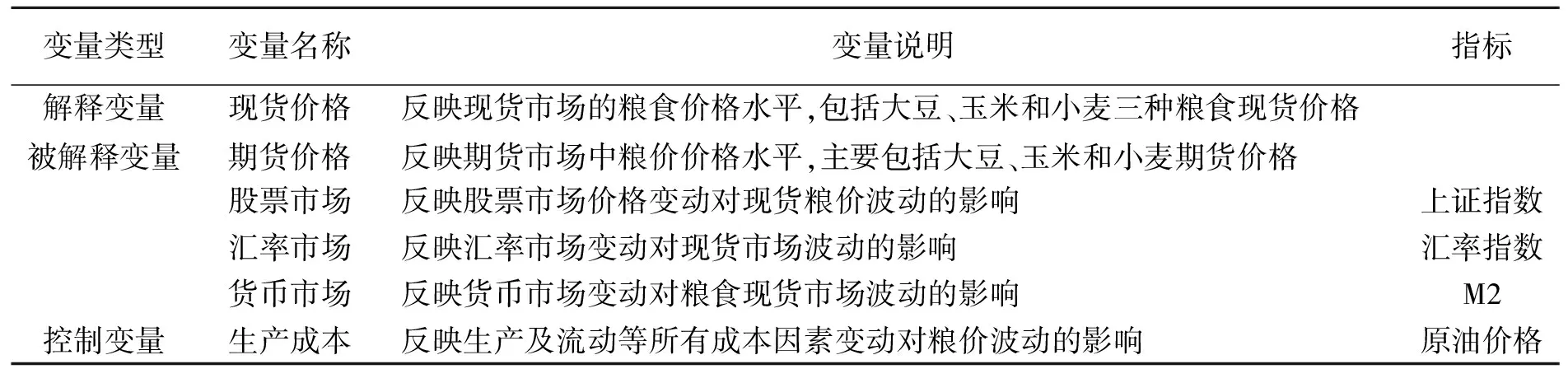

论文主要研究金融化背景下粮价波动特征,而期货市场对现货市场价格具有发现功能,因此,粮价波动除了受期货市场影响外,还会受到股票市场、汇率市场以及货币市场的影响,在实证模型中包括的主要变量见表1。

表1 相关变量说明

(三)数据来源

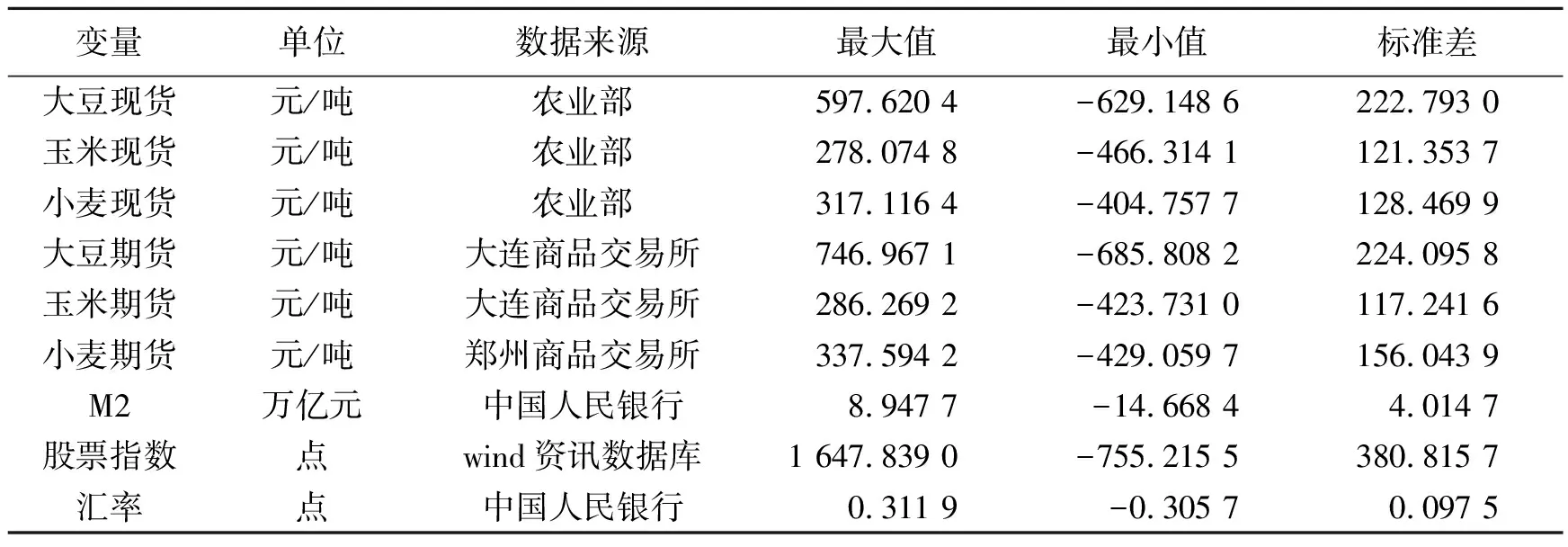

所用数据主要是具有连续值的粮食包括大豆、玉米和小麦,其中,小麦使用品种为优质强筋小麦,大豆为豆1[注]“豆1”和“豆2”是大豆期货市场的两个交易种类。其中,“豆1”的交割品种为非转基因大豆,“豆2”则可以交割转基因大豆和非转基因大豆。。考虑到样本数据的可获得性及实证分析的需要,样本选定区间为2009年1月-2017年12月。对于部分缺失值,使用插值法即取缺失值前后数据的平均值予以补齐。各变量波动值的处理方法是以当月平均值作为观测值的基础,并经过HP滤波消除长期趋势后得到短期波动项。从表2可看出,现货市场中,大豆短期波动较为剧烈,小麦其次,玉米最小;在期货市场中,三种商品短期波动状况表现出和现货市场的趋同性。

表2 主要变量的描述性统计

四、实证结果与分析

为了揭示粮食金融化对粮食价格波动性的影响,本文分别建立基本模型和比较模型进行对比分析。其中,基本模型不考虑粮食金融化因素对波动性的影响(模型的设计只考虑粮食期货市场价格和成本因素);比较模型主要用于检验金融化因素对波动性影响(模型的设计除了期货市场和成本市场外,还更多考虑到汇率市场、货币市场、股票市场等因素对粮价波动的影响)。通过基本模型和比较模型的对比分析,验证粮食金融化对粮食价格波动性影响效应的研究假设。

(一)波动集簇性分析

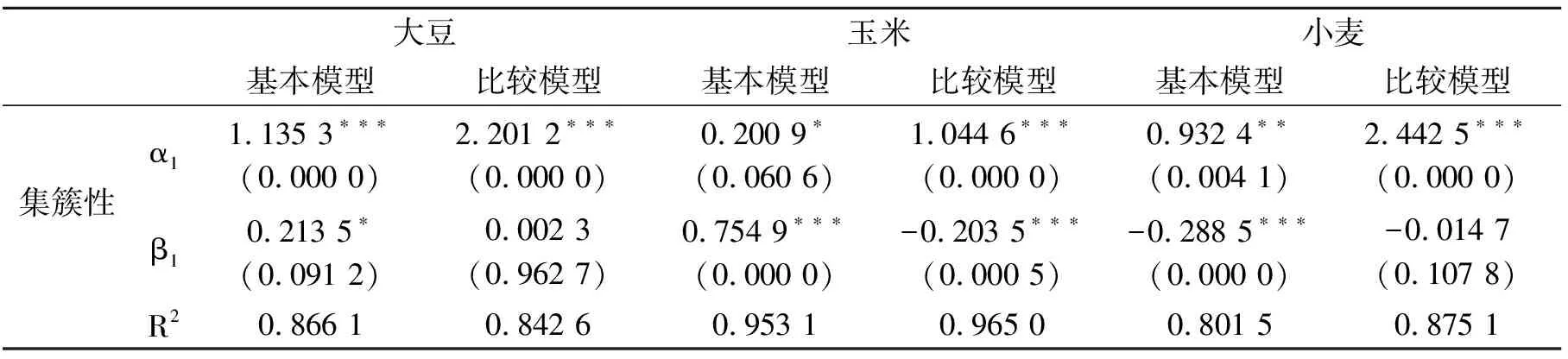

为深入剖析粮价波动的特征,论文使用GARCH模型来检验大豆、玉米和小麦价格波动的集簇性,验证外部冲击或过往价格波动对现货价格波动的影响,即粮食金融化背景下粮价波动特征分析。由粮价波动的集簇性检验结果(表3)可看出:

表3 粮价波动的集簇性检验结果

注:括号内为P值;***、**分别表示在1%和5%水平下显著

在基本模型中,大豆市场的均值方程和方差方程的系数分别为1.135 3和0.213 5,方差方程和均值方程系数都通过统计性检验,说明大豆市场价格波动具有显著的集簇性,同时也看到,二者之和1.135 3+0.213 5=1.348 8>1,说明外来冲击及过去波动对现货市场价格波动的影响不仅没有消失反而进一步扩散;玉米均值方程和方差方程的系数分别为0.200 9和0.754 9,并且都通过显著性检验,二者之和0.200 9+0.754 9=0.955 8<1,说明外部冲击或过往价格波动的影响逐渐弱化,但衰减速度缓慢,弱化程度不是很明显;小麦价格波动的集簇性特征也明显,均值方程和方差方程的系数之和0.932 4-0.288 5=0.643 9<1,说明外部冲击或过往价格波动的影响逐渐弱化,并且衰减速度快,弱化程度较大。

在比较模型中,和基本模型相同的是,粮价波动的集簇性特征也较为显著,并且随着粮食金融化程度的加深,粮食市场价格波动的集簇性特征更为明显。大豆方差方程系数显著,说明随着金融化程度的加深,大豆市场价格波动仍然具有较显著的集簇性,同时还看到均值方程和方差方程系数之和为2.201 2+0.002 3=2.203 5>1,这比基本模型的1.348 8有显著提升;玉米均值方程和均值方程系数都高度显著,说明玉米价格波动具有显著的集簇性,并且均值方程和方差方程系数之和1.044 6-0.203 5=0.841 1<1,和基本方程的0.955 8相比有所有弱化,说明金融因素强化了玉米价格波动的集簇性;小麦的方差方程系数显著,说明小麦价格波动的集簇性特征仍然成立,并且均值方程和方差方程系数之和2.442 5-0.014 7=2.427 8>1,远远高于基本方程,这说明伴随金融化程度的加深,小麦价格波动不仅没有弱化反而得到强化。

总之,金融化背景下,粮食市场中大豆、玉米和小麦价格波动均具有显著的集簇性,从而验证了研究假设1,这与罗万纯和刘锐研究结论基本一致[5]。就价格波动的集簇性强度而言,随着金融化程度加深,大豆、玉米和小麦三种粮食也存在明显的差异性,大豆和小麦最大,玉米次之;就影响的持续性而言,大豆和小麦外部冲击和过去波动对其价格的影响会持续存在,但玉米会逐渐消失。

(二)波动非对称性分析

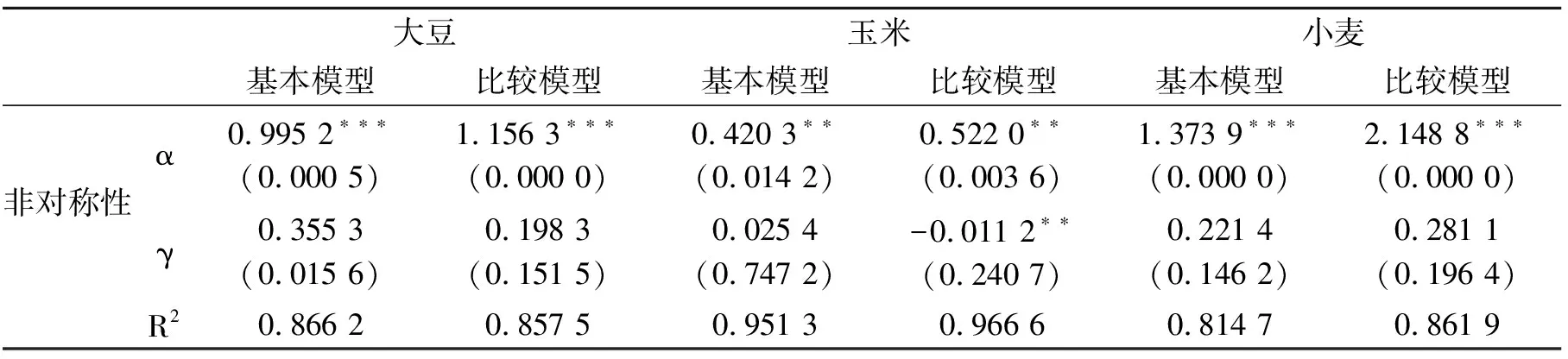

在探讨粮价波动集簇性特征的基础上,论文使用EGARCH进一步探讨粮价波动的非对称性,深入分析大豆、玉米和小麦价格波动冲击下价格波动规律。粮价波动的非对称性检验结果见表4,通过观察可看出:

表4 粮价波动的非对称性检验结果

在基本模型中:(1)大豆的杠杆效应的系数为0.355 3,说明在大豆市场上价格波动具有非对称性或杠杆效应,并且通过显著性检验。杠杆系数为正,表明价格上涨信息引发的波动比价格下跌信息引发的波动大,价格下跌引发的波动大小为0.995 2+0.355 3=1.350 5。(2)玉米的杠杆效应的系数为0.025 4,但未通过显著性检验,说明在玉米价格波动具有显著的非对称性或杠杆效应。杠杆系数为正,说明玉米价格上涨信息引发的波动比价格下跌信息引发的波动大,价格上涨引发的波动大小为0.420 3+0.025 4=0.445 7。(3)小麦的杠杆效应的系数为0.221 4,说明在小麦价格波动具有非对称性或杠杆效应,但未通过显著性检验。杠杆系数为正,说明小麦价格上涨信息引发的波动比价格下跌信息引发的波动大,价格上涨引发的波动大小为1.373 9+0.221 4=1.592 3。

在比较模型中:(1)大豆的杠杆效应的系数为0.1983,说明在大豆市场上价格波动具有非对称性或杠杆效应,但未通过显著性检验。杠杆系数为正,表明价格上涨信息引发的波动比价格下跌信息引发的波动大,这和基本模型结论相一致,但价格下跌引发的波动大小为1.156 3+0.198 3=1.354 6,较基本模型提高3.04%。(2)玉米的杠杆效应的系数为显著为-0.011 2,说明在玉米价格波动具有显著的非对称性或杠杆效应。杠杆系数为负,说明玉米价格下跌信息引发的波动比价格上涨信息引发的波动大,价格上涨引发的波动大小为0.522 0-0.111 2=0.510 8,比基本模型增加146.06%。(3)小麦的杠杆效应的系数为0.281 1,说明在小麦价格波动具有非对称性或杠杆效应也通过显著性检验。杠杆系数为正,说明小麦价格上涨信息引发的波动比价格下跌信息引发的波动大,价格上涨引发的波动大小为0.281 1+2.148 8=2.429 9,较基本模型提高560.03%。

总之,大豆、玉米和小麦的杠杆系数都不为0,说明这三种商品价格波动具有非对称性特征,即价格上涨信息引发的波动比价格下跌信息引发的波动大。同时还看到,随着粮食金融化程度的加深,三种商品价格波动信息引发的波动大小也表现出明显的不同,金融化因素强化了粮价波动的非对称性,从而验证了研究假设2,这和顾国达和方晨靓[4]研究结论较为一致。

五、结 论

现代粮食商品属性和粮食市场呈现出不同于传统粮食市场的显著特征,粮食价格波动也呈现出新的变化规律。其中,粮食金融化是近年来粮食商品和市场的新特征,并呈现出加速发展的态势。因此,粮食价格波动性特征难以从传统理论得到合理解释。基于此,论文提出金融化背景下粮价波动的机理并提出研究假设,利用HP滤波分离出短期波动项,分别以GARCH模型和EGARCH模型来刻画粮价波动的集簇性和非对称性特征。结果表明:(1)粮价波动具有显著的集簇性特征。即当期大的价格波动带来下期大的价格波动,当期小的价格波动带来下期小的价格波动。随着金融化程度的加深,影响粮食价格波动性的金融因素较多,粮食的投资和投机行为增多,进一步加剧粮价波动的集簇性特征,由此导致粮食价格出现频繁剧烈波动的现象。(2)粮价波动具有明显的非对称性特质。即价格上涨信息引发的波动比价格下跌信息引发的波动更大。金融化背景下,粮价波动的非对称性显得更为强烈。这也解释了粮食价格上行期间的价格波动大于价格下行期间波动的原因。研究结论表明,粮食金融化影响了传统粮食价格波动的特征。粮食的金融化进程是解释现代粮食市场价格“异常性”波动的重要原因。这一研究结论也给传统粮食价格波动性研究提供重要的启示:现代粮食市场价格波动不仅仅取决于粮食成本和供求因素。加强对粮食金融化进程的调控,合理利用金融政策,以及对粮食期货(权)市场的规范发展,都成为粮食价格管理,特别是对粮食波动性的控制重要政策工具。