环球股市大调整(中)

卧龙

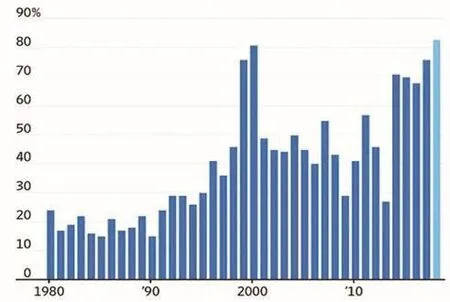

上周提及美国股市今年以来IPO公司中有82%业绩见红(亏损),打破了2000年的记录。2000年正是科网股顶峰,IPO公司有80%亏损,结果泡沫爆破,纳斯达克综合指数2000年3月最高见5132点,跌至2002年10月的1108点,最大跌幅78.4%。经过长达15年时间,于2015年6月(中国股市见顶的时间)才再次打破当年的最高纪录。相比之下,道琼斯工业平均指数1929年9月见顶,要到25年后的1954年11月才再次打破最高纪录,多用了10年时间。

如今美国股市IPO公司82%业绩见红,若此非大泡沫,那世上真是没有大泡沫了。微博上有人称美股目前市盈率“仅仅”17倍,并无问题。此君显然对于什么是股市并不了解,股价永远走在业绩的前面而非后面。

今年3月31日及4月7日,笔者写过两篇文章:《渗透率预示互联网股大调整》上、下篇。从渗透率的角度看互联网股的未来走势,文章开宗明义,指依据S型曲线的预测,全球互联网股的大调整即将到来。结果纳斯达克互联网指数今年6月875点见顶,至今最多下跌20.3%。而腾讯、阿里巴巴、百度及京东等股早已经跌得投资者损失惨重,腾讯已经跌破125周平均线。腾讯阿里如今只能依靠收购来维持盈利了。

美国标普500指数与10年期国债收益息率的比值(简称股债比率)走势值得关注。自从1982年美国股债比率向上突破,一路上升至今。反映在现实上,便是股债齐升(股市上升,债券收益率下跌其实是债券价格上升)。但如今,美国股债比率走势图上出现一个头肩顶的雏形(尚未跌破颈线及趋势线),更为严重的是1982年上升以来,一组5浪走势清晰可见,最后的第5浪上升是一个楔形。倘若见顶,股债比率下跌,意味着债券收益率上升(即债券价格下跌)、股市下跌必居其一,或者两者兼而有之。持续了36年的趋势一旦逆转,绝不可能在短期内恢复。即使按中等程度,美国股债比率跌回浪4水平,比如36点,假设10年期国债收益率升至4.5厘,如此标普500指数将跌回1620点(4.5X10X36=1620)。

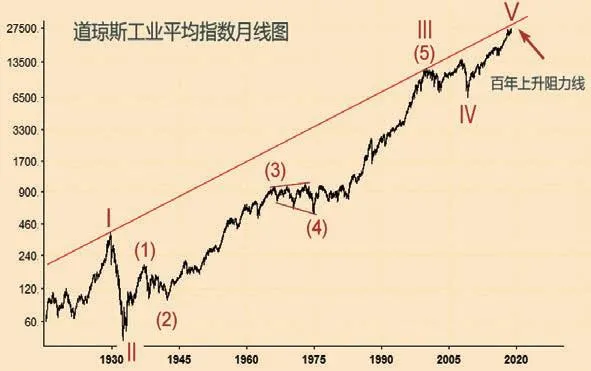

美股见顶的理由还有,道琼斯工业平均指数即将触及百年上升趋势线的阻力。半对数图上,此线连接1929年高点386点,及2000年高位11750点,目前该线位于29500点,道指是否还有16%的上升空间才见顶?

周四晚美股再度大跌,纳斯达克综合指数跌2%,收市报7485点;罗素3000指数跌1.5%,收市报1633点。周五上午人民银行行长、银保监会主席、证监会主席三大重量级人物齐发声,安抚投资者。国证A指上午低开1.3%后冲高回落,这半日指数表现反映投资者并不感到重大利好,比如中小企业融资难的问题已经持续多年,讲来讲去都未见成效。人民银行开出的MLF总额已经高达5万亿以上,钱往何处去了?私人按揭贷款总额持续上升,目前已达23.8万亿,接近上海股市26.5万亿的总市值。

周五下午开市后,更高层领导出面发声,大市继续上升,显然领导层关注到市场出现的问题严重性。然而10年前的9月19日股市指数是几乎集体涨停的,并且更重要的是,当年的9月18日低点并非最低点!冰冻三尺非一日之寒,解决问题需要时间,而市场亦会按照既定的步伐走完全程,该跌的股票会一一跌完,最后才能见底。