银行重返校园背景下的高校学生信贷风险防控研究

一、银行校园信贷业务发展概况

2004年9月广发银行推出全国首张“大学生信用卡”[1]后,各大银行纷纷开展校园信用卡业务。伴随银行激进营销,引发了大学生信用卡“三高”问题。2009年底,银行业信用卡不良率高达2.83%,大学生信用卡不良率则在4%左右[1]。2009年7月,银监会发布《关于进一步规范信用卡业务的通知》,要求不得向未满18周岁学生发放信用卡(附属卡除外);2011年1月,银监会发布《商业银行信用卡业务监督管理办法》,再次强调上述规则。多家银行暂停大学生信用卡业务,但大学生信贷需求客观存在,校园逐渐出现“裸贷”、“暴力逼债”等金融乱象。2017年6月,银监会等部门联合印发《关于进一步加强校园贷规范管理工作的通知》,叫停网络贷款平台校园贷业务,并鼓励商业银行发展正规金融“正门打开”。随即,各大银行重返校园开展金融业务。2018年5月,银保监会等四部门联合印发《关于规范民间借贷行为维护经济金融秩序有关事项的通知》,禁止民间信贷机构面向在校学生非法发放贷款,进一步规范校园信贷。

二、高校学生信贷供需情况分析

(一)高校学生信贷需求

截止2016年,我国在校大学生(含研究生、本科、专科)约2893.95万人[2],庞大的大学生规模催生出巨大的校园信贷需求,大致涵盖以下方面:1.助学贷款需求。据教育部《2017中国学生资助发展报告》显示,全国409.16万高校学生获得284.20亿元国家助学贷款,其中389.52万人申请生源地信用助学贷款。2.日常消费需求。大学生乐于接受新事物、追赶时髦,特别是在3C产品、品牌鞋服、社交消费、旅游产品等较大额支出方面存在需求。3.个人教育需求。为应对人才竞争,不少大学生在职业教育、兴趣班、考证认证、外出游学等方面存在较大需求。4.就业创业需求。毕业生就业在交通、住宿、考试报名等方面存在消费需求,并伴有创业融资需求。

(二)高校学生信贷供给

近年来,随着移动互联网技术的快速发展,以信用卡和借贷合一卡为载体的信贷消费市场规模不断扩大。2010-2017年,我国信用卡发卡量逐年递增,截止2017年末,我国共发行银行卡66.93亿张,其中借记卡61.05亿张,信用卡和借贷合一卡5.88亿张,信用卡人均0.39张。而大学生作为信用卡消费的主要潜在人群,在经历银行校园信用卡业务停滞阶段后,大学生信用卡人均持有量远低于全国平均水平。加之,前期校园金融的停滞不前,校园金融产品明显不足。2017年以来,为以国有银行、股份制银行为代表的“正规军”再启校园信贷业务,纷纷结合高校学生特征推出所谓的专属信贷产品,但仍然存在产品类型单一、额度封存、教育属性不强的问题,且大部分的产品须预存,并不能完全满足大学生适度提前消费的现实需求。

注:根据《中国支付体系发展报告》(2010-2017年)收集整理

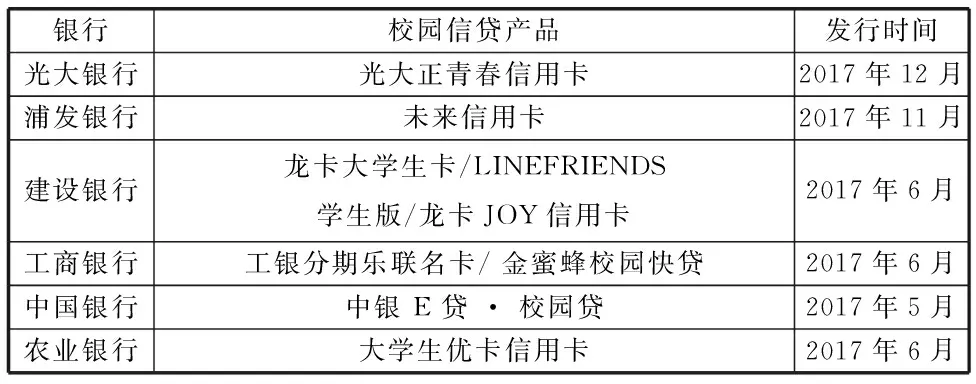

表2 银行重返校园后的信贷产品

注:根据网络资料收集整理

三、银行重启高校学生信贷业务潜在风险

银行重返校园“开正门、堵偏门”,一定程度上对校园金融稳定起到正本清源作用,但仍需对以下风险加以防控。(一)不当竞争。传统银行重返校园,银行逐利行为下的各类营销再度上演,国有银行利用已有校园网点缓慢推进,股份制银行则受限于校园准入门槛或将激进营销。(二)违规操作。银行信用卡销售人员迫于业绩压力,易对大学生放松审批,存在合规风险。(三)失信违约。大学生家庭金融教育滞后,高校金融课程一般只面向专业生或选修生,在收入不稳定情况下,大学生易产生违约风险。(四)违法欺诈。大学生非理性消费行为越来越普遍[3],在资金短缺时,易被“快捷便利”高利贷吸引,诱发“裸贷”“暴力逼债”“卖淫还债”等不良乱象。(五)产品盲区。当前大部分银行校园信用卡采用封存额度、预存消费的方式,其本质上未解决学生小额资金融通的问题,易使学生在缺乏资金时选择其他非法渠道。(六)信息孤岛。信息不对称导致经济活动中的不确定性增加[3],大学生缺乏信用记录,而各互联网金融的数据还未完全共享,为学生信贷风险识别审批带来挑战。

四、高校学生信贷风险防控对策

(一)建立健全大学生信用体系

社会信用环境是市场经济得以正常运转和效率得以充分发挥的前提和基础,构建社会信用的根本途径是增加不守信的惩罚成本[4]。大学生作为市场经济建设的潜在主力军,应将其在校教育管理的过程纳入社会信用体系建设,特别是要将考试诚信记录、学费缴费记录、诚信教育成绩等重要信息纳入大学生信用指标体系,加大失信联合惩戒力度,使大学生进入大学就养成守信履约的良好品质。

(二)健全规范校园银行市场秩序

我国银行行业产值高度集中在国有商业银行,银行业竞争不充分[5]。为此,高校部门要降低银行重返校园的准入门槛,优化审批服务,主动引导各类代表性银行进入校园、课堂,广泛普及金融知识;同时,银行以改善校园金融产品服务为重点,利用金融创新为大学生提供更多适合的金融产品。

(三)健全完善大学生信贷制度

基于大学生风险特征,银行要健全完善大学生信贷制度,在坚持审慎原则下,大力开展金融产品创新,充分利用大数据对大学生信贷申请进行风险识别、管理、控制,并做好贷后管理服务,最大程度上降低学生信贷违约风险。

(四)强化大学生金融素养教育

监护人要加强自身金融素养提升,在家庭生活中引导子女树立诚信守约的契约精神;学校要基于学生金融知识不足的现状,开始通识课程、开展金融信用教育,建立健全学生诚信档案建设,提高大学生金融素养;金融等企业要履行社会责任,坚持教育为先的前提下开展正规盈利活动。