基于影响企业资金集中管理关键因素的分析

魏龄玉

摘 要:资金集中管理能提高资金的使用效率与整体资金管理能力、发挥企业内源性融资优势,为企业集团的财务管理核心。本文就企业集团资金集中管理的重要性及管理中的问题进行了阐述,并对影响企业集团成功实施资金集中管理的因素进行了相关分析,协助企业集团理清思路,防范资金链风险,提高资金使用效率,促使资金集中管理的有效运行,降低企业资金成本,增强本企业集团在同行业中核心竞争力,紧跟时代潮流,适应当代企业集团发展趋势。

关键词:集中管理 企业资金 关键因素分析

中图分类号:F272.92 文献标识码:A 文章编号:2096-0298(2018)12(b)-120-02

隨着我国经济体制的深入改革以及经济全球化的到来,涌现出大批以提高竞争力为目的、以产权作为纽带组建的大型企业集团,这些大型企业集团的出现虽给经济发展带来了活力,但随之也出现了些问题,企业集团的问题多集中于形成初期,创建科学合理的管理战略是企业集团有效掌控各成员企业的前提,尤其要注意财务方面的管理。财务管理的主要对象是企业资金,资金是企业发展与经营的血液与命脉,是企业实施经营活动的关键要素。因此,如何强化资金管理以实现其在企业经营管理中的高效运转,是每一个集团公司进行有效财务管理的重点工作内容。

1 企业集团实施资金集中管理的重要性

1.1 提高资金的使用效益

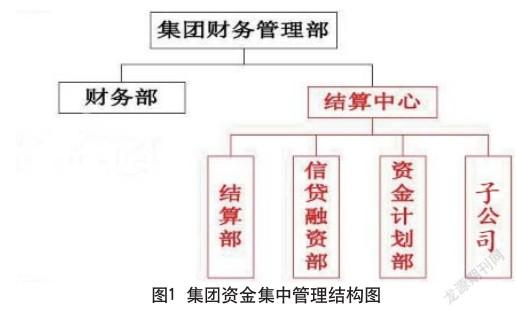

对于集团企业及其子公司来说,进行资金集中管理前往往存在多头开户的现象,这种现象致使大量的资金闲置,造成公司资金成本提高、资金浪费;集团公司的资金管理机构应该设置结算中心,主要是对子公司及其他成员公司的现金收付业务及往来款项结算进行管理。这样就实施了集中管理资金,统筹安排,便于合理调节资金,引导资金的流向;有利于企业集团集中财力,减少集团内部积压资金,盘活沉淀资金,减低银行贷款和贷款利息;有利于减少资金体外循环,加快企业集团资金的周转等;也能够有效减少不必要的多头开户现象。结算中心还可以实现对外统一筹融资、对内统一拨付、以及办理子公司间的往来结算等功能,提高资金的使用效率,外源性融资减少,进而使企业集团的整体资金状况得以改善,如图1所示。

1.2 有助于实施长期战略规划

作为独立的经济主体都是为自身目标及利益取向服务的,在一个集团企业的范围内也可能出现局部的冲突或竞争,内部的不和谐往往不利于集团的总体发展。实施集团资金集中管理,使总公司有直接调配与掌控各个子公司资金的权利,能有效制约子公司投资行为,避免或减少局部冲突,实现集团企业利益的最大化。

1.3 促进内部的专业化分工,提高管理效率

相对于企业集团来说,下属子公司缺乏专业人才且承担经营风险的能力相对薄弱,对本公司账户富余的资金处理不合理,如没有实行增值保值运作,即使有些子公司对富余资金进行了增值保值工作,也会因资金量较小且不是本公司运营的主要业务而不被重视,无法准确的判断市场风险,导致投资失败,资金损失。而资金集中管理则是以整个集团企业作为强大的后盾,经由集团企业专门的资金运作部门或是请专门公司进行专业化管理,完成富余资金的有效运作,实现管理效率的最大化。

2 企业集团资金管理现状及问题分析

2.1 资金集中程度不足

下属成员单位较多且地域分布较广是我国企业集团的主要特点,这种特点也给企业集团发展带来了诸多显而易见的问题,如资金较为分散、管理的成本较高、管理链条长等。在企业集团管理中,由于各下属成员单位处于各自为政的状态,局部利益与整体利益并存,各单位间的组织协调难度大。作为母公司却不能完全掌控各下属成员单位的实际资金状况与资金运转行为。当前,我国的诸多企业集团对其下属成员单位的资金管理仍是一种松散式管理模式,企业集团的下属成员单位具有较高的自主性,可不经母公司许可随意支配企业资金,而母公司对子公司的资金状况及运转动向也不甚明了,无法实现企业富余资金的有效管理与调剂,从而无法发挥资金集中管理的优势,不利于企业集团的整体发展。

2.2 资金风险控制能力欠缺

企业集团实施资金集中管理后,不仅对各下属成员单位进行了“统一开户、统一结算、统一融资”的举措,同时还承担了各下属成员单位的资金风险,在资金运作过程中一旦出现问题,将给企业集团整体造成相应的损失。若是母公司对各下属成员单位的实际经营状况缺乏正确的了解分析、对其的融资业务也缺乏相应的配套跟踪管理措施,母公司将无法有效权衡各下属成员单位资金的使用效益,也将不能充分的对其还款能力进行评估。企业集团的这种松懈式管理极易诱导下属成员单位盲目投资或投资失误,从而致使借款本息拖欠。若借款不能按时收回,集团整体的资金调配将受到严重影响,母公司将承担全部的贷款风险。

2.3 资金管理的观念、方式及手段落后

自由的市场经济条件下,生产经营活动繁荣发展且日益复杂,市场各地均有分布,产品却也千差万别,客户的需求多样化,公司经营管理跨国化,由此形成了规模化生产与高度集中的管理模式,而这种管理模式需有大量且准确的基础数据与相关信息支撑,若想把这样复杂的物流、信息流及资金流及时准确地集中起来,传统的管理方式已无法适应发展需求。研究发现,大部分集团企业因资金管理的理念、方式及手段较为落后,造成现金流预算失误,事前的计划、事中的控制以及事后的分析无法完成。财务资金不能统一调度,资金信息平台不统一,信息传递与获取渠道不畅,无法将资金、财务、投资及融资等信息集中起来,企业决策者难以全面、准确的掌握资金信息,不能实施资金的有效管理、监督及控制。

2.4 资金预算管理制度不健全

当前,大部分企业集团虽制定了预算管理制度,但未受到管理者的重视,在企业实际运作过程中有据不依,有章不循,预算管理制度变成摆设。企业集团实施的预算管理处于比较窄的层面,管理对象主要是收入与成本费用,而不是真正意 义上的全面预算管理;企业管理者对资金预算管理认识欠缺,其在企业资金管理中的地位得不到足够重视,资金预算管理变得形式化;再者,计划管理具有较大的随意性,预算调整不够严肃,致使企业资金收支没有统一的筹划与控制,挪用公款现象屡见不鲜。

3 资金集中管理关键因素分析

3.1 增强集约力度,对集团资金进行集中整合

资金集中整合是企业集团正常运转必不可少的一部分,而资金管理的集中程度要依据当前集团发展阶段、集团未来规划、各下级企业单位的重要性以及企业文化来决定,充分发挥出集团的核心战略决策,加大集中力度整合资金。作为集团的母公司可通过“信贷集中管理”“收益分配集中管理”“重大资金投向集中管理”等方式集中管理集团资金。集团公司业务及成员工作性质具多样性,集团的组织结构具多层性,集团公司应着眼于长远利益,制定科学合理的资金管理制度,充分发挥其整体协调作用与规模效应。

3.2 建立集中式的资金管理信息系统,加大监控力度

为提高资金使用效率,集团企业一般都会进行资金监控,在可控的范围内实现资金的快速流动,实现收益与效率的平衡。进行资金监控首先要建设完善的信息化平台,统一数据体系,实现信息共享,在战略层面上统一监控,可借助ERP与IT技术,将企业的财务资源规划系统纳入企业流程及供应链统筹管理,使资金管理完成定期集中向实时集中的转变,提高资金使用效率。对本集团流动资金进行全方位、立体化的实时跟踪、监控,会尽可能减少资金分散及账外循环问题,实现集团内部有效沟通并快速反馈,避免信息不对称带来的选择风险。

3.3 实施全面预算与战略管理

预算管理是资金集中管理的保证,全面预算管理是企业对生产经营中的各环节进行预算的编制、分析及考核,将企业运行中的所有资金收支纳入严格的预算管理中。进行预算全面编制,需强调集团管理层的重视度,通过有效的奖惩制度调动职员参与的积极性,增强责任感与使命感。预算编制参考企业发展目标与资源情况,从资金集中管理着手,建立健全的结算中心制度并进行推广,资金集中并统一管理,以预算为组织生产经营活动的依据,分析预测现金流,可确保企业的支付与偿还能力。

3.4 完善制度与流程

制度与流程作为资金集中管理的内在逻辑是实现资金集中管理的保障。在资金集中管理时,完善的规章制度与流程是进行资金集中管理实施与操作的前提,对企业参与人员有较强的控制与约束力。对于长时间推行资金分散管理的企业来说,全面贯彻各规章制度,排除阻力,严明纪律,促使各下级企业单位统一认识与业务处理方式,严格资金的结算纪律,才可确保资金集中管理体制的健康发展。建立并完善资金管理制度,梳理业务操作流程,强化制度流程并贯彻执行,是一个企业集团资金集中管理成功的基础。

4 结语

随着经济蓬勃发展,各种经济体制也在大量喷发,集团化发展是现代企业发展的一种趋势,集团企业中资金的有效管理关乎企业的未来发展,而资金集中管理则是集团企业资金有效管理的必然方式,但资金集中管理也会有达不到预期效果的问题。资金集中管理过程中,关注影响资金集中管理成功的关键因素是企业集团提高资金管理效率,减少企业的资金成本的重要策略。实现资金的有效监控,使利益最大化,增强核心竞争力是当今社会对企业集团的要求。

参考文献

[1] 杨少林.集团企业资金集中管理的意义及方法研究[J].会计师, 2014(6).

[2] 刘广民.我国企业资金管理存在的问题及对策[J].哈尔滨学院学报,2017,38(11).

[3] 李瑜红,苏力.浅析企业财务资金管理的重要性及优化策略[J].财经界(学术版),2015(15).

[4] 李燕京.集團企业资金管理的重要意义[J].经营管理者,2013(27).

[5] 黄春花.企业集团财务公司资金集中管理模式研究[D].江西师范大学,2013.