怎样的公司市值管理动机更强?

——来自2015年中国股灾停复牌数据的证据

李 贤 陈 娴 陈 欣

一、引言

西方国家本没有市值管理的准确界定,相关的是价值管理,但西方学者的许多研究,均包含了“市值管理”的思想,这些理论均是股票价格偏离内在价值时,公司最优财务决策的研究[1]。随着国务院于2014年将市值管理写入《关于进一步促进资本市场健康发展的若干意见》这一国家性文件,企业和学术界均开始重视如何开展有效的市值管理活动。事实上,我国许多学者早在十多年前就开始研究这一问题,早期对市值管理进行研究的是施光耀(2007)[2],他认为市值管理应当围绕着股东、股价、股本三个方面进行,并总结了对于市值管理的高度一致的研究方向:追求长期、持续、健康的市值最大化,并把市值管理定义为一种战略管理行为,是在财务管理的基础上,综合运用各种手段实现公司价值的最大化。而谢风华(2008)[3]将市值管理概念分解为“市值”和“管理”两个概念,强调通过一系列与证券市场价格波动相关的管理手段,提升企业的“市场价值”,形象地说明了市值管理的本质。其后学者的研究就沿着这一理论界定,将会影响“市值”的财务调节、信息发布、上市地选择等一系列上市公司证券市场管理手段,均广泛地视为“市值管理”。当然,本文所研究的停复牌行为,也是类同于财务调节等手段的上市公司证券市场管理手段,会对公司市值产生影响,也属于传统意义上的市值管理。

停牌这一全球广泛使用的市场机制,是上市公司市值管理手段中的典型手法。其意义在于,敏感财务数据发布或重大事件出现时,通过停牌这一市值管理手段可以使市场机制将不再决定股票的价格,信息有更为充分的时间在上市公司和投资者之间传播,最终能避免公司市值的极端波动。而股票是否停牌、停牌时间的长短、复牌的时间选择都是为了实现市值管理目的可以灵活选择的方式。2015年7月,中国A股上演了千股停牌的股灾,将近半数的上市公司停牌。根据WIND数据显示,7月8日,A股中非正常交易的公司达到1 342家,占2 774家上市公司的48%;加上7月8日当晚申请停牌的公司,到7月9日,停牌公司达到了1 438家,占比达到半数以上。上市公司先是提出了各种理由来进行停牌,当行情反弹,又出现大规模的复牌潮。此现象较为少见,但将大规模的停牌和复牌这一场景作为典型研究,却也为研究上市公司的市值管理动机影响因素提供了大量数据支撑。本文从停复牌这一典型手法出发,研究的是市值管理行为,但是在这一场景中,可将市场管理行为与市值管理动机等同,原因在于上市公司具备将动机转化为行为的能力和愿望,因而也不存在动机强的公司采取措施的幅度并不大。

目前该领域的研究文献相对较少,仅有少量文献或是研究停牌问题,或是研究股灾波动性的影响。胡婷等(2017)[4]基于股灾数据进行研究,但揭示的是停牌增加了复牌后的交易量和波动性,没能用股灾数据深入研究停牌动机。而孙建飞(2017)[5]的研究虽然提出管理层持股比例、机构投资者净持有比例、股权质押对停牌有正向影响,股权集中度对公司停牌有负向影响,但该文献一方面对停牌与否的研究是基于公司治理的视角,另一方面也只是将复牌时间用于研究对复牌收益率的影响。而本文和上述文献选用的四个指标进行对比,除了股权质押比一致之外,其余7个指标不同,本文模型的解释能力更强。本文在综合运用财务管理、行为金融等原理进行考虑后,选用了公众关注度、机构关注度、短期跌幅、ROE、第一大股东持股比例、公司规模和企业性质,并进而思考怎样的公司市值管理动机更强。结果发现市值管理手段中的是否停牌、停牌时间长短与股权质押比例、非国企性质、机构关注度正相关,与公众关注度、短期跌幅、ROE、第一大股东持股比例和公司规模负相关。

本文对现有文献的贡献在于:一是使用停牌时间长短这一因素作为因变量构建模型,属于原创思想。并和停牌与否这一因素进行对比印证,发现公众关注度、机构关注度等八个指标在多个场景下均会对停牌与否、时间长短等市值管理因素产生重要影响,并得出了“国企的身份会使得市值管理动机变弱”等一些有价值的发现。二是本文运用行为金融原理设计了公众关注度指标,并首次使用“雪球关注度”这一网络媒体指标代表公众关注度,实证发现普通公众投资者关注较少的公司,市值管理动机较强。这一研究发现提出了和现有文献研究不一致的观点,也不同于实践中上市公司的表述,但是本文的发现既符合行为金融的思想,又和本文进行的其他实证研究形成相互支撑,可能揭示了普通公众对市值管理影响较弱这一市场真相。

二、相关文献综述

(一)市值管理动机和财务操纵动机

市值管理动机和财务操纵动机有很多相似之处。股价操纵的形式分为很多种,Allen和Gale(1992)[6]将股价操纵分类为行为操纵、交易操纵和财务信息操纵,而财务信息操纵一度是最主要的操纵方式。在一些针对证券市场操纵动机的早期研究中,王安兴和谭鲜明(1998)[7]比较了我国和美国市场之后,提出了部分操纵特点和动机。何杰(1999)[8]则进而指出了在我国进行证券操纵的制度条件和动机。Van Bom⁃mel(2003)[9]在Allen和Gale分类的基础上,针对各类信息操纵进行了建模。Chakraborty和 Yilmaz(2004)[10]通过建模的方式得出结论,根据他的研究,对财务信息、企业战略信息知情的内部人士能够通过交易来实现对市场的操纵。张子余等(2017)[11]则进一步指出,在有关部门规范证券市场行为、严打财务操纵的背景下,出现了以市值管理为名义进行的新型市场操纵行为,如宣布并购计划以提升股价,但是并购计划并未真正实施,同时还指出存在利用股权质押来变相套现等现象。

(二)影响市值管理的各类因素

市值管理研究是近年的一个研究热点。李旎和郑国坚(2015)[12]提出了市值管理与控股股东关系的三个假设并逐一检验。该文章应用大样本进行实证检验,得出以下结论:市值管理有利于控股股东进行股权质押方式融资,有效市值管理能够减轻控股股东对于上市公司的利益侵占行为。鞠娟(2015)[13]运用 2005—2014 年 A 股市场数据进行了实证研究,结果表明,A股市场存在着普遍性的服务公司控制人的市值管理行为,公司大股东的许多行为可能会造成上市公司股价被操控,投资者利益受损等情况。

随着研究的深入,部分学者开始研究影响市值管理的各类因素。谢德仁等(2016)[14]对控股股东股权质押问题进行了实证分析,认为股权质押会对市值管理有较大影响,还有引发股价崩盘的较大可能性。

姜巍(2017)[15]则认为市值管理与公司的战略规划、经营管理、信息披露和投资者关注都有密切的关系。徐昭(2017)[16]利用上市公司2007—2010年的数据进行了实证分析,使用回归分析法对市值管理和价值创造的关系进行了模型构建,研究结果表明市值管理效果与民企并购因素、股权结构因素显著相关。

但关于公众压力影响市值管理的文献较为缺乏,尹飘扬和熊守春(2017)[17]研究了网络舆论压力对公司治理的影响,但没有进一步研究网络舆论压力是否会对停牌等市值管理行为产生影响。他们的研究还发现网络舆论压力对公司治理的作用在国企上市公司中较为显著,公众投资者通过网络的诉求能得到上市公司的积极回应。但是公众的诉求是否真的能得到公司的回应,这个问题在现实中存在争议,却缺乏理论的解答,这值得进一步研究。

(三)影响停复牌行为的各类因素

交易所制定停复牌制度的初衷之一是防止股价崩盘等异常市场行为。停牌带来的暂停交易能够通过为投资者提供新的信息来促进市场秩序,保持价格稳定和减少交易成本,但停牌也会延迟股票价格调整,增加交易机会成本(Kim 和 Rhee,1997[18])。Grossman和Stiglitz(1980)[19]对美国曾发生的股灾情况进行了分析,寻找复牌时股价形成剧烈的波动,给出的解释是停牌能够阻止交易者的需求转化,从而使得股票价格的形成过程得以推迟。Lee等(1994)[20]通过对纽交所的股票进行研究,将实际的样本数据与“拟停牌”情况进行了对比,结果表明,复牌后三天之内的股票成交价波动和成交量比拟停牌情况下的数据大很多。

国内外虽然都有部分文献研究停复牌现象和股灾现象,但是关于影响停复牌行为的因素研究却相对较少。Bhattacharya 和 Spiegel(1991)[21]利用 Walrasian的理论框架,证明了当信息不对称超过其他的交易动机时会产生停牌行为增加。Madhavan(1992)[22]的研究表明,个股的停牌是对过度的非对称信息的自然反应。Edelen 和 Gervals(2003)[23]提出了一个能利用停牌限制特权的模型。中国学者胡婷等(2017)[4]以交易所异常波动停牌交易规则的变更为时间节点,实证分析表明:市场的波动性较大时,停牌行为相应增多,同时也大大降低了股票的流动性。

近两年,中国国内学者利用市场数据发现了一些影响停复牌行为的具体因素。胡聪慧和于军(2016)[24]从定向增发停牌出发,发现企业结合财务管理手段,在增发融资前进行停牌,在增发后释放企业财务利润,形成股价操纵和利益输送。孙建飞(2017)[5]则进一步基于2015年股灾的视角,提出管理层持股比例、机构投资者净持有比例、股权质押对停牌有正向影响,股权集中度对公司停牌有负向影响。但无疑影响停复牌行为的各类因素研究还相对较少,也不够深入。

(四)现有文献总结

现有研究基本涵盖了对市值管理动机的分类、影响等方面的研究,也结合财务操纵动机进行了分析,对于股灾现象、停牌现象的市场影响也有着大量的研究。然而,目前对于停牌的研究一般是针对全市场的制度性研究,只有部分文献涉及了股权质押等因素对停牌的影响,而且文献中缺乏从停牌时间长短的角度来研究市值管理的问题。股灾中上市公司的停复牌决定,充分表明了上市公司对股价的重视程度,体现其市值管理动机。本文利用2015年股灾的特殊背景研究股灾中的股票停复牌规律,能揭示上市公司市值管理行为的决定因素,无疑具有较强的理论和现实意义。

三、研究假设

通过对市值管理及停复牌影响因素的文献梳理,笔者总结发现股权因素、行情因素、舆论因素及财务因素是影响停复牌等市值管理行为的四大类因素。

其中,股权因素是影响最大的因素,可以分解为许多具体指标。由于股权分散情况下会导致举牌,因而股权集中度较高的停牌概率小,所以可以选择第一大股东持股比例作为研究变量。股权结构中的实际控制人性质,无疑也有着重要的影响,股权中如果由民营资本主导,无疑决策更快更简单,容易停牌;如果股权性质为国企,由于进行重要事项要有比较冗长的流程,较难在短时间内进行决策。同时,在股市的剧烈波动下,许多公司股价已经逼近股权质押的强制平仓线,会导致股权变更,因而股权质押因素无疑也会促使公司进行停牌。

对于行情因素,市场波动性和游资炒作都是实践中的重要因素。证券市场中的波动性常常造成多方面的影响,个股停牌前短期跌幅较小,意味着资金由于多种原因在股灾前期存在护盘行为,因而一个月内短期跌幅越小,则意味着补跌可能性越大,停牌压力越大。关于游资的投机炒作,其是证券市场不可回避的问题,常清(2011)[25]研究了游资等投机资金炒高市场价格的市场影响,而吕炜等(2014)[26]进而使用非线性STR估计,表明了游资炒作的重要影响。基于这一思路,本文根据市场实践,选择了公司规模作为研究变量,因为公司规模越小,越容易受到游资炒作,从而出于游资压力而出现停牌。

关于舆论因素的研究相对较少,属于前沿问题,而且2015年股灾发生时,有董秘提到股灾期间每天接到很多电话要求上市公司停牌,为免于公众舆论压力,停牌“求安心”。为求证这一表述,本文也将其作为研究内容,并具体分解为公众关注度和机构关注度两个指标。

关于财务因素,由于ROE是财务管理和价值投资中的重要财务指标,其是反映公司经营效率的重要指标,经营效率越低的公司,财务越容易出现问题,也更容易在长期经营中由于现金流等因素引发资金链问题,则更容易在股灾中采取停牌行为。

基于以上分析,我们做出以下研究假设:

假设1:企业是否停牌与股权质押比例、公众关注度、机构关注度正相关,与短期跌幅、ROE、第一大股东持股比例和公司规模大小负相关,同时,非国有控股企业采取停牌手段的可能性更大。

假设2:企业在股灾中停牌时间长短与股权质押比例、公众关注度、机构关注度正相关,与短期跌幅、ROE、第一大股东持股比例和公司规模大小负相关,同时,非国有控股企业停牌时间更长。

四、研究设计

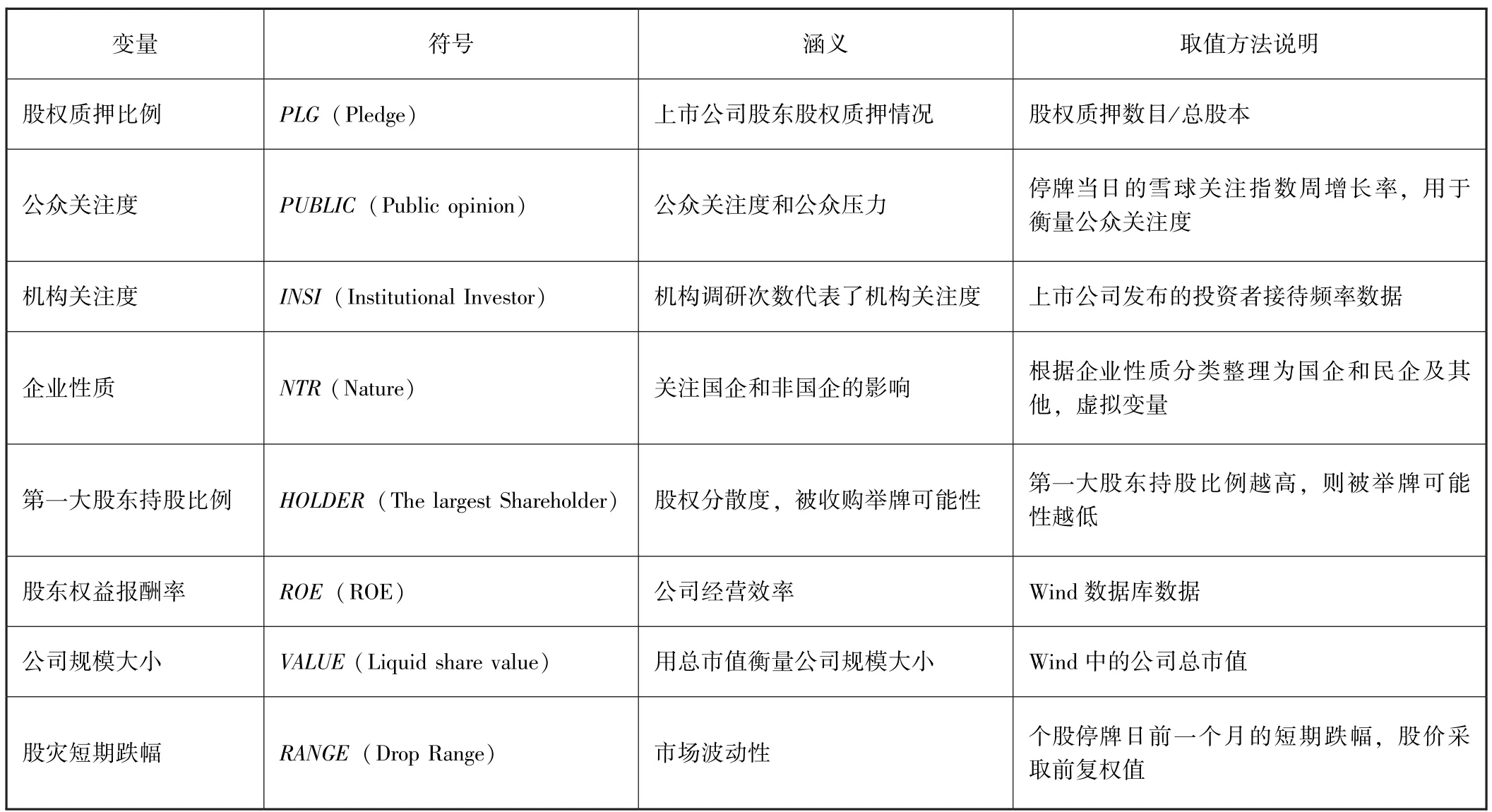

(一)变量定义

针对假设1,将2015年7月8日是否停牌作为因变量(用Y(1)表示),以2015年7月8日的交易状态进行统计,按是否停牌分别取1或0;针对假设2,将股票的停牌时间长短作为另一因变量(用Y(2)表示),以7月8日处于停牌状态的公司的停牌开始以及结束日期进行统计,求差值可以得到公司的停牌时间长短,并对该结果进行对数处理。

为控制行业固定效应,设置行业因素为哑变量,用HY表示。根据wind行业分类,本文使用HY(1.0)代表能源,HY(1.5)代表材料,HY(2.0)代表工业,HY(2.5)代表可选消费,HY(3.0)代表日常消费,HY(3.5)代表医疗保健,HY(4.0)代表金融,HY(4.5)代表信息技术,HY(5.0)代表电信服务,HY(5.5)代表公用事业,HY(6.0)代表房地产业,共11个一级行业。

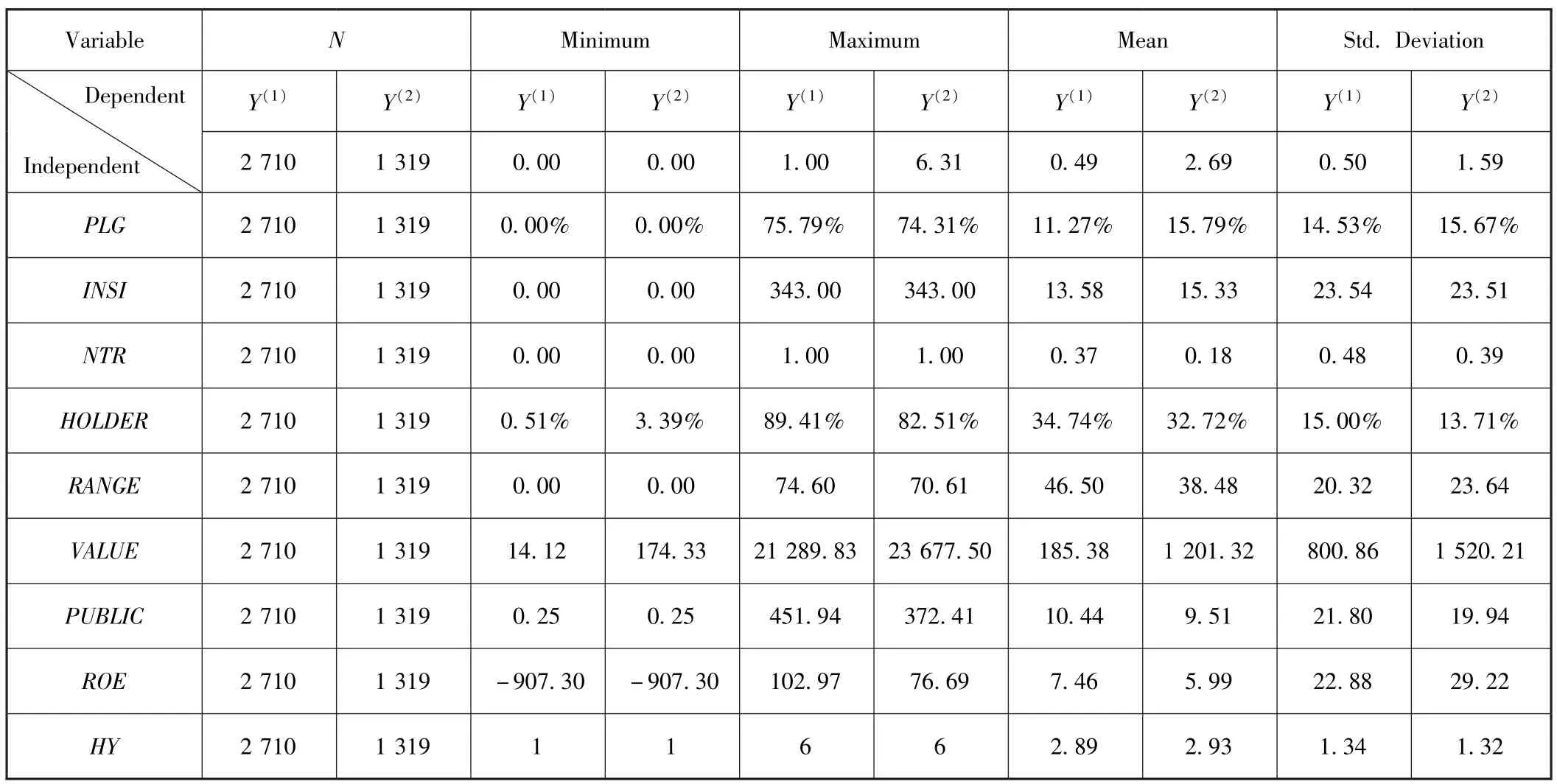

根据本文的上述分析,其余变量设计如表1所示。

表1 其余变量设计

(二)模型设定

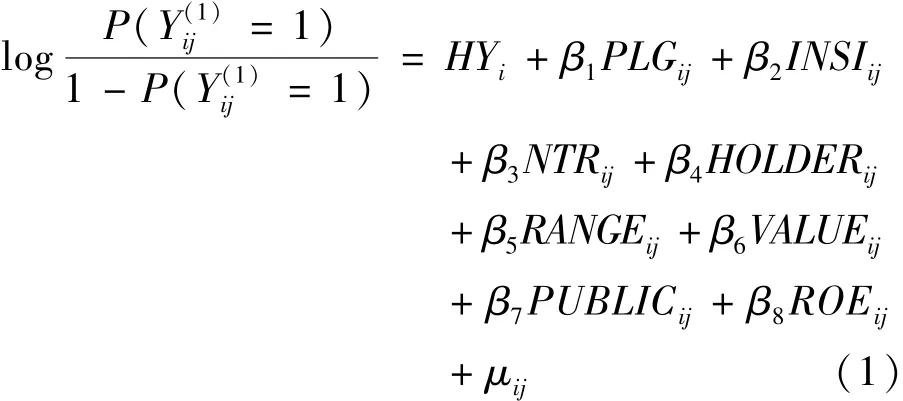

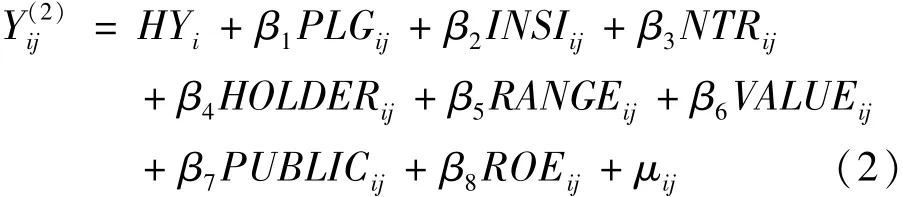

针对假设1,由于Y(1)为离散型变量,只能表述为概率形式,当无穷大时趋近于数值1,无穷小时则趋近于数值0,构建二元Logistic模型,控制行业固定效应后的模型(1)如下:

针对假设2,由于Y(2)为连续变量,构建多元回归线性模型,控制行业固定效应后的模型(2)如下:

上述两个模型中,角标ij代表第i个行业的第j只股票,HYi代表第i个行业的主效应,μij代表随机误差。

(三)数据来源及样本选择

2015年7月9日市场开始大反弹,因此本文将以7月8日作为研究股灾中停牌现象的时间截点。针对模型(1),选择全部A股的股票,剔除2015年7月8日未上市、暂停上市的股票,以及ST的公司,得到2 710个样本数据。

针对模型(2),筛选在7月8日已经停牌的股票,剔除至2016年3月1日尚未复牌的股票,共得到1 319个样本数据。数据均来源于Wind。

五、实证分析

(一)描述性统计

本文利用SPSS22.0统计软件对数据进行分析,首先对主要变量进行了描述性统计,具体如表4所示。

表2 模型(1)和模型(2)的描述性统计

其中,变量Y(1)为离散型变量,适合进行二元Logistic模型分析。变量Y(2)代表公司的停牌时间长短,对被解释变量进行对数处理,数据服从正态分布,均值为2.69,标准差为1.59,数据离散程度符合要求,适宜进一步建模分析。

解释变量中的NTR由于代表的是企业性质,国企取值为1,非国企取值为0。同时,描述性统计中也可发现:PLG的数值整体较高,最高的公司高达75.79%,质押率的平均值也高达15.79%,如果考虑第一大股东情况,许多大股东的股权已经是100%质押;同时股票一个月内的短期跌幅,最大值为74.6%,平均值在两个模型中也分别达到了46.5%和38.48%,股价短期跌幅巨大,市场极度恐慌,大量公司一旦股价继续下跌,将跌入平仓线,因而许多公司有强烈的停牌动机。

(二)相关性分析

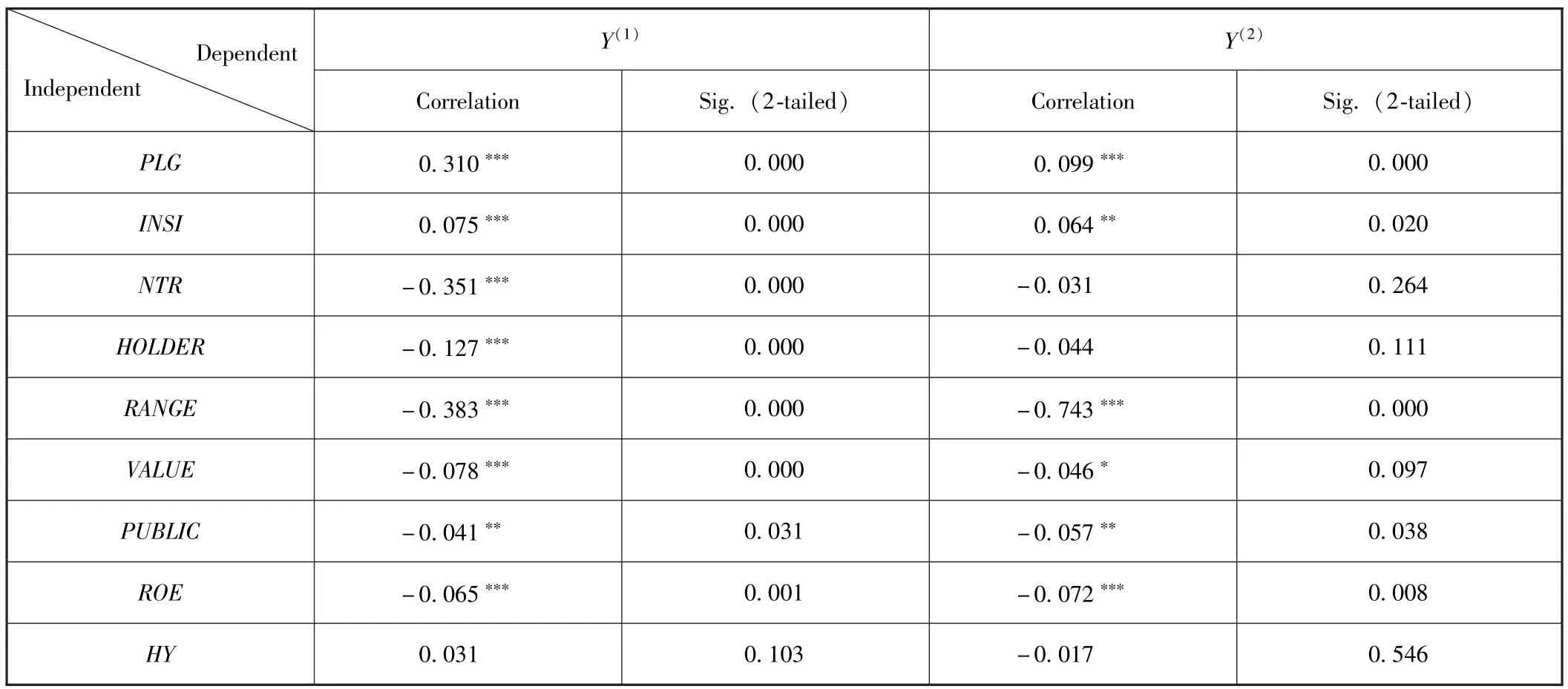

对模型(1)和模型(2)进行相关性分析,具体数值如表3所示。

表3 模型(1)和模型(2)相关性分析结果

通过对模型(1)的各变量进行相关性分析,可以看出被解释变量Y(1),即上市公司是否停牌,与公众关注度PUBLIC呈现0.05水平上的显著相关,与其余7个解释变量均呈现0.01水平上的显著相关。其中与短期股价下跌幅度RANGE、企业性质NTR和股权质押比例PLG的相关程度最大。其中与公众关注度PUBLIC为负相关,与假设方向相反,其余变量均与假设一致。

通过对模型(2)的各变量进行相关性分析,可以看出被解释变量Y(2),即上市公司停牌持续时间,与6个解释变量均显著相关,其中与短期股价下跌幅度RANGE达到-0.743,为强度负相关,与其余解释变量的相关度高低依次是股权质押比例、ROE、机构关注度、公众关注度和总市值。公众关注度PUBLIC与模型(1)的分析一致,为负相关,与假设方向相反。

此外,为控制行业固定效应设置的HY这一哑变量,在模型(1)和模型(2)的相关性分析中均不显著。但在下文的回归分析中,会通过进一步分析,揭示是否真正无影响,或是只对部分行业产生影响。

(三)多重共线性检验

模型(1)的Eigenvalue数值都不为0,Condition Index最大为9.33,不存在多重共线性;且D⁃W检验为1.964,故基本不存在自相关的可能。模型(1)检测F值为126.86,sig.值为0.000,通过0.01水平上的检验,模型有效。模型(2)的Eigenvalue数值不为0,Condition Index最大为9.98,不存在多重共线性;且D⁃W检验为1.94,存在自相关的可能性很低。模型(2)检测F值为 214.08,sig.值为0.000,通过0.01水平上的检验,故模型有效。

(四)回归结果及分析

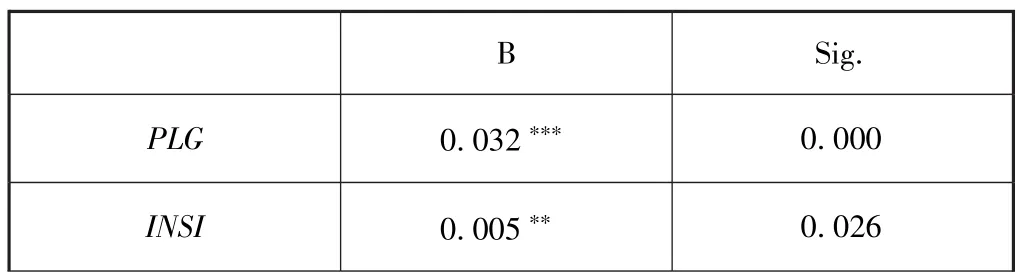

1.对模型(1)的分析。

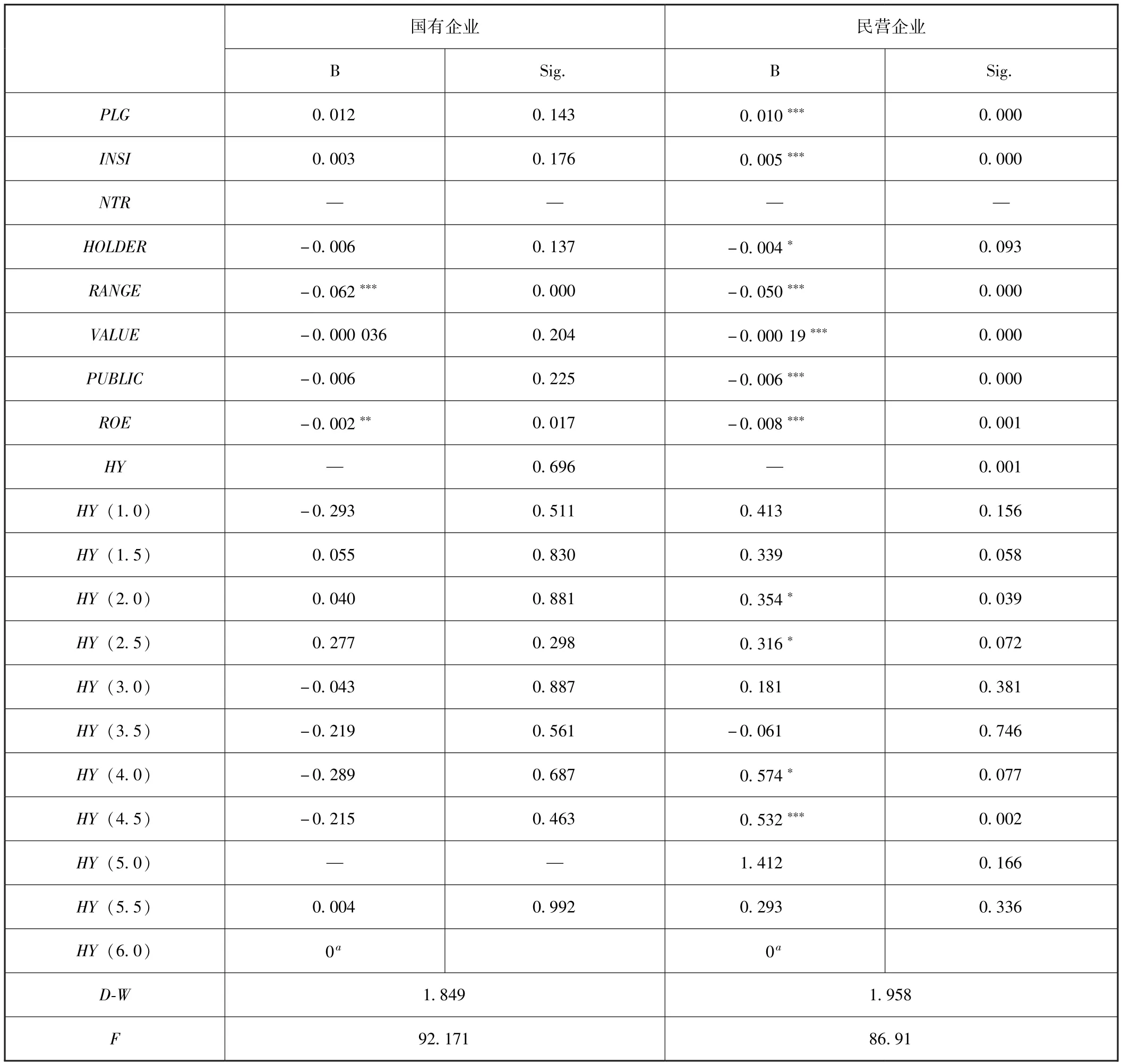

本部分采用二元logistic回归分析,全样本的NagelkerkeR2为0.425,模型检验 sig.值为 0.000,通过0.01水平上的检验,模型有效且Percentage Cor⁃rect为74.70%,模型解释度较强。分析结果如表4所示。

表4 模型(1)logistic回归分析结果

续前表

分析结果显示,机构关注度通过了0.05水平上的检验,其他系数均通过0.01水平的检验,系数回归效果显著。此外,为控制行业固定效应而设置的哑变量HY,通过了0.01水平的检验,主效应也较为显著。其中,相对于参考行业HY(6)房地产业而言,HY(4.5)信息技术业更倾向于停牌。

企业性质的影响最为显著,贝塔值为-1.151,是影响最大的变量。国有企业性质对股灾中企业采取停牌行为具有负向影响,国有企业采取停牌措施的可能性相比于民企及其他企业较小。

此外,短期股价跌幅和股权质押比例这两个变量对企业在股灾中是否停牌的影响也较为显著,根据-0.066和0.032的贝塔值,可以看出短期股价跌幅越小,公司出于“避免补跌”的动机而进行停牌的可能性越大;股权质押比例越大,公司出于“避免强制平仓”的动机停牌的可能性越大。

按照影响大小排列,紧随其后的是ROE、PUB⁃LIC、HOLDER、INSI和VALUE。ROE具有负向的影响,企业的股东权益报酬率越低,企业经营效率越低,越容易因为股灾因素出现公司经营危机,因而出于“避免经营危机”的动机而停牌的可能性越大。公众关注度对企业采取停牌措施具有负向影响,公众越是关注的上市公司,越不容易采取停牌措施。第一大股东持股比例对企业停牌具有负向影响,持股比例越低,越容易在股灾中因为“避免公司易主”而进行停牌。机构关注度对公司是否停牌具有正向影响,机构关注度越高,上市公司出于“避免机构压力”的动机而停牌的可能性越大。公司规模对公司是否停牌具有负向影响,公司规模越小,公司出于“避免游资压力”的动机而停牌的可能性越大。

与相关性分析对应的是公众关注度,虽然在0.01水平上显著,但是方向和假设相反,这与许多公司在股灾中描述的“避免公众舆论压力”而停牌的动机描述不一致。除公众关注度外,其余指标均符合假设1中的预期。

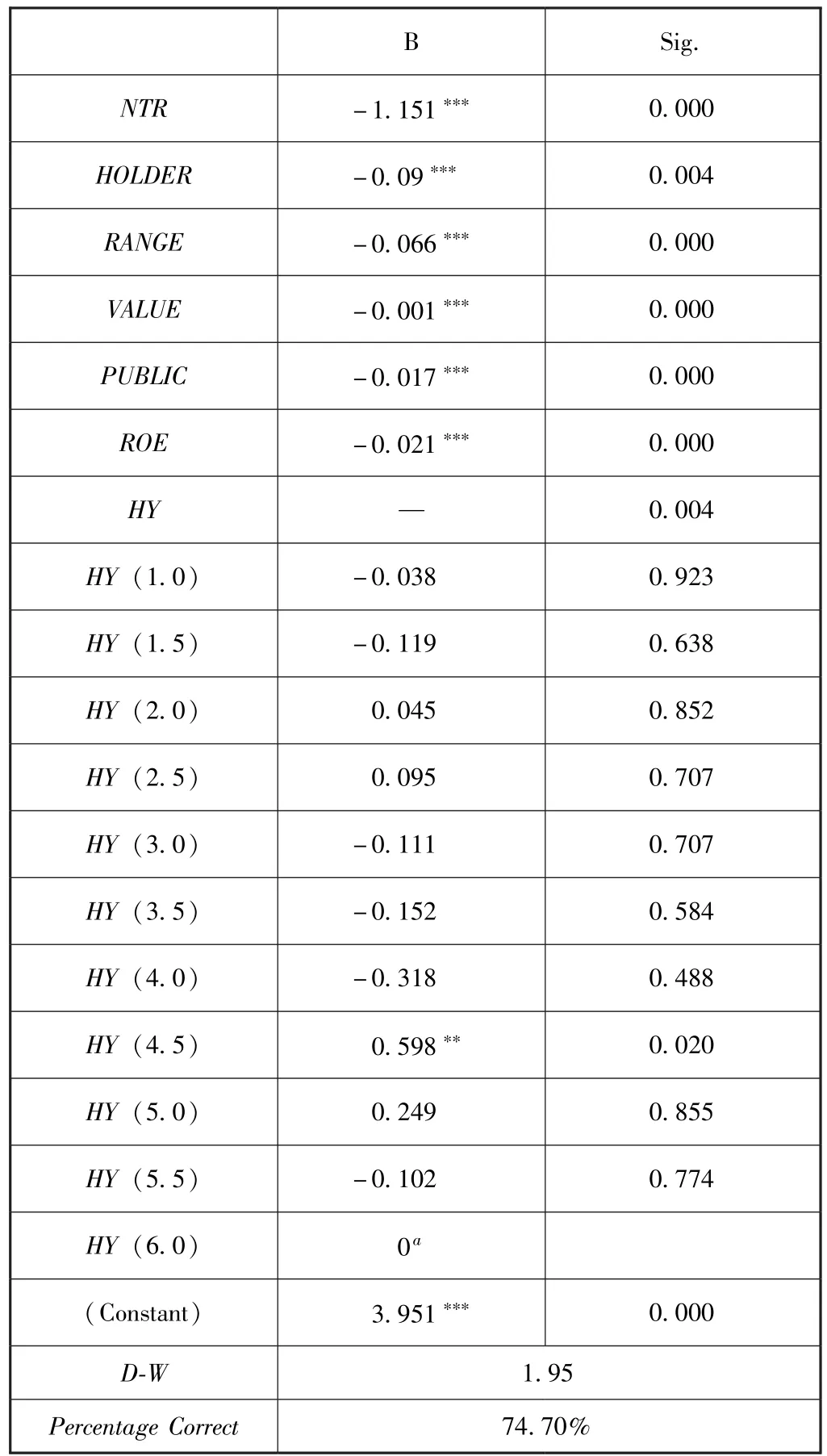

2.对模型(2)的分析。

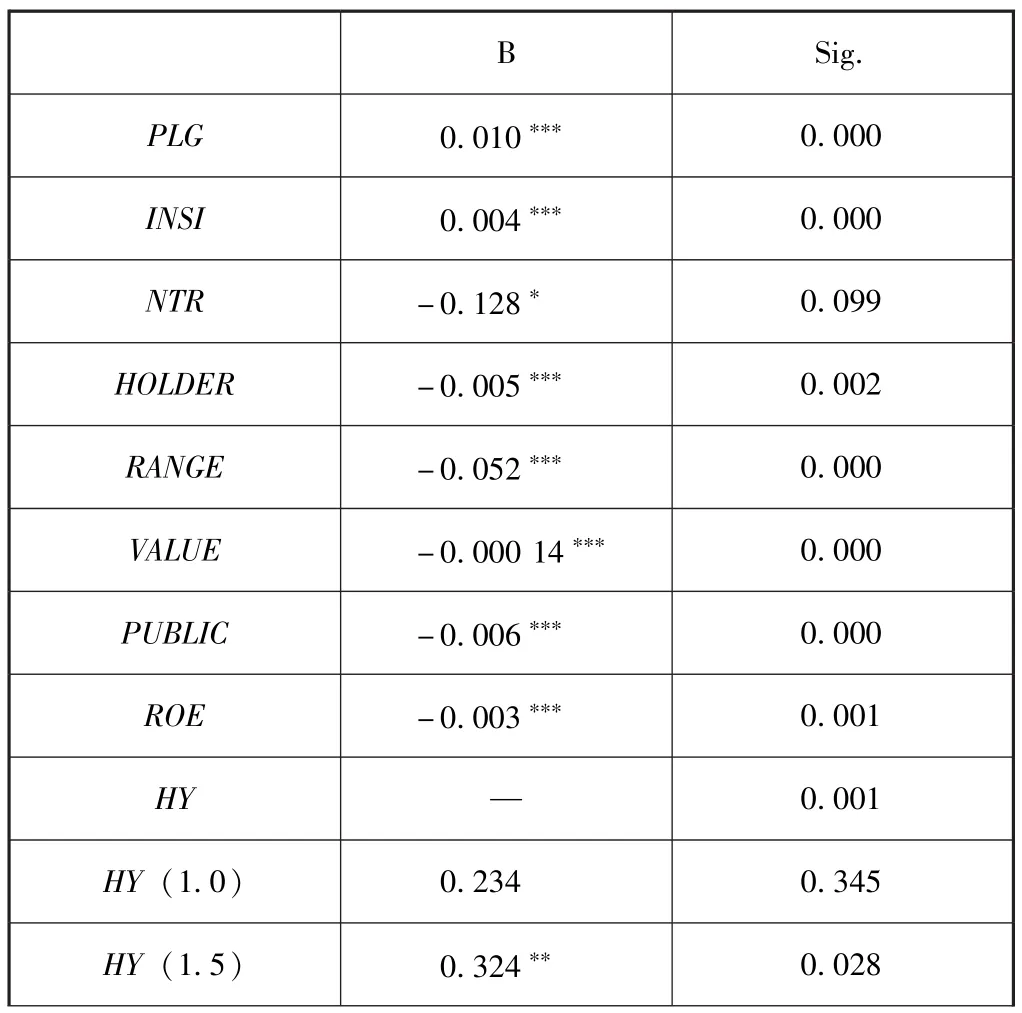

模型(2)采用多元线性回归,AdjustedR2为0.593,Condition Index小于10且相关系数显著小于1;模型检测F值为110.51,sig.值为 0.000,通过0.01水平上的检验。回归分析结果如表5所示。

表5 模型(2)多元线性回归分析结果

续前表

对全样本的模型(2)回归结果显示,7个变量的系数通过了0.01水平的检验,企业性质在0.1水平上通过检验,系数回归效果显著。此外,为控制行业固定效应而设置的哑变量HY,通过了0.01水平的检验,主效应也较为显著。其中,相对于参考行业HY(6)房地产业而言,有4个行业通过了0.05水平上的检验,对停牌时间有正向影响,HY(4.5)信息技术业的贝塔值最大,也最为显著;其余3个行业依次是HY(2.0)工业、HY(1.5)材料业和HY(2.5)可选消费业。

其中,企业性质的贝塔值为-0.128,和模型(1)中的表现一致,依然是影响最大的变量。国有企业性质对股灾中企业的停牌时间具有负向影响,国有企业长时间停牌的可能性相对于非国有控股企业较小。

按照影响大小排列,紧随其后的是RANGE、PLG、PUBLIC、HOLDER、INSI、ROE和VALUE。其中,短期股价跌幅越小,公司出于“避免补跌”的动机而推迟复牌时间的可能性越大;股权质押比例越大,公司出于“避免强制平仓”的动机而推迟复牌时间的可能性越大;第一大股东持股比例越低,越容易在股灾中因为“避免公司易主”而推迟复牌时间;机构关注度越高,上市公司出于“避免机构压力”的动机而推迟复牌时间的可能性越大;企业的股东权益报酬率越低,出于“避免经营危机”的动机而推迟复牌时间的可能性越大;公司规模越小,公司出于“避免游资压力”的动机而推迟复牌时间的可能性越大,但是这一贝塔值最小,也显示游资对于上市公司市值管理动机的影响已经很小。

与模型(1)分析揭示的情况相似,公众关注度同样对企业的停牌时间具有负向影响。除公众关注度外,其余指标均符合假设2中的预期。

(五)对企业性质的分层分析

对全样本的分析数值显示,企业性质这一变量的影响远远大于其余变量,也说明应该将企业性质作为分类项,进行更进一步的分析。

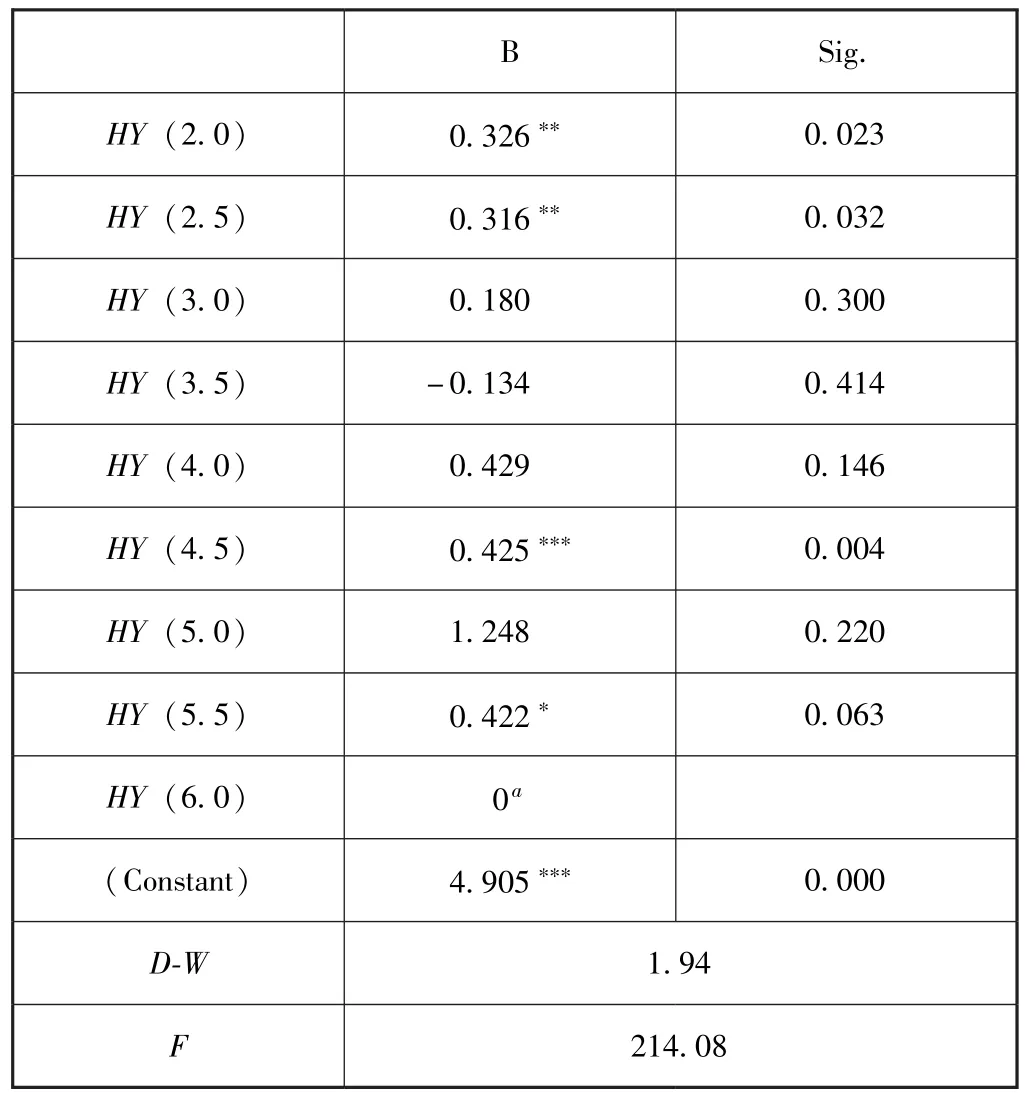

1.对模型(1)的分层分析。

对国有企业和民营企业的分样本分析结果如表6所示。民营企业的各变量依然全部显著,和全样本非常相似,B值也非常接近,短期股价跌幅和股权质押比例这两个变量也依然是企业性质之外,影响最大的两个变量,研究结论和全样本一致。为控制行业固定效应而设置的哑变量HY,通过了0.05水平的检验,主效应较为显著。类似全样本的分析,相对于参考行业HY(6)房地产业而言,只有HY(4.5)信息技术业更倾向于停牌。

表6 模型(1)分层分析结果

但是,在国有企业样本中,哑变量HY,通过了0.05水平的检验,主效应也较为显著。其中,HY(4.0)金融业、HY(5.5)公用事业、HY(2.0)工业相对于参考行业HY(6)房地产业而言,更倾向于不停牌。

而国有企业性质也使得股权质押比、机构关注度和公众关注度都不再显著,其余变量依然显著,说明国有企业性质会使得企业基于股权质押比、机构压力和公众压力的市值管理动机减弱,尤其是关系国计民生的金融业、公用事业和工业,由于国企色彩浓厚,市值管理动机更弱。

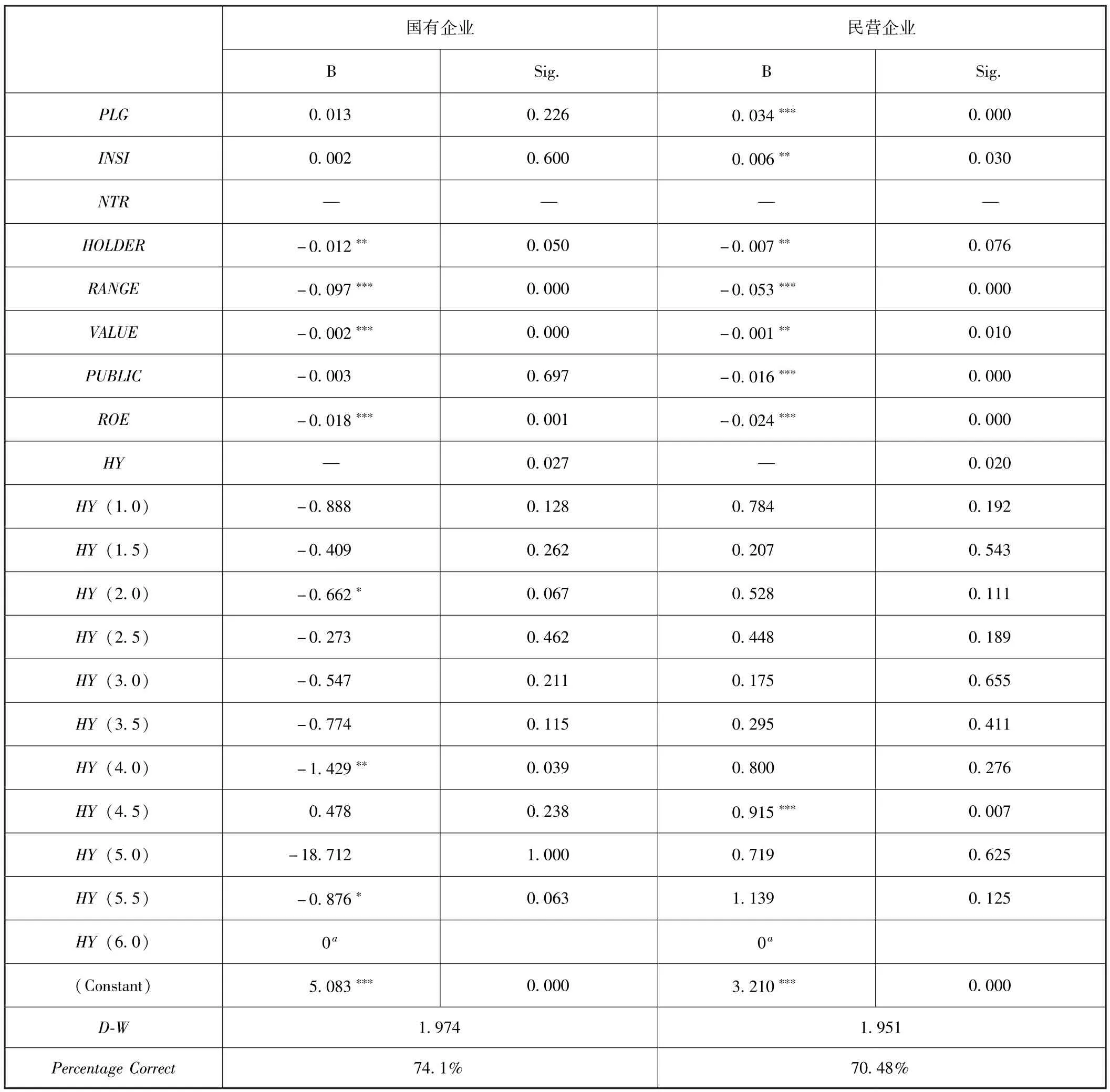

2.对模型(2)的分层分析。

对模型(2)的分样本分析结果如表7所示。为控制行业固定效应而设置的哑变量HY,通过了0.001水平的检验,主效应较为显著。相对于参考行业HY(6)房地产业而言,HY(4.5)信息技术业最为显著,其次是HY(4.0)金融业、HY(2.0)工业、HY(2.5)可选消费业,均是停牌时间更长。民营企业的各项自变量,除一个变量通过0.1水平的检验外,其余变量的系数均通过了0.01水平的检验,且和全样本非常相似,B值也非常接近。研究结论和全样本一致。

表7 模型(2)分层分析结果

但是,在国有企业样本中,哑变量HY的主效应不显著。同时,与模型(1)相似的是,股权质押比、机构关注度、公众舆论指数也都不再显著,其余变量依然显著。同样说明了国有企业性质会使得企业基于股权质押比、机构压力和公众压力的市值管理动机减弱。

(六)稳健性检验

本文采用两种方法进行稳健性检验。第一种方法是将投资者接待频率这个变量换为机构盈利预测报告数量指标,将第一大股东持股比例换为前三大股东持股比例之和,分别用IR(Institutional Report)和THS(Three Shareholders)表示,代入模型进行回归分析。第二种方法是以更换样本的方式进行稳健性检。对原有样本数据进行编号,抽取奇数项作为新样本进行回归分析。

本文受篇幅所限,未列出两种稳定性检验的相关表格,可在需要时向作者索要。模型(1)经两种方法检验,从回归结果来看,整体以及变量的回归结果均未因为个别变量的替换和样本的改变而发生改变。模型(2)经两种方法检验,AdjustedR2、D⁃W检测值、F值都无明显改变,且均通过0.01水平上的检验。实证研究结果稳定,结论有效。

六、研究结论和建议

(一)研究结论

1.虽然2015年股灾中出现了千股跌停的局面,但是各上市公司相同的停牌行为背后却有着不尽相同的市值管理动机。本文通过实证分析,最终发现股灾中的停牌行为除受公司性质这一重要因素影响之外,短期股价跌幅、股权质押行为、股东权益报酬率、公众关注度、第一大股东持股比例、机构关注度和公司规模均对停牌行为产生了重要影响。这些因素也相应催生了“避免补跌”“避免强制平仓” “避免经营危机”“避免机构压力” “避免公司易主”和“避免游资压力”的一系列市值管理动机。在股灾中,上市公司会根据自身的特点进行市值管理,选择是否停牌、停多久、何时复牌一系列的相关操作来最大程度维护和保全自身的相关利益。

2.本文除公众关注度之外的所有解释变量实证结果都和最初预期一致。只有公众关注度这一指标虽然在0.01水平上显著,但是数值方向和原有预计完全相反。关于公众关注度这一指标,本文选用了股灾期间的雪球关注度周增长率指标,用行为金融的理论分析,当公众购买了上市公司股票后,会大量通过“雪球”这一著名网站,在“雪球”上搜索与公司相关的信息。关注度增长率越大,即代表公众持股者越多。而回归分析为负值,则代表公众持股者越多,公司越不会停牌。事实上,机构投资者和公众投资者的持股,为此消彼长的关系,一旦公众大量持股,也就意味着机构持股数量较少,机构关注度也会较低,这和本文设计的指标“机构关注度”数值为正,是相互印证的。实证结果表明:普通公众投资者持股关注较少的公司,也是机构投资者关注较多的公司,才能给上市公司形成停牌压力。即许多董秘提到的股灾期间每天接到很多股民电话,要求上市公司停牌,为免于公众舆论压力,停牌求安心,这一表述和实际不一致。

3.企业是否停牌及停牌时间长短这一行为,与股权质押比例、机构关注度正相关,与国企性质、短期跌幅、ROE、公众关注度、第一大股东持股比例、公司规模大小负相关。其中,企业性质影响最大,短期股价跌幅和股权质押比例紧随其后,均在0.01水平上显著,有着较大的影响。这说明股权质押比例过高的公司存在较强的“避免强制平仓”动机,前期跌幅较小的公司存在较强的“避免补跌”动机。同时非国有企业的随意停牌现象最为严重,但是,另一个侧面,也说明了国企的身份,使得许多公司采取停牌措施的可能性相比于民企及其他企业要小,国有企业对于市值管理的重视程度远远不如民营企业。

4.在控制行业固定效应的分析中发现,信息技术业、材料业、工业和可选消费业的主效应均较为显著,相对于参照的房地产业而言,进行停牌等市值管理行为的动机更强,而这四类行业均属于近几年国家重点关注和支持发展的行业。但在控制行业固定效应的分层分析中也进一步发现,国企性质不但使得金融业、公用事业和工业的停牌可能性变低,更使得各行业的停牌时间都不再显著。这进一步说明国企的身份会使得市值管理动机变弱。

5.企业性质会通过短期股价跌幅、股权质押、ROE和总市值对是否停牌或停牌时间起到影响。对国有企业的分类分析中也显示,国企的身份,使得其不惧股权质押这一潜在的强制平仓因素,同样也不受机构压力和公众压力的影响。这一方面说明了各类国有企业相对于民营企业的抗风险能力较强,另一方面也说明了国有企业不容易受到各类投资者的制约,即便在股灾中的停牌诉求也未必能得到国有企业管理者支持。上市公司中,国有企业大股东市值管理动机较弱,“一股独大”的影响依然存在。

(二)建议

1.要防范上市公司的市值管理不当。类似千股停牌的此种现象会引起极大的负面效应,而本文实证发现非国有企业的停牌动机更强、股价波幅影响停牌动机。因而,为防止上市公司市值管理不当引发的系列金融风险,应该把对非国有企业的监管、避免股价短期的大起大落及降低企业股权质押比例作为证券市场风险防范工作的重点。

2.采用适当的股东制衡制度。由于本文实证也发现国企单一持股及大股东持股比例过高均会影响恰当的市值管理,因而引入多元的股东能对经理人的行为产生一定的监督。尤其对国有企业,应该积极推进混合所有制改革,降低大股东持股比例,加强各类投资者对国企的有效监督,这些或能有效促进适度的市值管理。

3.投资者应该重视财务分析。市值管理动机的分析是投资分析实践中的重要一环,本文站在股灾停复牌的视角,发现ROE这一财务指标在分析公司市值管理动机中起到了重要作用,也说明了投资分析中应该重视财务分析。