资金互助合作社对农村中小微企业融资的影响

郭小叶 张中岩 张海燕

摘 要:通过构建一个信号博弈模型框架,分析农村资金互助合作社对农村中小微企业融资的影响,基于博弈模型的结构估计,能够较好地拟合农村资金互助合作社参与者—非参与者的融资额度分布。博弈模型的数值模拟结果表明:农村资金互助合作社的信用增级效应能够解释农村中小微企业融资额度溢价的89.87%,然而筛选效应的存在表明,农村资金互助合作社的规模盲目扩张可能导致参与者和非参与者的融资额度差距发生变化。

关键词:农村资金互助合作社;农村中小微企业;融资额度;信号博弈

中图分类号:F321.42 文献标识码:A 文章编号:1009-9107(2018)04-0134-10

引 言

改革开放以来,农村中小微企业迅速发展壮大,在增加农民收入、吸纳农村富余劳动力、缩小城乡差距及推动农村现代化建设等方面成效显著[1]。党的十九大报告明确提出实施乡村振兴战略,“要坚持农业农村优先发展,按照产业兴旺、生态宜居、乡风文明、治理有效、生活富裕的总要求,建立健全城乡融合发展体制机制和政策体系,加快推进农业农村现代化”。农村中小微企业的健康发展是推进农业农村现代化的中坚力量,也是推动农村产业扶贫、精准扶贫,实现全面建成小康社会的重要保证[2]。然而,农村中小微企业发展所面临的融资环境一直不太理想,长期以来“融资难、融资贵”是制约众多农村中小微企业生存和发展的瓶颈[3]。从国外的农村企业融资经验来看(如印度[4]、中东欧[5-6]、日本[7]等),解决农村中小微企业融资难题的关键在于大力推进农村资金互助合作體系的建立和完善。我国出现了多种组织形式的区域性农村资金互助组织,一定程度上缓解了农村中小微企业融资困境,但面临诸多问题,如资金规模过小、管理体制松散[8]、政府过度干涉以及风险防范意识欠缺[9]等。完善的资金互助合作体系需与信贷政策、农村中小微企业融资需求特征相匹配[10],众多农村中小微企业存在着广泛的融资需求与资金互助合作动机。

农村中小微企业普遍规模较小,缺乏抵押物及担保,单独向金融机构融资难度较大,组成资金互助合作社可以“抱团取暖”,自愿互助、风险共担、利益共享。进入21世纪,为了弥补农村金融互助担保合作的空缺,农村资金互助合作社应运而生。在2004年,经相关部门批准,采用非盈利原则,由农村经济社区的小微企业和农户自愿组织,按要求出资,并且仅限于向社员提供存款、贷款及资金结算服务,以解决社员融资难题的互利互助合作组织应运而生[11]。从直观上看,农村资金互助合作社参与者越多,组织规模越大,风险分担效果越显著,参与者的融资额度将会上升。然而,现实情况未必如此。解释该现象需要回答两个问题:第一,农村资金互助合作社对农村中小微企业融资额度溢价的根本原因是什么?第二,农村资金互助合作社规模扩张与互助合作社参与者、非参与者之间融资差距又有怎样的联系?

回答上述两个问题的关键在于区别不同因素对农村中小微企业融资额度的影响。从理论角度分析,农村资金互助合作社对参与者的融资额度溢价作用体现在以下3个方面:一是信用增级效应,指互助合作社的风险分担和风险补偿机制提高了农村中小微企业的信用评级,有助于其从金融机构获得更高融资额度。二是筛选效应,指互助合作社的筛选功能可以向金融机构传递农村中小微企业的经营能力信息。金融机构在信息不对称的情况下,往往将农村中小微企业是否参与互助合作社作为辨别企业经营能力的标准之一,会对非参与者形成融资歧视。三是企业经营能力效应,指参与互助合作社的农村中小微企业资质及经营状况往往较好,表现出较高的经营获利能力,获得金融机构的融资额度高于非参与者。准确区分这3种效应在农村中小微企业融资溢价中不同作用的意义在于,若农村中小微企业融资额度溢价全部是由互助合作社的信用增级效应引起的,则意味着可通过引导更多农村中小微企业参与互助合作社缓解其融资难题。但是,筛选效应的存在表明,单纯增加农村中小微企业参与互助合作社的机会不仅不能提高优质企业的融资额度,反而可能会缩小优质企业与劣质企业之间的融资差距这种现象是由于农村中小微企业的经营能力存在差异,农村资金互助合作社规模扩张在一定条件下会导致其对中小微企业的筛选功能弱化,降低金融机构对互助合作社参与企业的认可程度。。关键在于定量识别3种不同效应对农村中小微企业融资额度的影响,尤其是要区分信用增级效应和不易观测的筛选效应的作用。

一、文献回顾

西方学者对中小微企业融资问题的研究由来已久,早在20世纪30年代,Macmillan在《麦克米伦报告》当中第一次涉及小规模企业融资问题,提出了著名的“麦克米伦缺口”(Macmillan Gap),即中小企业发展过程中存在着资金缺口,影响融资方式和融资难易程度的主要因素是企业规模[12]。Ronald和Edward等分别提出了金融抑制理论和金融深化理论,成为发展中国家中小企业融资困难的重要理论支撑[13-14]。Stiglitz等认为由于信息不完全和契约不完备,即使在充分竞争的信贷市场也会出现中小企业难以获得贷款的信贷配给现象,但如果国有银行能利用国家垄断力量解决信息和合约的问题,则中小企业贷款难这一问题就能得到极大改善[15]。Valentina等建立数据模型分析俄罗斯微型创新企业在融资方面遇到的困难,指出对中小企业的财务约束研究是有限的,因为难以观察和测量它们的交易[16]。

国内学者对中小微企业融资关注始于20世纪90年代,关于中小微企业融资困难的原因可以归纳为企业面临外部客观因素、内部主观因素以及内外部交织的混合因素。外部客观因素包括中小微企业融资渠道较少、政府给予中小微企业的政策支持力度不够等。李大武和杨俊龙认为由于缺乏专门服务中小微企业的金融机构以及政府对中小微企业融资不重视等因素,导致中小微企业融资难度加大[17-18]。内部主观因素包括中小微企业对自身定位不明确、资产实力薄弱、经营风险大及信用度整体较低等。李志赟认为中小微企业非匀质性、缺乏抵押物[19]。杨俊龙认为中小微企业内部治理机制和财务运行不规范,企业信用评级较低或者无效,造成其融资难度较大[18]。内外部交织的混合因素,比如信息不对称、交易成本高、金融中介供给与中小微企业融资需求不匹配等,则进一步加大了中小微企业融资的困难。胡乃武等从金融中介非人格化、标准化、追加规模效应的融资供给特征与中小微企业人格化、多样化、封闭式的融资需求特征之间差异解释了其融资难的现象[20]。林毅夫等认为相对于大企业,中小企业信息更加不透明,缺乏企业财务报表等易于传递的“硬信息”,银行难以获得中小企业经营状况、企业信誉及企业所有者个人品行等“软信息”,因此中小企业从银行贷款时处于信息劣势地位[21]。刘芸等指出信息不对称是造成中小企业融资难的关键因素,事前的信息不对称容易出现隐藏信息的逆向选择行为,事后的信息不对称容易导致隐藏信息或行动的道德风险[22]。

信息不对称是导致中小企业融资难的一个主要原因,因此借助互助担保基金、互助合作社或其他资金互助组织解决中小微企业融资问题,已成为学术界普遍认可的有效措施。Chan等提出了资信评价与信号传递理论,认为当借贷双方具有不同信息时,互助担保可以提高贷款者对其预期收益的评估能力;当借贷双方由于信息的差异对贷款项目产生不同评价时,互助担保也能够对合约的形成发挥重要作用[23]。Besanko等认为资金互助合作有助于增加融资的可获得性,相应减少了信贷配给[24]。信息不对称在农村金融市场表现得更为明显,而农村资金互助合作社能在一定程度上消除信息的不对称性,缓减农村中小微企业的融资困境。王苇航研究表明农村互助合作机制和农村资金互助组织的纽带作用、传导机制和催化效应,有利于健全农村金融服务体系,改善农村金融供求失衡[25]。姚曙光等认为新型农村金融机构的发展有利于提高小微企业贷款获得性[26],农村资金互助社作为新型的农村合作金融形式,其在商业性金融、政策性金融及合作金融构成的“三位一体”的农村金融体系中具有重要地位[27]。董晓林、刘鑫、黎翠梅等通过案例研究了农村小微企业融资偏好及其内外部影响因素,但缺乏对农村中小微企业群体间融资差异及其形成原因的分析[28-30]。本文在上述研究结论的基础上,通过构建统一的信号博弈模型框架区分引起农村中小微企业融资差距的3种不同效应,以及农村资金互助合作社如何通过这3种效应对农村中小微企业融资差距产生影响,以期提出解决农村中小微企业融资难题的有效建议。

二、信号博弈模型

根据信息技术的差异,企业融资方式可分为4种类型:财务报表型、抵押担保型、信用评分型和关系型[31]。本文基于农村资金互助合作社“自愿互助、风险共担、利益共享”的原则构建信号博弈模型,并给出模型的均衡条件和解析过程。

(一)模型思路与参数假定

本文信号博弈模型涉及3个主体:农村中小微企业、农村资金互助合作社和金融机构。农村中小微企业与金融机构分别是资金的需求方与供给方,互助合作社则是二者之间的信息传递桥梁,为农村中小微企业提供信用增级服务。

农村资金互助合作社通过其掌握的资源及信息对农村中小微企业进行筛选,控制互助合作社参与者的质量。由于参与者与非参与者经营能力存在差异,因此互助合作社能为参与者提供声誉加成和信用增级。

农村中小微企业参与互助合作社的目的在于向金融机构展示自己的实力,获得融资溢价。与劣质企业相比,优质企业能以更高的概率通过互助合作社的筛选,成为互助合作社参与者并获得更高的融资溢价。因此,农村中小微企业有动力加快转型升级,进行资本积累和技术创新以成为优质企业,但转型升级需要付出投资成本。企业经营能力越高,资本积累和技术创新越容易,相应的投资成本也就越低。农村中小微企业将根据自身经营能力高低以及对融资额度的预期,选择是否进行资本积累和技术创新投资,以及是否申请加入农村资金互助合作社。

金融机构为农村中小微企业提供融资的前提主要是基于有限的信息条件判断其还款能力和信用水平。金融机构仅能观察到农村中小微企业的表面信息,如企业注册资本金、员工人数、财务指标以及是否参与互助合作社等容易获取与核实的资料。农村中小微企业通过这些信息向金融机构发出信号,信号越强表明该企业经营能力较高的可能性越大。金融机构需要通过这些信息推断农村中小微企业真实的经营能力,以授予其相匹配的融资额度。值得注意的是,互助合作社能够改变企业的聲誉信号分布,使金融机构更易识别企业经营能力的优劣情况。

农村中小微企业、互助合作社和金融机构之间的博弈过程可描述如下:

1.农村中小微企业根据自身经营能力以及对融资额度的预期决定是否进行资本积累和技术创新投资。记投资决策函数为I(·),若进行资本积累和技术创新投资(I=1),则成为优质企业(H);若不进行资本积累和技术创新投资(I=0),则为劣质企业(l)。

2.优质企业与劣质企业以概率Pgh=P(g|I=1)和Pgl=P(g|I=0)进入农村资金互助合作社参与者(g)和非参与者(ng)两个企业群体。参与者将获得信用增级,信用增级乘数表示为ρi(i=h,l)。

3.农村中小微企业根据可被观测信息被赋予声誉信号θ∈[0,1]。其中,优质企业声誉信号的分布密度为fh(θ);劣质企业声誉信号的分布密度为fl(θ)。下文构建模型时还将引入是否为农村资金互助合作社参与者这一变量,对农村中小微企业的声誉信号分布作更细致的区分。

4.金融机构根据观测到的农村中小微企业声誉信号强度,以及参与者与非参与者两个企业群体中优质企业所占比重(分别记为δg与δng)等先验信息,据此推断该企业是优质企业的后验概率Ω,并确定其融资额度。

根据模型思路和博弈过程,本文作出如下假设:

假设1:金融机构与农村资金互助合作社之间建立了良好且顺畅的信息沟通。

当互助合作社参与者向金融机构申请融资时,金融机构将事先通过互助合作社对该企业进行考察,获取该企业的基本信息、公司治理情况、经营管理状况、业务模式特点、持续经营能力及社会信用声誉等相关信息,审查之后决定是否将该企业纳入金融机构的白名单。金融机构与互助合作社建立稳定的信息沟通机制,并优先考虑满足白名单内企业的融资需求。

假设2:优质企业进入农村资金互助合作社的概率Pgh大于劣质企业进入的概率Pgl。

该假设用来刻画互助合作社对农村中小微企业的筛选能力,Pgh与Pgl的差值越大,表明互助合作社的筛选能力越强,即优质企业越有可能被筛选出来。

假设3:信号分布密度fh(θ)和fl(θ)满足单调似然比性质(monotone likelihood ratio property,MLRP),fh(θ)/fl(θ)是关于参数θ的单调增函数。

该假设表明互助合作社的筛选功能对优质企业提高声誉信号的作用更为显著。

假设4:企业具有不同的以货币形式衡量的经营能力,记为

a,a服从[a,]区间上的均匀分布。

(二)模型建立

根据前文的模型思路和参数假设,建立信号博弈模型。先从金融机构的视角切入,基于利益最大化的条件得出融资额度方程,然后探讨融资额度约束下,农村中小微企业资本积累和技术创新投资的决策情况和互助合作社的参与情况,最后给出该博弈的均衡条件。

1.金融机构问题。信息不对称导致金融机构无法充分了解农村中小微企业经营能力的详细情况,只能观测到企业的声誉信号强度。金融机构根据贝叶斯法则,以限定性的先验信息推断企业为优质企业的后验概率,并据此确定企业的平均融资额度。给定农村中小微企业的信号强度θ以及先验概率δg与δng,可计算出企业为优质企业的后验概率为:

特别的,若令Ω(θ,δj)等于1或0,则表明金融机构与农村中小微企业之间不存在信息不对称问题,此时农村中小微企业都可获得与其自身实力完全匹配的融资额度。

2.农村中小微企业问题。农村中小微企业进行资本积累和技术创新投资可提高自身经营水平,提高进入互助合作社的概率,增强声誉信号,获得融资额度溢价。

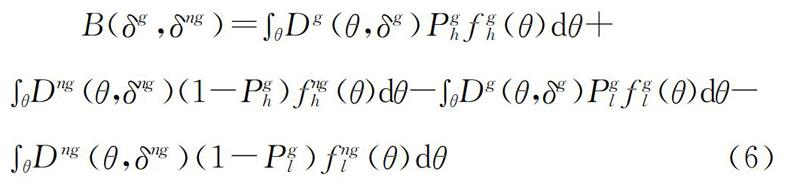

通过资本积累和技术创新投资,农村中小微企业可获得的投资收益B是进行投资的期望融资额度与不进行投资的期望融资额度之差,表示为:

农村中小微企业在进行资本积累和技术创新投资后成为优质企业,但这不代表它一定能进入农村资金互助合作社,获得融资溢价。进入的概率取决于互助合作社筛选能力的大小,该概率在现实情况中不会取0或1。因此,农村中小微企业投资之后能够获得的融资额度是一个随机事件。在事先决策是否投资时,采取的决策依据是期望融资额度的大小。公式(6)表示进行投资之后以平均融资额度水平衡量的期望融资额度(以参与者融资额度与非参与者融资额度的概率平均数,并在信号分布上取期望)与不进行投資获得的平均融资额度水平,两者相减得到的农村资金互助合作社声誉积累效应的期望值。

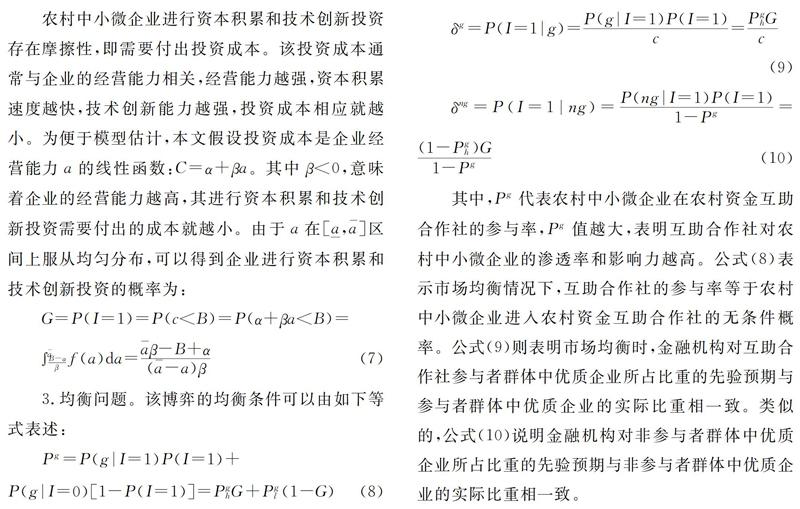

农村中小微企业进行资本积累和技术创新投资存在摩擦性,即需要付出投资成本。该投资成本通常与企业的经营能力相关,经营能力越强,资本积累速度越快,技术创新能力越强,投资成本相应就越小。为便于模型估计,本文假设投资成本是企业经营能力a的线性函数:C=α+βa。其中β<0,意味着企业的经营能力越高,其进行资本积累和技术创新投资需要付出的成本就越小。由于a在[a,]区间上服从均匀分布,可以得到企业进行资本积累和技术创新投资的概率为:

其中,Pg代表农村中小微企业在农村资金互助合作社的参与率,Pg值越大,表明互助合作社对农村中小微企业的渗透率和影响力越高。公式(8)表示市场均衡情况下,互助合作社的参与率等于农村中小微企业进入农村资金互助合作社的无条件概率。公式(9)则表明市场均衡时,金融机构对互助合作社参与者群体中优质企业所占比重的先验预期与参与者群体中优质企业的实际比重相一致。类似的,公式(10)说明金融机构对非参与者群体中优质企业所占比重的先验预期与非参与者群体中优质企业的实际比重相一致。

三、数据及实证分析

本文的实证研究依托李富有课题组国家社会科学基金重大项目《民间资本供求风险防范及其健康发展研究》(12&ZD071;)。2014-2015年在全国东、中、西部地区选择20个省(每省2个县市)的农村中小微企业抽样调查数据,该调查详细记录了受访企业的财务指标、信用水平、融资情况等方面的信息。课题组共发放问卷4 000份,回收有效问卷3 554份,有效问卷回收率为88.85%。其中,参与互助合作社的农村中小微企业有349个,占比9.8%。本文使用软件MATLAB R2013 a完成数据处理。

(一)数据基本特征

农村资金互助合作社参与者和非参与者的融资额度分布情况分别如图1和图2所示,二者的分布呈现出典型的右偏态,较为符合Beta分布的基本特征。因此,本文设定fh(θ)和fl(θ)为服从参数λh,λl的Beta分布。为了定量描述农村中小微企业融资额度分布的特征,表1进一步给出了互助合作社参与者和非参与者融资额度分布的描述性统计。

农村中小微企业希望通过参与互助合作社实现信用增级,提高自己的声誉信号,以获得的金融机构的融资溢价。由表1可见,互助合作社参与者的平均融资额度为626.04万元,比非参与者的平均融资额度144.31万元高出3倍之多,互助合作社参与者和非参与者之间的融资额度确实存在较大差距。

(二)模型拟合及参数估计

农村资金互助合作社通过甄别农村中小微企业的经营能力制定相应的参与标准,如入股金额、保证金、风险准备金和融资费用等。随着互助合作社规模不断扩大,劣质企业因参与成本较高且获得的融资额度较低,逐渐选择退出;优质企业则因得到足额资金支持,不断进行资本积累和技术创新投资,进一步提高技术水平和经营能力。因此,互助合作社有助于促进参与者转型升级。由表2可知,互助合作社参与者中有39%的农村中小微企业进行了资本积累和技术创新投资,成为优质企业,而这一比例在互助合作社非参与者中仅为21.75%。两个企业群体中优质企业的占比存在一定差距,估计结果表明我国农村资金互助合作社能够对农村中小微企业经营能力进行有效的评估筛选。

另一方面,在信息确定的前提下,优质企业和劣质企业在参与互助合作社的条件下可分别获得1 324.82万元、222.61万元的融资额度;若没有参与互助合作社,则只能分别获得321.69万元、39.02万元的融资额度。结果表明,农村资金互助合作社对优质企业和劣质企业的融资溢价乘数分别高达4.11和5.70。可见,参与互助合作社能够明显改善和提高农村中小微企业的融资额度,给予其超过4倍以上的融资溢价。同时,参与互助合作社对劣质企业更为有利,劣质企业参与互助合作社享受的融资溢价略高于优质企业。

上述结论比较符合实际情况,金融机构普遍不愿为无足值抵押物或其他担保措施的农村中小微企业提供大额授信,特别是劣质企业,很少能获得金融机构的资金支持。因此,互助合作社的风险共担作用有助于改善农村中小微企业的信用状况。

综上所述,农村资金互助合作社参与者和非参与者之间的融资差距主要由于互助合作社的融资溢价引起。需要进一步阐明的是,模型中资本积累和技术创新投资决策是内生的,是考虑了互助合作社融资溢价作用之后的均衡决策结果,因此,上述结论并不能说明资本积累和技术创新投资对农村中小微企业的融资额度差异没有影响。

从声誉信号在农村资金互助合作社参与者和非参与者两个企业群体的分布来看,优质企业与劣质企业的声誉信号分布与是否参与互助合作社相关。如前文所述,声誉信号分布的方差是γ的减函数,γ的估计值越大,表明声誉信号分布的方差越小,其信息含量越大,金融机构就越能准确地根据声誉信号识别出企业的经营能力。互助合作社参与者中,γh的估计值约为1.35,γl的估计值约为2.29,劣质企业的声誉信号分布更为集中,即金融机构在互助合作社参与者中更容易分辨出劣质企业,而对优质企业的识别能力相对较弱;相反,互助合作社非参者中,γh的估计值约为1.54,γl的估计值约为1.32,优质企业的声誉信号分布较为集中,即金融机构在互助合作社非参与者中,对优质企业的辨识能力更强。这意味着,劣质企业参与农村资金互助合作社之后更易被识别,所以参与互助合作社确实可以改变企业的声誉信号分布,减弱金融机构与企业之间的信息不对称程度,降低金融机构对农村中小微企业的信息收集成本。

2.模型剩余参数的估计结果。上述模型评估结果表明,融资额度决定方程的拟合具有很高的精确度,将已估计出的融资额度决定方程中的参数带入方程组,给定约束条件α=(a+)/2,求解联立方程组(8)、(9)、(10)可以得到参数X={Pgh,Pgl,a,,α,β}的估计值,同时还可求出均衡情况下投资收益B与投资概率G的估计值,估计结果如表3所示。

由表3可知,均衡的资本积累和技术创新投资概率(全体企业样本中优质企业所占的比重)仅为23.45%。从现实情况来看,农村中小微企业存在融资困境的原因之一就是企业生产技术水平不高,经营能力和盈利情况较差,这只会增加金融机构和企业之间信息不对称程度,加剧融资难度。

此外,从参数Pgh和Pgl的估计值来看,能够参与农村资金互助合作社的优质企业和劣质企业分别只有16.34%和7.83%,两个数值存在一定差距,这与融资额度决定方程估计中互助合作社参与者非参与者两个群体中优质企业的占比有一定差异的结论是一致的。此结果一方面说明农村中小微企业难以进入互助合作社,这与现有互助合作社规模普遍较小有关;另一方面则证明互助合作社对农村中小微企业具有一定的筛选能力。同时,由于互助合作社中优质企业的占比小于50%,说明现有互助合作社存在审核不严、准入条件较低等问题,导致优质企业在互助合作社中尚未处于主导地位。我国很多地方的互助合作社的日常运营受到政府过度干预,无法按照市场化方式运作,存在经营效率较低、缺乏专业队伍、风险控制意识较差等突出问题。因此,加强农村资金互助合作社的市场化运营、风险把控及监督管理,对互助合作社和农村中小微企业都有益处。

表3还可估计出农村中小微企业进行资本积累和技术创新投资的平均收益与成本函数。投资的期望收益达到98.66万元,这有利于引导农村中小微企业转型升级;投资的成本函数可表示为282.72-0.72a,与预期一致,即农村中小微企业经营能力每提高一个单位,资本积累和技术创新投资的成本便可降低0.72个单位,因此农村中小微企业应积极进行资本积累和技术创新投资,增加生产技术含量,引进先进生产设备,提高生产效率。此外,政府部门要尽量创造有利于农村中小微企业技术交流及合作平台,引导农村中小微企业积极进行资本积累和技术创新,提高核心技术和经营能力,并引入竞争机制,促使更多优质农村中小微企业参与农村资金互助合作社。

(三)数值模拟

从福利经济学角度来看,农村资金互助合作社的信用增级和筛选效应都可提高农村中小微企业的融资额度。信用增级效应有助于互助合作社参与者获得融资溢价,提高融资额度;筛选效应则通过声誉信号的变异减少金融机构与农村中小微企业之间信息不对称程度,对劣质企业的融资歧视促使农村中小微企业的总体融资额度达到最大化。下文将通过数值模拟区分两种效应的大小,考察农村资金互助合作社扩张对农村中小微企业融资额度的影响(见表4)。

农村中小微企业参与农村资金互助合作社可实现风险共担与资源共享,通过“抱团取暖”实现信用增级,在模型中表现为信用增级乘数大于1。令ρh=ρl=1,通过数值模拟可得到剔除信用增級效应之后参与者与非参与者的融资额度差异。由表4可知,互助合作社参与者与非参与者的平均融资额度相差481.73万元,剔除信用增级效应后二者之差缩小为48.81万元。也就是说,信用增级效应能够解释参与者非参与者融资差距的89.87%。若在保持其他参数不变的条件下,让互助合作社的规模扩大两倍,参与者与非参与者的平均融资额度基本保持不变,但参与者的数量将会增加,从而整体上提高了农村中小微企业的融资额度,模拟结果见表4情景1,即在其它条件不变的情况下,互助合作社的规模扩大有利于解决更多农村中小微企业的融资难题。

融资溢价作用中筛选效应占比为10.13%,互助合作社能够通过筛选效应对农村中小微企业进行分类,改变优质和劣质企业的声誉信号分布,使之在融资过程中更易被识别,减少金融机构与农村中小微企业之间的信息不对称。金融机构一般难以识别企业的经营能力,导致整体融资额度较低。如果互助合作社参与者与非参与者的声誉信号不同,则金融机构更易于识别其经营能力差异,并给予其差别化的融资额度,有助于提高农村中小微企业整体融资额度。然而,农村资金互助合作社规模盲目扩张容易导致其对农村中小微企业筛选能力弱化,金融机构与农村中小微企业信息不对称问题不降反增,融资额度也将随之降低。当互助合作社规模扩张过程中,劣质企业的进入概率与优质企业的进入概率相等时,参与者的平均融资额度将会大幅下降,而非参与者的平均融资额度则会小幅提升,二者的融资额度差距接近于,导致所有企业整体融资规模缩水,模拟结果见表4情景2。因此,农村资金互助合作社在扩大规模时,应注重“质”与“量”并举,既要降低农村中小微企业进入难度,又要强化对优质企业的筛选能力,才能从根本上提高农村中小微企业的融资规模。当互助合作社扩张且筛选能力同时增强,参与者的融资额度将会大幅提升,非参与者的融资额度仅有小幅降低,金融机构与农村中小微企业之间的信息不对称程度降低,参与者非参与者融资差距随之扩大,但是所有农村中小微企业整体融资额度却是增加的,模拟结果见表4情景3。

四、结论与启示

本文通过建立信号博弈模型考察了农村资金互助合作社的信用增级效应、筛选效应和企业经营能力效应对农村中小微企业融资额度的影响,基于模型的结构估计表明,该模型能很好地拟合现实抽样调查数据的分布。数值模拟结果显示,农村资金互助合作社参与者和非参与者之间的融资差距主要是由互助合作社的信用增级效应引起的,信用增级效应能够解释参与者和非参与者融资差距的89.87%,信用增级效应使得互助合作社参与者获得更高融资溢价。另一方面,模型也证实了筛选效应的存在,参与者非参与者在资本积累与技术创新投资以及声誉信号分布上的不同对整体融资额度产生影响。金融市场信息不对称与互助合作社规模扩张相互作用,共同影响农村中小微企业的融资规模。当互助合作社规模扩张且筛选效应弱化时(劣质企业的进入概率不高于优质企业的进入概率),互助合作社参与者和非参与者融资差距减小,导致全部企业整体融资规模下降;反之,当互助合作社规模扩张且筛选效应增强时(劣质企业的进入概率低于优质企业的进入概率),金融市场对非参与者的歧视程度上升,参与者和非参与者的融资额度差距变大,促使全部企业整体融资规模上升。

基于本文的研究结论,可得以下三点启示:

1.信用增级效应对农村中小微企业融资起主导作用,通过政策引导农村资金互助合作社的发展和创新,加强扶持力度,优化设立程序,扩大业务规模,提升服务质量,降低农村中小微企业的进入难度,将有助于整体提高农村中小微企业的融资额度。

2.筛选效应的存在表明,不能盲目扩张农村资金互助合作社的规模,而应致力于规范互助合作社的健康运行,“质”与“量”并重发展,不断强化互助合作社对农村中小微企业的筛选能力,充分发挥互助合作社在金融机构和农村中小微企业之间的桥接作用。

3.对于农村中小微企业而言,“打铁还需自身硬”。只有提升管理效率,加强技术创新,引进专业强、素质高的人才,通过吸引创新投资,加强资本积累,不断增强企业的核心竞争力,并积极利用互助合作社平台的融资溢价作用,才能从根本上解决融资难题。

需要注意的是,本文的模型是一个静态模型。从动态角度来看,随着金融机构对农村中小微企业声誉信号的不断识别,对其真实经营能力的判断也会越来越准确。此时,筛选效应会逐渐减弱,而信用增级效应则会逐渐增强。此外,实际融资额度的差距还取决于参与者和非参与者中优质企业的比例。

参考文献:

[1] 张秀娥,郭宇红.城镇化进程中的农村中小企业发展问题研究[J].山东社会科学,2013(2):178-181.

[2] 田秀娟.我国农村中小企业融资渠道选择的实证研究[J].金融研究, 2009(7):146-160.

[3] 吴勇.农村中小企业信贷融资问题博弈分析[J].管理世界,2015(1):171-172.

[4] 冉杰.印度农村信用合作机构改革及其对我国的启示[J].南亚研究季刊,2008(1):66-70.

[5] 黄庆安.中东欧4个转型经济体国家的农村信用担保计划及其经验借鉴[J].中国农学通报,2010,26(5):351-355.

[6] 孫秋枫,王东辉,张婷婷.韩国农业政策金融的做法及启示[J].经济纵横,2012(12):90-92.

[7] 温信祥.日本农村信用担保体系及启示[J].中国金融,2013(1):85-87.

[8] 李明贤,周蓉.我国农村合作经济组织开展资金互助业务探讨——基于国外农村合作金融组织成功发展经验的启示[J].当代经济管理,2015,37(6):94-97.

[9] 李云新,王晓璇.农民专业合作社行为扭曲现象及其解释[J].农业经济问题,2017(4):14-22.

[10] 李丹,张兵,胡雪枝.农村中小企业融资需求与信贷可获性[J].金融论坛,2014(1):10-16.

[11] 中国人民银行达州市中心支行课题组,肖启义.新型农村资金互助合作社与农村合作基金会的比较研究[J].西南金融,2017(4):66-70.

[12] 邓向荣,周密.“麦克米伦”缺口及其经济学分析[J].南开经济研究,2005(4):63-68.

[13] Ronald I Mckinnon.Money and Capital in Economic Development[M].Washington:The Brookings Institution,1973:76-82.

[14] Edward S Shaw.Financial Deepening in Economic Development[M].Oxford:Oxford University Press,Incorporated,1973:96-103.

[15] Stiglitz J E,Weiss A.Credit Rationing in Markets With Imperfect Information[J].American Economic Review,1981,71(3):393-410.

[16] Valentina Hartarska,Claudio Gonzalez-Vega. What Affects New and Established Firms Expansion? Evidence From Small Firms in Russia[J].Small Business Economics,2006,27(2-3):195-206.

[17] 李大武.中小企业融资难的原因剖析及对策选择[J].金融研究,2001(10):124-131.

[18] 杨俊龙.我国中小企业融资问题新探[J].经济问题探索,2003(3):96-98.

[19] 李志赟.銀行结构与中小企业融资[J].经济研究,2002(6):38-45.

[20] 胡乃武,罗丹阳.对中小企业融资约束的重新解释[J].经济与管理研究,2006(10):41-47.

[21] 林毅夫,孙希芳.信息、非正规金融与中小企业融资[J].经济研究,2005(7):35-44.

[22] 刘芸,朱瑞博.互联网金融、小微企业融资与征信体系深化[J].征信,2014,32(2):31-35.

[23] Chan Y S,Kanatas G.Asymmetric Valuations and the Role of Collateral in Loan Agreements[J]. Journal of Money Credit & Banking,1985,17(1):84-95.

[24] Besanko D, Thakor A V.Competitive Equilibrium in the Credit Market under Asymmetric Information[J].Journal of Economic Theory,1987,42(1):167-182.

[25] 王苇航.关于发展农村资金互助合作组织的思考[J].农业经济问题,2008(8):61-65.

[26] 姚曙光,傅昌銮.农村金融市场发展与小微企业信贷可获得性——基于浙江省的数据[J].浙江社会科学,2015(6):150-154.

[27] 陈贺,张帅.我国农村合作金融组织发展历程对资金互助社发展的启示[J].经济研究参考,2012(29):43-45.

[28] 董晓林,张晓艳,杨小丽.金融机构规模、贷款技术与农村小微企业信贷可得性[J].农业技术经济,2014(8):100-107.

[29] 刘鑫,林建.农村小微企业融资偏好及其影响因素分析——基于A市农村小微企业的调查[J].上海经济研究,2015(6):12-18.

[30] 黎翠梅,陈桂英,陈思寓.农村小微企业融资行为影响因素实证分析——基于湘潭农村小微企业的调查[J].农业现代化研究,2016,37(1):117-122.

[31] Berger A N,Udell G F.Small Business Credit Availability and Relationship Lending:the Importance of Bank Organisational Structure [J].Economic Journal,2002,112(477):32-53.