国企混合所有制改革中高管货币性薪酬激励研究

陈莉娟

(安徽大学 商学院,安徽 合肥 230601)

国有企业改革一直是我国经济改革的主要方向,在《中共中央关于全面深化改革若干重大问题的决定》中提到要“积极发展混合所有制经济”,形成国有资本、民营资本、外资等不同所有制资本通过联合新建、增资扩股、员工持股等多种形式组建混合所有制企业,改变国企一直存在产权不明晰、一股独大、政企不分、董事会功能虚化等现象。国企混合所有制改革后,高管身份必须去行政化,建立一种竞聘上岗的国企高管产生机制,使其只具有经营管理者身份。高管薪酬制度也要发生变化,由原来的国资委决定向建立一种董事会对高管实行市场化的薪酬激励制度转变,因为薪酬作为一种有效的激励手段,薪酬市场化更能体现高管特有的人力资本价值与经营理念。所以,国企混改应设计合理的薪酬激励合约,将高管未来的薪酬回报与企业绩效挂钩,以此激励高管努力工作。

目前学术界关于国企混改企业治理方面有较多的理论研究并取得一定的成果,但缺少基于大样本的实证分析。本文将运用2011~2016年722家上市国有企业的数据,基于混合所有制改革大背景,研究国企高管货币性薪酬与企业绩效的敏感性,这也是本文的研究贡献之一;其二是在模型设计中,引入股权制衡变量分别研究了股权结构对央企、地方性国企高管货币性薪酬绩效敏感性的影响,为我国国企混改如何激励高管提供一定的经验证据并提出相关建议。

一、理论基础与研究假设

1.货币性薪酬—绩效敏感性

根据激励理论,通过一些激励因素把员工潜在的工作能力激发出来,调动其工作的积极性。薪酬是对应员工提供劳务和所做贡献的回报,能够有效提高员工工作努力度,促进企业发展。在委托代理理论中所有者在委托代理人经营管理企业设计薪酬激励方案时,希望能够通过薪酬激励代理人努力工作[1],也就是希望薪酬与企业绩效之间具有高度敏感性。Ederhof在研究中分析了中层管理人员激励机制,相对于隐性激励,显性的报酬激励是最优的选择[2]。Long等以中国上市企业为样本,发现国有企业与非国有企业管理层薪酬都与企业绩效显著正相关[3]。也有一些学者认为国企高层薪酬业绩敏感性较低甚至不存在相关性。罗宏研究表明国企管理者存在激励不足现象,而在职消费作为高层隐性收入的一种,国企高层在进行投资决策时可能会因自利动机借投资之名进行更为隐蔽的在职消费[4],不利于企业管理透明化,进而影响企业的发展。彭慧从高层实现自身利益角度分析,如果高层可以从隐性消费中较大程度地得到收益,就会缺乏动力通过自定薪酬获取收益[5]。国企中高管薪酬业绩敏感性之所以较低,主要是因为我国企业管理制度不完善、国有企业高层管理者具有“亦官亦商”的双重身份、国企对高管隐性消费过程缺乏有效监督以及对隐性消费数额也未做限制,使国企内部治理存在问题,导致高管隐性消费极为严重,影响了货币性薪酬与企业绩效的敏感性。

然而,在十八届三中全会上提出“积极发展混合所有制经济”,以及2014年7月15日国务院国资委在新闻发布会上提出对国企的“四项改革”,其中包括开展董事会行使高级管理人员选聘、业绩考核和薪酬管理职权改革,推动国企治理结构逐渐市场化。刘银国等以上海证券交易所A股企业2007~2010年数据为样本,研究发现治理水平高和治理结构完善的企业可以有效抑制在职消费以及使高管利益与企业利益保持一致,激励高层努力工作,提高企业绩效[6]。综上所述,提出假设:

H1:国企高管货币性薪酬与企业绩效敏感性较高

2.央企、地方性国有企业货币性薪酬—绩效敏感性

央企规模较大、政策性负担较重,导致企业管理难度大、政府行政目的与企业价值最大化目标存在分歧。在战略决策过程中,政府往往会出于社会稳定性和就业率等考虑违背股东意愿,甚至在推进央企分类改革过程中,公益类或特定功能类国企的关键职位仍由政府任命或者高管由上级组织任命并参照公务员制度管理[7],导致高层治理市场化程度较低。而地方性国企涉及国家经济命脉较少,政府干预相对较低,市场竞争较为激烈,所以地方性国企对高管薪酬制定有较少的行政色彩,更偏向于市场化。程仲鸣等认为政府干预在一定程度上会导致市场资源配置失灵,显著地降低了政府所控制公司的价值[8]。蔡地等研究了政府干预与国企高管薪酬业绩敏感性关系,发现当国企受到政府过多干预会影响高管薪酬激励的有效性,即高管不愿为得到更多的报酬努力工作,进而影响了薪酬业绩的敏感性[9]。刘星等研究发现政府管制过多会导致国企高管薪酬业绩敏感性较低,而随着政府干预减少、市场化进程加快,国企高管薪酬业绩敏感性显著增强[10]。伊志宏等研究发现相对于市场化进程较慢的地区,市场化进程较快的地区经济发展水平、对法律法规的执行力都较强,且对外部投资者有较强的吸引力,进而有利于公司治理角色的发挥,促使高管薪酬与绩效挂钩[11]。施少斌等以2006~2010年中国上市国有企业为研究样本,发现国企在实施多元化经营时,相比市场化程度较高的地方性国企政府更倾向于参与管理市场化程度较低的央企[12],即地方性国企相对于央企政府干预较少、市场化进程较快,高管薪酬业绩敏感性较强。张瑞君等提出市场化进程加强了国企货币性薪酬激励与公司业绩的敏感性,对高层进行货币性薪酬激励促使其更加努力工作,更愿意承担经营风险,这样,高层在做出投资决策时会更加谨慎[13],有利企业绩效的提高。综上所述,提出假设:

H2:央企高管货币性薪酬业绩敏感性小于地方性国企高管货币性薪酬业绩敏感性

3.股权制衡对货币性薪酬—绩效敏感性的调节作用

股权制衡指几个大股东共同分享控制权以达到大股东相互监督的股权安排模式。随着国有企业混合所有制改革、市场化的逐渐推进,国有资本与民营资本之间相互融合,而民营资本作为第二大股东持股比例不断上升,如果不能有效权衡两者之间的关系,会直接导致企业治理效率低下,影响企业发展。郝云宏等通过对鄂武商控制权的分析,发现控制权竞争在一定程度上可以抑制第一大股东控制私利行为、改善企业决策质量、提高企业盈利能力,以及只有第二大股东发起的监督功能,才能够有效发挥企业治理作用[14]。韩天熙也发现企业内部大股东很容易发生掏空行为,对企业价值产生影响,而股权制衡可以有效解决这类问题[15]。吕怀立等通过建立股权制衡的企业治理绩效模型,发现股权制衡较高可以抑制控股股东侵占行为,进而提升企业治理绩效[16]。马德林等对股权制衡的度量是以第二大股东至第十大股东的持股比例之和与第一大股东持股比例,发现当股权制衡度趋向于1或大于1时,其他股东对第一大股东有较大的制衡力,这时高管会获得较高薪酬[17]。所以,股权制衡度的增加在一定程度上能够削弱控股股东的权利,增大高管的经营决策权,促使高管更加努力工作为企业创造价值。

目前,国家大力推动国企混改,引入民营资本、外资资本及员工持股等,削弱国有股“一股独大”现象,国资委也逐渐从“管人管事管资产”向“管资本”方向转变。陈胜董等以中国上市2002~2009年数据为样本,研究发现股权分置能明显提高企业高管薪酬业绩敏感性[18]。国家放权降低国有股持股比例有利于推动国企治理市场化,增大高管货币性薪酬业绩的敏感性,而股权制衡能够对大股东行为进行监督,促进企业管理的透明化、市场化。卞琳琳等提出股权制衡效果的发挥在很大程度上与企业所处的市场化程度相关,市场化多一点还是政府干预多一点,将直接导致企业股权制衡效果的差异[19]。逯东等以2003~2008年上市国企A股为研究样本,发现政府干预动机较弱时,股权制衡才能发挥正面的治理效应[20]。再结合上文所述,央企政府干预高于地方性国企,且市场化进程低于地方性国企,央企高管薪酬业绩敏感性低于地方性国企高管薪酬业绩敏感性。综上所述,提出假设:

H3:股权制衡正向调节国企高管薪酬绩效敏感性

H3a:股权制衡对央企高管薪酬绩效敏感性的正向调节作用小于股权制衡对地方性国企高管薪酬绩效敏感性的正向调节作用

三、研究设计

1.样本选择及数据来源

本文选取2011~2016年上市国有企业为研究样本,并按下列条件对其筛选:①剔除ST和*ST股样本数据;②剔除数据异常及数据缺失的样本;③剔除高管人数小于4的企业。经过处理,最终获得722家上市国有企业6年数据,总计4 332个数据。其中央企248家总计1 488个数据,地方性国有企业474家总计2 844个数据。数据来源于国泰安数据库(CSMAR)及部分国企年报。

2.模型设计与变量描述

为了检验国有企业高管货币性薪酬业绩敏感性、央企地方性国企货币性薪酬业绩敏感性差异以及股权制衡与货币性薪酬业绩敏感性之间的关系,构建如下模型:

Payit=a0+a1ROEit+a2Boardit+a3Tmtsit+a4Shrtmtit+a5Levit+a6Sizeit+εit

(1)

Payit=β0+β1ROEit+β2ROEit*SOE+ β3Boardit+β4Tmtsit+β5Shrtmtit+β6Levit+β7Sizeit+εit

(2)

Payit=γ0+γ1ROEit+γ2ROEit*Pbsit+γ3Boardit+γ4Tmtsit+γ5Shrtmtit+γ6Levit+γ7Sizeit+εit

(3)

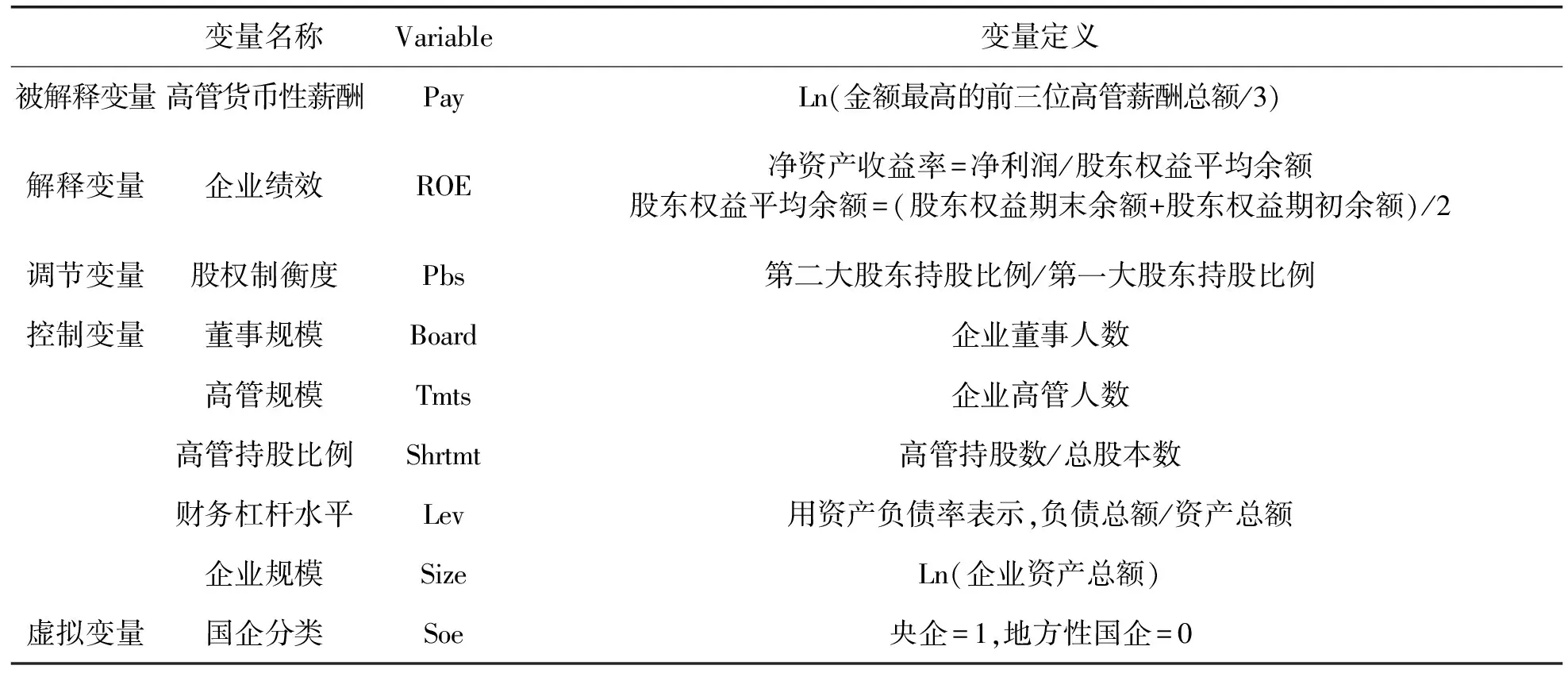

其中,被解释变量企业绩效的衡量指标有很多,主要包括财务类:托宾Q值、总资产收益率(ROA)、净资产收益率(ROE)、每股收益增长率(EPS)等。市场类:顾客满意度、销售利润率、市场占有率等。创新类:专利数、创新复杂性、开发新产品、新服务等。本文选择财务类指标净资产收益率ROE衡量国有企业绩效,因为ROE反映了股东权益的收益水平,代表了企业盈利能力,相比较其他单一财务指标,ROE更能反映企业的基本状况。在以往的研究基础上,借鉴高良谋[21]、于东智[22]和徐淋[23]等的做法,本文选取的控制变量为:①企业财务特征,企业规模、财务杠杆水平;②企业股权特征,高管持股比例;③企业治理结构,董事规模、高管规模。国有企业所有者(由国务院国资委以及国务院其他部门或群众管理的企业定义为央企,由地方政府行政管理部门所有的企业定义为地方性国企)为虚拟变量,央企取1,地方性国企取0。上述变量以及其他变量描述如表1所示。

表1 变量定义与说明

四、实证分析

1.描述性统计

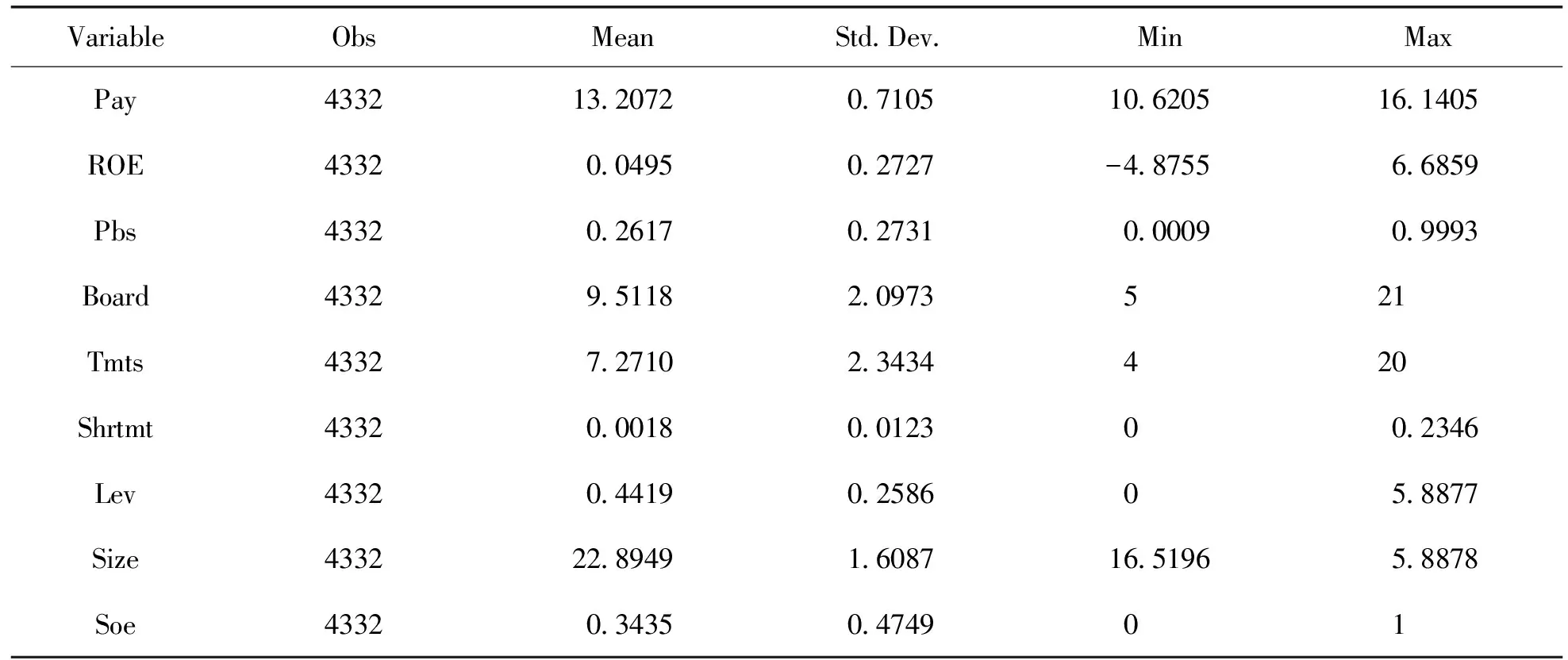

各变量描述性统计结果如表2所示,从表中结果来看,国企高管货币性薪酬均值、最小值和最大值分别为13.2072、10.6265和16.1405,还原为原来的薪酬分别为54.43万元、4.121万元和1022.66万元,说明不同国企之间货币性薪酬存在很大差异。企业绩效ROE的均值、最小值和最大值分别为0.0495、-4.8755和6.6859,虽然企业ROE值最小值为-4.8755,但是结合研究样本ROE值小于零大部分处于0至-1之间,并且只占总体样本的少数部分,说明国企总体收益较好。股权制衡度最小值为0.09%,最大值99.9%,均值26.17%,说明国企“一股独大”现象严重。国企高管持股均值为0.18%,最小值为0,最大值23.46%,说明国企高管持股占有比较少且零持股现象严重。

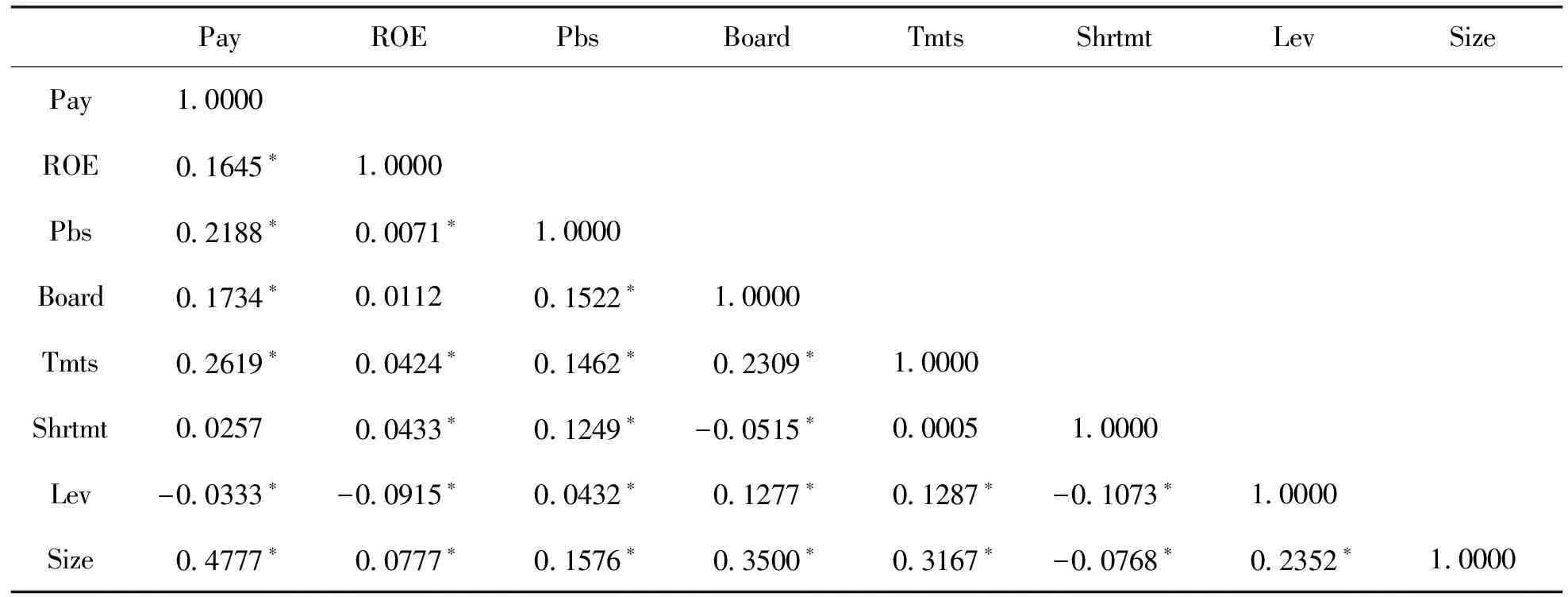

表3变量相关系数矩阵表明:ROE和国企高管货币性薪酬显著正相关,验证了假设1,即国企高管货币性薪酬与企业绩效的敏感性较高;股权制衡度与高管货币性薪酬显著正相关;高管持股比例与ROE显著正相关,说明国企增加高管持股比例有利于企业绩效的增加。

表2 变量的描述性统计

表3 变量相关系数矩阵

注:*,**,***,分别在10%,5%,1%水平上显著。

2.回归结果分析

本文选取的是面板数据模型,对于这类数据模型的处理分为固定效应模型和随机效应模型,经过Hausman检验,本文采用固定效应模型处理。

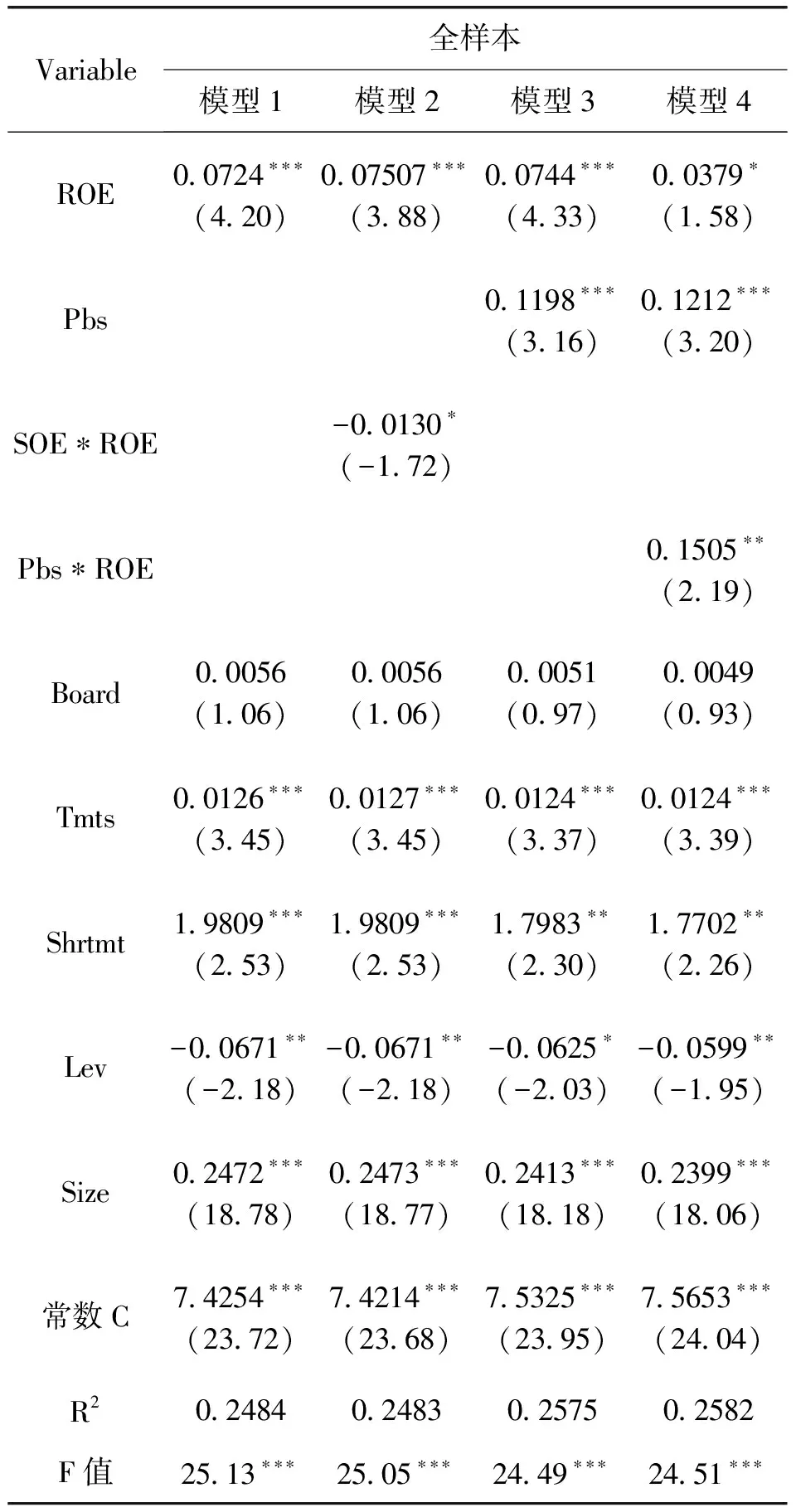

表4中表示各模型回归结果,被解释变量均是国企高管货币性薪酬,模型1回归结果显示国有企业净资产收益率ROE系数为正,且在1%水平上显著,即货币性薪酬与企业绩效正相关,也说明对国企高管进行货币薪酬激励有利于企业绩效。模型2在模型1基础上将国企分为央企和地方性国企,检验了不同性质的国企高管货币性薪酬绩效之间的敏感性,回归结果显示SOE*ROE系数小于零,表明央企高管货币性薪酬业绩敏感性小于地方性国企高管货币性薪酬业绩敏感性,验证了假设2。模型3和模型4是在模型1基础上加入股权制衡度和股权制衡度与企业绩效的交叉项,用于检验股权制衡度是否能够对高管货币性薪酬绩效敏感性起到调节作用。模型4中回归结果Pbs*ROE系数大于零,且在5%水平上显著,再结合模型1、模型3表明股权制衡能够对货币性薪酬绩效敏感性产生影响,且显著正向调节两者之间的关系,验证了假设3。

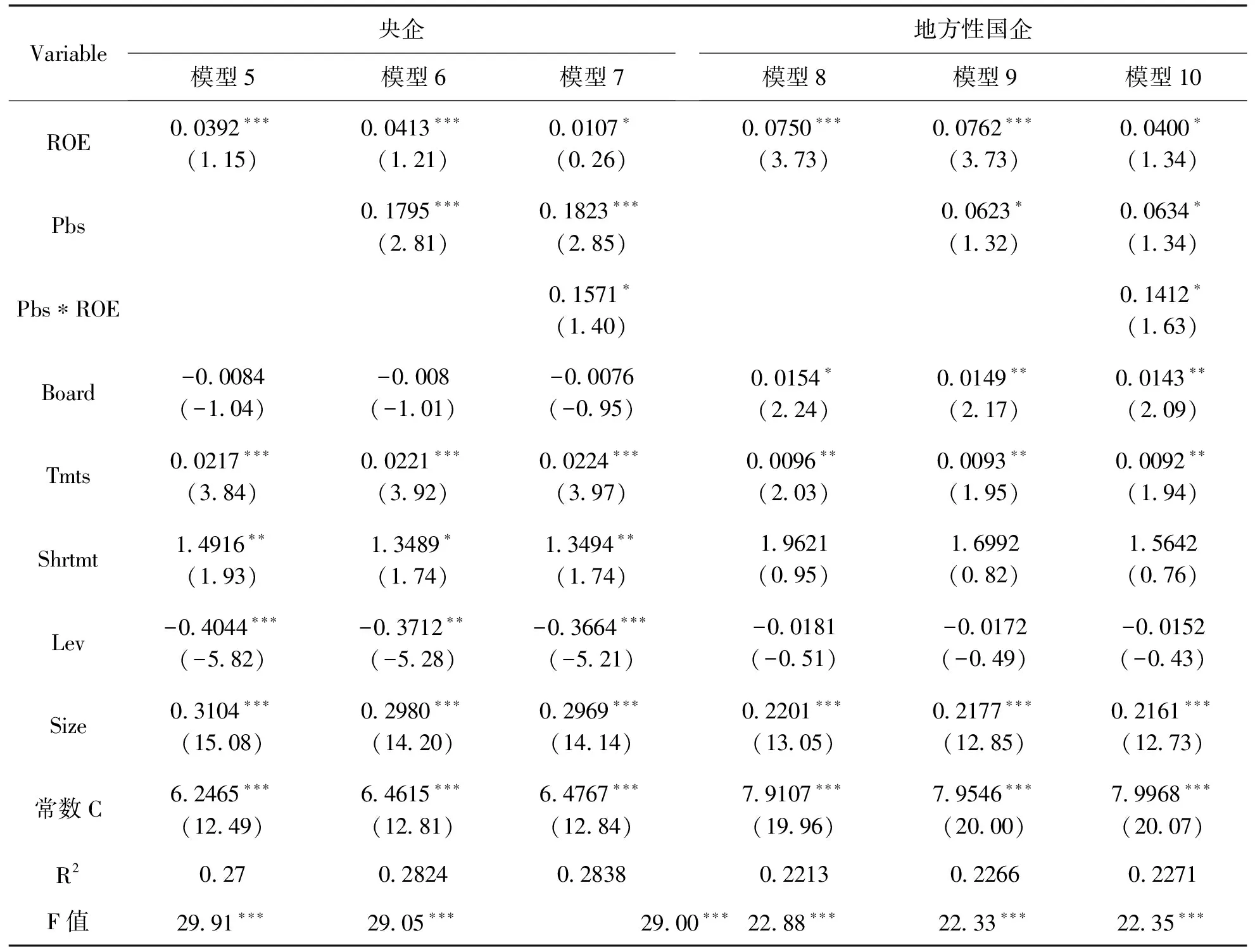

对于央企高管货币性薪酬绩效敏感性低于地方性国企,表5对央企和地方性国企高管货币性薪酬与企业绩效之间的关系,以及股权制衡度在两者之间的调节作用进行了回归分析。模型6、模型7和模型9、模型10分别在模型5、模型8的基础上加入股权制衡度和股权制衡度与企业绩效的交叉项,分别检验央企和地方性国企高管货币性薪酬与企业绩效之间的关系,以及股权制衡度分别在这两类企业对高管货币性薪酬绩效敏感性起到调节作用。模型5、模型8 ROE的系数均大于零,说明央企、地方性国企高管货币性薪酬均与企业绩效正相关,且都在1%水平上显著。结合模型5、模型6和模型7发现股权制衡度与企业绩效交叉性系数大于零且在10%水平上显著,说明第二大股东持股比例的增加能够正向调节央企高管货币性薪酬与企业绩效的敏感性。结合模型8、模型9和模型10发现股权制衡度与企业绩效交叉性系数同央企一样,大于零且在10%水平上显著,说明股权制衡度正向调节地方性国企高管货币性薪酬与企业绩效的敏感性。再比较模型7与模型10 ROE的系数,发现在股权制衡调节的作用下,央企高管薪酬业绩的敏感性小于地方性国企高管薪酬业绩的敏感性,验证了假设3a。这可能是因为央企在关系国家安全和国民经济命脉上占主要地位,政府出于社会稳定、社会福利或者就业率问题等考虑对企业并未完全放权。

在表3相关变量系数矩阵中发现:国企高管持股比例、规模(企业总资产)与企业绩效显著正相关,说明高管持股有利于提高企业绩效;资产负债率与企业绩效负相关,且在1%水平上显著。表4和表5回归结果中发现:国企高管团队人数与货币性薪酬显著正相关,这可能是因为高管团队人数多,说明企业高管异质性高,能够快速适应市场激励的竞争环境,或者面对复杂的战略决策时能够提出较好的解决方案,进而提高企业绩效,这与表3中显示的高管规模与企业绩效在10%显著正相关一致,而企业绩效与高管货币性薪酬正相关,所以国企高管规模与货币性薪酬呈正相关关系。

表4 国企货币性薪酬绩效敏感性、股权制衡度回归结果

注:*,**,***,分别在10%,5%,1%水平上显著,括号内的值表示t统计量。

五、研究结果与启示

本文利用2011~2016年上市国有企业722家企业的数据,研究了国企高管货币性薪酬与企业绩效的敏感性,将国企分为央企和地方性国企,分别研究货币性薪酬与企业绩效的敏感性以及股权制衡在其中的调节作用。研究结果表明:国企高管货币性薪酬激励与企业绩效显著正相关,以及国企高管零持股现象严重,且高管持股比例与企业绩效显著正相关,所以,在国企混改中应完善高管激励机制,注重短期激励与长期激励的结合,推动货币性薪酬、股权对国企高管的激励作用,且国企高管薪酬应与企业绩效挂钩;央企高管货币性薪酬业绩敏感性小于地方性国企高管货币性薪酬业绩敏感性,股权制衡对央企高管薪酬绩效敏感性的正向调节作用小于股权制衡对地方性国企高管薪酬绩效敏感性的正向调节作用,所以,应积极推动国企混合所有制改革,尤其是进一步推动央企混改,实施股权多元化,抑制央企“一股独大”现象,促使薪酬管理市场化,进而提高央企高管薪酬与企业绩效之间的敏感性。

表5 央企、地方性国企货币性薪酬业绩敏感性与股权制衡度之间关系的回归结果

注:*,**,***,分别在10%,5%,1%水平上显著,括号内的值表示t统计量。