财政资金与社会资本联动支持科技型中小企业的机制研究

——以江苏省为例

刘 磊,张 瑜

(金陵科技学院商学院, 江苏 南京 211169)

20世纪80年代以来,我国通过制度改革和要素投资先后开启了经济的“斯密增长模式”和“库兹涅茨增长模式”,但后者在现阶段面临严峻的挑战。随着经济发展进入新常态,我国开始实施创新驱动战略,经济增长从要素投资驱动转向创新驱动。作为科技成果转化、高新技术创新的有效载体,科技型中小企业在推动国家科技研发与创新中发挥着重要作用。但是,科技型中小企业成长的高风险性及本身的轻资产性,使其在融资中处于弱势地位,难以获取银行贷款[1]。因此,缺乏资金支持是科技型中小企业发展的瓶颈。

针对科技型中小企业融资中出现的市场失灵问题,江苏省政府创新财政支持方式,利用财政资金引导社会资本,加大对科技型中小企业的资金支持力度。例如,2010年江苏省政府出资10亿元成立新兴产业创业投资引导基金,截至2017年,通过与社会资本合作共设立创业投资企业45家,总规模达95.51亿元,所设立的创业投资企业共投资科技型中小企业502家,其中12家企业已上市,8家企业已申报IPO,82家企业已挂牌新三板。由于财政资金与社会资本联动是一种制度创新,还不成熟且不完善,因而本文拟对其运行机制与模式进行研究,以期更好地发挥财政资金的引导与杠杆作用,提高其对科技型中小企业的支持效率。

一、财政资金与社会资本联动支持科技型中小企业的作用机制

财政资金与社会资本联动是对传统财政扶持方式的改革,是变“无偿补助”为“有偿投资”,变“普惠撒网”为“精准集中”,变“行政安排”为“市场运作”。财政资金与社会资本联动支持科技型中小企业是科技金融模式的创新。目前,我国对科技型中小企业的支持主要包括政府引导基金支持、科技贷款、科技保险和科技担保等方式,其中发展最快、规模最大的是政府引导基金[2]。本文以政府引导基金为例,分析财政资金与社会资本联动支持科技型中小企业的作用机制。

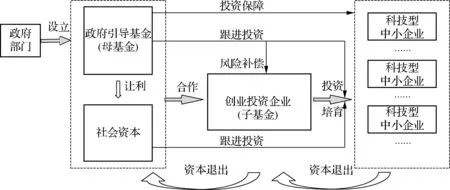

政府引导基金是由政府出资设立并按市场化方式运作的政策性基金,其目的在于引导社会资本投向诸如科技创新、创业等指定领域,以实现政府的政策目标,缓解市场失灵问题[3]。政府引导基金支持科技型中小企业的作用机制如图1所示。

图1 政府引导基金支持科技型中小企业的作用机制

(一)政府引导基金的设立及其与社会资本的合作

地方政府根据新兴产业布局的需要,以财政资金出资设立政府引导基金(母基金),政府引导基金与社会资本一般以1∶3的出资比例共同发起设立创业投资企业(子基金)。为保证政策导向性,政府引导基金会对创业投资企业投资的地域和领域提出限制性条款,例如要求对本地区内注册的科技型中小企业的投资金额不低于总募集资金的一定比例。

(二)创业投资企业对科技型中小企业的投资与培育

政府引导基金按照“政府引导、市场运作”的原则,规范与约束创业投资企业的运营。创业投资企业由专业管理团队按市场规则运作,对投资范围内的科技型中小企业开展尽职调查,择优进行投资。创业投资企业在投资成为股东之后,将向科技型中小企业派驻管理团队,利用其专业与资源优势,在科技研发、生产管理、市场开拓、公司治理等方面对科技型中小企业进行培育和监控,陪伴科技型中小企业的成长。

(三)政府引导基金与创业投资企业协作扶持科技型中小企业

在创业投资企业存续期内,政府引导基金可从创业投资企业的投资项目中选择部分重点企业按适当股权比例进行跟进投资,以进一步加大扶持力度。此外,在创业投资企业按市场规则开展尽职调查过程中,如出现暂时未达投资条件但具有发展潜力的科技型中小企业时,政府引导基金应为其提供投资保障,即给予资金资助并开展创业辅导,使其尽快达到创业投资企业的投资标准。此外,当创业投资企业投资科技型中小企业发生损失时,政府引导基金应给予创业投资企业一定的风险补助,以调动其投资积极性。

(四)政府引导基金的退出

当政府引导基金的政策性目标实现后,其应适时退出。基于市场化运作机制,在创业投资企业存续期内,政府引导基金可将其持有的股份进行公开转让,而社会资本合作者在同等条件下应享有优先购买权。政府引导基金在退出时能获取创业投资企业开展投资活动所产生的资本增值,从而实现财政资金“投入—运营—退出—再投入”的良性循环,实现财政资金的保值增值与循环使用。

二、财政资金与社会资本联动的运作模式

以政府引导基金为例,财政资金与社会资本联动的运作模式可分为委托制和公司制两种类型[4]。

(一)委托制运作模式

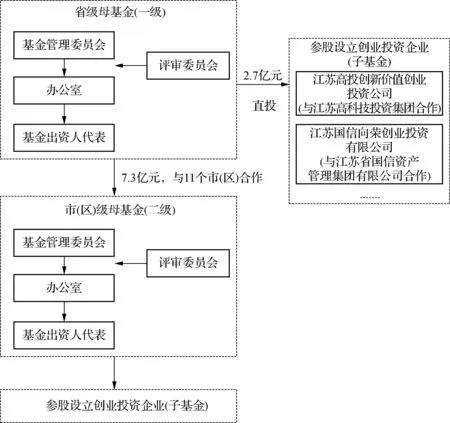

委托制即政府将以财政资金出资成立的政府引导基金委托给政府行政部门或事业单位管理,并以该机构名义与社会资本合作设立市场化运作的子基金。本文以江苏省新兴产业创业投资引导基金为例,分析委托制的运作模式。

江苏省新兴产业创业投资引导基金是江苏省政府设立的按市场化方式运作的政策性基金,专门投向江苏省内新能源、新材料等新兴产业内的科技型中小企业。江苏省新兴产业创业投资引导基金采用委托制模式开展母子基金的运作(图2),其中母基金分为省级层面的一级母基金以及江苏省与南京、苏州、无锡等11个市或其中的区合作成立的二级母基金。在省一级母基金层面,引导基金出资2.7亿元与江苏高科技投资集团、江苏省国信资产管理集团有限公司等6家企业合作设立创业投资企业,创业投资企业总出资额达17.66亿元;在与11个市(区)合作成立的二级母基金层面,引导基金出资7.3亿元,省级与市(区)级出资比例为1∶1。

图2 江苏省新兴产业创业投资引导基金运作模式

在省级层面,设立江苏省新兴产业创业投资引导基金最高权力机构——基金管理委员会,主要负责引导基金的资金筹措、合资合作方的选择、管理制度的制定、运行机制的构建、风险控制、绩效评估等重大事项的决策和协调,其成员由省政府分管领导和省财政厅、发改委、科技厅、经信委等部门的负责人组成。基金管理委员会在省财政厅设立负责日常工作的办公室,负责具体执行基金管理委员会制定的发展规划和年度工作计划,以及组织协调引导基金的运作。由省发改委牵头设立评审委员会,建立专家评审制度,对市、县和创投管理团队的申请方案进行合规性初审,并将评审意见上报基金管理委员会审批。由省级事业单位——江苏省产权交易所作为政府引导基金的出资人代表,代出资人行使权利并履行相关义务。在市(区)级层面,与省级层面的管理机构类似,引导基金的具体管理职责被委托给市(区)指定的出资人代表代为履行。

(二)公司制运作模式

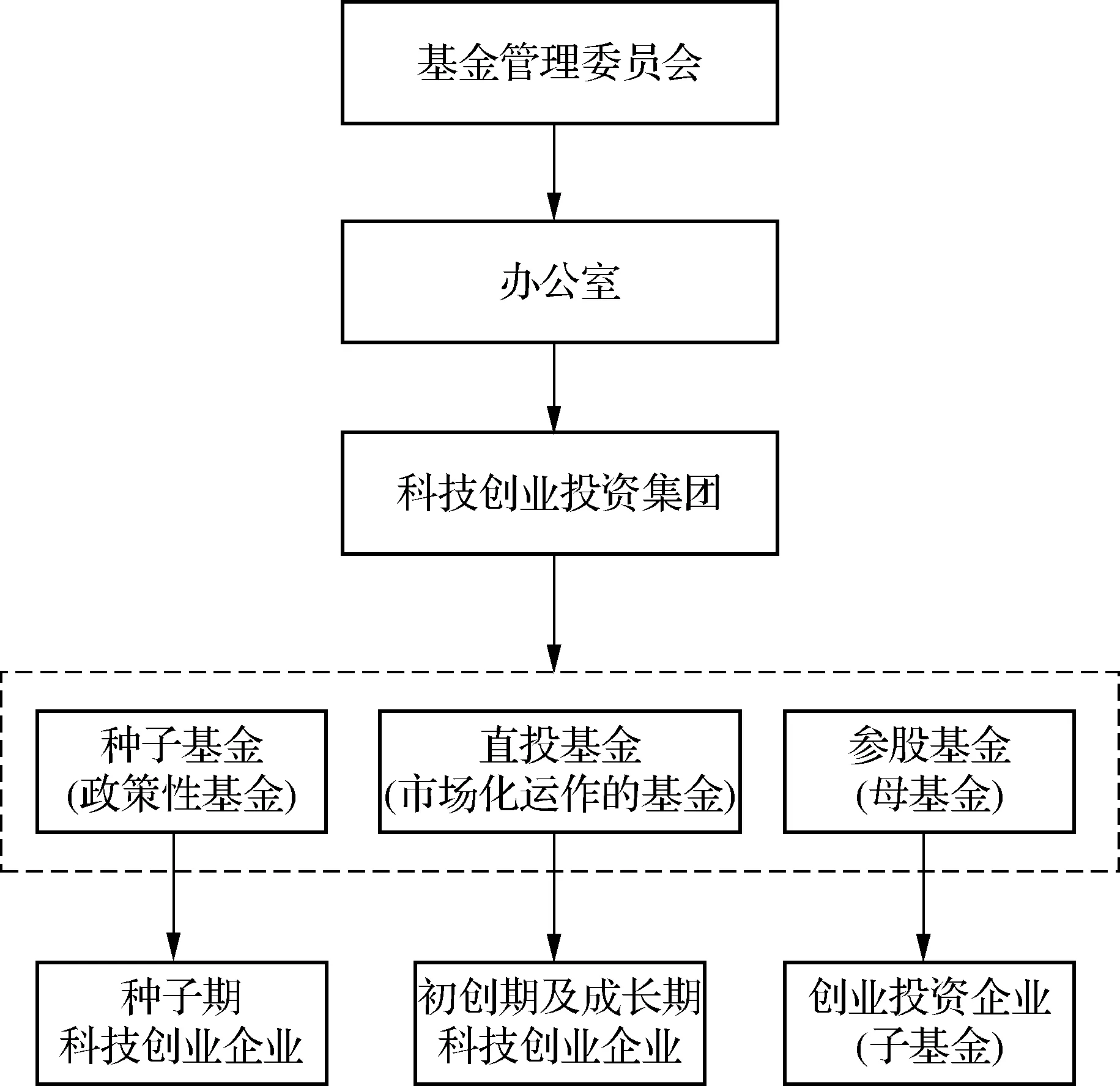

公司制即政府将引导基金以注册资本的形式注入国资企业,形成具有企业法人资格的实体基金公司,由该公司具体负责政府引导基金的运作,并与社会资本合作设立子基金。本文以紫金科技创业投资基金为例,分析公司制的运作模式。

紫金科技创业投资基金是由南京市政府设立的以公司制模式运作的引导基金。按资金投资用途可分为政府主导的种子基金、市场化运作的直投基金以及与社会资本合作的参股基金,分别对种子期、初创期及成长期科技创业企业和创业投资企业进行股权投资(图3)。紫金科技创业投资基金先后设立了19支市场化基金(直投基金)和以7.83亿元财政资金撬动社会资本成立总规模达54.73亿元的27支子基金(参股基金)。

图3 紫金科技创业投资基金运作模式

紫金科技创业投资基金的最高权力机构为基金管理委员会,由市政府分管市长担任组长,分管秘书长任副组长,成员由市发改委、科委、财政局、经信委、金融办、国资委、审计局、工商局、科技创业投资集团等部门及管理机构负责人组成。基金管理委员会下设办公室,办公室设在市金融办,负责日常工作,包括联系管理机构、基金日常监管等。作为基金管理公司,市科技创业投资集团负责基金的市场运作。

三、财政资金与社会资本联动支持科技型中小企业存在的问题

(一)行政化与市场化之间存在冲突

财政资金与社会资本联动是对传统财政资金无偿补助方式进行的改革,政府引导基金具有与生俱来的“政府”“行政”标签,在其运作中难免会出现行政化色彩,进而与市场化运作的设计理念产生冲突[5]。因而政府引导基金的合作创投管理团队合规性遴选及评审等具体操作性程序,不应由政府部门负责实施,政府部门应负责的是制度规则的设计以及对规则遵守情况的监管。

(二)政策导向性与社会资本逐利性之间存在矛盾

财政资金具有明确的政策导向性,如江苏省新兴产业创业投资引导基金要求,对江苏省范围内注册设立的科技型创业企业的投资额不低于总投资额的70%,投资于初创期科技创业企业的金额不低于总投资额的30%。这势必会加大与社会资本合作的子基金的投资难度与风险。而社会资本是逐利的,当可投资项目少、风险增加时,社会资本会选择“按兵不动”,从而导致政府引导基金的政策导向目标与社会资本商业目标之间出现矛盾。

(三)绩效考核评价体系缺乏可操作性

对于财政资金与社会资本联动支持科技型中小企业的绩效考核,必须兼顾政策导向效应与投资回报收益,具体考核指标可包括政策目标的实现、财政效果、基金投资规模、资金投向及其投资效益等。然而在实际操作中,由于评价指标不易量化,导致绩效评价难度较大,缺乏可操作性,如同期同样低的投资比例,就难以判断是由于懒惰还是由于审慎而导致惜投。

(四)激励机制不够市场化

公司制运作以及委托制运作的政府引导基金,其母基金管理团队成员均为体制内人员,内部激励无非是提高行政级别或薪酬待遇。与市场上公募、私募基金相比,其激励作用极为有限,难以吸引和留住高水平的专业管理团队和人才,进而会影响政府引导基金管理与投资水平的提升。

(五)退出机制理想化,存在政策限制

财政资金与社会资本联动支持科技型中小企业也有相应的资金退出机制,如“参股创业投资企业的其他社会资本股东自引导基金投入后3年内购买引导基金在参股创业投资企业中的股权,转让价格按不低于原始投资额和同期国债利息之和确定;超过3年的,转让价格根据同股同权原则按当时市值确定”。但在现实中,参股创业投资企业的其他股东仅会对前景较好的投资项目选择购买政府引导基金所持股份。此外,公司制运作模式下的政府引导基金具有国资背景,其退出需符合国资管理有关规定,因此存在国有股确权和评估挂牌退出的问题。

四、财政资金与社会资本联动支持科技型中小企业的建议

(一)明晰政府与市场的边界,以市场机制为主导

财政资金与社会资本联动过程中,政府部门的职责应是规划顶层设计、明确制度规则并实施监督管理。而制度规则的具体实施,则应交给受托管理机构来负责开展,以防止政府部门出现因负责合作创业投资机构的选择与管理而可能发生的寻租行为。受托管理机构则应具备从事创业投资活动的专业资质与能力,使其在遴选和管理合作创业投资企业时,能比政府部门更为专业和公正,从而提高引导基金的运营效率,降低投资风险。

(二)让利于民,弥合引导基金与社会资本的分歧

在财政资金与社会资本联动支持科技型中小企业过程中,由于财政资金具有政策导向属性,势必导致社会资本偏离其商业性目标。对于这种分歧,可采取“让利”和“劣后”机制,实现两者目标的协同。在投资初创期以及欠发达地区的科技创业企业时,政府引导基金应更多让利于社会资本。此外,在退出时,应让社会资本享有优先分配权和优先清偿权。

(三)综合考虑经济效益与政策效果,构建多层次绩效考核评价体系

在对财政资金与社会资本联动支持科技型中小企业进行绩效考核评价时,应综合考虑经济效益与社会效益,结合参股基金的共性要求和不同主体的个性需求,制定科学的定量指标与定性指标。可从政策效果、项目运作、财务、基金内部运营以及团队成长等维度综合考虑绩效考核评价体系的构建,如政策效果维度可设计杠杆放大倍数、早中期企业投资比例、限定地域内投资比例等二级指标。

(四)打破体制桎梏,建立市场化激励机制

负责母基金相关事务的管理团队在政府引导基金的运作中处于核心地位,其专业素养、管理水平直接影响着引导基金的运营效率。在建立母基金管理团队的激励机制时,要打破体制的桎梏,与市场接轨,建立管理人员的收入与引导基金运作业绩相挂钩的机制,吸引并留住高层次专业人才。

(五)突破政策限制,完善退出机制

采用公司制运作模式的科技创业投资基金,政府引导基金以注册资本的形式注入国资企业,其运作需遵循国有资产的相关管理规定,如国有资产的保值增值规定,这给政府引导基金的退出带来诸多问题。因此,政府有关部门应出台关于政府引导基金投资项目的估值和退出政策,解决国有股确权和评估挂牌退出的问题。