融资租赁综合风险测度与应用探究

文/陈志强 金海平 编辑/任风远

近年来,融资租赁行业持续快速发展,从2007年到2017年的近十一年间,全国融资租赁企业由109家增至9090家,增幅达83.4倍;全国融资租赁合同余额由240亿元增至60600亿元,增幅达251倍。随着行业资产规模的持续扩大,各种潜在风险也逐渐增多。笔者认为,探索使用新的指标对融资租赁综合风险进行测度,可以有效甄别企业和行业风险,提升监管的有效性。

融资租赁综合风险的测度

目前,对融资租赁风险的测度主要是通过相对传统的方法来实现的,包括均值-方差组合模型、资本资产定价模型中的贝塔系数法、基于敏感度测量的久期和凸性法、基于概率分布的在险价值等风险量化方法。这些方法大多针对单一类型的风险,无法测度综合风险,且往往需要高频、大量的市场数据。相对而言,融资租赁行业、企业的数据统计频率和可得性有限,在一定程度上限制了上述方法的使用。为了对融资租赁综合风险进行测度,建议构建包括“单一企业风险指数”和“行业风险指数”在内的综合指标,以实现对单一企业风险和行业风险的综合量化。具体到外汇管理领域,由于更为关注跨境资金流动风险,因此可进一步将指标设为“单一企业跨境风险指数”和“行业跨境风险指数”。

构建单一企业跨境风险指数

首先,参考《商业银行风险监管核心指标》,将国际通用银行评级制度(CAMELS Rating System)中的风险水平类和风险缓冲类两大指标扩大为风险水平类、风险迁徙类、风险抵补类三大类指标,用以表征租赁公司的风险。其次,在三个大类指标下分别设置七个一级指标,再在七个一级指标下设置12个二级指标(见附表)。最后,通过对各级指标进行量化并赋权累加,得到对目标变量的量化评价。单一企业跨境风险指数更为关注影响企业跨境资金流动的市场风险和流动性风险,因此对相关指标赋予较高权重,而对其他指标则赋予较低权重或零权重。

单一企业风险指数构建

构建行业跨境风险指数

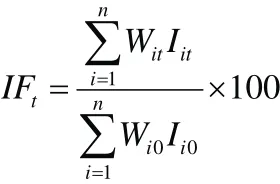

首先,选择样本企业。样本的选择以过去三年年均外债项下跨境资金流动为考量,选取一定数量相关指标排名靠前的企业,如年均外债流出入总额前N名的企业。其次,计算各样本企业的单一企业跨境风险指数。再次,确定各企业权重。以经功效系数法(即根据历史数据上下限及样本数据相对位置进行数据标准化处理的方法)处理后的外债流入金额和资产规模为标准化数据,先采用德尔菲法(Delphi Method,也称专家意见法,即采取不同专家背对背多轮征求意见的方式逼近统一意见方法)确定复合指标中各级子指标的比例,再按照新的复合指标确认各企业的权重。最后,确认基期并计算指数。可根据需要,选择汇率和跨境资金流动平稳的某时间点为基期,以基期指数为100计算当期指数。当期指数的计算方法使用公式可表示为:

式中,W代表某企业权重,I代表某企业跨境风险指数,t代表时点,IF代表跨境资金流动风险指数。

融资租赁风险指数的应用

一是将行业跨境资金流动风险指数挂钩外债宏观审慎调节系数,提升对行业外债额度控制的灵活性。目前,融资租赁企业借用外债额度的确定主要有两种算法,一是根据《外债登记管理办法》(汇发〔2013〕19号,下称“19号文”),“企业可借用外债额度=净资产的10倍-上年度末风险资产总额”。该算法仅适用于外资融资租赁企业。二是根据《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕9号,下称“9号文”),境内企业跨境融资额度的上限为其净资产的2倍。该算法适用于内资、外资融资租赁企业。上述两种额度算法均起到了外债审慎调节系数的效用,在外债管理中发挥了重要作用,但在系数调整的灵活性和透明度方面仍有提升空间。建议将行业跨境资金流动风险指数与外债宏观审慎调节系数挂钩,以达到逆周期灵活调节、提升系数调整灵活性和透明度的目的。具体而言,根据19号文中的额度公式,0时刻外资融资租赁企业初始融资杠杆系数为10,可将T时刻系数设定为10×A,其中A为用行业跨境资金流动风险指数表达的函数,由外汇局按月度或按季度调整并发布;同理,根据9号文件中的外债额度公式,0时刻融资租赁企业初始融资杠杆系数为2,可将T时刻系数设定为2×A,由中国人民银行按月度或按季度调整并发布。

二是将行业跨境资金流动风险指数挂钩或有负债类别转换因子,引导租赁行业对外担保金额与行业风险水平相匹配。随着融资租赁业的发展,企业的国际化程度越来越高,不少企业在境外设立特殊目的公司(SPV)用于开展业务。SPV在境外融资往往需要母公司提供对外担保,而对外担保是一种或有负债。9号文对各类负债的额度占用,使用类别转换因子进行调节,在计算对外担保的额度占用时,将类别转换因子设定为1。据此,可考虑在9号文规定的基础上,对该系数设置相对灵活的调节机制,将对外担保的类别转换因子设定为1×C。其中,C为用行业跨境资金流动风险指数表达的函数,行业风险水平越低,C取值越低,对外担保占用的加权外债额度就越小。

三是将单一企业跨境风险指数挂钩企业外债额度上限,以体现对不同风险水平企业的差异化管理。如前文所述,各融资租赁企业可借用的外债额度由其净资产(或净资产及风险资产)决定。然而,相同净资产企业的风险水平可能差异很大,单靠净资产指标无法体现其风险差异,需要更为精细的指标加以衡量。建议运用单一企业风险指数调整企业可借用外债额度,以体现对不同风险水平企业的差异化管理。具体而言,可将融资风险加权余额上限(或外债额度上限)的被乘数由净资产变为净资产×B。其中,B为用单一企业跨境风险指数表达的函数,在实际操作中,可根据需要按月或按季调整。

上述三点建议,仅仅是对融资租赁风险指数在外汇管理应用的初步思考。由于指数的构建具有高度的灵活性,未来还可根据需要自主构建各类不同行业、企业的风险指数,为更为精准的外汇管理提供工具。