依法治国背景下政府审计处罚制度探究

胡耘通

(西南政法大学中国法治企业研究院,重庆 401120)

依法治国背景下政府审计处罚制度探究

胡耘通

(西南政法大学中国法治企业研究院,重庆 401120)

摘 要:在全面实施依法治国战略背景下,审计机关行使包括处罚行为在内的任何职权均须契合法治目标。然而,“屡审屡犯”问题已经成为政府审计“无力”的突出表现,严重破坏了法律秩序。作为一种“惩戒式”问责手段,审计处罚经历了30多年的发展,法制体系基本建立,初步能够实现有法可依,但仍存在资格争议、界限不清、依据脱节、裁量模糊、取证落后、程序不公等弊端,难以担负监督之法治重任。藉此,审计处罚亟需通过完善各项具体的制度规范,实现处罚权力纳入法治轨道、提升审计权威效力的目标。

关键词:政府审计;审计处罚;依法治国

一、依法治国与政府审计制度

(一)两则审计处罚案例

20XX年2月7日,原告上海XX灯具制造有限公司(以下简称XX公司)系市政广场灯具照明工程的承揽方,以自己是中外合资企业,并非政府审计的监督对象,以审计机关没有调查取证、违反法定程序为由,拒绝配合审计调查、拒不提供相关资料。XX市审计局对XX公司的违法行为处以48000元罚款。XX公司不服该处罚决定,遂向XX市人民法院起诉。20XX年7月12日,XX市人民法院作出判决:XX市审计局作出的处罚决定认定事实清楚、适用法律得当、程序合法,依法予以维持。

20YY年10月18日,原告山西YY建筑发展有限公司(以下简称YY公司)收到YY市人民法院《行政裁定书》,方得知YY市审计局以其拒交资料为由,曾于20YY年4月22日对其处以50000元罚款。现YY市审计局向法院申请强制执行罚款及滞纳金共计140000元,YY市人民法院裁定准予执行。YY公司于20YY年10月29日向YY市人民法院提起异议,请求裁定不准予执行,理由在于:YY市审计局未依法告知其作出处罚的事实、理由、依据和享有的陈述权、申辩权,严重剥夺了其权利,审计处罚决定不能成立。最终法院认可YY公司的异议申请,裁定YY市审计局撤回强制执行申请。

以上两则审计处罚典型案例,法院依法裁判的结果不尽相同——一则案例被法院维持,另一则案例却被法院裁定撤回,原因就在于审计机关作出的处罚决定是否遵循法律。显然,在全面依法治国背景下,审计机关行使包括处罚在内的任何职权行为均必须契合法治要求。多年以来,审计机关持续展开“审计风暴”,但刮过之余,公众不仅没有欣喜,反而诘问:审计没有掀起真正“风暴”,“屡审屡犯”、整改难落实、建议被束之高阁……甚至有学者言政府审计是一项“未能完成的任务[1]”。这已经突出表现为审计“无力”,也严重破坏了法治秩序和法制权威。前任审计长刘家义指出“屡审屡犯”乃体制性问题[2]。李克强总理也明确指出,解决“屡审屡犯”需要建立“长效机制”[3]。无论是“体制性问题”,还是“长效机制”,政府审计务必具备维护法治的措施——审计问责应运而生。其中,审计处罚作为一种“惩戒式”的问责手段,乃审计机关在法定权限范围内对违反法律、法规和规章的财政、财务收支行为采取的制裁措施。审计处罚通过责任追究,确保“权、责、利”一致,以实现正义、民主、公开等法治理念。

(二)依法治国与政府审计的关联

为回应1977年最高审计机关国际组织《利马宣言》关于“最高审计机关的建立及其独立性的程度应在宪法中予以规定”提议,政府审计制度于1982年正式在我国《宪法》中确立。我国政府审计自此具备了法治基础:法治为政府审计提供体系保障,规范审计行为,提高审计质量;政府审计实施权力监督、制约,加快了国家的法治进程,促进了依法治国战略深化。籍此,党的十八届四中全会作出“全面依法治国”的战略部署,提出“加强……审计监督”,“完善审计制度,保障依法独立行使审计监督权”。党的十九大再次明确在“健全党和国家监督体系”中要求“改革审计管理体制”。此外,党和国家高度关注政府审计与法治密切关联,专门颁布了相关政策法规。例如,《中共中央办公厅国务院办公厅关于完善审计制度若干重大问题的框架意见》、《国务院关于加强审计工作的意见》等。

处罚作为审计机关行使职权的重要形式,同样需要遵循法治诉求,以完备的制度体系实现规范化运作。惩罚、预防作为审计处罚“惩戒性”的典型表现,一方面,审计处罚否定现实违法者的违法行为,并给予相应惩罚,达到正义之目的[4]。另一方面,审计处罚增加了违法成本,这既可防止现实违法者再次发生相同行为,也可以事前警示潜在违法者,发挥预防之功效。

二、政府审计处罚的研究概述

审计处罚作为政府审计的重要制度构成,能够实现法治监督、问责之重要功效,但国内现有文献对审计处罚的专门关注不多。例如,蔡爱兰(2002)指出审计处罚程序存在的欠缺。高志明(1999、2005、2008)分析审计处罚的“一事不再罚”、违法所得计算、处罚听证程序等制度。罗洪霞(2006)认为审计处罚缺乏直接性,审计机关只对被审计单位进行处理处罚,对责任人不能直接处理。杨珺(2005)、谢开盛(2013)、陕西省市计厅课题组(2014)提出判定情节轻重、处罚与不处罚、选择处罚对象、选择处罚种类、选择处罚幅度、选择行为时限等方面均属于处罚裁量权,会影响审计公信力,要采取措施规范审计处罚自由裁量。王万江(2011)要求慎用审计处罚权,视被审计单位违纪违规问题性质、情节轻重、后果危害性等。王家新等(2014)实证分析地方审计机关数据,发现单罚中的上缴财政和归还原渠道资金制度,对抑制被审计单位违规行为有显著作用(注:此处单罚应当是审计处理)。

另外,部分学者将审计处罚纳入审计执法范畴,或将其与审计处理共同探讨。例如,郭希尧(1999)认为由于审计处罚执法问题比较复杂,可能导致行政复议或者诉讼的发生。袁瑛芳(2005)明确审计机关可以引用《审计法》及《审计法实施条例》,也可以其他法律法规对被审计单位的财经违法违规行为进行审计处理处罚。丁春燕(2005)指出现行法律对审计检查和审计处理、处罚权限等内容的规定还不够明确具体。赵勇军(2005)认为审计机关直接依据《商业银行法》规定的罚款种类和幅度进行处罚,属于越权行为。沈法言(2006)分析凡是违反国家有关财政收支、财务收支规定的行为,审计机关都有权依据相关法律规范作出处理处罚的决定。班凤欣(2010)提出处理处罚自由裁量权限太大,随意性太强。郑石桥(2011、2015、2016)在系列论文中研究了审计处理处罚功能、力度、模式、配置以及非正式制度冲突等内容。

总体上看,现有文献资料初步奠定了研究基础,但仍存在深入探寻的空间:第一,某些观点存在较多争议,例如处罚依据是否包括除《审计法》及其实施条例、《财政违法行为处罚处分条例》以外的其他法律法规;第二,某些内容存在混淆,例如很多学者将审计处理与审计处罚合并研究,并未区分二者的本质差别;第三,缺乏对处罚相关制度梳理,未归纳其发展脉络、表现特征。本文借鉴前人成果,在依法治国背景下对政府审计处罚制度展开创新探讨。

三、政府审计处罚的制度梳理

“法无授权皆禁止”,法制体系为审计处罚运行奠定基础。我国政府审计处罚制度起源于1985年《国务院关于审计工作的暂行规定》(现已废止):审计机关“对违反财经法纪的单位,依照国家法律和行政法规的规定,分别作出没收其非法所得、处以罚款、扣缴款项、停止财政拨款、停止银行贷款等处理决定”。随后《中华人民共和国审计条例》(1988年,现已废止)、《审计机关审计处理处罚的规定》(1996年、2000年,现已废止)、《国家审计基本准则》(2000年,现已废止)从概念、职权、类别、程序等方面不断充实审计处罚的相关规范。在现行法律体系中,《审计法》、《审计法实施条例》、《国家审计准则》、《审计机关审计听证的规定》以及《财政违法行为处罚处分条例》等相关条款,均在全国层面对审计处罚施以规定。此外,各地审计机关先后制定规范文件,例如《重庆市审计行政处罚裁量基准(试行)》*全国各地多省市审计机关已经对自由裁量权基准制定了规范,本文仅对《重庆市审计行政处罚裁量基准(试行)》展开分析。、《河南省审计机关〈中华人民共和国审计法实施条例〉行政处罚裁量标准》等,以保证审计处罚裁量权的正确行使。当然,作为行政处罚在审计领域的具体分支,审计处罚也必须符合《行政处罚法》。

总之,我国政府审计处罚制度体系业已建立,基本实现有法可依:第一,日增的系统性。审计处罚经历30多年发展,制度体系覆盖从全国层面《审计法》、《国家审计准则》,到地方层面的处罚裁量规范,涵盖处罚情形、听证、告知、陈述、申辩等内容。第二,渐强的保障性。法制保障展现于“一体两面”:在形式上维护处罚权力运行,确保惩罚与预防功能的发挥,在实质上矫正违法行为、确保公民财产完好。第三,较好的威慑性。无论是“罚款”还是“警告”等处罚类型,均会对现实违法者构成惩罚,也会对潜在违法者形成不敢违法的预防。第四,一定的退化性。现行法律法规缺乏对处罚职权的详细表示,此乃一种退步。《审计法实施条例》仅明确“罚款”,《审计法》、《国家审计准则》只笼统设立处罚条款。相较而言,已经被废止的《审计机关审计处理处罚的规定》更明确,包括警告、通报批评;罚款;没收违法所得等处罚种类。

四、政府审计处罚的法治审视

一般来说,法治包含两层含义:制定的法律获得普遍服从,而所服从的法律应该良好[5]。审计处理难、决定落实难[6],实际在于追责匮乏,尤其审计处罚规则的设计与运行存在欠缺。

(一)审计处罚的资格争议

《宪法》、《审计法》以及其他法律法规明确审计机关的职权范围,具有监督资格。但审计机关能否依据其它法律法规,直接对违法行为实施处罚,仍具讨论空间,例如针对《税收征管法》规定的涉税违法行为、《价格法》规定的价格违法行为等。有学者认为,审计机关可以依据其他法律直接作出行政处罚[7]。也有学者认为“审计机关能否直接进行处罚的问题一直困扰着审计人员[8]”。审计机关经常依据《预算法》、《会计法》、《税收征管法》等法律法规展开工作,这些法律分别规定了违反财政、财务收支或其他违规行为应承担的法律责任,某些审计决定便直接以其为依据。早在2004年《全面推进依法行政实施纲要》指出:行政机关要“自觉接受监察、审计等专门监督机关的监督决定”。审计机关作为专门监督机关,专司综合性的经济监督职能[9],而财政、税务、物价等部门在履行管理职能的同时,也都具有特定的监督职能。审计机关不仅监督财政、财务收支活动*《审计署法制司关于审计机关查处企业违反税法补缴税款和罚款的审计决定执行问题的复函》(审法复字[1999]8号)规定,“审计机关有权对各项税收收入进行审计监督,对违反预算的行为或者其他违反国家规定的财政收支行为,审计机关在法定的职权范围内,有权责令限期缴纳、上缴应当缴纳或者上缴的财政收入”。,还要监督负有监管职责的各部门。可见,审计机关实施监督,与相关部门的职能重合。关于审计处罚主体资格的争议,反映出立法体系缺陷。尤其《审计法》第46条“审计机关、人民政府或者有关主管机关在法定职权范围内,依照法律、行政法规的规定”作出处罚。由此,审计机关并非能够处罚的唯一主体,加之“法定职权范围”也不清晰,更易混淆自身的监督资格与处罚资格。

(二)审计处罚的界限不清

相关法律法规对“审计处罚”、“审计处理”一般采取列举方式[10]。《审计法》第41条规定“对违反国家规定的财政收支、财务收支行为,依法应当给予处理、处罚的,在法定职权范围内作出审计决定或者向有关主管机关提出处理、处罚的意见”。由于“审计处罚”与“审计处理”之间的法律界限并不十分清晰,很多审计人员容易混淆,甚至认为处理就是处罚、处罚也是处理。除了实务界的混淆之外,理论界也会将二者合并研究。例如,南京审计大学郑石桥教授在《行为审计处理处罚功能》、《行为审计处理处罚力度》、《行为审计处理处罚模式》、《行为审计处理处罚配置》等论文中认为,政府审计处理处罚的模式分为单罚制和双罚制,其严厉性是通过处罚率、司法移送率、纪检监察移送率来表现的*参见南京审计大学郑石桥教授系列论文:行为审计处理处罚功能:理论框架和经验数据分析[J],会计之友,2016(1):125-130;行为审计处理处罚模式:理论框架和经验数据分析[J].会计之友,2016(2):120-136;行为审计处理处罚力度:理论框架和经验数据分析[J],会计之友,2016(3):116-122;行为审计处理处罚配置:理论框架和经验数据分析[J].会计之友,2016(4):117-124;行为审计处理处罚程序公正及其后果:理论框架和例证分析[J].会计之友,2016(5):118-122。。甚至有学者认为:要形成统一的审计处理和处罚处理方式[11]。可见,无论是实务界还是理论界均存在混用迹象。

(三)审计处罚的依据脱节

法律乃审计机关实施处罚的基本依据,现有规定存在较多弊端。第一,规定不细致,亟待提升可操作性。《审计法》、《审计法实施条例》以及《国家审计准则》仅规定审计机关具有处罚权,除“罚款”外却再未明确其他种类以及如何实施,而细致规定在已经废止的《审计机关审计处理处罚的规定》中,这种退步导致处罚职权处于空白。第二,与处罚依据密切的某些内容滞后。例如,在2011年修订的《财政违法行为处罚处分条例》中,“擅自将预算收入转为预算外收入”属于违法情形,但2014修正的《预算法》已经取消“预算外收入”的提法,修改为“全口径预算”。可见,审计行政法规与上位法律衔接并不充分。第三,制度之间存在冲突。《国家审计准则》第149条规定“对于拟作出罚款的处罚决定,符合法律法规规定的听证条件的,审计机关应当依照有关法律法规的规定履行听证程序”。《审计机关审计听证的规定》第3条也明确了听证的具体情形,前者要求听证“符合法律法规规定”,而《审计机关审计听证的规定》属于部门规章,并不能与《国家审计准则》对接。

(四)审计处罚的裁量模糊

审计处罚效果与强度之间存在“倒U形”关系[12]:即在一定范围内,处罚强度越强,效果越显著;一旦超过某一范围,处罚强度越强,效果反而越差。为此,各地审计机关纷纷限定处罚裁量权。例如在《重庆市审计行政处罚裁量基准(试行)》中,根据违法严重程度,对处罚的强度划分三个等级——不予处罚、减轻或者从轻处罚、从重处罚,指导和约束着处罚裁量权。但三类处罚强度类型对应的标准——处罚额度是多少、在何种区间内等内容——却没有细化。针对“涉案财物或者违法所得较少的”情况,“应当减轻或者从轻处罚”,此处“较少”的标准是什么,也十分难把握。按照法律通识,“减轻”与“从轻”并不属于同一范畴,“减轻”是在处罚幅度之外选择少罚,“从轻”是在处罚幅度之内选择少罚。一旦裁量过于自由,审计机关也难以发掘“处罚强度最优点”,更容易导致处罚不当,进而影响处罚效果[13]。因此,亟需规范审计处罚的裁量自由。

(五)审计处罚的程序不公

在前述案例2中,YY市审计局在处罚决定之前,没有告知YY公司事实、理由和依据,也没有告知其有陈述权和申辩权。且YY市审计局处以罚款50000元,属《行政处罚法》中应当听证情形,却没有告知其听证权利。因而,YY市审计局严重违反法定程序,处罚决定当属无效。

《行政处罚法》第31条规定“行政机关在作出行政处罚决定之前,应当告知当事人作出行政处罚决定的事实、理由及依据,并告知当事人依法享有的权利”,且第41条也明确“行政机关及其执法人员在作出行政处罚决定之前,不依照本法第32条、第32条的规定向当事人告知给予行政处罚的事实、理由和依据,……行政处罚决定不能成立”。可见,作出行政处罚之前,“告知”应是法定程序。然而,《审计法》、《国家审计准则》均未设定“告知”程序,而《审计法实施条例》第39条规定“审计组向审计机关提出审计报告前,应当书面征求被审计单位意见”。“征求意见”是否意味已经履行“告知”程序?其实,“征求意见”并非针对处罚事实、理由和依据的“告知”,审计报告一般由审计组作出,并非属于审计机关的最终意志。且处罚是以审计决定方式作出,而审计报告只属于审计决定的依据,并不具有对外效力。针对审计报告的“征求意见”,仅是对审计事实确认的文书,并非对处罚决定“征求意见”,也并非属于法定“告知”程序。可见,“征求意见”与《行政处罚法》“告知”仍有较大差别。

(六)审计处罚的取证疏漏

面对信息网络技术的迅猛发展,以电子数据为主的审计证据占比大幅提升。虽然国家先后颁布诸如《国务院办公厅关于利用计算机信息系统开展审计工作有关问题的通知》、《审计署关于印发信息系统审计指南——计算机审计实务公告》等法规制度,政府审计进入具备明确指导的信息化时代,[14]而审计机关却不得不面临数据量巨大、信息非实体化等挑战。第一,数据向证据转化的规则缺乏。法律实务中仅有最高人民法院等三部门颁布的《关于电子数据收集提取判断的规定》,这只适用于刑事案件。2014年修订的《行政诉讼法》明确“电子数据”作为新增的证据种类之一,但也缺少对电子数据的真实性、完整性和准确性以及成为证据的标准规定。这就从根本上缺失解决电子数据作为证据的关键要素。第二,取证范围较受限制。传统审计面临信息的高度不对称,加之成本效益原则和技术固有约束,即便获取的信息达到了审计准则层面的标准,证据覆盖依然是局部的,非结构化信息往往未纳入审计取证范围[15]。第三,取证质量易受影响。电子数据具有容易修改、删除等特性,真实性、完整性薄弱,因此,被审计对象一旦不配合提供信息,或者即便能够获取电子数据,被审计对象如果以各种理由拒绝确认,审计机关确保取证的合法性成为较大疑问。

五、政府审计处罚的法治完善

审计处罚能够抑制被审计对象的机会主义倾向[16]。不同的法律制度安排,能够诱致审计机关与审计人员付出不同的努力,进而引发政府审计质量的差别[17],而不同的政府审计质量对规范政府权力、促进经济增长与保护公众财产具有不同的功效[18]。为此,审计机关行使权力理当回应法治诉求,这对被审计对象权益影响重大的处罚权力更为必要[19]。

(一)厘清审计处罚资格

合法性要求行政主体依照法律规定作出行为,同时限制不得有法律未允许的行为。审计机关实施监督,已获得多部法律法规的授权。例如,《会计法》第33条、《预算法》第89条等。但对于行使处罚权,审计机关并没有在这些法律中获得许可。例如,《税收征收管理法实施细则》第84条规定“审计机关、财政机关依法进行审计、检查时,……发现被审计、检查单位有税收违法行为的,向被审计、检查单位下达决定、意见书,责成被审计、检查单位向税务机关缴纳应当缴纳的税款、滞纳金”。这明确了审计机关对发现的税收违法行为,可以下达决定、意见书,但税款只能由税务机关收缴。且《财政违法行为处罚处分条例》第13条也规定:“属于税收方面的违法行为,依照有关税收法律、行政法规的规定处理处罚。”可见,在涉及税款、滞纳金征收方面的违法行为,审计机关不具有直接处罚的资格。

从现有法律法规看,确实很少直接规定审计机关是处罚主体。如果“需要依据其他法律法规中的处罚授权来作出审计处罚”的观点成立,这就意味着审计机关对许多查出的违法问题不具有处罚权[20]。因此,为进一步提高审计监督效果,促使处罚与监督的权力衔接,《审计法》等相关法律法规应明确审计机关具有直接处罚的主体资格。

(二)明确审计处罚边界

已经废止的《审计机关审计处理处罚的规定》第3、4条分别规定了审计处理、处罚的概念及种类。“审计处罚”与“审计处理”是审计机关对审计项目结果作出有关联的决定形式。换句话说,“审计处罚”与“审计处理”都是在审计结束后,审计机关针对违法行为,采取的强制措施。二者的区别明显:审计处理是一种纠偏行为,被处理对象需要执行的是其本应依法执行的财政、财务收支行为;审计处罚是一种制裁行为,被处罚对象需要为其违法行为付出一定代价。如果将二者混淆,其后果在于:“以处代罚”会造成被审计对象无法纠正已发生的违法行为,“以罚代处”会造成被审计对象无力支付罚没款项。如此,处、罚二者都难以得到良好执行[21]。因此,“审计处罚”和“审计处理”既不能相互代替,也不能强行并举,必须运用恰当,需要视被审计对象的问题性质、情节轻重而确定[22]。由于二者的本质区别且承担后果并不一样,理论界在后续研究过程中应当分别展开,而不能将其笼统地糅合。当然也有学者建议“变处理为处罚,赋予政府审计部门相应的权力和权限[23]”,但毕竟处理与处罚的功能不一致,无法相互取代,需要独立发挥各自作用。

(三)完善审计处罚依据

“依法审计、适法而为”,乃实施审计监督的规则基础,只有法制健全,才能为审计处罚提供实施保障。对此,亟需修订现有法律法规:第一,补充审计处罚具体规范。例如,专门制定《审计机关审计处罚实施办法》,进一步细化审计处罚的种类、内容、职权、程序等。第二,及时修订滞后条文。例如,将《财政违法行为处罚处分条例》中“预算外收入”修改为“全口径预算”。第三,完善审计处罚听证条件。一方面,《审计机关审计听证的规定》删除“对被审计单位处以违反国家规定的财务收支金额百分之五以上且金额在十万元以上罚款”的听证条件规定;另一方面,《国家审计准则》将规章确定为举行处罚听证的依据。另外,《财政机关行政处罚听证实施办法》(2005)、《公安机关办理行政案件程序规定》(2013)、《工商行政管理机关执法监督规定》(2015)分别规定对法人或者其他组织作出5、1、3万元以上罚款,可以申请听证。综合考虑,“3万元罚款”作为法人或者其他组织申请审计处罚听证的标准更恰当。完备的审计处罚法制依据,有利于将经验型审计转变为规范型审计[24]。

(四)规范审计处罚裁量

法律普遍存在“空缺结构”问题,这会导致审计处罚裁量层出不穷:这是政府审计在法律“空缺”环境中一种有意选择[25]。裁量权要求最大程度上实现公平、公正,审计机关作出任何处罚决定,均不应偏离此项主旨。因此,处罚自由裁量权应当受到约束,否则极易被审计机关滥用,而沦为恣意的工具。“自由裁量不应是专断、含混不清、捉摸不定的,而应是法定的、有一定之规的[26]。”各地审计机关应该采取“命令-控制”模式来设定处罚裁量基准[27]。在此基础上,《审计法实施条例》细化处理、处罚两者单独适用与合并适用的情形等。《重庆市审计行政处罚裁量基准(试行)》也应明确“较少”的具体标准及如何适用“减轻”、“从轻”处罚的区分情形。

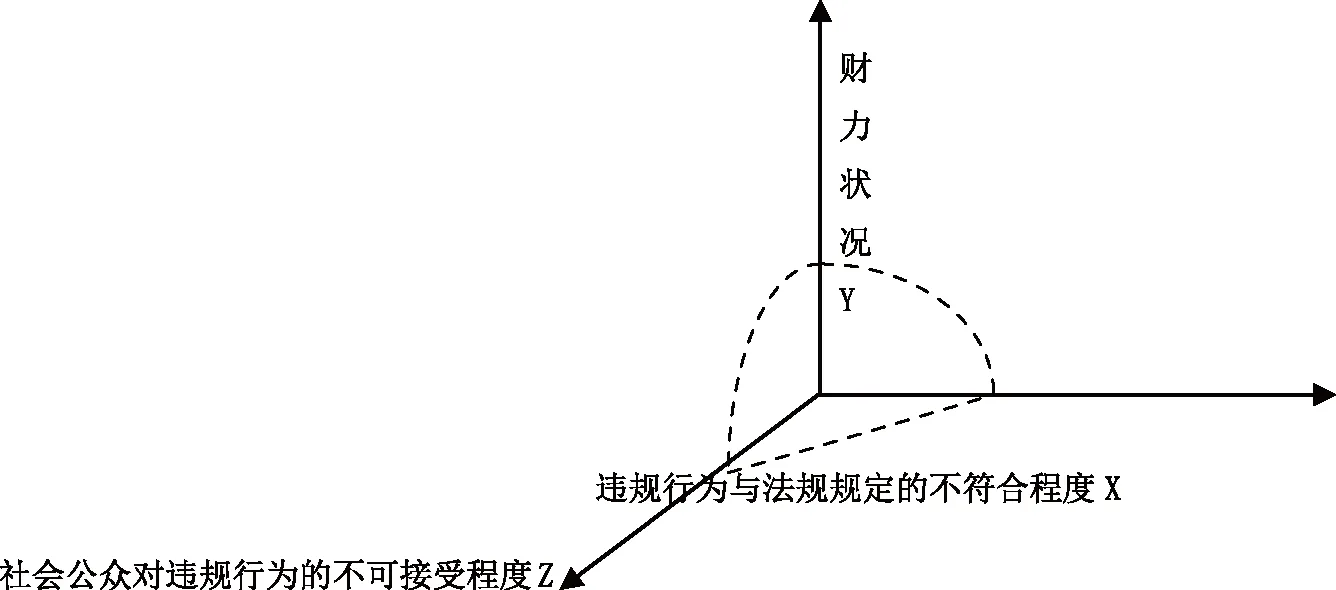

另外,审计处罚效果与处罚强度具有“倒U形”关系,但如何衡量“处罚强度最优点”并不明确。除处罚强度外,审计处罚效果的好坏也会受其他因素影响。依据“倒U形”理论,本文拓展审计处罚强度的影响因素及其关系,构建三维图(见图1)——“财力状况”、“社会公众对违规行为的不可接受程度*“社会公众对违规行为的不可接受程度”与“社会公众对违规行为的容忍度”在本质上是一致的。但为了图1的可观性,本文选择运用“社会公众对违规行为的不可接受程度”,使Z轴在 “X-Y-Z”立体空间中呈正方向。”及“违规行为与法规规定的不符合程度”,这三个维度决定审计处罚强度。其中,“社会公众对违规行为的不可接受程度”和“违规行为与法规规定的不符合程度”分别是“违规程度”这一影响因素在主观和客观层面分解而来的。从图1可知,随着三个影响因素的不断增大,整个立体空间的体积就越大,这表明实施审计处罚的强度也就会越大。

图1 审计处罚强度的三维关系图

(五)强化审计处罚程序

程序正义乃“看得见的正义”,也是现代法治的基本要求,审计处罚程序同样不能例外。前述案例2中的YY市审计局严重违反法定程序,而导致处罚决定无效。可见,程序乃审计机关实施处罚所应遵循的规范步骤,程序的公平与否直接影响审计决定的权威性及公信力。处罚程序不仅是实现审计监督的具体环节,更是审计机关与被审计对象之间权利、义务的互动过程。换言之,处罚程序在明确审计机关履行责任的同时,也告知被审计对象行使权利[28]。审计机关应当尊重被审计对象的权益,即落实其享有的知情权、陈述权、质权与申辩权及救济权等基本程序权利[29]。对被审计对象来说,经历自认为是公平、公正的处罚程序,更能够对处罚决定产生认同,进而更好地实现审计处罚的惩戒性,达到更好的审计效果[30]。第一,审计事实确认书取代审计报告(征求意见稿),还原审计报告的本来面目[31]。审计报告本来是审计组完成派遣任务后,向派遣机关汇报的内部文件,无需征求被审计对象的意见。第二,法律增设审计处罚告知程序。由于《审计法》是由全国人大常委会通过的,《行政处罚法》是由全国人大通过的,依据法律效力层级的基本原则——《行政处罚法》优于《审计法》。因此,审计机关应当严格依照《行政处罚法》的有关规定,《审计法》也需要增加处罚“告知”程序的相关条款。

(六)创新审计处罚取证

党的十九大报告要求“推动新型工业化、信息化、城镇化、农业现代化同步发展”,审计署在2016年就专门制定了《“十三五”国家审计信息化发展指导意见》。可见,大数据、信息化融入政府审计工作已成为必然。面临快速发展的大数据潮流,政府审计应当“善于运用互联网技术和信息化手段开展”,尤其实现对被审计对象的立体分析,以缩短审计证据采集、分析和评价的周期,改进审计取证的效果和效率[32]。第一,转变审计取证思维。大数据作为一种可行、高效的操作技术,审计取证需要从样本思维转向总体思维,重视被审计对象与环境及其他业务之间的关联,保证取证范围的完整性,从不同侧面动态获取更加充分、可靠的证据[33]。第二,完善审计取证规则。证据乃审计机关认定事实、处理案件的基础,必须审查其真实性、合法性和关联性,才能作为作出审计处罚决定的根据。借鉴国家工商总局《关于工商行政管理机关电子数据证据取证工作的指导意见》的经验,《国家审计准则》增加电子数据取证条款,明确计算机及其信息系统的数据接口、数据存储、数据获取等内容,以保证审计证据的良好质量。

六、结语

审计处罚作为一种实现法治目标的“惩戒式”问责手段,乃政府审计深入推动依法治国、依法行政的重要途径。审计处罚制度在具体运行过程中,通过厘清资格、明确边界、完善依据、规范裁量、强化程序、创新取证等措施,促使审计机关良好的行使处罚权力[34],进而增强审计监督的法治权威。

参考文献:

[1]Gong Ting. Audit for accountability in China:An incomplete mission [J]. Australian Journal of Public Administration, March 2009: 68.

[2]审计长谈屡审屡犯:很可能是体制性的问题[OL].http://news.21cn.com/hot/cn/a/2013/0814/18/23444137.shtml, 2013-08-14.

[3]李克强.根治“屡审屡犯”顽症要靠建立长效机制[OL].http://www.gov.cn/xinwen/2017-07/05/content_5208240.htm, 2017-07-05.

[4]郑石桥,陈媛艺.行为审计处理处罚功能:理论框架和经验数据分析[J].会计之友,2016(1):125-130.

[5][古希腊]亚里士多德. 政治学[M]. 吴寿彭译,北京:商务印书馆,1965:199.

[6]郑石桥等.政府审计处理处罚中的非正式制度:一个制度冲突理论架构[J].会计研究,2011(7):85-91.

[7]王世成.论审计机关的执法主体资格[J].中国审计,2005(9):68-70.

[8]袁瑛芳.审计机关的处罚主体地位及法律适用[J].中国审计,2005(16):70-71.

[9]郭希尧.关于审计处理处罚中存在问题的思考[J].审计与经济研究,1999(3):25-27.

[10]董开军.关于审计处理处罚制度的思考[J].中国审计信息与方法,1996(9):22-23.

[11]芦丽丽.政府审计处理处罚效应实证分析[J].财会通讯,2017(19):22-25.

[12]郑石桥,张健欣.行为审计处理处罚力度:理论框架和经验数据分析[J].会计之友,2016(3):120-126.

[13]班凤欣.审计定性和处理处罚中存在的问题及其规范[J].审计月刊, 2010 (12):24-25.

[14]宋泊微.电子数据审计取证存在的问题及对策[N].中国审计报,2013-05-22.

[15]Kyunghee Yoon, Lucas Hoogduin, and Li Zhang.Big Data as Complementary Audit Evidence[J]. Accounting Horizons, 2015(2): 21-29.

[16]曹军等.政府审计监管中的激励悖论分析及其启示[J].商业时代,2012(9):81-83.

[17]Rachel Schwartz. Legal Regimes, Audit Quality and Investment [J]. The Accounting Review, 1997(3): 385-406.

[18]D. Paul Newmana, Evelyn R. Pattersonb, and J. Reed Smith. The Role of Auditing in Investor Protection [J]. The Accounting Review, 2005(1): 289-313.

[19]孙富军.审计处理处罚应“四要”[J].中国审计,2001(10):33.

[20]张宗乾.关于审计处理处罚依据的探讨[J].中国审计信息与方法,2002(3):42-43.

[21]陶丽云.审计处理处罚难的成因分析及对策[J].新西部,2014(1):53.

[22]孟庆仁,李 娜.审计处理与审计处罚异同比较[J].商业时代,2004(29):51-52.

[23]张天舒.基于审计效果的政府审计处理处罚方式探析[J].财会通讯,2015(34):80-82.

[24]谢开盛.论自由裁量权在审计定性和审计处罚中的合理运用[J].审计与理财,2013(2):28-29.

[25]王爱国, 尚兆燕.国家审计执法中的裁量权及其规制[J].会计之友,2008(9):7-9.

[26][美]伯纳德·施瓦茨.行政法[M].徐炳译.北京:群众出版社,1986:568.

[27]郑石桥,张翔.行为审计处理处罚配置:理论框架和经验数据分析[J].会计之友,2016(4):117-124.

[28]雷俊生.政府审计风险的程序规制[J].行政法学研究.2011(3):68-74.

[29]陕西省审计厅课题组.建立审计处罚自由裁量权的制度体系研究[J].现代审计与经济,2014(2):17-18.

[30]郑石桥.行为审计处理处罚程序公正及其后果:理论框架和例证分析[J].会计之友,2016(5):118-122.

[31]John Peter Krahel, William R. Consequences of Big Data and Formalization on Accounting and Auditing Standards[J].Accounting Horizons, 2015(2): 35-42.

[32]阳杰,应里孟.大数据时代的审计证据与审计取证研究[J].财会月刊,2017(1):115-124.

[33]蔡爱兰.析审计处罚程序[J].审计与经济研究,2002(4):30-31.

[34]王家新等.审计处理处罚模式及其效果:基于地方审计机关数据的实证检验[J].江海学刊,2014(4):94-98.

StudyontheSystemofGovernmentAuditingPunishmentintheContextofGoverningtheCountrybyLaw

HU Yun-tong

(ChinaResearchInstituteofEnterpriseGovernedbyLaw,SouthwestUniversityofPoliticalScienceandLaw,Chongqing401120,China)

Abstract:Under the strategy of the full implementation of governing the country by law, any auditing activities, including the implementation of punishment, should conform to the concepts of the rule by law. However, the issue of “repeated auditing and repeated offending” has become a prominent manifestation of “weakness” in government auditing, and seriously damage the order stability of the rule by law and the authority of the legal system. As a “disciplinary” means of accountability, auditing punishments hasa more than 30 years of development, and the legal system has basically been established, so that it can initially be implemented according to laws and regulations. There are still disputes over auditing punishment, such as boundaries are unclear, based on disjunction, discretion, backward evidence and unfair procedure. It is difficult to assume the responsibility of supervision and accountability in the rule by law. Therefore, the auditing punishment incorporates the punishment power into the rule by law through perfecting the system norms so as to enhance the validity of the government auditing.

Key words:government auditing; auditing punishment;governing the country by law

中图分类号:F239.44

A

1005-0566(2018)05-0006-09

收稿日期:2017-11-02

2018-04-26

基金项目:司法部国家法治与法学理论研究项目(15SFB3038);中国法学会部级法学研究项目(CLS2016D153);中国博士后基金资助项目(2011M500650)。

作者简介:胡耘通 (1982-),男,河北沧州人,西南政法大学中国企业法治研究院副教授,博士,博士后,研究方向:审计、经济法。

(本文责编:辛城)