我国商业银行收入结构对盈利能力的影响研究

——以25家上市银行为例

南永佩,宋良荣

(上海理工大学管理学院,上海200093)

进入21世纪后,随着全球化和市场利率化进程的不断加深,银行、保险、证券、信托等金融业日益成为世界各国经济发展的重要命脉。尤其是以间接融资为主的中国金融市场,无论是从总体规模还是重要程度来看,商业银行都是我国金融业的主体。商业银行对国家的GDP做出了巨大的贡献,其良好的可持续性发展关系着国家的经济大动脉。

但是随着近些年来我国经济增长的放缓,以及利率市场化和互联网金融等因素的影响,国内的银行业呈现出剧烈波动的现象。商业银行最重要的利润来源是利息收入,即存贷款利差;另一项收入来源就是非利息收入,主要包括中间收入(佣金及手续费收入、投资收益、公允价值变动收益和汇兑损益)和其他营业收入。在收入结构中,中国商业银行的利息收入占比均达到70%以上;而国外商业银行的“非利息收入占比”已经达到40%~50%。由此可见中国商业银行与国外商业银行在收入结构上有很大的差异。随着中国金融体制改革的不断深化,利率市场化的推进使商业银行的存贷款利差不断缩小,中国商业银行如何优化收入结构以此来提高盈利水平,是一个既有现实紧迫性、同时也有理论价值的重要问题。

1 文献综述

关于商业银行的收入结构与盈利能力的关系,国外学术界更多地将研究重点集中在商业银行的非利息收入对经营绩效的影响研究。目前国外的主流观点有两个:一是肯定非利息业务对盈利的正面效应,认为非利息收入占比的提高有助于改善商业银行的盈利能力,并且可以有效地降低银行的风险。如Templeton和Severiens通过对1979-1986年之间的54家银行的市场数据进行验证分析,得出的结论是银行扩张到新业务中有潜在的收益,并且可以降低股东回报率的波动性。Staikouras和Wood通过对欧洲国家的15个金融机构的研究分析,发现虽然非利息业务收入更具有波动性,但是银行盈利会更加稳定;二是强调非利息收入对盈利的负面效应,认为非利息收入份额的增加并不能够起到分散风险的作用,反而会降低银行的经营绩效。如Stiroh(2005)运用资产组合框架分析了1997-2004年间美国银行业的收益表现,得出的结论是:银行越来越多的非利息收入业务不仅没有获得更高的净资产收益率,而且还增加了其收益的波动性。Lepetit通过对1996-2002年的734家欧洲银行数据的分析,发现非利息收入来源越广,银行面临的市场风险更高,尤其是中小银行。

尽管国内商业银行的市场化改革较晚,但是随着银行创新业务的高速发展,国内的学者结合国外学者的研究方法,从不同的视角对“商业银行收入结构对盈利能力的影响”进行深入研究。娄迎春以国内12家银行在2000-2005年间的数据为样本进行实证研究,得出结论:我国商业银行在非利息业务方面的收入占比较小,使得非利息收入对盈利能力的影响不显著;另外非利息业务的成本过高,反而对银行的利润率产生负效应。盛虎和王冰对我国14家上市银行在2002-2007年间的数据进行回归分析,发现非利息收入比重的增加对银行绩效有显著的提升作用。李泉和延莉莉通过对2008-2015年间我国16家上市银行的分析论证,得出不同类型银行的收入结构对盈利能力有不同的影响:国有银行的非利息收入与盈利性之间不存在相关性,股份制银行却有显著的反向关系。

综合上述国内外文献的研究,该课题没有得到一致性的结论。这表明在不同宏观政策和经济形势下,商业银行的非利息业务对其盈利能力的影响有着巨大的差异。伴随着我国利率市场化进程的深化,商业银行面临着利润被不断压缩的严峻考验。在此背景下,对我国现阶段商业银行的收入结构和盈利能力的研究具有重要的现实意义。因此本文将利用2011-2016年国内25家上市银行的面板数据,分析商业银行的收入结构对盈利能力的影响,最后得出结论及建议。

2 研究设计

2.1 样本选取与数据来源

本文所选取的样本是按照研究需要和数据质量来选择的。目前在上海、深圳交易所上市的商业银行共有25家,分别是:5家国有控股商业银行(中国银行、中国农业银行、中国工商银行、中国建设银行、中国交通银行)、8家全国性股份制商业银行(中信银行、民生银行、光大银行、华夏银行、浦发银行、兴业银行、招商银行、平安银行)、7家城市商业银行(北京银行、南京银行、宁波银行、江苏银行、上海银行、杭州银行、贵阳银行)、5家农村商业银行(常熟银行、江阴银行、无锡银行、吴江银行、张家港银行)。本文中所用到的数据资料主要来源于各商业银行的官方网站所公布的年度报告和东方财富网数据库,样本时间选取为2011-2016年。

2.2 变量选择

本文所用到的研究变量包括被解释变量、解释变量以及控制变量。

被解释变量:衡量商业银行盈利能力的指标有总资产收益率、利润率、净资产收益率、成本费用利润率、每股净资产、每股收益等。本文主要选取净资产收益率(ROE),是因为ROE直观地表现了银行的竞争力和盈利水平。因为总资产收益率和ROE具有高度相关性,为保证分析结果的准确性,本文选择总资产收益率(ROA)和净资产收益率(ROE)作为被解释变量,代表银行的盈利能力指标。

解释变量:商业银行的营业收入包括利息净收入和非利息收入(手续费及佣金净收入和其他收益),为避免商业银行的资产规模和营收差异对盈利能力的影响,本文选取净息差(Net Interest Margin)和非利息收入占比(Non-Interest Income Ratio)来作为衡量商业银行收入结构的指标。

控制变量:本文主要研究上市商业银行的收入结构对其盈利能力的影响,为消除其内生因素和外生因素对研究结果的影响,本文选取了成本收入比率、银行总资产规模和GDP增长率作为控制变量。

本文所用到的所有变量的界定和含义如表1所示:

?

2.3 变量的描述性统计

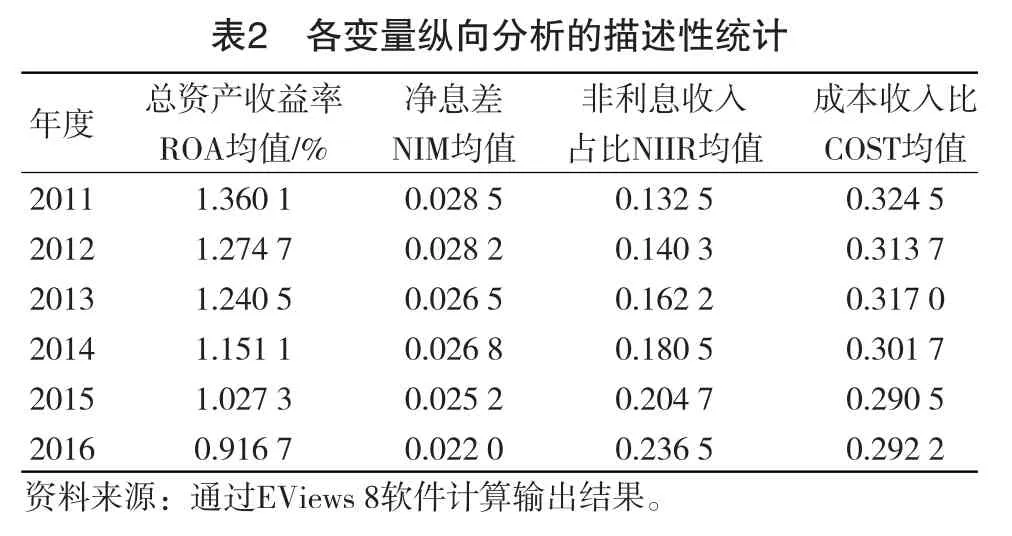

为了分析我国商业银行总体的盈利能力和收入结构情况,并且横向对比分析四类不同类型银行的收入结构和盈利能力,本文对四个变量ROA、NIM、NIIR和COST进行简单的纵向和横向描述性统计分析,具体见表2和表3。

?

利用EViews软件通过时间序列数据对各变量进行纵向的描述性统计分析。从表2可以看到:从2011-2016年期间,我国上市商业银行的“总资产收益率”整体波动比较大,呈现逐年下降的趋势;其中“净息差”呈现出不断下降的趋势,而“非利息收入占比”却稳步上升;“成本收入比”也呈现稳步下降的趋势,这主要得益于商业银行的良好经营。

利用EViews软件通过横截面数据对各变量进行横向的描述性统计分析。从均值方面来看,股份制商业银行的“总资产收益率”和“净息差”两个指标略高于国有控股商业银行。在“非利息收入占比”指标中,国有控股商业银行表现最好,远高于其他三类商业银行,这主要是源于国有商业银行资产规模大,在国际上知名度高,在国际结算业务方面占据有利地位。

国有控股商业银行中最突出的是中国工商银行,“总资产收益率”和“非利息收入占比”这两指标远高于其他国有控股银行和其他类型的商业银行,这源于中国工商银行的历史地位和现有在国际上的知名度,在国际结算和支付方面占有突出优势。城市商业银行和农村商业银行有较强的盈利能力,但是“非利息收入占比”这一指标较低,尤其是贵阳银行和吴江银行,主要是因为它们的资产规模小,其利润来源主要是在当地开展的传统贷款业务,各项业务难以向外地扩张。

?

3 模型构建与实证分析

3.1 回归模型的建立

在研究商业银行的收入结构和盈利能力的关系时,主要是采用面板数据模型来进行回归分析。面板数据模型综合了横截面数据和时间序列数据的特征,能够有效地克服模型中容易出现的异方差和自相关性,使回归分析的结果更加有效。本文所建立的模型为:

其中i(i=1,…,n)表示第i家银行;t(t=1,…,n)表示观测年度。模型(1)是把总资产收益率ROA作为因变量,模型(2)是把净资产收益率ROE作为因变量模型。ROAit表示第i家上市商业银行第t时期的总资产收益率,ROEit、NITit、COSTit、SIZEit、GDPit分别表示第i家上市商业银行第t时期的净资产收益率、净息差、非利息收入占比、收入成本率、资产规模的对数和GDP增长率,δit表示随机误差项。

?

3.2 模型的回归结果

本文主要是使用EViews 8软件运用F统计量检验来确定应该建立个体固定效应模型或者随机效应模型,然后对面板数据模型进行回归分析。

本文主要把25家上市商业银行分为五个群组:全部商业银行样本组、大型商业银行样本组、股份制商业银行样本组、城市商业银行样本组和农村商业银行样本组,然后分别对模型(1)和模型(2)进行回归,回归结果如表4和表5所示。

3.3 模型的回归结果分析

①关于模型整体效果。上述两个面板数据模型的回归结果表明:主要解释变量对被解释变量的影响方向和显著性基本相同,说明本文建立的模型整体是比较平稳的。每个模型的五个样本组回归的R2大多数超过0.5,说明所建立的模型整体拟合度比较高,并且主要解释变量对被解释变量的影响显著。

②关于解释变量。商业银行的“净息差”和“非利息收入占比”两项指标的系数都比较显著,其中“净息差”指标对商业银行的盈利能力(总资产收益率和净资产收益率)的影响都是正向的。“非利息收入占比”对城市商业银行和农村商业银行的盈利能力呈现负效应,主要是由于非利息业务的收入相对于这两类商业银行来说不是很稳定。

③关于控制变量。模型的回归结果显示:“成本收入比”对商业银行的总资产收益率和净资产收益率都是负向影响的,这与现实的经济意义也是一致的。“资产规模”对城市商业银行和农村商业银行的总资产收益率都呈现负效应,而对国有控股商业银行和股份制商业银行呈现正向的效应。“GDP增长率”对四类商业银行的ROA和ROE均呈现正向的效应,这说明“GDP增长率”是影响商业银行盈利能力的重要控制变量,且商业银行的资产收益率与宏观经济具有相同的一致增长性。

④四个子样本组的回归结果分析。相同的解释变量和控制变量对不同类型的商业银行的盈利能力的影响呈现出不同的结果:①国有控股商业银行样本组的回归分析结果与全部样本组的回归结果基本一致;②股份制商业银行样本组中,“净息差”对银行盈利有显著的正效应,而“非利息收入占比”对银行没有显著影响;③城市商业银行的“净息差”对银行盈利有显著的正效应,而“非利息收入占比”和“资产规模”对银行总资产收益率和净资产收益率呈现负效应;④农村商业银行的“净息差”对银行盈利有显著的正效应,而“非利息收入占比”、“成本收入比”和“资产规模”对银行盈利呈现负效应,但是回归系数均不显著。

4 结论

通过研究结果发现:①“净息差”和“非利息收入”对商业银行的盈利能力有显著的正效应,但前者的积极作用更大;“净息差”呈现下降的趋势,且在各类商业银行间的差别不是很大,因此“非利息收入占比”对商业银行盈利能力差异的影响将会越来越重要。②商业银行的盈利能力是“净息差”、“非利息收入占比”等多元化收入结构和“成本收入比”、“宏观经济增长率”等内外生因素综合作用的结果,只依赖非利息收入是不可能的。对于股份制商业银行来说,发展非利息收入业务可以弥补其在利差收入方面的短板;而国有银行的“非利息收入占比”远高于其他类型的商业银行,得益于国有控股商业银行建立全国性甚至全球性的营业网点,大幅度地降低了成本费用。③银行的资产规模要与其发展能力相匹配:过小不利于发展,过大易冗余。城市商业银行和农村商业银行的“非利息收入占比”低,但是其“资产收益率”却要高于规模较大的国有控股商业银行,系源于这些中小规模的银行没有过多的人力和物力去开展非利息业务,只能将有限的资源集中在主业(“利息差”业务)上,因此使得城市商业银行和农村商业银行的盈利能力较强。

[1]Kwast,M.The Impact of Underwriting and Dealing on Bank Returns and Risk[J].Journal of Banking and Finance,1989(13):101-125.

[2]戴相龙.商业银行经营管理[M].北京:中国金融出版社,1998.

[3]盛虎,王冰.非利息收入对我国上市商业银行绩效的影响研究[J].财务与金融,2008(5):8-11.

[4]彭明雪,丁振辉.经营效率、中间业务收入与商业银行盈利能力[J].金融论坛,2016(5):69-80.

[5]郑荣年,牛慕鸿.中国银行业非利息业务与银行特征关系研究[J].金融研究,2007(9):129-137.

[6]周开国,李琳.中国商业银行收入结构多元化对银行风险的影响[J].国际金融研究,2011(5):57-66.

[7]王勇,张艳,童菲.我国商业银行非利息业务困境与对策[J].金融研究,2006(10):76-81.

[8]曲洪建,迟云鹏.市场势力、收入多元化与上市银行稳健性[J].云南财经大学学报,2016,31(5):145-153.

[9]倪中新,薛文骏.我国上市银行利润增长的影响因素研究[J].上海经济研究,2012(3):25-35.