分析师关注对股价同步性的影响

——基于新浪财经网分析师股票推荐数据

齐艳平,段江娇

(上海理工大学 管理学院,上海 200093)

股价同步性(stock price synchronicity)是指公司股票价格的变动与市场平均变动之间的关联性,即所谓的股价“同涨同跌”现象。股价同步性在新兴资本市场表现较为明显,Morck、Yeung和Yu(Morck等,2000)[1]对股价同步性的研究发现,中国资本市场的股价同步性较高,仅低于波兰,而美国的股价同步性最低。Morck等人的研究表明成熟资本市场与新兴资本市场的股价同步性存在较大差异,成熟的资本市场具有较低的股价同步性,而新兴的资本市场由于相关法律制度不完善有较高的股价同步性。

股价同步性的衡量一般通过个股收益对市场收益回归所得到R2计量,Roll(1988)[2]较早将R2用来衡量股价中公司层面信息含量,认为多因子模型

中的R2统计量可以反映公司股价受市场的影响,如果公司股价受市场因素影响较大则R2较高,如果股票价格受到公司特质信息影响较大则R2较低。

证券分析师作为信息中介,在股票市场起着重要的作用,然而,学术上对于分析师与股价同步性的关系一直存在着很大争议。一种观点认为分析师为投资者提供了公司特质信息,对股价同步性有减缓作用,如朱红军(2007)[3]等;而另一种观点认为分析师没有为投资者提供较多公司特质信息,表现为股价同步性较高,如冯旭南和李心愉(2011)[4]等。

随着互联网的广泛应用,互联网上有大量的分析师股票推荐评级数据。针对以往研究使用分析师年度盈余预测数据(冯旭南等,2011),本文选取互联网上日度分析师的股票推荐数据。本文的贡献主要体现在以下两点:第一,分析师关注数据基于互联网日度股票推荐数据,时效性更强;第二,与以往类似的研究不同,本文区分了在上涨与下跌不同市场行情下,分析师关注度对股价同步性的影响,更加强有效地证明了两者之间的关系。

1 文献回顾与理论假设

股价同步性反映了市场、行业和公司特质信息融入股价的程度。在信息效率较低的资本市场,股价容易反映市场、行业信息,而不易反映公司特质信息,表现为股价同步性较高。Roll(1988)利用美国市场股票信息实证分析得出股票价格不仅受市场、行业波动因素影响,公司的特质信息也会影响到股价。Morck等人(2000)在Roll(1988)的研究思路之上建立了资产模型分析法,研究了40个不同国家地区的证券市场,发现发展中国家由于私有产权保护机制的不完善等制度原因,减弱了股价反映公司特质信息,导致股价同步性增高。Jin与Myers(2006)经过研究也从另一个方面支持了Morck等人(2000)的观点,研究表明由于各国制度的不同会影响到公司特质信息的披露,从而影响到股价波动的同步性[5]。冯用富(2009)研究发现股价中公司特质信息的含量越多,则股价同步性越低[6]。张永任和李晓渝(2010)研究发现股价同步性与信息(噪音)之间是倒U型的关系[7]。

在证券分析师对股价同步性影响的研究方面,学术上主要有两种不同的观点,一种认为分析师作为信息中介,在市场中履行着信息传递者的责任,为投资者提供了较多的公司特质信息,分析师有助于股价同步性降低。朱红军等(2007)认为分析师在排除噪音之后,能够通过信息机制来传递更多公司信息增加市场有效性来降低股价同步性。姜超(2013)也认为分析师可以为市场传递了公司的特质信息,并且这些信息部分来自内幕信息[8]。另一种观点则认为,分析师的研究报告提供了更多市场或行业信息,表现为较高的股价同步性。Chan(2006)[9]将分析师推荐与股价同步性联系起来进行分析,研究结果表明分析师跟进数量更多是反映宏观层面而非公司特质信息,认为分析师促进了股价同步性升高。冯旭南和李心愉(2011)研究结果表明证券分析师跟进与股价波动同步性正相关,认为中国证券分析师跟进较少反映公司特质信息,而更多地反映来自市场层面的信息。

随着互联网的广泛应用,网络新媒体对股价同步性的影响也引起了研究者的兴趣。胡军和王甄(2015)[10]研究认为,上市公司通过微博披露了大量的、及时的、新增的、非财务的特质性信息,研究发现开通微博的公司股价同步性更低。黄俊和郭照蕊研究发现,媒体报道与股价同步性显著负相关,即随着媒体报道的增多,更多公司层面信息融入股票价格,股价同步性降低。何贤杰(2016)[11]等人的研究表明,上市公司通过开通微博披露了大量的公司特质信息。

目前互联网上也有大量的分析师的股票推荐评级数据,由于分析师的股票推荐评级数据比盈余预测数据在反映股票价格方面更有时效性和实时性,而且分析师网上推荐相比传统专业数据库,能更全面、及时、低成本地与投资者共享。因此,本文选取互联网上分析师的股票推荐数据。公司的特质越容易被披露,关注上市公司的分析师数量就越多,例如潘越(2011)等人的研究表明分析师关注度越高的公司,信息不透明的负面影响就越小。本文以互联网上分析师股票推荐数据为基础来衡量分析师关注度,提出下面的假设:公司所受到分析师关注度越高,股价同步性越低。即股价同步性与上市公司分析师关注人数呈负相关。

2 研究设计

2.1 数据来源及样本选择

本文股价同步性的日度个股收益率和市场收益率数据来自RESSET数据库,为了研究不同股市行情下分析师关注度对股价同步性的影响,本文选取股市大涨大跌的2015年上海证券交易所A股上市的公司股票。样本剔除了以下几种类型的公司:①剔除当年度新上市的公司,因为IPO会对个股收益产生影响,而股价波动性是通过计算个股收益与市场收益之间联动性得出;②剔除银行等金融类上市公司;③剔除缺失研究所需数据的公司,并且剔除年交易少于180天的股票,避免微观因素对实证结果产生严重影响;④剔除股票代码中含有ST、*ST以及PT的股票,本文最后得到183 505个样本数据。分析师股票推荐数据来源于新浪网_新浪财经(http://vip.stock.finance.sina.com.cn/q/go.php/vIR_RatingUp/index.phtml)。

2.2 变量设定

①被解释变量——股价同步性。本文参照Morck等(2000)的研究方法,用R2来作为股价同步性的指标,因为R2的取值范围是[0,1],不符合计量经济学的OLS回归要求,所以要对R2进行对数变换。

其中,SYN表示股价同步性,ri,t指公司股票i的第t日收益率,rm,t指市场第t日收益率。

②解释变量。分析师关注度选取2015年度内每日对股票i作出股票荐股评级的证券分析师人数作为上市公司所受关注度的指标,记做Analyst,这是因为荐股评级每日披露,时效性强,更能有效反应股价的波动。相关研究文献中通常选取分析师对股票的盈余预测作为变量指标,但是盈余预测为年度数据,时效性低,不符合本文每日分析要求。

③控制变量。借鉴Chan等(2006)的研究,本文选取公司规模、股权集中度、换手率、公司市值账面价值比、机构持股比例以及国有股比例作为模型的控制变量,并建立如下模型:

3 实证分析

3.1 描述性统计

从表2可以看出,R2的平均值为0.539 2,高于李增全(2005)统计的均值0.443,也高于王亚平(2009)统计的平均值0.412,说明我国股票价格仍然有较高的股价同步性;SYN的最小值为-6.776,最大值为2.956 5,说明个股间股价同步性有较大差异;每家公司分析师关注的平均人数约有10人;LnSize的最小为15.896 6,最大值30.643 3,说明选取的样本间公司规模差异较大;Turnover的最大值为19.439 0,最小值为0.022 6,说明投资者对不同样本公司的换手率不同。

表3是按照分析师关注人数将股票分组的描述性统计结果。按照以下方式进行分组:①计算2015年每日的分析师个股关注人数;②按照每日分析师关注人数将股票分为3组,第一组是分析师关注为0的股票,第二组是分析师关注为1到7人的股票,第三组为分析师关注超过7人的股票;③计算 各 组 中 R2、LnSize、Turnover、Analyst、GovHold、InsHold、Top1、MB的横截面算术平均值。通过表3可知,第2组与第3组中平均分析师关注人数为4.73与9.03,所对应的R2为0.58与0.53,;第1组和第3组中平均分析师关注人数为0与9.03,所对应的R2为0.61与0.53。这说明分析师关注人数越多,模型回归所得的R2越低。

?

?

众所周知,2015年股市经历了异常波动,时间节点为6月15日,本文将2015年沪A股日度数据分为A、B两组如表4,A组时间跨度为1月1日至6月15日,B组时间跨度为6月16日至12月31日,再将A、B两组按照表3分析师关注人数分组,分别计算各组中相关变量的横截面平均值。表4中A组与B组的平均分析师关注人数分别为0.56和0.58,说明2015年股市不论何种行情下,股价同步性均较高;表4中组A1、A2、A3平均分析师关注人数分别为0、6.97、11.12,所对应的R2分别为0.65、0.53、0.51,组 B1、B2、B3 平均分析师关注人数分别为 0、7.38、11.70,所对应的 R2分别为 0.72、0.67、0.63,说明无论在上涨或是下跌行情下,分析师关注人数越多的公司,其股价同步性越低。

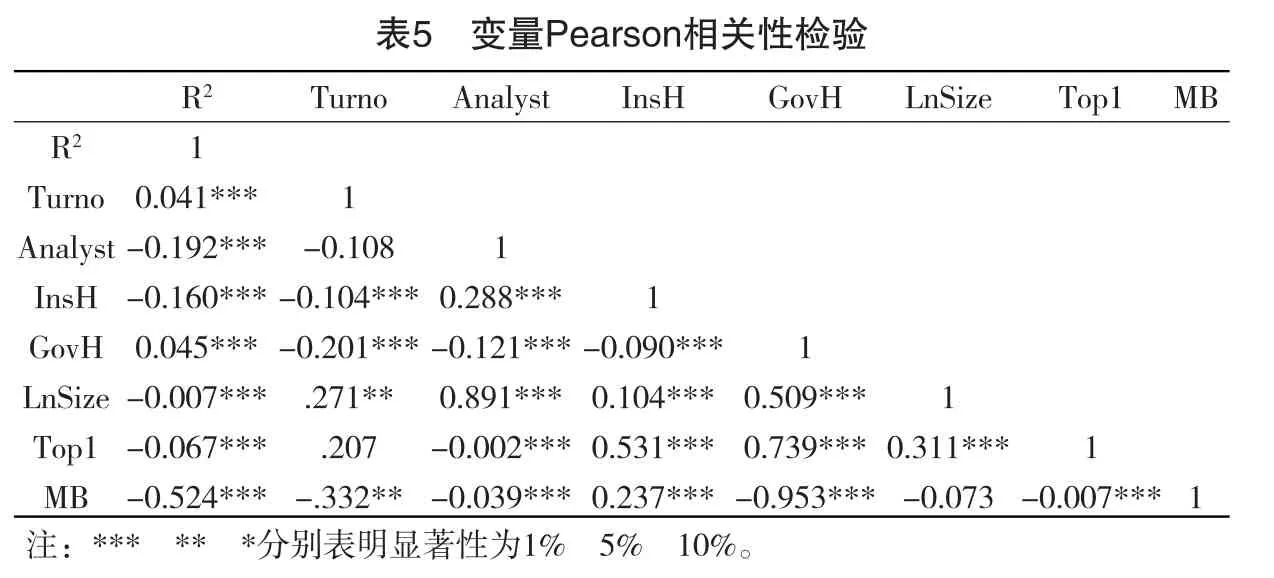

表5中是变量的Pearson相关性检验结果。从表5中可以看出,上市公司分析师关注数与其股价同步性呈显著负相关关系,意味着分析师关注度越高的公司股价同步性越低。

3.2 回归结果与分析

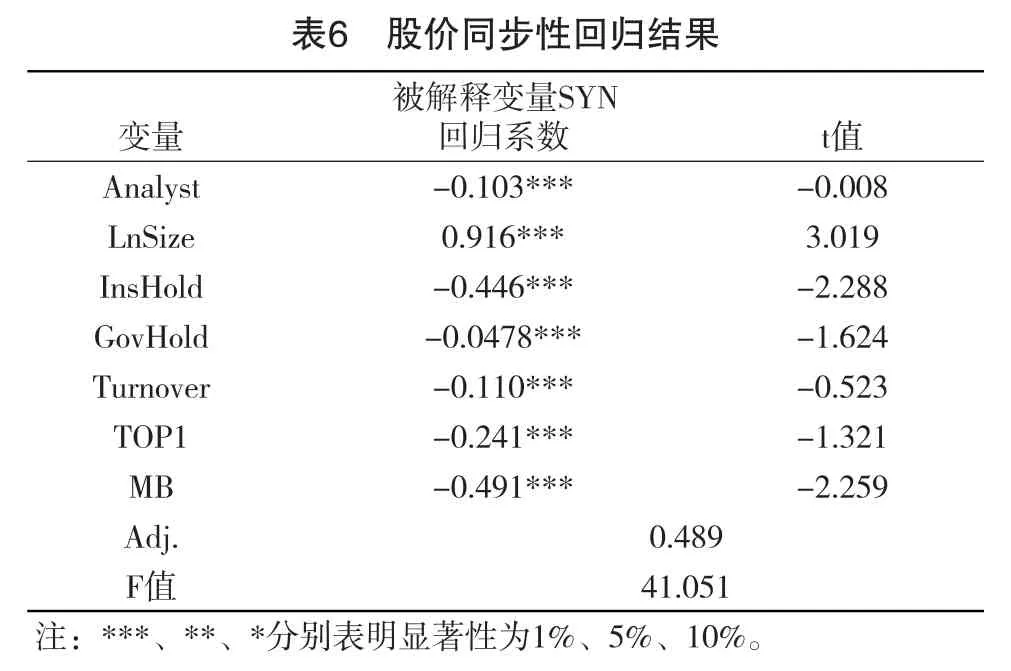

表6显示了分析师关注人数对股价同步性的回归结果,结果显示分析师关注度与股价同比性呈负相关,且在1%水平显著。这说明了分析师关注度越高的公司,其股价同步性越低,验证了本文的假设。分析师关注有助于引导投资者进行正确证券投资决策,使公司股价更加贴近其内在价值,传递了公司特质信息,从而降低其股价同步性。

?

?

3.3 稳健性检验

①变量替换。由于R2是个股收益对市场收益回归所得,市场收益的计算方式不同会对R2的结果产生影响,故此,本文使用总市值加权的计算所得的R2来代替前文计算的R2再次进行回归,结果如表7回归(1)所示,与之前表6回归结果并无实质差异。

②剔除分析师关注人数极端值。为了检验上市公司极端分析师跟踪人数对回归的影响,本文剔除样本中分析师跟踪人数超过40人的公司样本,重新对模型进行回归,回归结果如表7回归(2),结果与之前表6回归结果并无实质上差异。

4 结论与建议

?

?

?

本文选取2015年日度沪A股上市公司交易数据及互联网上日度分析师的股票推荐数据,研究在证券市场不同态势下分析师关注度与股价同步性之间的关系,应用OLS回归方法,研究发现分析师关注度高的公司股价同步性低于分析师关注度低的公司。但是本文仍然存在很多不足之处,例如没有从更深层次解释分析师关注因何种机制降低了股价同步性等。研究结论显示了分析师在证券市场中的重要性,虽然我国证券市场已经逐步发展了二十几年,但是我国股价同步性依旧很高,这说明我国证券市场的信息效率与资本配置能力还不太高,所以提高分析师的专业能力变得尤为重要。所以我国证券监管部门应当加大监管力度,提高分析师从业的标准,规范其职业操守,使其为投资者传递正确信息,发挥信息中介作用。

[1]Morck R.,Yeung B.,Yu W.The information content of stock markets:Why do emerging markets have synchronous stock price movements?[J].Journal of Financial Economics,2000,58(1-2):215-260.

[2]Roll R.R2[J].Journal of Finance,1988,43(2):541-566.

[3]朱红军,何贤杰,陶林.中国证券分析师能提高资本市场效率吗?[J].金融研究,2007(2):110-121.

[4]冯旭南,李心愉.中国证券分析师能反映公司特质信息吗?—基于股价波动同步性和分析师跟进的证据[J].经济科学,2011(4):99-106.

[5]Jin,L.,and Myers,S.R2 Around the World:New Theory and New Tests[J],Journal of Financial Economics,2006(79):257-292.

[6]冯用富,董艳,袁泽波,等.基于R2的中国股市私有信息套利分析[J].经济研究,2009(8):50-59.

[7]张永任,李晓渝.R2与股价中的信息含量度量[J].管理科学学报,2010(13):82-90.

[8]姜超.证券分析师、内幕消息与资本市场效率——基于中国A股股价中公司特质信息含量的经验证据[J].经济学季刊,2013(2):429-452.

[9]Chan K.,Hameed A,2006.Stock Price Synchronicity and Analyst Coverage in Emerging Markets[J],Journal of Financial Economics,80(1):115-147.

[10]胡军,王甄.微博、特质性信息披露与股价同步性[J].金融研究,2015(11):190-206.

[11]何贤杰,王孝钰,赵海龙,陈信元.上市公司网络新媒体信息披露研究:基于微博的实证分析[J]..财经研究,2016(3):16-27.

[12]潘越,戴亦一,林超群.信息不透明、分析师关注与个股暴跌风险[J].金融研究,2011(9):138-151.