供应链视角下成长型企业融资方式选择:债权融资VS股权融资

于 辉,王 宇

(重庆大学经济与工商管理学院, 重庆 400030)

1 引言

融资难、融资成本高一直困扰着企业的快速发展,为此国家出台了增加存贷比指标弹性、大力发展中小金融机构等一系列措施来缓解企业债权融资难的问题。随着私募股权投资市场的快速发展,股权融资逐渐成为助推企业快速成长的重要途径。清科数据显示:2016年我国私募股权投资市场共发生投资案例9124起,涉及投资金额超过7449亿元。由此可见,成长型企业在面临资金困难时存在更多选择,如何合理的选择融资方式显得尤为重要。

错误的选择融资方式和融资额可能造成无法挽回的损失。“中国连锁百强企业”一丁集团创立于2000年,它得益于组装电脑市场的快速发展以及苹果销售代理权的获得而实现了跨越式发展。2015年12月一丁在福州宣告破产,创始人吴建荣失联。一丁破产的根本原因在于其获得银行和厂商的大额授信后盲目扩张和超前布局,形成了一条靠借贷维持运转的资金链。一旦某个环节出现问题资金无法回收,就会形成多米诺骨牌效应导致企业轰然崩塌,以至于其创始人吴建荣得出“永远不要跟银行借钱”和“永远不要向民间借贷”等有失偏颇的经验教训。债权人的索债行为可能成为压死企业的最后一根稻草,股权融资由于出让的是企业股权而不存在此风险,但企业创始人和股权投资者之间的冲突却更为激烈。上海永乐、太子奶、中华英才等企业的创始人均因对赌失败而彻底失去企业控制权,雷士照明、国美电器、新浪网等知名企业也因控制权问题与股权投资者发生了激烈冲突。上述矛盾的根源在于企业在做融资决策时未能合理地估计供应链运营对现金流的影响,以及供应链价值创造给企业带来的价值增值,以致于做出错误的选择。本文将在企业的融资中注入供应链运营的视角,研究成长型企业在快速发展过程中的最优融资方式选择。

企业融资方式选择的研究起源于资本结构理论。MM理论认为,在完美竞争市场中,公司的价值与其资本结构无关[1];在仅考虑公司所得税时,债权融资可产生节税收益而提高企业价值[2];当进一步考虑个人所得税时,债权融资对企业价值的提升取决于公司所得税率和个人所得税率的大小[3]。通过放宽MM理论的完全信息假设,Myers和Majluf[4-5]提出了著名的优序融资理论(Pecking Order Theory)。该理论认为企业管理者拥有更多关于企业未来收益及风险的私人信息,企业融资方式的选择会传递这些信息进而影响企业的股价及价值,因此融资方式不会遵循Rendleman[6]提出的“高估的企业选择股权融资,低估企业选择债权融资”的观点,而是应顺序地选择内源融资、债权融资和股权融资。然而在考虑更多因素后,企业的融资方式不一定服从优序融资理论。Viswanath[7]指出在多周期情况下,即使企业能获得足够的现金或债权融资额,股权融资仍可能是被低估企业的最优选择。Kochhar和Hitt[8]通过实证指出相关多元化的企业偏好股权融资,非相关多元化的企业偏好债权融资。此外,企业的融资方式还与项目风险及回报相关。Bolton和Freixas[9]指出高风险的企业偏好银行贷款融资,低风险的企业偏好发行债券融资,中等风险的企业偏好股权融资。若企业采取的风险策略能持续并带来较高回报,管理者为追求高回报而选择债权融资,仅当风险策略的回报不是很高时,管理者才会选择股权融资[10]。

成长型企业独有的特征导致其融资方式有所不同。成长型企业内部盈余有限,内源融资能力不足;其拥有的抵押物价值较低,且信用基础薄弱,因而债权融资也受到限制。股权投资者在筛选企业方面具有更专业的知识,并拥有董事会席位和投票权,对企业的监督更为便利[11],因此在股权融资中,资本的限额配给将不复存在[12]。Ueda[13]指出初创企业抵押物价值低、高风险、高成长性和高回报的特征使其选择股权融资而不是债权融资。尤其是创新型中小企业由于缺乏抵押物而难以获得债权融资,股权融资可能是其唯一选择[14]。企业项目失败的惩罚也会影响创业者的融资方式:若失败惩罚较高,创业者会选择保守项目和债权融资;若失败惩罚较低,创业者会选择高风险项目和股权融资[15]。

已有的文献研究在模型和实证两个方面对企业在不同影响因素下的融资方式选择进行了较好的阐述,其中大部分模型研究均以企业价值最大化为目标,从企业收益分配和资本成本的角度考虑企业融资方式的选择,而并未考虑供应链运营产生的影响。实际上,企业的资本结构与供应链运营不可分割。企业的资本结构会通过债务的战略性破产效应[16]和有限责任效应[17]影响企业的运营决策,而企业的生产、订货、物流等运营决策会显著地影响其现金流[18],需求和成本的不确定性[19]、市场占有率[20]等因素也会影响企业的债权融资决策。随着供应链金融的兴起,供应链运营下的债权融资问题已成为学者研究的焦点[21-24],但供应链运营下的股权融资问题却鲜有开展,使得基于供应链视角下企业融资方式选择的研究仍处于一片空白。本文延续了优序融资理论中企业原股东利益最大化的设定,但不考虑其融资方式选择传递的关于企业价值和风险等信息对企业股价的影响(因为绝大部分成长型企业尚未公开发行股票),从供应链运营的角度审视成长型企业的融资方式选择。

本文首先通过基准模型给出零售商正常经营时的运营决策,在此基础上构建零售商进行市场开拓的供应链债权和股权融资模型,并分别在供应链不合作(供应商不参与博弈)和供应链合作(供应商参与博弈)两种情况下研究零售商的最优融资和运营决策。通过数值仿真对比分析不同融资方式下零售企业原股东采取最优决策获得的收益,探讨其在面临给定融资条件下的融资方式选择及其影响因素。

2 理论模型

考虑一个二级供应链,零售商固定资产为A,自有资金为η,面临市场需求D=a-bp,其订货量为q,产品的销售价格为p;供应商的批发价格为w,单位成本为c。融资前零售商的自有资金η刚好能满足供应链运营,即η=wq。零售商和供应商订立批发价契约,双方均以利润最大化为目标进行运营。

零售商的利润函数为:

供应商的利润函数为:

πs(w)=(w-c)q

双方进行Stackelberg博弈,则供应商的最优批发价w*=(a+bc)/2b,零售商的最优零售价p*=(3a+bc)/4b,最优订货量q*=(a-bc)/4。零售商的自有资金η=w*q*=(a2-b2c2)/8b。

当零售商在面临较好市场机遇(如在大范围市场上存在明显没有被满足的现实需求,或整个行业面临良好的发展前景和市场空间)时,可通过付出努力水平e进行市场开拓。新的市场需求可细分为基本需求和市场开拓努力带来的需求增长βe(其中β为零售商的市场成长因子),并产生努力成本se2/2[25-26]。假设市场开拓后零售商的产品销售价格保持不变,则新的需求为D(e)=a-bp*+βe。

零售商在做融资决策时需考虑供应链运营带来的影响。假设供应商能满足零售商市场开拓后的订货需求,根据供应商在面对零售商市场开拓后订货量增加的反应,可分为以下两种情况:

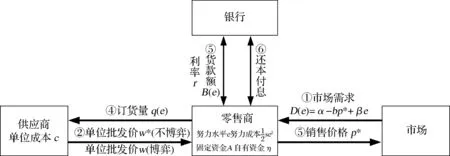

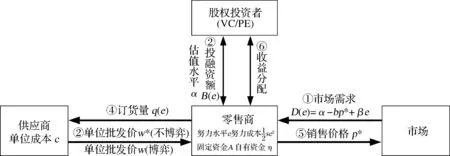

图1 零售商采取债权融资进行市场开拓的系统流程图

(1)供应链不合作:零售商融资进行市场开拓后,供应商面临零售商订货量增加而不改变批发价格w*,即供应商不参与博弈。

(2)供应链合作:零售商进行市场开拓后,供应商作为领导者制定批发价格,零售商作为跟随者制定努力水平最大化企业原股东所持股份的利润。

2.1 供应链不合作下的零售商融资模型

当供应商不参与博弈时,面临给定的利率水平(债权融资)和估值水平(股权融资),零售商可选择债权融资或股权融资来获取资金B(e)进行市场开拓,并制定努力水平最大化其所持股份占有的利润。

零售商选择过多的融资额会使部分资金闲置,导致债权融资中资本成本增加,股权融资中企业原股东的持股比例和利润降低。因此,零售商的融资额应根据其努力成本和供应链运营所需资金确定,即:

2.1.1 债权融资

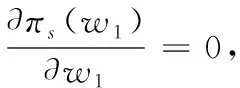

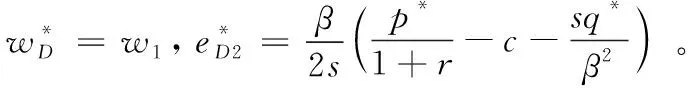

当零售商采取债权融资时,由于信息不对称以及其薄弱的信用基础,银行通常要求零售商以固定资产作为抵押,抵押率为λ,贷款利率为r,贷款额为B(e)。由于零售商抵押物价值有限,其融资额不应高于最高贷款额λA,即B(e)≤λA。待零售商产品售出、资金回笼后对银行还本付息,系统流程图如图1所示。

由于零售商完全依靠融资额进行市场开拓,则银行贷款的利率应满足p*>(1+r)w*,否则零售商采取债权融资进行市场开拓会导致企业利润降低,此时零售商不会选择债权融资。

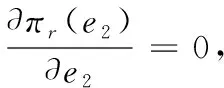

供应链不合作下追求利润最大化的零售商采取债权融资进行市场开拓的问题可描述为:

s.t.B(e)≤λA∀e≥0

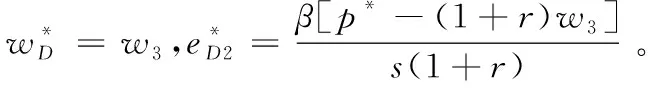

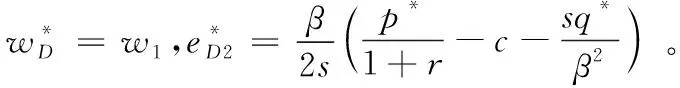

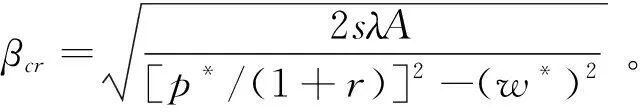

命题1:若零售商采取债权融资进行市场开拓后供应商不参与博弈,追求利润最大化的零售商的最优努力水平为:

命题1的证明过程见附录。由命题1可知:

易证在β=βcr处零售商的利润连续,因此其利润随着市场成长性的增加而增加,均大于不融资下的利润。但较低的银行利率会诱使零售商选择更高的融资额,而低抵押率以及抵押物价值则直接降低了融资额上限,使成长性较好的零售商更易受到融资额限制(βcr更小)而被迫降低努力水平,其成长性不能通过债权融资完全激活。低成长性的零售商由于融资额较少而未受限制,可采取债权融资获得发展。

2.1.2 股权融资

当零售商选择向股权投资者融资B(e)时,若投融资双方采用市净率法对企业进行估值,估值水平(市净率)为α。在不考虑企业负债和其他资产的情况下,企业的净资产为A+η,则融资前企业估值为V=α(A+η),融资后企业估值为V+B(e),故零售企业原股东的持股比例为V/[V+B(e)],股权投资者的持股比例为B(e)/[V+B(e)]。

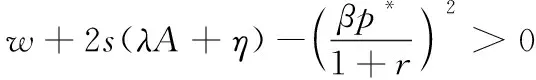

假设股权投资者作为财务投资者不干预企业的运营,股权融资后企业的运营决策仍由企业原股东制定,企业原股东通过制定努力水平来最大化其所持股份占有的利润,系统流程图如图2所示。

图2 零售商采取股权融资进行市场开拓的系统流程图

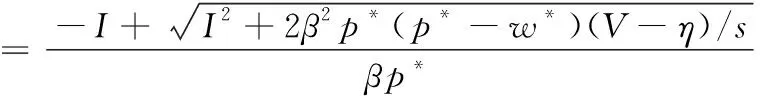

供应链不合作下零售商采取股权融资进行市场开拓的问题可描述为:

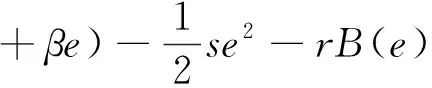

maxπr(e)=

命题2:当供应商不参与博弈时,追求企业原股东利润最大化的零售商的最优努力水平为:

其中I=V-η+p*q*。

命题2的证明过程见附录。

因此,当采用市净率法对零售商进行估值时,企业价值不应低于其流动资金,否则零售商不会选择股权融资。

2.2 供应链合作下的零售商融资模型

本节进一步考虑供应链合作下的零售商融资问题,即供应商作为领导者制定批发价格最大化其利润,零售商作为跟随者制定努力水平最大化企业原股东所持股份占有的利润。

2.2.1 债权融资

若零售商选择以债权融资进行市场开拓,则供应链合作下其系统流程图如图1所示。若供应商作为领导者参与博弈,双方追求各自利润最大化的问题可描述为:

maxπs(w)=(w-c)(q*+βe)

s.t.B(e)≤λA∀e≥0

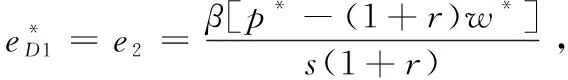

命题3:当供应商作为领导者参与博弈时,有:

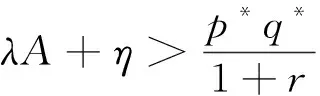

其中condition 1为下列三个条件的并集

condition 2为

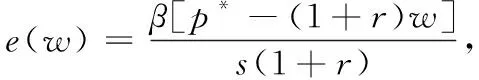

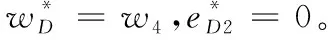

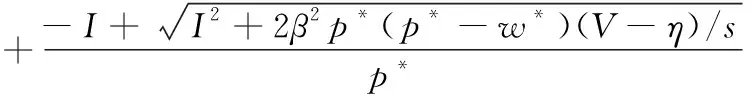

β⊂{{(0,β1)∪(β2,+∞)}∩{[β3,β6)∪[max(β3,β5,β6),+∞)}}且w1 其中β1、β2、β3、β5、β6、w1和w3分别为: β1= β2= w3= 命题3的证明过程见附录。 2.2.2股权融资 若零售商选择股权融资进行市场开拓,则其系统流程图如图2所示。供应商参与博弈下零售商选择股权融资进行市场开拓后的问题可描述为: maxπs(w)=(w-c)(q*+βe) 命题4:若零售商选择股权融资进行市场开拓后供应商作为领导者参与博弈,则供应商的最优批发价格为: 零售商的最优努力水平为: 其中I=V-η+p*q*,E=3D-s(V-η)2,D=sI2+β2p*(V-η)(2p*+c),且 命题4的证明过程见附录。 上述模型给出了供应链不合作与供应链合作下零售商选择债权和股权融资的融资和运营决策。本节拟通过数值仿真分析:1)供应链不合作与供应链合作下零售商的最优融资方式选择;2)企业的估值水平和市场成长性将如何影响其融资方式;3)供应链合作对企业融资方式的影响。 基本参数选取:a=2000,b=5,c=50,s=1,r=10%,λ=0.8,则p*=312.5,w*=225,q*=437.5,η=w*q*=98437.5,A=3η。 当企业的估值水平较低时(如α=1,即企业的估值等于其净资产,此时并未考虑企业的成长性,可认为企业被低估),图3实线部分给出了供应链不合作下零售商不融资、采取债权融资和股权融资进行市场开拓的仿真结果:①当市场成长性较低时(本例中β<4.65),采取债权融资的零售商选择更高的努力水平(图3a)、订货量(图3c)和融资额(图3d),获取高于股权融资下的利润(图3e)且不会失去任何股权,债权融资是零售商的最优选择。②当市场成长性上升时(4.65≤β<14),零售商因债权融资额受限而无法完全激活企业成长性,而股权融资下资金不受限制,零售商会选择更高的努力水平、订货量和融资额来加快企业的发展,但企业原股东持股比例的降低(图4a)使其利润仍低于债权融资下的利润,债权融资依然是零售商的最优选择。 当企业的估值水平较低时(如α=1,即企业的估值等于其净资产,此时并未考虑企业的成长性,可认为企业被低估),图3实线部分给出了供应链不合作下零售商不融资、采取债权融资和股权融资进行市场开拓的仿真结果:①当市场成长性较低时(本例中β<4.65),采取债权融资的零售商选择更高的努力水平(图3a)、订货量(图3c)和融资额(图3d),获取高于股权融资下的利润(图3e)且不会失去任何股权,债权融资是零售商的最优选择。②当市场成长性上升时(4.65≤β<14),零售商因债权融资额受限而无法完全激活企业成长性,而股权融资下资金不受限制,零售商会选择更高的努力水平、订货量和融资额来加快企业的发展,但企业原股东持股比例的降低(图4a)使其利润仍低于债权融资下的利润,债权融资依然是零售商的最优选择。③当市场成长性进一步增加时(β≥14),零售商的利润、订货量(反应了市场规模)均大幅度增加,股权融资极大地促进了企业的成长;债权融资仅能激活企业有限的成长性,企业原股东的利润低于股权融资下的利润,故高成长性的零售商被低估时会选择股权融资。 图3 基准模型、债权融资和股权融资的比较,a=1。子图中的小图为局部放大图 图4 左图:低估和高估时企业原股东持股比例的比较。右图:高估时基准模型、债权和股权融资的比较 因此,基于供应链运营视角审视零售商在供应链不合作下的融资方式选择,可以从一定程度上解释文献中关于低估企业融资方式选择的分歧。在中低成长性下,零售商通过债权融资能获得其发展所需的全部或大部分资金,故而倾向于选择债权融资,符合优序融资理论以及Rendleman[6]的结论;在高成长性下,Viswanath[7]的“低估时可能选择股权融资”成立,而优序融资理论和Rendleman[6]未考虑企业成长性这一因素,忽视了债权融资对高成长性企业发展的巨大限制,从而得出不同的结论。 在供应链合作下(图3虚线部分),拥有主导权的供应商通过制定不同的批发价格(图3b)来提升其利润,导致零售商的融资方式发生改变(如图5左图所示)。当预期到零售商进行市场开拓带来的订货量增加较少,供应商会提高批发价格来侵蚀零售商的利润(图3b和e)。当预期到零售商可大幅提高订货量时,供应商会降低批发价格来最大化其利润,以对零售商形成激励,从而实现双方共赢。供应链合作使得低成长性的零售商放弃债权融资而选择不融资,而一部分中等成长性的零售商放弃债权融资而选择股权融资。故供应链合作下零售商的融资方式为:低成长性(β<1.81)下不进行融资,中成长性下(1.81≤β≤4.11)选择债权融资,高成长性(β>4.11)下选择股权融资。 企业估值较高时(如α=6,远高于我国A股市场上市的零售行业的市净率2.22,数据截止2017年6月2日)的仿真结果及最优融资方式如图5和图4所示。在供应链不合作下(图4实线),估值较高时零售企业原股东拥有更多的股权(图4a),可获得高于债权融资的利润而彻底放弃债权融资,此时股权融资是零售商唯一的最优选择。在不考虑企业融资方式选择传递的信息对企业股价影响的情况下,该结论与优序融资理论、Rendleman[6]和Viswanath[7]结论一致。在供应链合作下(图4虚线),估值水平的上升会使选择债权融资中成长性相对较好的企业(3.46≤β≤4.11)获得更高的利润,从而放弃债权融资而选择股权融资。因此,不论供应商是否参与博弈,估值水平的提高有利于零售企业原股东获得更多股权以及利润,从而改变低估时选择债权融资的部分或全部零售商的融资方式。 图5 供应链不合作与合作时零售商被低估和高估时的最优融资方式选择 估值成长性本文结论MM理论(无税收)MM理论(公司税)优序融资理论优序融资理论(不考虑信号传递)Rendleman[6]Viswanath[7]Ueda[13]Schfer[14]低估高估低中高低中高债权债权股权股权股权股权债权股权均可债权债权债权债权股权股权股权债权债权债权债权股权股权股权股权(多周期情形)股权(一般针对高成长性初创企业) 注1:“低、中、高”成长性只是一种相对的描述,不同情形下的“低”(或中、高)成长性范围可能不同。 注2:MM理论并未考虑企业估值和成长性,优序融资理论、Rendleman[6]和Viswanath[7]未考虑企业成长性,Ueda[13]和Schfer[14]未考虑企业估值。 企业估值较高时(如α=6,远高于我国A股市场上市的零售行业的市净率2.22,数据截止2017年6月2日)的仿真结果及最优融资方式如图5和图4所示。在供应链不合作下(图4实线),估值较高时零售企业原股东拥有更多的股权(图4a),可获得高于债权融资的利润而彻底放弃债权融资,此时股权融资是零售商唯一的最优选择。在不考虑企业融资方式选择传递的信息对企业股价影响的情况下,该结论与优序融资理论、Rendleman[6]和Viswanath[7]结论一致。在供应链合作下(图4虚线),估值水平的上升会使选择债权融资中成长性相对较好的企业(3.46≤β≤4.11)获得更高的利润,从而放弃债权融资而选择股权融资。因此,不论供应商是否参与博弈,估值水平的提高有利于零售企业原股东获得更多股权以及利润,从而改变低估时选择债权融资的部分或全部零售商的融资方式。 本文的研究结论及其与文献的对比可归结如图5和表1。当考虑成长性、估值、供应链合作等更多因素时,企业的融资方式呈现出更复杂的变化。在供应链不合作下,不论零售商在股权融资过程中被低估还是高估,高成长性的零售商总会选择股权融资,这与Ueda的“高成长性企业会选择股权融资”以及Schfer的“股权融资可能是创新型企业的唯一选择”结论一致,而中低成长性零售商的融资方式选择与估值水平相关。在供应链合作下,供应商参与博弈均会使企业随着其成长性的增加而顺序地选择不融资、债权融资和股权融资:在低成长性下,供应商主导权的使用侵蚀了零售商的利润,迫使零售商选择不融资;在中成长性下,债权融资仍显示出其融资成本低的优越性,此时优序融资理论适用于成长型企业;在高成长性下债权融资仅能激活企业有限的成长性,而股权融资极大地推动了企业发展,故成为零售商的最优选择。 优序融资理论指出企业应顺序地选择内源融资、债权融资和股权融资,但其在成长型企业中的适用性仍值得商榷。本文引入供应链运营的视角研究成长型企业的债权和股权融资问题,探讨供应链不合作与供应链合作下企业的最优融资方式及其影响因素,结论如下: (1)供应链不合作下零售商的市场成长性和估值水平影响了其融资方式,在一定程度上解释了文献中关于企业融资方式的结论及其分歧。被高估时零售商的股权融资成本(指股权投资者持有股权占有的利润)较低,可获取更高的利润而选择股权融资,与Rendleman[6]、Viswanath[7]的结论以及不考虑信号传递的优序融资理论一致。当企业被低估时,中低成长性零售商的融资额未受限制或仅受到部分限制,倾向于选择融资成本低的债权融资;高成长性的零售商仅能通过有限的债权融资额激活其部分成长性,倾向于选择股权融资。因此,低估时Rendleman[6]和优序融资理论的结论仅对中低成长性零售商成立,而Viswanath[7]的结论仅对高成长性零售商成立。不论企业被低估或高估,股权融资是高成长性零售商的唯一选择,符合Ueda[13]和Schfer[14]的结论。 (2)供应链合作下零售商的市场成长性主导了其融资方式选择。随着零售商市场成长性的增加,零售商应顺序地选择不融资、债权融资和股权融资,优序融资理论仅对于部分中等成长性的零售商适用。估值水平的变化会影响一部分中成长性零售商的融资方式,而不会对低和高成长性零售商的融资方式产生影响。 (3)供应链合作下零售商融资方式的改变源于供应商主导权的使用。对于低成长性或融资额受限的零售商,供应商会制定高批发价格侵蚀零售商的利润,迫使低成长性的零售商选择放弃融资,融资额受限的零售商选择股权融资;在其他情况下供应商会制定低批发价格,以激励零售商选择更高的订货量和融资额而实现双方共赢,因此中成长性的零售商由于融资成本较低而仍选择债权融资。 虽然本文将企业的融资决策与供应链运营相结合,给出了供应链合作和不合作下的零售商最优融资方式及其影响因素,探讨了优序融资理论在成长型企业中的适用性。但新的发现还需进一步考虑其他债权融资方式与股权融资的比较,以及投资方在融资过程中的博弈行为,力争为成长型企业的融资提供一定的管理学指导和参考价值。 附录: 命题1的证明 由债权融资额约束条件可知,零售商的最优努力水平取值范围为 目标函数对e的一阶导数为 (2)当e1≤e2,即β≥βcr时,零售商的最优努力水平为 由于η=w*q*,结合上述两种情况可得命题1。 命题2的证明 零售商利润关于e的导数为 令H(e)=-sβp*e2/2-sIe+β(p*-w*)(V-η),注意到当e=0时,有H(0)=β(p*-w*)(V-η),分两种情况进行讨论。 (1)当V-η<0,即α<η/(A+η)时,H(0)<0,故∀e≥0,恒有H(e)<0。因此企业原股东的利润πr(e)随着其努力水平e的增加而降低,其最优努力水平为e*=0。 (2)当V-η≥0,即α≥η/(A+η)时,有H(0)≥0。由于H(e)为开口向下的二次函数,对称轴位于y轴左侧,其最优努力水平在H(e)=0处取得。令H(e)=0,则 则零售商的最优努力水平为 综上可得命题2。 命题3的证明 根据命题1的结果,零售商的最优努力水平关于批发价格的反应函数为: 由于e(w)为分段函数,分两种情况进行讨论。 Case 1 Case 2 若β≥βcr,则零售商最优努力水平关于批发价格的反应函数为: 即供应商的利润随着批发价格的增加而增加。 由于Case 1和Case 2的分段条件β<βcr(w)与批发价格w存在关系,故需进一步讨论。 当β<βcr时,有 (1)若λA+η>p*q*/(1+r),则Δ2>0,因此,Δ1>0的解为β>β2或β<β1;Δ1≤0的解为β1≤β≤β2。其中 (2)若λA+η≤p*q*/(1+r),则Δ2≤0,由于Δ1是关于β2开口向上的凸函数,故Δ1≥0。 因此,当λA+η>p*q*/(1+r)且β1≤β≤β2时,式恒成立,即β<βcr,只存在Case 1的情形,且批发价格取值范围为c≤w≤p*/(1+r)。在其他情况下,当w w2= w3= 综上,可以根据β与βcr的大小,分为两类情况进行进一步讨论。 Casea 当λA+η>p*q*/(1+r)且β1≤β≤β2时,Δ1恒大于0,批发价格的取值范围为c≤w≤p*/(1+r)。由于供应商的利润在w (1)若w1≥p*/(1+r),即 Caseb 当λA+η>p*q*/(1+r)且β<β1orβ>β2,或λA+η≤p*q*/(1+r)时,当批发价格 w⊂[c,p*/(1+r)]∩{[c,w2)∪(w3,p*/(1+r)]}时,供应商的利润在w 为方便描述,令w4=p*/(1+r),根据c、w1、w2、w3、w4的相对大小关系,有 (4)w3≤c,即β6≤β≤β5时,存在两种情况: 将上述情况综合,即可得出命题3的结论。 命题4的证明 根据命题2的结果,零售商的最优努力水平关于批发价格的反应函数为 e(w)= 因此,供应商的利润最大化问题为 πs(w)=(w-c)(q*+βe) (2)当α≥η/(A+η)时,零售商的最优努力水平为: 订货量及其导数为 故供应商利润关于批发价格w的导数为 其中I=V-η+p*q*,E=3D-s(V-η)2,D=sI2+β2p*(V-η)(2p*+c)。 由于πs(w)在w≤w5范围内单调递增,在w>w5范围内单调递减,则供应商的最优批发价格为 综上可得命题4。 参考文献: [1] Modigliani F, Miller M H. The cost of capital, corporation finance and the theory of investment[J]. The American Economic Review, 1958, 48(3): 261-297. [2] Modigliani F, Miller M H. Corporate income taxes and the cost of capital: A correction[J]. The American Economic Review, 1963, 53(3): 433-443. [3] Miller M H. Debt and taxes[J]. The Journal of Finance, 1977, 32(2): 261-275. [4] Myers S C, Majluf N S. Corporate financing and investment decisions when firms have information that investors do not have[J]. Journal of Financial Economics, 1984, 13(2): 187-221. [5] Myers S C. The capital structure puzzle[J]. The Journal of Finance, 1984, 39(3): 574-592. [6] Rendleman R J. Informational asymmetries and optimal project financing[D]. Durham: Duke University Graduate School of Business, 1980. [7] Viswanath P V. Strategic considerations, the pecking order hypothesis, and market reactions to equity financing[J]. Journal of Financial and Quantitative Analysis, 1993, 28(2): 213-234. [8] Kochhar R, Hitt M A. Research notes and communications linking corporate strategy to capital structure: Diversification strategy, type and source of financing[J]. Strategic Management Journal, 1998, 19(6): 601-610. [9] Bolton P, Freixas X. Equity, bonds, and bank debt: Capital structure and financial market equilibrium under asymmetric information[J]. Journal of Political Economy, 2000, 108(2): 324-351. [10] Winton A, Yerramilli V. Entrepreneurial finance: Banks versus venture capital[J]. Journal of Financial Economics, 2008, 88(1): 51-79. [11] Kaplan S, Stromberg P. Financial contracting theory meets the real world: An empirical analysis of venture capital contracts[J]. Review of Economic Studies, 2001, 70(2): 281-315. [12] De Meza D, Webb D C. Too much investment: A problem of asymmetric information[J]. The Quarterly Journal of Economics, 1987, 102(2): 281-292. [13] Ueda M. Banks versus venture capital: Project evaluation, screening, and expropriation[J]. The Journal of Finance, 2004, 59(2): 601-621. [14] Schfer D, Werwatz A, Zimmermann V. The determinants of debt and (private-) equity financing in young innovative SMEs: Evidence from Germany[J]. Industry and Innovation, 2004, 11(3): 225-248. [15] Landier A. Start-up financing: From banks to venture capital[D]. Chicago: University of Chicago Graduate School of Business, 2003. [16] Brander J A, Lewis T R. Bankruptcy costs and the theory of oligopoly[J]. Canadian Journal of Economics/revue Canadienne D`economique, 1988, 21(2): 221-43. [17] Brander J A, Lewis T R. Oligopoly and financial structure: The limited liability effect[J]. American Economic Review, 1986, 76(5): 956-970. [18] Buzacott J A, Zhang R Q. Inventory management with asset-based financing[J]. Management Science, 2004, 50(9): 1274-1292. [19] Showalter D M. Oligopoly and financial structure: Comment[J]. American Economic Review, 1995, 85(3): 647-53. [20] Mitani H. Capital structure and competitive position in product market[J]. International Review of Economics & Finance, 2014, 29(1): 358-371. [21] 王文利, 骆建文, 张钦红. 银行风险控制下的供应链订单融资策略研究[J]. 中国管理科学, 2013, 21(3):71-78. [22] 王宗润, 马振, 周艳菊. 核心企业回购担保下的保兑仓融资决策[J]. 中国管理科学, 2016, 24(11): 162-169. [23] 孙喜梅, 赵国坤. 考虑供应链信用水平的存货质押率研究[J]. 中国管理科学, 2015, 23(7): 77-84. [24] 李泉林, 苏瑞莹, 刘佳. 港口主导下煤炭供应链的下游经销商融资决策研究[J]. 中国管理科学, 2016, 24(4):121-128. [25] Taylor T A. Supply chain coordination under channel rebates with sales effort effects[J]. Management Science, 2002, 48(8): 992-1007. [26] 梁昌勇, 叶春森. 基于努力和赔偿成本分摊机制的云服务供应链协调. 中国管理科学, 2015, 23(5):82-88.

3 数值仿真

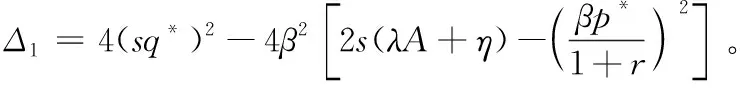

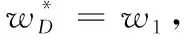

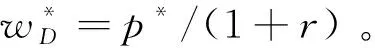

3.1 被低估企业的融资方式选择

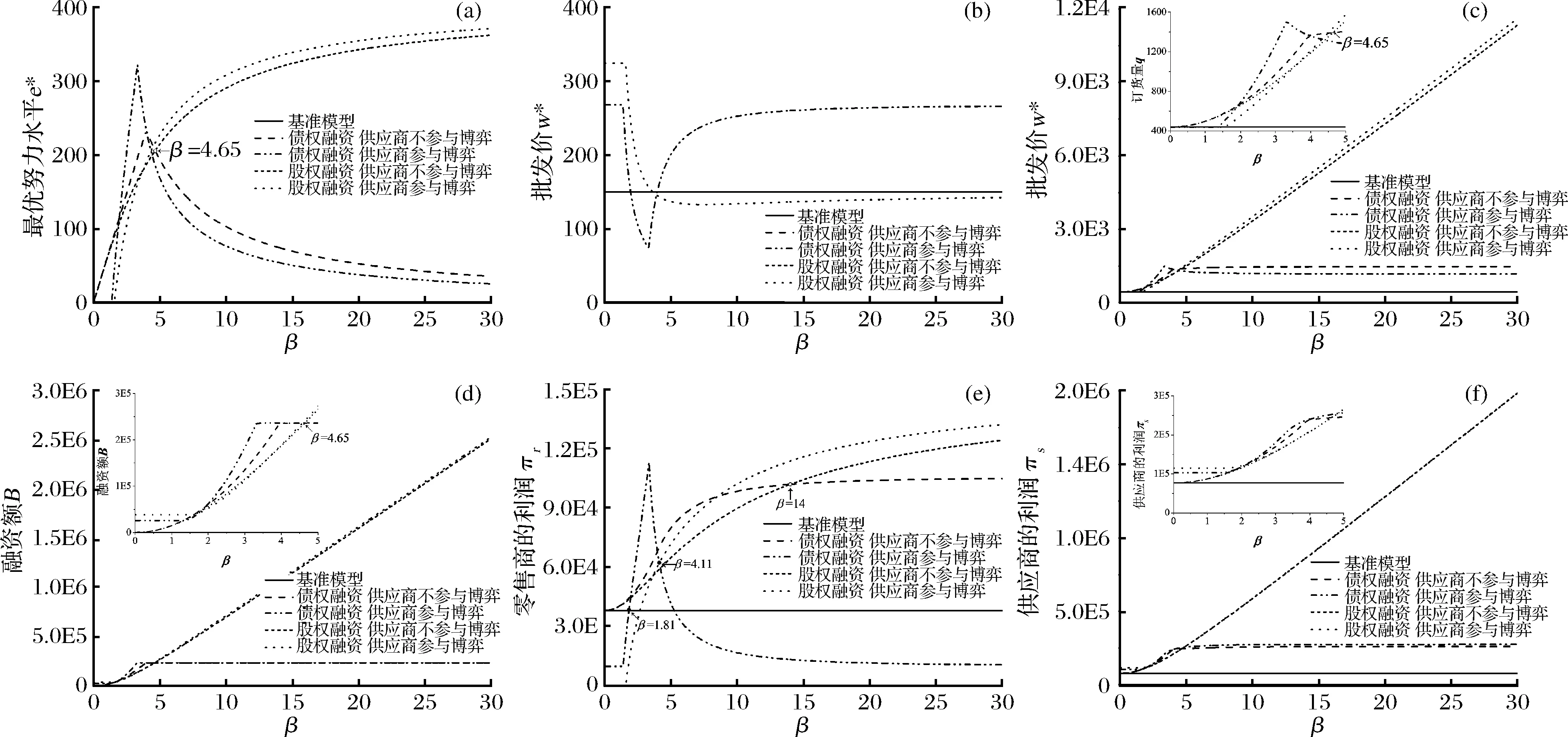

3.2 被高估企业的融资方式选择

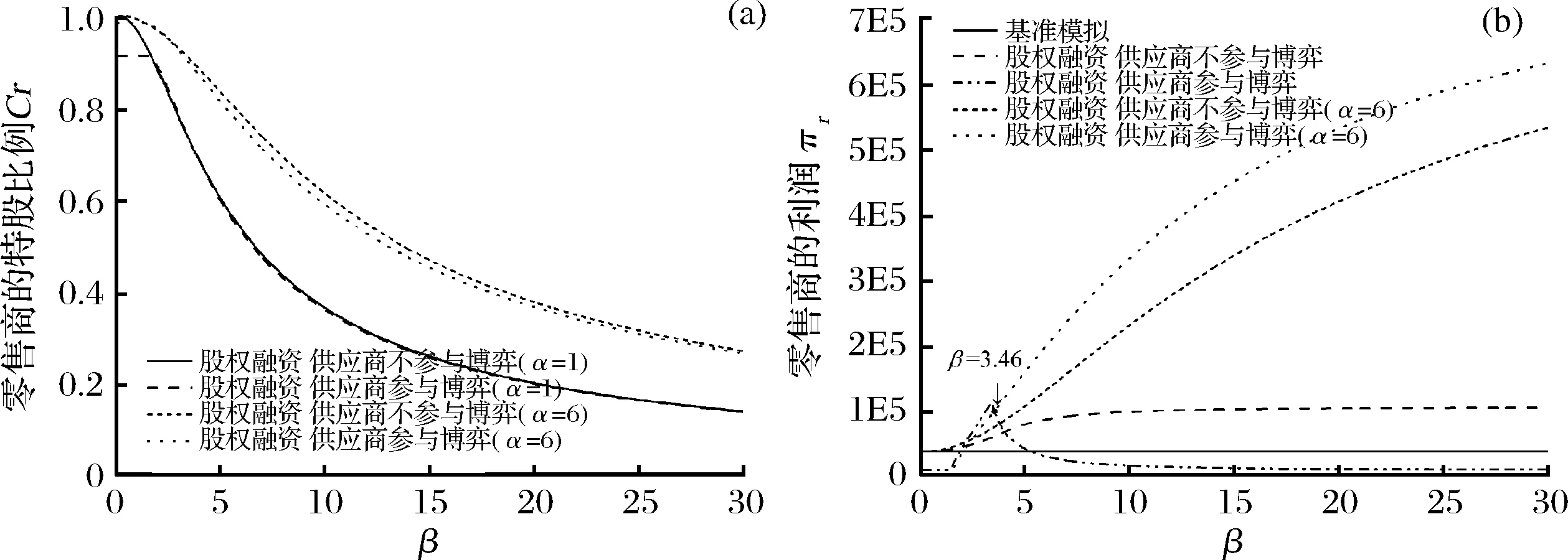

4 结语