互联网金融云平台中小企业客户信用评价研究

时 晨

(1.西安交通大学 经济与金融学院,陕西 西安 710061;2.陕西金融控股集团,陕西 西安 710077)

一、引 言

为抓住互联网金融发展机遇和广阔的市场空间,陕西省于2015年启动了“秦云工程—金融云”平台(以下简称金融云平台)的建设,依托大数据、云计算、区块链技术等技术,构建涵盖中小金融机构数据中心云托管、小额抵押贷款风险监管平台、互联网金融普查、区域跨金融实体的整体信用风险联动侦测等互联网金融生态圈,力争实现金融的互联网与互联网金融化的交互发展,并不断地拓宽金融服务的覆盖深度和广度。整体来看,金融云平台以信用为核心,以技术为手段,通过整合各方资源禀赋,特别是数据信息,并充分发挥各类场景应用的特点,为企业提供更加丰富、便捷的普惠金融服务,有效地实现了金融要素与互联网的融合,构建了金融业发展的新通道,形成了新的金融业生态。以金融云平台等为代表的互联网金融新业态最大的特点是赋予了普惠金融新的生命力和发展空间,提升了金融服务长尾效应的广度和深度。要实现金融普惠服务的关键必须是对各类客户,特别是中小企业的信用进行有效的评价,方能为创新和发展互联网金融,扩展其服务内涵提供基础保证。因此,金融云平台在发展过程中须以信用评价为核心,通过有效的评价体系和方法降低信息不对称,减少逆向选择和道德风险,方可实现普惠金融的目的。从普惠金融的角度来看,依据中小企业客户的信用数据,准确评价信用存量和信用结构,可以有效确定金融服务的广度和深度,三者之间存在递进关系。但是,目前由于信用评价体系和方法都在探索之中,在一定程度上造成了信息价值的残缺性,使得信用数据、信用存量(价值)、金融服务三者之间出现断裂,很难普惠金融服务得到有效提升。

金融云平台要兑现普惠金融的目的是必需基于自身网络化连续运营需求和中小企业客户,特别是在互联网时代下的信用信息数据生成处理特点,不断革新方法,对多元化的信息流和数据流进行分析,消除信息孤岛,构建一套行之有效的信用评价体系,实现信用归集整合,并以直观化的信用评价指数呈现,使得中小企业客户的真实信用状况能够实现更加精确的刻画和评价,进而为其提供相应的金融服务。为此,本文将结合互联网金融发展的特点和趋势,围绕互联网信用的核心功能,对目前信用评价的研究现状进行客观评述,分析目前常见的互联网信用评价方法和体系的优劣势,提出基于数据可用性的BP神经网络信用评价模型方法。具体来说,就是结合金融云平台的发展实际,建立了相应的信用评价指标体系,通过主成分分析法、变异系数法进行各自筛选,以其交集指标形成数据可用性条件下的指标体系,运用BP神经网络信用评价模型对金融云平台部分数据进行经验分析。

二、 文献回顾

关于信用评价本质上是一个模式识别问题,即确定被评测的企业或者个人的履约程度和履约意愿,其以降低信息不对称和交易成本为初衷,评判信用风险和相应信用价值增值服务的大小。目前,常见的信用评价方法众多,有以统计学为主的评价方法,如K-近邻判别分析法、贝叶斯概率方法、层次分析法、Logistic回归等,还有以人工智能方法为主的评价方法,如支持向量机评价法、遗传算法等。Durand[1]最早将K-近邻判别分析方法运用到信贷评价之中,奠定了信用评价从定性向定量转化的基础。姜明辉等[2]建立了基于K-近邻判别分析法的信用评价模型,完善了商业银行信用评价体系,并以小样本数据进行实证研究,得出该方法具有可靠性和适用性的结论。Henley和Hand[3]运用K-近邻判别分析法,对消费信贷的风险评价开展了研究,得出了较为可靠的结果。丁东洋等[4]从模型构建、估计方法及模型综合运用等多个方面系统地分析了贝叶斯方法在信用风险度量中的应用。依米提[5]利用累计Logistic回归法对部分上市公司的信用评级进行了研究,结果表明,该模型能够较为客观准确地对信用等级进行评价,实现了评价动态和静态的有效融合。王俊峰和吴海洋[6]引入基于TOPSIS法的评价方法构建了14项信用评价体系,同时运用拉格朗日模型对指标权重进行求解,通过B2C部分数据验证了该方法的科学性和有效性。蒋翠清等[7]结合目前网络信贷发展的最新趋势,提出了改进的Adaboost信用评价方法,解决了分类精度和误分代价等问题,提升了信用评价结果的有效性。张娟和张贝贝[8]结合信用评价过程中的变量维数较多及分布不均匀等现实问题,引入了半参数广义可加模型进行系统分析,同时运用Group Lasso方法来进行变量选择和估计,通过研究得出,该方法在信用整体识别预测能力及解释性方面均有很大的适用性。李毅等[9]通过构建决策树、支持向量机及随机森林模型,对互联网个人信用进行了实证研究,结果表明,对于互联网大数据背景下的信用评价具有较好的操作性和可行性。

整体来看,上述提及的信用评价方法都具有一定的预测能力,但或多或少都存在一定程度的缺陷,并无法与互联网金融发展的实际状况实现有效匹配。第一,上述方法涉及指标维度众多,输入数据的位数过高等,直接导致计算工作量大幅增加,使得相应的评价速度变得缓慢,评价结果主观随意性较大[10]。第二,部分方法如贝叶斯概率方法等存在分类风险和维数祸根的问题,特别是在高维空间中仍显得非常稀疏,离散度高,绝大多数点附近根本没有样本点,这使得利用空间中每一附近的样本点来构造估计的近邻法很难使用,因而其适用性不高[11]。第三,许多指标体系在权重确定时主观随意性大,有可能出现超模糊现象,最终会使得评价结果的可信度有所降低,加之在互联网金融背景下,上述研究对中小企业客户的互联网行为数据考虑有所欠缺,使得实用性大幅降低。而目前的研究则更应将中小企业在现实社会和网络上所留存的场景信息痕迹有效刻画和收集,以大数据为支撑,打通信息孤岛,形成信息集合,输出信用动态性评级结果,并据此提供个性化和差异化的金融服务,最终实现信用产生价值的闭环生态价值链[12],同时考虑到神经网络方法能够有效实现从信用数据输入到信用结果输出的映射功能,以及较好的自学习、推广和概括能力等特点,这为本文构建新的信用评价方法提供了更多的空间。因此,本文将在前人研究的基础上,依托金融云平台,对现有的评价方法进行重构、融合,将在信用指标数据二次筛选的基础上,发挥人工神经网络的优势,对海量庞杂的信用数据进行模拟,实现有效的识别和预测,对相应的企业进行刻画,反应其真实的实时信用存量(价值),进而为后续金融增值服务和风险防范提供支撑。

三、互联网金融云平台中小企业客户信用评价模型构建

(一)评价指标体系的构建

目前,互联网金融企业信用评价指标体系的选择尚未有统一的标准,各种体系根据其评价的目的均有一定的偏好性和相对的适应性。比如Tan和Sutherland[13]通过构建信用倾向、人机信用、互联网环境维度等来研究信用问题。美国FICO评分系统主要用于个人消费信贷评价,其包含了信用偿还历史、信用账户数、使用信用的年限、正在使用的信用类型和新开立的信用账户等五大指标体系,并在各指标体系下包含多个维度的二级指标。加拿大政府推广的电子商务个人交易者的评价计划,构建了包括个人资产、网络交易、贷款情况等数十个指标项的评分体系。作为互联网信用评价的实践者,阿里巴巴构建了基于自身业务的信用评价维度,包括交易行为、退款行为、维权行为、评价行为、账户数量、物流信息、会员信息和信用记录等八个维度,较为全面地刻画了卖家在网络上的信用行为和轨迹,但是,由于其具有生态的封闭性,加之与传统征信的共享机制欠缺,使得信用结果的认可度和应用广度不足。总体来看,现有的信用评价指标体系虽都以信用评价为基础,但是都存在模式单一、数据离散、共享机制欠缺以及指标评价体系不够完善等问题,直接导致了信用结果的失真、成本较高以及各方信息严重不对称,在一定程度上很难反映企业的信用真实轨迹。参照国内外互联网企业信用评价的研究成果和应用实践,按照全面性、可行性、系统性、完整性和可得性等原则,在综合了现行各类评价指标体系优点的基础上,结合全国信用评级协会制定的信用评级指标体系,充分发挥金融云平台作为政府工程的优势,在数据共享的基础上,构建了金融云平台企业信用评价综合指标体系,如表1所示。

表1 金融云平台企业信用评价综合指标体系

(二)信用指标有效性筛选

在进行BP神经网络信用评价模型构建之前,必须解决数据可用性的问题,大数据环境下企业数据的价值密度、价值数据的可提取性、已提取价值数据的可用性,成为金融云平台数据整合、分析、探索和挖掘的重要内容。大数据可用性必须要挖掘其生产要素性、数据恒温性、价值潜在性三个主要属性,并在此基础上形成动态的数据筛选模式。为此,本文首先要解决实现数据的可用性和指标的初步选择。目前,关于数据可用性筛选的方法前人已经做了大量的研究工作,并取得了值得借鉴的成果和应用效果。比如周晓彧[14]通过主成分分析法对其构建的中小企业的信用风险评级体系进行了初步筛选,然后运用Logit模型对相关企业进行了信用评价。周立斌等[15]通过实例分析了R聚类方法、变异系数方法在指标筛选的差异性和可行性,指出两种方法在指标可用性方面都具有高度的拟合度。整体来看,为确保数据的可用性,其筛选的方法较多,每个方法的目的都是剔除一些相关性不大的指标,但是,由于每种方法均有一定的局限性,因此,为了更好地实现数据的可用性和指标筛选,笔者将运用上述的主成分分析法、变异系数法、R聚类法等实现数据可用性的方法,对指标体系进行筛选,根据各自方法最后形成新的指标体系I1和I2,然后寻求I1与I2的共性交集指标,即Inew=I1∩I2,最终形成数据可用性下的新的信用评价指标体系,这也是我们对BP神经网络进行优化改进的创新点之一。指标筛选计算步骤如下:

步骤一:主成分分析法的指标筛选

步骤二:基于变异系数方法的指标筛选

步骤三:通过两种方法对数据可用性进行处理,然后构建指标体系的交集Inew=I1∩I2,Inew即为在数据可用条件下的新指标体系。

(三) BP神经网络信用评价模型的构建

BP(Back Propagation)神经网络也称方向传播算法,最早是由Rttmelhart和McCelland于1086年提出的,经过多年的发展,其已经成为当前最为流行和实用的神经网络模型之一。BP神经网络能够学习和储存大量的输入与输出映射关系,并且无需构建或者揭示映射关系之间的数学逻辑,这非常适用于信用评价海量指标和数据的有效化处理,通过BP神经网络的仿真模拟运算系统的自主学习,可以很好地实现数据的预测。BP神经网络包含输入层、输出层、隐含层等三层结构,通过处理输入与输出变量之间的海量数据,最终拟合构建起最为贴近实际的非线性模式,实现结果的有效输出。其本质是一种误差逆向传播算法训练的多层前馈网络,它运用梯度下降法,不断调整网络的权值和阈值,通过反复的训练,确定最小误差所对应的网络参数。实际上BP神经网络已经应用到诸多领域,主要是因为它具有很强的信息处理能力、自适应能力、自学习能力和非线性处理能力。这些特点能够有效解决互联网信用评价过程中所面临的纷杂海量数据,实现数据的有效集合和重构。可以说在信用评价指标的权重及内在关系不够明晰的前提下,发挥BP神经网络依旧能够自主学习和模拟训练的优势,通过对指标体系的有效筛选,可以实现对信用的动态化评价。

BP神经网络信用评价模型的构建过程如下:

假定输入向量Inew={X1,X2,…,Xn}T,隐含层向量用Y来表示,即Y={Y1,Y2,…,Yn}。,输出层变量用Z表示,即Z=Zn。输入层与隐含层、隐含层与输出层的连接权值矩阵分别为V和W 。其中V={V1,V2,…,Vm}, W={W1,W2,…,Wm}。

根据BP神经网络的算法,我们可以得出隐含层与输出层的公式:

由于笔者进行企业的信用评价,其输出节点只有一个,即企业的信用评价值。因此,我们对输出层的值Z采用区间法,设定综合评价等级,即当Z∈[0.8,1]时,该企业的信用等级为A级,表示信用状况优秀,当Z∈[0.6,0.8]时,该企业信用等级为B级,表示信用状况为良好,当Z∈[0.4,0.6]时,该企业信用等级为C级,表示信用状况为一般,当Z∈[0.2,0.4]时,该企业信用等级为D级,表示信用状况为较差,当Z∈[0.0,0.2]时,该企业信用等级为E级,表示信用状况为非常差。

通过上述的方法和思路,我们就可以评判一个互联网企业的真实信用水平,并依据结果为其提供相应的金融服务,这即构成了BP神经网络的信用评价模型。

四、经验研究

根据数据可获得性,本文在金融云平台中随机抽取10家企业为研究样本,对其信用评价指标体系中的数据进行有效地收集、分析、整理,按照所构建的优化BP神经网络模型,进行了经验研究。

笔者通过对数据进行标准化处理后,按照主成分分析法,得到相应的数据如表2所示。

表2 主成分分析法结果

笔者得到其累计贡献率≥85%的指标体系为:

I1=(X8,X19,X4,X7,X6,X14,X10,X17,X15)

(1)

该指标的集合就是我们选择的主要评价指标为I1所构成的评价指标体系。

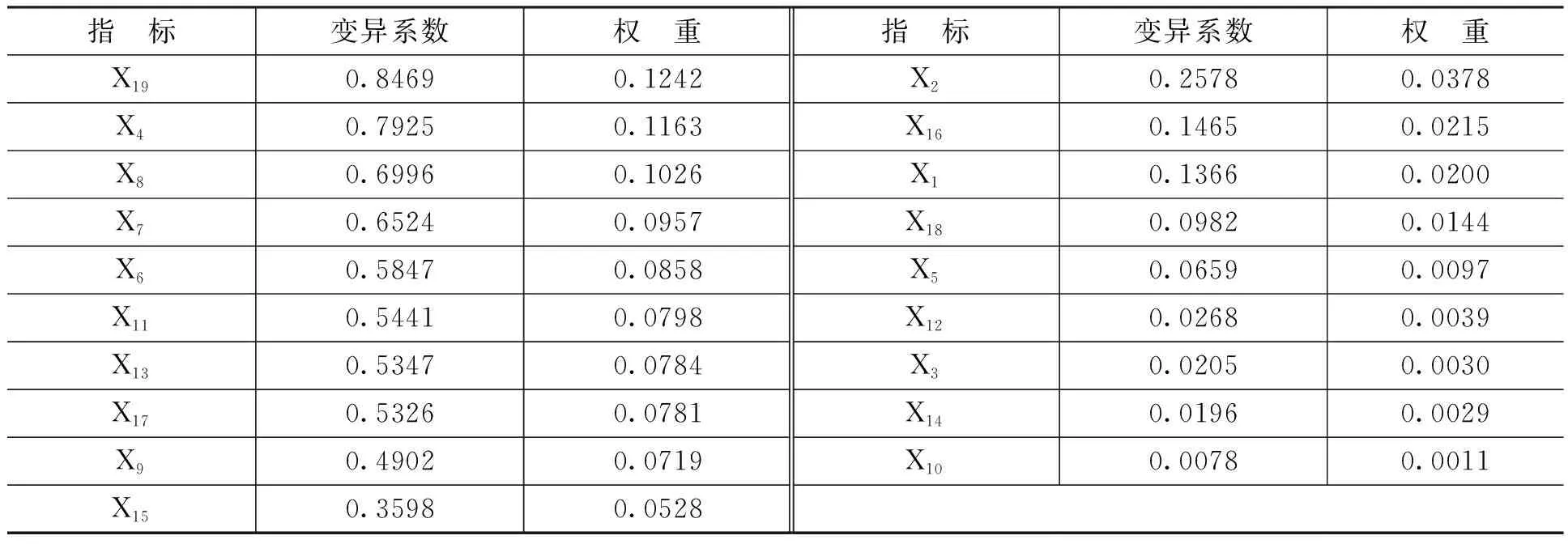

通过变异系数法,笔者得出的各指标变异系数和权重如表3所示。

表3 变异系数和权重的计算结果

删除变异系数和权重较小的指标得到:

I2=(X19,X4,X8,X7,X6,X11,X13,X17)

(2)

根据I1和I2确定的指标体系,在数据可用性的基础上,剔除一些不重合的指标,可以得到一个新的指标体系Inew,该指标体系即为后续运用BP神经网络进行企业信用评价的指标体系。

Inew=I1∩I2=(X19,X4,X8,X7,X6,X17)

(3)

利用新的指标体系,运用BP神经网络信用评价模型对相关企业进行信用评价。笔者使用MATLAB软件的神经网络工具箱来实现,其中前8个样本企业数据作为训练样本,最后两个样本企业作为检验样本,设置学习速率为0.0100,进行1 000次的学习次数,误差精度为0.0500。在MATLAB中进行仿真模拟,相应的结果如表4所示。

表4 BP神经网络信用评价结果

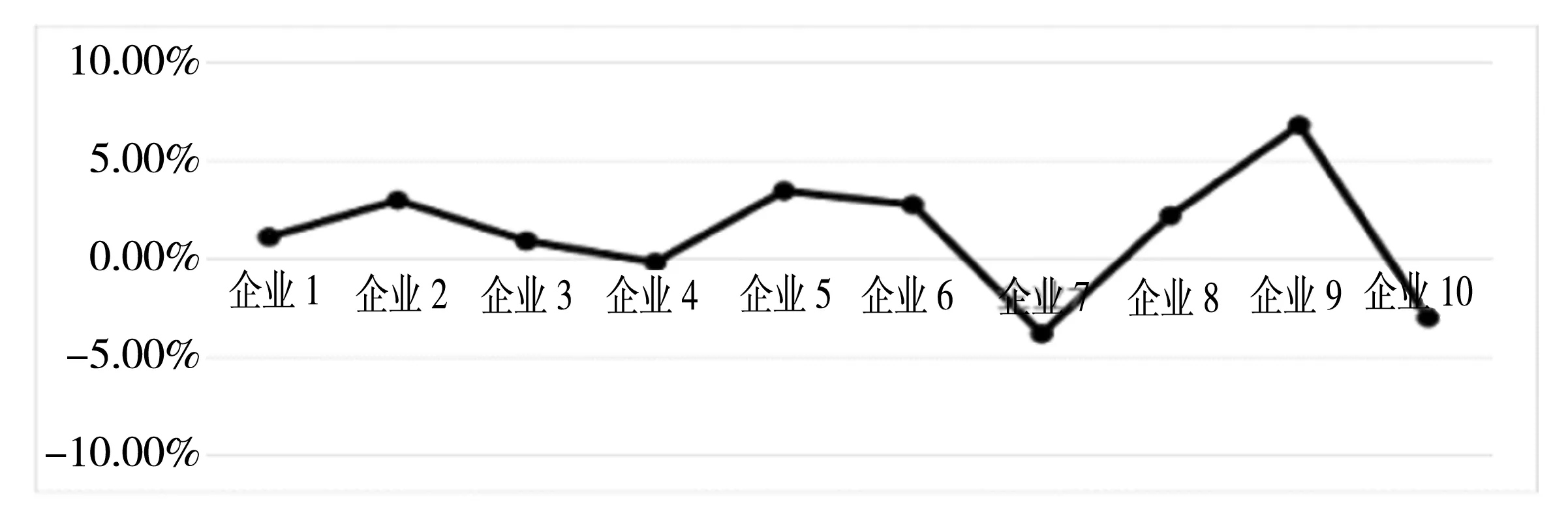

由表4可以看到,我们运用BP神经网络模型所得到的评价结果与期望值之间的误差很小,除了企业9以外,期望值与模型输出的结果基本相吻合,且误差均在0.0500的误差精度范围内,可以看到预测结果相对合理,说明了模型具有一定的实用性,其拟合度较好。从图1我们可以清晰看到误差的变化过程,在该组样本中,整个预测的最大误差为6.76%,最小误差为0.21%,假设我们设定评价结果以绝对误差小于3%为一个可接受的范围,那么本文建立的BP神经网络模型的精准度为60%,而假设以绝对误差小于5%为可接受的范围,那么我们设定的模型准确率高达90%。通过上述的结果可以看到,笔者建立的优化的BP神经网络模型准确率较高,能够对金融云平台中的中小企业的信用状况进行科学评判,进而能够为风险防范和金融服务增值提供相应的支撑。

图1 信用评价结果误差分析表

以上是小样本的评价,为了验证优化后的BP神经网络模型的稳定性,笔者再次随机选取了金融云平台中的600家企业样本,其中500家作为训练样本,100家作为检验样本,依据原先已经评定的信用等级和相关指标数据,按照上述方法进行训练得出其对应的评价结果,经统计,误差最大的为11.29%,最小的为0.07%,在600家企业中,有526家企业期望值与模型评价结果基本相吻合,且误差均在0.0500的误差精度范围内。若以误差绝对值在3%以内为可接受的范围,该模型的信用评价准确率在64.91%,若以误差绝对值在5%以内为可接受的范围,该模型的信用评价准确率在87.77%,若以误差绝对值在10%以内为可接受的范围,该模型的信用评价准确率在95.38%,这说明,笔者构建的BP神经网络模型在大样本和小样本下实现互联网企业的信用评价是有效的、可行的。

五、结 语

本文聚焦于互联网金融云平台企业客户信用评价研究。笔者在充分研究互联网金融云平台中小企业客户信用评价需求及相关网络数据信息可用性的基础上,以“秦云工程—金融云”为目标平台样本,创造性提出了针对数据及其指标可用性的预处理,形成动态的降维信用评价体系,进而基于优化的BP神经网络法创构了互联网金融云平台中小企业客户信用评价模型及相关算法,并经过经验数据验证了该模型算法在训练速度上的优越性,实现了信用结果的有效评价。

笔者研究认为,在互联网金融云平台中小企业客户信用评价中,应重点把握以下三点:

首先,充分认识金融云平台客户信用评价需求特征,有针对性设计有效的网络化信用指标体系。由于“秦云工程—金融云”平台主要是为了满足中小企业的金融需求,提升金融普惠服务的目的,因而在信用评价过程中,必须注重中小企业客户的特征,重点关注企业特征、业务特点、发展潜力、资金状况等能够真实反映其信用水平的动态指标体系,同时应紧密结合互联网发展趋势,对于其在互联网等平台上的信息状况进行有效刻画,全面地收集其真实的信用数据和信用结构,并有效地确定其信用存量,进而提供符合其信用存量的金融服务。

其次,加强信息共享,数据整合。目前,中小企业的信用行为和数据涉及方方面面,由于信息的离散和割裂,使得有效的信用评价很难实现。因此,在金融云平台中,要实现以信用为核心的普惠金融服务,必须积极发挥行业、政府、市场的力量和作用,加强能够体现中小企业发展现状的重点领域信用记录,完善信用信息和数据的记录以及整合和应用,加快信用的交换与共享,方能实现有效的信用评价。

最后,建立信用分类管理机制,持续改进信用评价方法。金融云平台作为信用评价和金融服务机构应分类中小企业信用信息的属性,在保护中小企业商业秘密的前提下,实现信用评价过程中各环节的分类管理,提升信用结果的公信力,扩大信用结果的应用范围。同时,应持续改进信用评价方法,形成面向不同对象的动态评价体系和方法,并不断丰富金融服务产品的种类,满足中小企业客户多层次、多样化和专业化的金融服务需求。

参考文献:

[1] Durand,D.Risk Elements in Consumer Installment Financing[M]. New York: National Bureau of Economic Research, 1941.189-201.

[2] 姜明辉,王雅林,赵欣,等.K-近邻判别分析法在个人信用评估中的应用[J].数量经济技术经济研究,2004, (2): 143-147.

[3] Henley,W.E.,Hand, D.J.A k-Nearest-Neighbor Classific Ation for Assessing Consumer Credit Nisk[J].The Statistician,1996,45(1):77-95.

[4] 丁东洋,周丽莉,刘乐平.贝叶斯方法在信用风险度量中的应用综述研究[J].数理统计与管理,2013, (2):42-56.

[5] 外力·依米提.基于累积Logistic回归的西部上市企业信用评级模型[J].统计与决策,2015, (3):185-188.

[6] 王俊峰,吴海洋.基于改进的TOPSIS法的B2C企业信用评价[J].软科学,2014, (6):21-24.

[7] 蒋翠清,梁坤,丁勇,等. 基于改进Adaboost的信用评价方法[J].运筹与管理,2017,(2) :135-139.

[8] 张娟,张贝贝.基于Group-LASSO方法的广义半参数可加信用评分模型应用研究[J].数理统计与管理, 2016,(3) :517-524.

[9] 李毅,姜天英,刘亚茹.基于不平衡样本的互联网个人信用评估研究[J].统计与信息论坛, 2017,(2) :84-90.

[10] Kim,D.,Benbasat,L.Trust-Related Argument in Internet Stores:A Framework for Evaluation[J].Journal of Electronic Commerce Research,2003,4(2):49-64.

[11] Desai,V.S.,Crook,J.N.,Overstreet,G.A.A Comparison of Neural Networks and Linear Scoring Models in the Credit Union Environment[J].European Journal of Operational Research, 1996,95(1):24-37.

[12] 北京大学中国信用研究中心课题组.互联网信用生态体系及其价值度量[R].电子商务研究中心讯,2016.10.

[13] Tan,F.B.,Sutherland,P. Online Consumer Trust: A Multi-Dimensional Model[J].Journal of Electronic Commerce in Organizations(JECO) ,2004,(2) : 20-39.

[14] 周晓彧.中小企业商业银行信用风险评级体系研究[J].东南大学学报(哲学社会科学版),2014,(1):33-36.

[15] 周立斌,李刚,迟国泰.基于R聚类—变异系数分析的人的全面发展评价指标体系构建[J].系统工程,2010,(12):56-63.