轻资产化房地产行业上市公司运营效率评价※

应里孟

(1.温州商学院,浙江 温州 325035;(2.浙江财经大学,浙江 杭州 310018)

一、引言

中国房地产行业历经发展的“黄金十年”(2003-2013)之后,市场开始出现供过于求,行业开始进入新常态。一直以来,房地产行业都是以重资产模式运营,该模式对资金需求量大,资金链流转周期长,一旦面临行业调整所带来的经营困境,企业很容易面临资金链断裂和被市场淘汰的风险。在“房子是用来住的,不是用来炒的”这一高层总基调背景下,以万达、万科为代表的房地产企业开始谋求从“重资产”运营向“轻资产”运营的转型。“轻资产”运营模式的核心在于将非核心和非优势业务外包,将自有资源集中投放于自身核心的和优势的业务环节,通过杠杆效应,迅速扩大企业总规模,以求从产业链中获取最大的投资回报。

那么,轻资产化后的房地产企业,其经营效率会发生什么样的变化?这是一个需要实证检验的问题。现有研究已从多方面考察了中国房地产企业的效率问题。例如,孟川瑾(2008)运用数据包络分析(DEA)方法,对2006年位列中国企业500强的房地产企业的综合技术效率、纯技术效率和规模效率进行了研究。周阳敏(2010)研究了不同产权性质的房地产企业经营效率差异。姚芬等(2011)应用DEA的BCC模型以及超效率DEA模型,测算了2009年房地产公司的投资效率。冯玉梅等(2011)以DEA模型对我国房地产上市公司的融资效率进行了分析。林宇等(2013)采用三阶段DEA模型研究了房地产调控政策对房地产企业债务融资效率的影响。李治国(2014)运用TOPSIS模型,研究了“限购政策”对房地产市场经营效率的影响。但此类研究并未关注房地产企业经营模式变化所带来的影响。

针对一些房地产企业的战略转型,杨瑛哲等(2017)基于模糊两阶段DEA模型,运用2010—2014年的数据,检验了14家代表性房地产企业的转型效率,发现当前中国房地产企业转型效率还整体偏低。不过,该研究背景是房地产企业战略转型,并非专门针对那些转型轻资产运营的房地产上市公司。在房地产企业轻资产转型研究方面,杨柳和汤谷良(2017)研究了万科集团和绿地地产的“轻资产”模式的财务战略转型,刘桦和李英杰(2017)构建了房地产企业轻资产运营能力的评价模型,但这些研究尚未涉及到轻资产化房地产行业上市公司运营效率的评价问题。为此,本文选取11家已经宣告采用轻资产运营模式的代表性房地产上市公司,通过构建投入产出指标体系,采用DEA的BBC模型对这些公司的运营效率进行评价,以检验相关企业轻资产转型的效果。

二、运营效率评价方法

效率是经济学中的一个核心概念,目前对其尚未有一个公认的权威定义,比较同行的做法是用投入和产出的比值来衡量效率。事实上,我们可以将上市公司的运营过程比作一个投入产出系统,从而通过计算投入与产出的比值可以看出一个公司在运营过程中的有效性和经济性。如果投入既定,但产出更高,那就意味着运营效率的提高,相应的,公司的经营绩效就越好。关于如何评价企业的运营效率,学界提出了参数分析和非参数分析两大类。在参数分析中,最常采用的方法为随机前沿面法。在非参数分析中,运用最广的为数据包络分析法(DEA)。由于参数分析要事先确认一个前沿生产函数,而非参数分析因为并不需要提前确定具体的生产函数,所以被更广泛的应用于测算效率。

作为一种线形规划方法,DEA是通过联接所有最佳观测点所形成的分段曲线组合,得到一个凸性的生产可能性集合。在投入既定的情况下,该集合作为前沿将所有的观测值都包含在其中,其效率值是最高的,而其他的决策单元(DMU)及其线形组合不可能再生产出更多的产出;同样,在产出既定的情况下,也不能以更低的投入生产出既定的产出。本文使用非参数分析法中的数据包络分析(DEA)来评价房地产上市公司的运营效率,首先房地产公司有很多的投入与产出指标,变动程度高,数量多,因为参数分析法需要提前建立一个生产函数,所以比较困难,其次参数分析法比较适合单个投入产出量,房地产有多个投入产出量,用DEA方法能更好的解决这个问题,最后DEA方法能给无效率的决策单元相关的建议,让其有改进的方向。

使用DEA有3个基本条件。第一,要在线性规划和对偶定理的基础上进行;第二,对一些同类型的DMU,要有多个投入和产出量,这样才能进行有效性的评价分析;第三,决策单元的目标和任务,外部环境,投入和产出量需要相同。我们将多个决策单元组成一个评价主体,然后使用每个DMU的投入和产出量来形成总体的生产前沿面,通过测算DMU跟生产前沿面的距离,就可以知道其是否有效,当测算出来的值为1时,则该DMU有效,当值为0到1之间,那么DMU就是无效的。

DEA模型有多种,例如,CCR、BCC、FG、ST模型。其中,影响最大的模型是Charnes,Cooper和Rhodes提出的规模报酬不变的CCR模型和由Banker,Charnes和Cooper提出的规模报酬可变的BCC模型(熊婵等,2014)。

(一)DEA-CCR模型

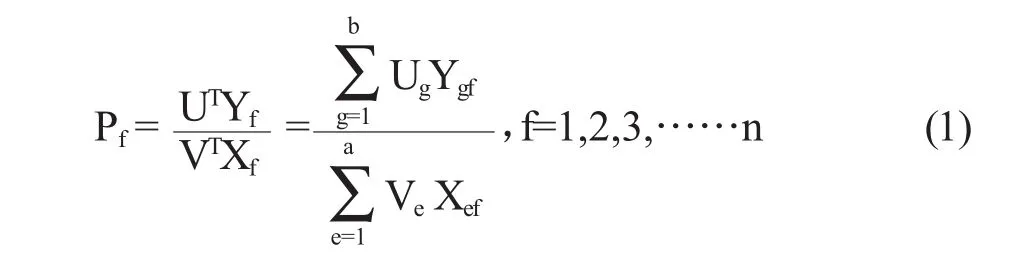

选取n家公司,有了n个决策单元,决策单元由a项投入量和b项产出量组成。我们用Xef来代表第f个DMU的第e项投入量,Xef>0;用Ygf来代表第f个DMU的第g个产出量,Ygf>0;用Ve代表第e种投入量的一种度量;用Ug代表第g种产出量的一种度量,因此,Xf=(X1f,X2f,……)T为投入向量 ,Yf= (Y1f,Y2f, ……)T为 产 出 向 量 , 其 中 ,f=1,2,3,……,n。权重系数为,Ve(V1,V2,……,Va)T,Ug=(U1,U2,……,Ub)T。

一个决策单元所相对应的投入和产出量会形成自己的效率评价值,我们用Pf来表示:

其中Xef,Ygh为历史资料或预测数据可以得到的数据;Vg,Ue为变量;Pf≤1,f=1,2,3,……,n

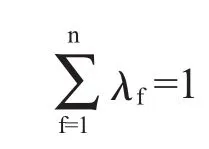

为了知道哪个决策单元是最有效的,我们将DMUf0作为目标,建立相对效率优化评价模型对其进行评价:

当θ=1时,表示该DMU为DEA有效;当θ<1时,表示该DMU为DEA无效;且当θ越趋近于1时,该DMU越有效。

(二)DEA-BCC模型

具体公式为:

本文选取BCC模型对房地产上市公司的运营效率进行测算,这个模型是通过对样本的多项投入和产出量进行相应的分析,得出一个对应的生产前沿面,以DMU和前沿面的距离来分析这个样本是否有效。

(三)综合技术效率(TE)

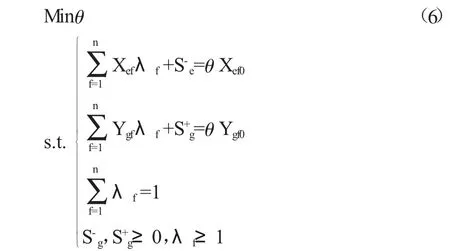

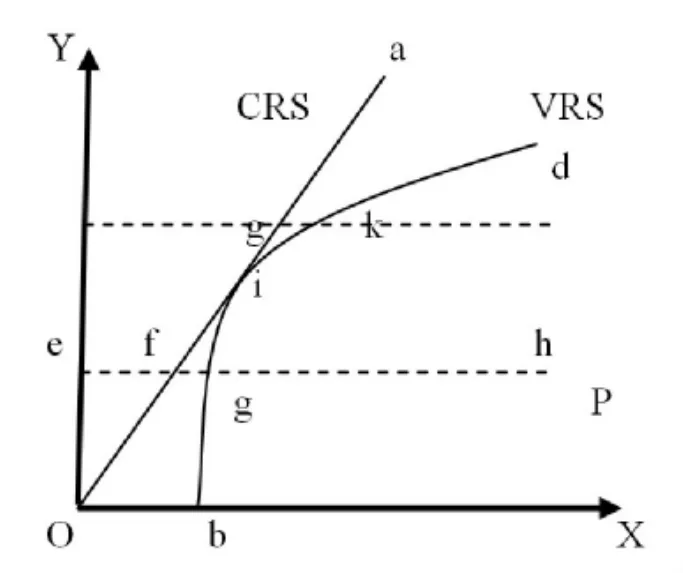

如图1所示,一个企业用X1和X2作为投入量,Y作为唯一产出量,线段AA’代表的是X1,X2投入量的价格比,曲线SS’代表完全有效企业的生产无差异曲线。假如一个企业用P点作为投入组合来进行单位产品的生产时,QP这条线段为技术无效,当我们将投入量由P点下降到Q点时,产出量是不会减少的。

图1 综合技术效率(TE)和配置效率(AE)

因此,当在一定比重下的投入量和固定的产出量下,QP的值最大,那么我们就知道了,QP/OP的值等于投入量可以减少的值,一个企业的综合技术效率(TE)的表示方式为:

当企业已知投入量的价格比,那么我们就可以得出配置效率(AE)的表述方式:

RQ则表示为技术是有效的,配置是无效的,但是当线段OQ成为OQ’时,配置和技术都会有效率。

总经济效率(EE)的表示方式为:

由技术效率,经济效率及总经济效率的表达方式可以看出当TE与AE相乘就可以得到EE:

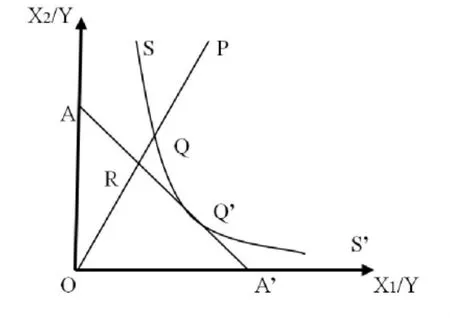

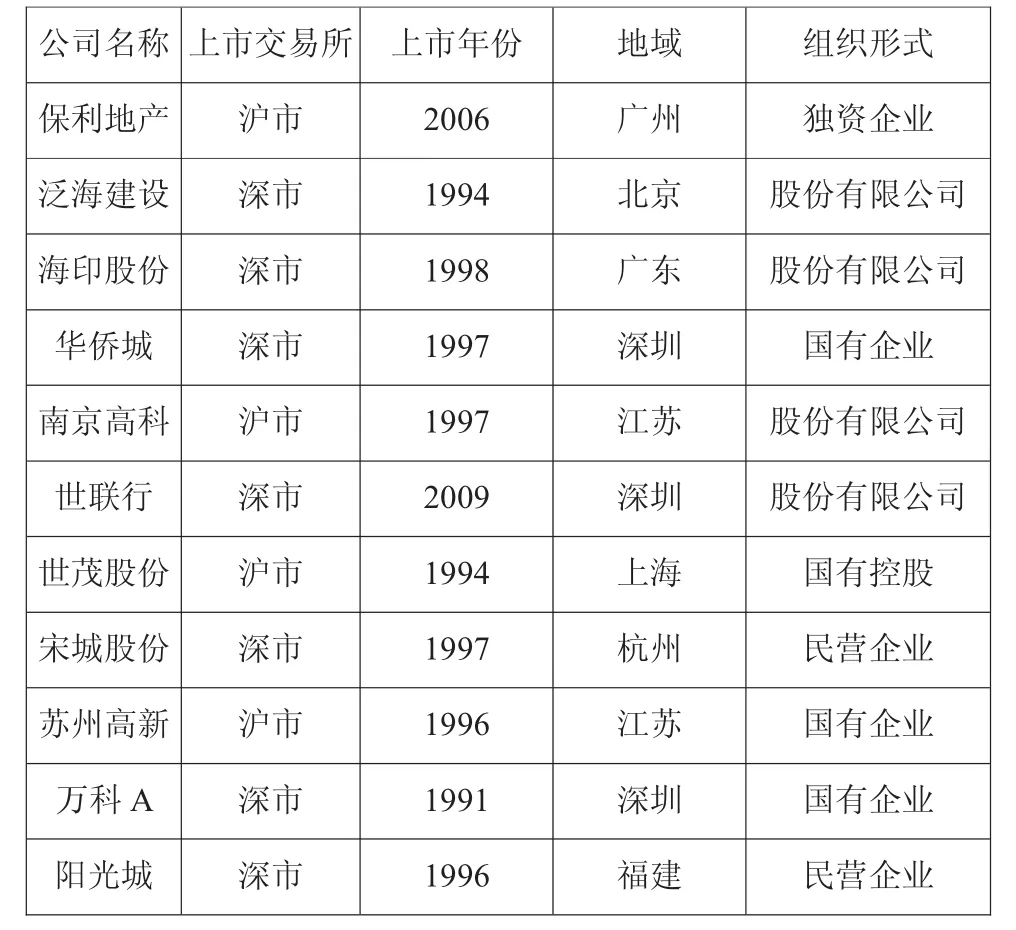

放宽规模报酬不变假设,我们可以把综合技术效率(TE)分为规模效率(SE)和纯技术效率(PTE)。规模效率和纯技术效率的差别在于,规模报酬在是否可变的不同条件下产生与生产前沿面的距离,如果不可变,为规模效率,如果可变,为纯技术效率。

图2 纯技术效率和规模效率

如图2所示,线段Oa和曲线bgikd分别表示的就是在规模报酬不变和规模报酬可变下的生产前沿面。当投入量为h点,那么图2中的技术效率表示公式为:

技术效率分为2个部分,根据概念,规模效率为:

则纯技术效率为:

明显看出:

三、指标选取与数据来源

(一)指标选取

遵循综合性、重要性、真实性、可比性、简洁性和可操作性原则,我们选取了如下指标来衡量房地产行业上市公司的投入和产出。

1.投入指标

(1)总资产。该指标可以体现出一家公司的运营规模,也可以代表公司的生产经营的投入水平。

(2)营业成本。该指标反映公司在提供产品或服务的投入水平。

(3)资产负债率。该指标反映的是公司的举债经营比率,用于反映公司的债务投入水平。

(4)应付职工薪酬。该指标反映的是公司人力资源的投入水平。

2.产出指标

(1)净利润。该指标用于衡量公司的盈力水平。

(2)营业收入。该指标与营业成本对应,体现了公司经营能力水平。

(3)权益净利率。该指标反映了所有者权益所获报酬的水平。

(二)数据来源

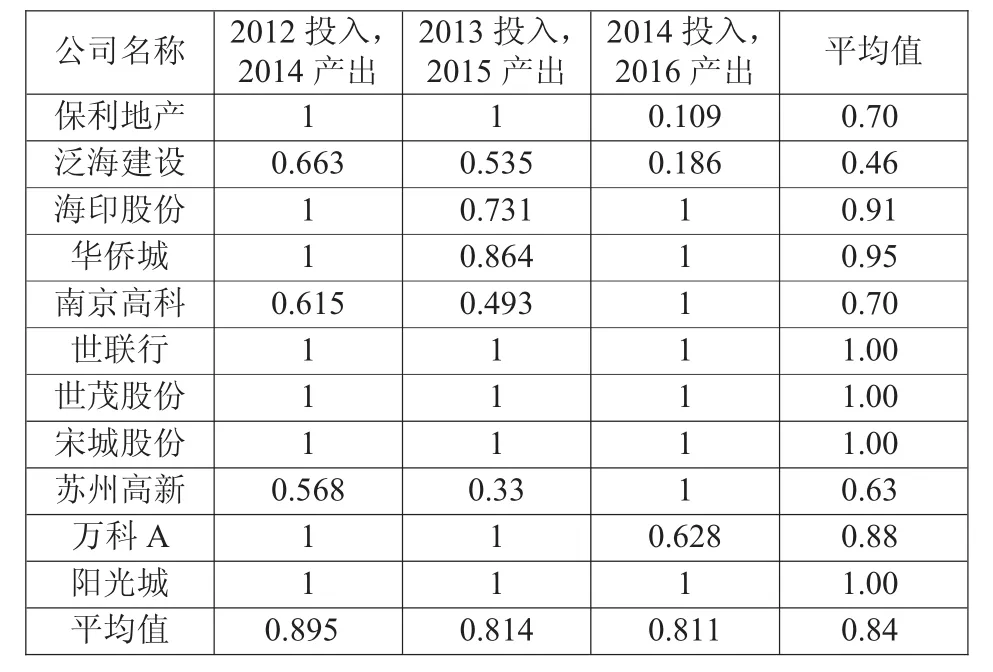

2014年,万科宣布公司在发展“小股操盘”、“社区服务”等业务,保利地产在发展“房地产基金业务”“养老社区运营平台”等业务,这些都属于轻资产的范围,远洋地产、世茂股份、绿城等,都规划了自己的“轻资产”蓝图。在2016年底有几百家房地产上市公司,由于大部分都未开始轻资产化,所以只选择了20家公司;在香港上市公司的财务披露方式与大陆有所差别,所以我们将其中7家在香港上市的房地产公司删除,因此,选取保利地产、泛海建设、海印股份、华侨城、南京高科、世联行、世茂股份、宋城股份、苏州高新、万科A、阳光城这11家公司作为样本,表1是这11家上市公司的基本情况。

表1 样本公司基本情况

四、数据分析

本文选取了11家公司2012年到2016年的相关数据,所有数据均来源于上市公司的年度报告。使用DEAP2.1软件对11家样本的投入与产出指标进行分析。由于房地产的建造周期较长,通常为2到3年,所以我们以2年为一个时间跨度进行分析,2012-2014年、2013-2015年、2014-2016年分别作为投入产出的一个期间。通过DEA-BBC模型的初步分析,得出的原始效率值如表2所示。

表2 11家房地产上市公司综合效率值

首先,选择2012年为投入指标的选取年份,2014年为产出指标的年份,结果显示保利地产、海印股份、华侨城、世联行、世茂股份、宋城股份、万科A、阳光城的DEA有效,剩下的泛海建设、南京高科、苏州高新为DEA无效。但是泛海建设的纯技术效率有效,而规模效率无效,这说明泛海建设应该优化现有企业的规模。南京高科和苏州高新都是纯技术效率与规模效率都无效。2014年,房地产上市公司向轻资产方向发展刚起步,平均技术效率、平均纯技术效率、平均规模效率分别为0.895、0.939、0.951,这3个效率值都比较接近1,说明在这样的情况下,是比较适合房地产上市公司发展的。从规模报酬来看,这3家DEA无效的公司的规模报酬都是递减的,意味着产出需要增加。

其次,选择2013年为投入指标的选取年份,2015年为产出指标的年份,结果显示保利地产、世联行、世茂股份、宋城股份、万科、阳光城6家公司的效率值为1,DEA有效,在剩下的公司中,泛海建设和南京高科的纯技术效率有效,规模效率无效,可以通过扩大规模来实现DEA有效,海印股份和苏州高新的纯技术效率都低于规模效率,我们需要提高这2家公司的纯技术效率来使公司的运营效率有效,从规模报酬角度出发,我们发现泛海建设、华侨城、南京高科、苏州高新的产出要增加,因为这4家公司的规模报酬递减,海印股份要增加投入,因为规模报酬递增。

最后,选择2014年为投入指标的选取年份,2016年为产出指标的年份,结果显示11家样本公司的综合技术效率、纯技术效率、规模效率的平均效率为0.811、0.816、0.986,我们发现海印股份、华侨城、南京高科、世联行、世茂股份、宋城股份、苏州高新、阳光城8家的房地产效率值为1,即在生产前沿面上,属于DEA有效,满足在投入一定的情况下,产出最大化的最佳条件。而只有保利地产、泛海建设以及万科A这3家公司的房地产效率值小于1,属于DEA无效,而且这3家公司都是属于纯技术效率和规模效率都无效的公司,那么就说明这3家公司现有的规模不符合公司现有的发展,应该进行强化,因为轻资产企业更加注重的是企业的经验和资源,因此也需要提高企业的管理水平。从公司的规模报酬来看,DEA有效的公司,它的规模报酬也不变,而DEA无效的公司规模报酬是变化的,DEA无效的3家公司中,保利地产和泛海建设规模报酬为递减的,说明产出不足,需要增加产出,万科A因为规模报酬递增,则需要加大投入。

(一)综合技术效率具体分析

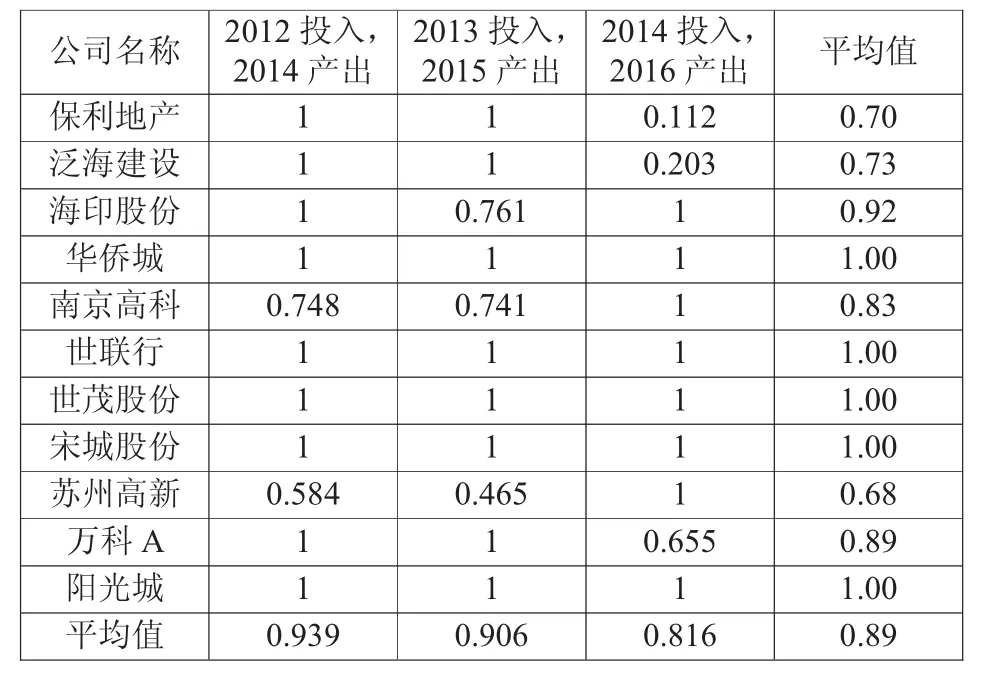

我们从表2中提取出各公司的综合技术效率数据,如表3所示。

表3 11家房地产上市公司综合技术效率值

从表3得知,这11家房地产上市公司在这3个周期中的平均值为0.84,其中有4家公司的综合技术效率为1,分别是世联行、世茂股份、宋城股份、阳光城,这4家公司达到了在投入不变的情况下,产出最大化的最佳状态,说明他们在相同的条件下,都能够合理利用现有的资源,使投入产出达到平衡。海印股份和华侨城的技术效率都接近于1,为0.91和0.95,在2012—2014年、2014—2016年的技术效率都达到了1,只有在2013—2015年是没有在生产前沿面上;万科A的技术效率为0.88,虽然在平均值以上,但是由于在2014—2016年只有0.628,技术效率并没有快要达到1。保利地产虽然在2个期间都达到了1,但在2014—2016年期间的技术效率没有达到1,并且只有0.109,比较低,这让保利地产这几年的技术效率都在平均值以下。南京高科和苏州高新这两家公司的技术效率只有在2014—2016年达到1,虽然目前低于平均值,但是已经开始好转,说明这2家公司适合轻资产运营模式。然而泛海建设的3个期间的技术效率都没有达到1,这是因为国家出台的宏观调控,该公司所在的市场需求并不是很大,以及轻资产运营模式可能并不是很适合这家公司的发展。

(二)纯技术效率的具体分析

我们从表2中提取出各公司的纯技术效率数据,如表4所示。

在对这11家公司的纯技术效率进行整体分析时,发现平均值为0.89,进行单个分析时,有5家上市公司的纯技术效率为1,分别为华侨城、世联行、世茂股份、宋城股份以及阳光城,表明这5家房地产上市公司在现有规模下,使产出最大化,管理水平有效率以及资源使用合理。剩余6家中,只有海印股份在平均值以上,为0.92,在2013—2015年期间未达到1,其他2个期间都为1。南京高科和苏州高新在前2个期间的纯技术效率都未达到1,在2014—2016年为1,说明这2家公司已适应轻资产的运营模式。剩下的公司中,万科A的纯技术效率与整体平均值虽然一样,为0.89,在2014—2016年的效率较低,只有0.655,说明万科A在2016年的负债总额比2015年上涨29%,在后续期间运用轻资产模式后劲不足,出现问题,而问题更大的为保利地产与泛海建设,前2个期间都为1,在2014—2016年的纯技术效率仅仅只有0.112和0.203,使得平均值都低于整体的平均。探究原因,发现这2家公司的应付职工薪酬都大幅度上涨,说明2家公司的人力资源管理不是很有效,导致效率值降低。

表4 11家房地产上市公司纯技术效率值

(三)规模效率的具体分析

我们从表2中提取出各公司的规模报酬和规模效率数据,如表5所示。

表5 11家房地产上市公司规模效率值与规模报酬变化值

表5显示,11家房地产公司在2012年到2016年之间的规模报酬平均值为0.94,接近1,其中世联行、世茂股份、宋城股份、阳光城的规模效率在生产前沿面上。在剩下的公司中保利地产、海印股份、华侨城、万科A的规模效率都在平均值以上,分别为0.99、0.99、0.95、0.99。虽然南京高科和苏州高新的规模效率低于平均值,但依然较高,分别为0.83和0.89。泛海建设的规模效率是这11家公司中最低的,为0.70。我们还发现,在2012—2014年,有3家规模报酬递减,8家规模报酬不变。在2013—2015年,规模报酬递减的有4家,规模报酬递增有1家,规模报酬不变的有6家。在2014—2016年,规模报酬不变的有8家,规模报酬递减的有2家,规模报酬递增的有1家。低于平均值的3家公司存在的共同问题就是,公司规模与公司自身发展需求不相匹配,就会带来公司的低运营效率。

五、结论与建议

在新常态背景下,轻资产运营模式成为许多房地产公司的战略转型路径选择。在这次转型中,如何去获取更高的收益,运营效率成为一个重要的评价指标,这篇文章以中国房地产上市公司为例,选取11家代表性的轻资产化房地产行业上市公司,采集它们2012—2016年的数据,运用DEA-BBC模型,来评价这些公司的运营效率。研究发现,在2012—2014年,有8家运营是有效的,剩余3家运营无效;在2013—2015年的期间,运营有效的公司增加到6家,运营无效的有5家;2014—2016年,又得到了2012—2014年相同的结果。综上得出结论,由于宏观政策的影响且房地产上市公司以轻资产作为运营方式还处于调试阶段,运营效率还处于不稳定状态,会出现波动。存在运营无效的公司的一个共同点就是公司规模与公司自身发展需求不相匹配。为提高轻资产化房地产行业上市公司的运营效率,本文提出如下建议:

第一,拓展融资途径。轻资产运营本质上是企业经营杠杆放大的过程,资金链断裂依然是轻资产化房地产公司无法忽视的风险。文中发现的公司规模与自身发展需求不匹配是导致公司运营无效率的重要原因。在当前房地产直接融资渠道收紧的政策背景下,为保障公司能够保持一个最优的发展规模,需要进一步拓展外部融资途径。在间接融资方面,当前证监会对上市公司定向增发政策收紧,大部分公司开始转而通过可转债方式来筹集资金。在新兴的融资形态方面,“众筹”成为房地产开放商的一种新的融资方式,2015年5月29日,万科、碧桂园等房地产公司就联合成立了“中国房地产众筹联盟”。在新常态下,运用互联网思维,充分拓展融资途径,将是轻资产化房地产行业上市公司降低融资风险的重要途径。

第二,改善财务管理。在对轻资产化的房地产上市公司运营效率进行研究后发现,2012年到2016年,11家房地产上市公司的平均资产负债率达到了62%。显然,运营效率下降的原因就是资产负债率过高,资产负债率过高同样会使公司利润减少,财务费用增多,绩效降低,所以这些公司需要通过改善企业的融资结构来控制负债率。

第三,优化人力资源的管理。轻资产化房地产公司更加向服务类型靠拢,人是核心要素。人力资源质量提高有助于生产成本的降低,继而提升企业的运营效率。因此,公司可以转变现有的人力资源结构,提高专业技能型、应用型人才比例,建立起相应的激励机制和员工培训体系。

第四,创新驱动发展。随着社会对房地产的个性化需求越来越高,轻资产化房地产公司更应该将主要资源用于研发环节,通过不断创新将新材料、新设计、新业态、新服务、新管理等运用于房地产开发、经营和服务的各环节,提高获取房地产产业链条中的超额利润,从而提高公司的运营效率。

[1]孟川瑾,邢斐,陈禹.基于DEA分析的房地产企业效率评价[J].管理评论,2008,20(7):57-62.

[2]周阳敏.房地产中央企业经营效率研究 [J].中国工业经济,2010(7):14-25.

[3]姚芬,南灵,周强.运用超效率DEA模型评价房地产公司投资效率[J].财会月刊,2011(27):63-66.

[4]冯玉梅,李杨,马骏.基于DEA的我国房地产上市公司股权融资效率分析[J].山东财政学院学报,2011(4):110-116.

[5]林宇,邱煜,高清平.基于三阶段DEA的房地产公司债务融资效率研究[J].科研管理,2013,34(8):147-157.

[6]李治国.“限购政策”对房地产市场经营效率影响有效性研究--基于上市公司的数据 [J].中央财经大学学报,2014,1(12):111-118.

[7]杨瑛哲,黄光球,郑皓天.房地产企业转型效率评价的模糊两阶段DEA模型[J].西安建筑科技大学学报(自然科学版),2017,49(2):296-303.

[8]杨柳,汤谷良.中国房地产企业的财务战略转型——以万科集团和绿地香港“轻资产”模式为例[J].财会月刊,2017(4):76-80.

[9]刘桦,李英杰.房地产企业轻资产运营能力可拓评价——基于物元分析法[J].财会通讯,2017(17):53-57.

[10]熊婵,买忆媛,何晓斌,等.基于DEA方法的中国高科技创业企业运营效率研究[J].管理科学,2014,27(2):26-37.