上市公司高管—事务所关联、审计意见与高管离职:来自美国的实证分析

王伟红,胡迎艳,崔竹青

(山东财经大学会计学院,山东济南 250014)

一、引 言

高质量和高透明度的会计信息是检验资本市场有效性的需要,也是利益相关者对公司进行了解和基本面分析的需要,因此,利益相关者从维护自身权益和利益的角度出发对高质量的社会审计寄予厚望。审计质量即审计人员发现并揭露财务报告问题的联合概率,影响投资者对公司财务报表信息质量不确定性做出判断的能力,高质量的审计意味着更好的监测力度和更高的信息质量,对投资者判断的影响力更大[1]。审计质量是一个无法直接观测的变量,学者们用不同的方法对其进行衡量。现有研究主要从审计人员的独立性和专业胜任能力、审计人员的工作强度与时间预算压力、事务所涉及的投诉数量、事务所规模、非审计服务与审计收费等角度研究审计质量的影响因素,张宏亮等[2]确认了应计质量、审计收费、审计意见等六个最常用的审计质量替代指标并对其有效性进行了验证。审计意见作为一种缓解代理成本的机制,具有信息含量,这种信息含量不仅体现在审计意见发表时,也体现在审计意见发表后。因此本文以可观察的审计产出,主要是经审计人员审计过的公司财务报告的意见作为审计质量的替代变量,将研究视角触及上市公司高管与会计师事务所的关联关系及高管离职。纵观世界,美国对于关联关系制度立法比较成熟,有较为丰富的关联关系治理经验,并建立了较为完善的规制体系。考虑到美国与我国迥然不同的制度及经营环境,我国相对薄弱的制度环境可能削弱财务会计系统的质量控制,从而导致审计质量的降低。以美国为例进行分析,对于完善我国关联关系规制,加强对审计关联关系的管制,提高我国社会审计的质量,提升审计人员的职业道德提供很好的经验支持。

二、文献综述与理论分析

(一)文献综述

关于审计关联关系,目前主要围绕审计关联对公司盈余管理、高管任期、审计费用以及审计质量的影响展开研究。Geiger等[3]研究了市场对从会计师事务所雇佣财务和会计负责人的反应。Lennox[4]从审计质量的角度研究分析了事务所关联关系与审计质量的关系,研究结果表明存在事务所关联关系的公司收到非标准审计意见的可能性比较小。Dowdell[5]验证了审计关联对盈余管理的显著影响。刘继红[6]对审计关联与审计费用的关系进行研究,认为:存在审计关联的公司审计费用显著低于没有审计关联的公司,初次审计关联导致了初始审计定价折扣,其原因在于事务所关联可能延长了审计合约和准租金的收取。刘继红[7]通过对我国资本市场的实证研究表明:有事务所关联的公司更可能收到标准审计意见,这意味着事务所关联降低了审计质量;同时发现有事务所关联公司的审计质量是由事务所关联本身的影响所造成的,而非审计任期。在2014年的后续研究中,更进一步发现:CPA高管的经验、技能并不会显著地监督和限制公司的盈余管理行为,事务所关联能让审计人员接受更高水平的应计盈余管理[8]。张俊民等人[9]的实证研究表明:事务所对高管具有审计背景的公司收取了更高的审计费用,但若二者存在关联关系,则审计收费显著降低,从而证实了“校友效应”的存在。周兰等[10]基于高管角色的分类进行研究,认为:担当决策角色的关联高管更显著地损害审计质量,担当监督角色的关联高管对审计质量无显著影响。

关于审计意见和高管离职的研究,研究点比较分散。伍利娜等[11]以企业集团这一整体作为研究对象,研究结果表明:首次审计某集团业务的审计师,更容易被收买;审计师对集团内的任何一家上市公司出具非标准审计意见,可能会导致集团内多家上市公司变更该事务所的审计业务,从而通过事务所变更改善审计意见。乔贵涛等[12]考察了非标准审计意见与操控性应计之间的关系,以及不同特征事务所出具非标准审计意见的财务报告中的操控性应计水平。张俊瑞等[13]实证分析了上市公司未决诉讼对审计收费和审计意见类型的影响。谭洪涛等[14]以因虚假陈述被证监会惩戒的公司和审计师为研究样本,检验了审计意见和审计师惩戒之间的关系,他们的研究发现,我国审计师如果仅出具非标准审计意见不足以保护自身,惟有有效披露公司的重大错报,出具恰当、正确的审计意见才能远离惩戒。吕敏康等[15]的研究发现:随着投资者对上市公司关注度的提高,上市公司被出具非标准审计意见的概率增大,而媒体对上市公司的正面评价可以缓解这一现象,单纯的投资者关注未显著影响“十大”的非标准审计意见发表概率,而显著提高了非“十大”的非标准审计意见发表概率。卫旭华等[16]分析高管个人特征差异、团队多元化特征以及高管所在企业历史绩效特征对高管个人离职行为的跨层影响。李增福等[17]的实证研究结果表明:正常离职的高管在离职前会通过应计项目和真实活动来调增利润,而非正常离职的高管在离职前主要通过真实活动来调增利润。

通过文献梳理,不难发现:无论是审计关联,还是审计意见与高管离职,都是很好的研究着力点。学术界对审计意见和高管离职多个角度的研究泛泛,审计关联关系已经成为近几年的研究热点,但缺少将三者放在同一个层面上的研究。因此,本文基于上市公司高管与事务所之间的三种关联类型,以2010—2015年的美国上市公司为研究样本,探讨关联高管对被审计上市公司审计意见、关联高管离职率的影响。

(二)上市公司高管—事务所关联的三种类型

就美国而言,《萨班斯法案》、证券交易委员会以及独立准则委员会的相关规范均指出:上市公司高管在事务所的工作经历会使审计质量受到损害。这说明上市公司高管—事务所关联损害审计质量已经引起监管机构的关注。Lennox[4]则进一步区分高管—事务所关联的三种不同类型,具体如下:

第一类:工作关联。即某人从某事务所离职并到该事务所的客户公司任职。例如,某人最初在甲事务所工作并为客户乙公司审计,后来离开甲事务所并担任乙公司高管。这种情况比较普遍存在。因为审计工作能够丰富审计经历和提升会计经验,并能与客户公司密切接触,这可以扩大以后的职业选择;加之审计人员能更好地了解公司会计制度和财务报告的要求,客户也可以受益于聘请熟悉其会计制度的审计人员,所以审计工作是一个有吸引力的职业选择,许多大学毕业生在自己的职业生涯初期选择成为一名审计人员,为在后期的职业生涯中选择上市公司任职积累经验。如此说来,高管与事务所存在工作关联就不足为奇了。

第二类:母体关联。即公司高管说服自己就职的公司更换事务所,选择自己曾经工作过的事务所。例如,某人离开甲事务所并成为乙公司的高管,乙公司目前聘请的是丙事务所,该人说服乙公司的董事会,将事务所更换为甲事务所。这种情况也一定程度存在。公司高管倾向于选择自己曾经工作过的事务所,这里有两个原因:首先,对自己曾经工作过的事务所比较熟悉或前雇主可能会有一种特殊的感情。其次,认为自己曾经工作过的事务所优于其他事务所。如果这种看法随着时间的推移依然存在,当该人后来成为公司的高管,仍然对该事务所有所偏爱,从而在选择上具有一定的倾向性。

第三类:偶然关联。这种情况下的关联不存在因果关系,即其发生具有偶然性。例如,某人曾经在X事务所工作,后来在其职业生涯中,恰巧应聘并任职于由X事务所审计的客户公司。

从实务中看,工作关联比母体关联更常见,原因可能是:第一,某人离开事务所可能是因为消极的忠诚度或满意度的影响,例如,如因不能赢得晋升而选择离开。其次,因为经济和法律方面的原因,上市公司解聘事务所的现象较少,即使上市公司高管希望聘用自己的“老东家”,也必须有足够充分的理由说服公司董事会解聘现任事务所,事务所被解聘和任命的决定可能是独立的。所以,母体关联即使不会导致解聘现任事务所,也可能影响公司对新任事务所的选择[18]。

三、研究设计

(一)研究假设

近十几年来发生的一系列公司丑闻案引发理论界和实务界对上市公司审计质量的关注。林肯储蓄与贷款公司1990年提供93万美元年薪聘用一名审计合伙人参与林肯公司,法院最后裁定,若一名审计人员接受客户公司提供的工作,审计人员的独立性会受到损害,从而影响审计质量。德勤会计师事务所1996年收取巴纳维亚太平洋公司6 500万美元的审计费用,该公司的多名高管曾在德勤会计师事务所工作,这种关联行为明显损害了审计的独立性[19]。某财经新闻报道认为关联关系阻碍了审计人员发现Livent公司的财务舞弊[20];Phar-Mor公司成功地隐藏会计舞弊,因为公司雇用永道会计师事务所的审计人员进入管理层,而他们深谙注册会计师的审计之道;另外,安然公司的高管以前曾在安达信工作[21]。澳大利亚HIH公司的审计失败引起密切的关注,该公司的财务总监曾是原安达信的合伙人并参与过对HIH公司的审计[22]。这些案例并不是孤立的偶发事件,可能代表更深入、更系统的问题。聘任有审计工作经历的高管能够使公司受益,提升财务报告质量。高管的审计经历使其对公司的业务较为熟悉,有助于其进入工作岗位后更快融入角色。在任高管的审计经历使他们较为熟悉会计师事务所的审计测试方法,因而更容易帮助公司规避“被捕获”的风险。由于在事务所积累的系统、专业训练以及对各行各业客户的审计经历,处理各种复杂会计事项的经验更为丰富,而使他们拥有行业专长。

基于上述的理论和现实分析,本文提出研究假设1:拥有关联高管的公司更经常得到“干净”的审计意见。

上市公司高管与会计师事务所之间的关联关系会减少审计人员发现问题以及如实披露所发现问题的可能性,减少正常的审计测试程序,而双方之间的私人友谊和信任会降低审计人员的独立性,这必然影响审计组成员对财务报告的判断。出于对前同事的尊重或者友好表示,审计项目组可能并不愿意质疑甚至推翻前同事的判断。拥有事务所关联特征的高管利用掌握的专门知识和积累的私人关系资源,降低了应计盈余管理被发现、挑战和更正的可能性。[3]Moore等[23]的研究表明上市公司高管与事务所的关联关系影响审计人员无意识的主观判断,而审计人员无法纠正或取消自己的偏见。吴伟荣等[24]基于会计师事务所规模的视角研究公众压力对审计质量的影响时发现,不利的审计报告意见会引发公众的关心,媒体监督、政府监管与审计质量正相关。公司高管作为企业的方向标,与公司存在委托代理关系,如果公司得到不利的审计意见,来自利益相关者的关注度势必会增加,关联关系如果影响到审计报告意见,高管的留任与否势必会相应的受到影响。如果审计关联关系影响到审计报告的意见类型,并且有助于公司获得想要的审计意见类型,则公司可能会继续维持与高管的雇佣关系,以增加得到“干净”审计意见的可能性,使关联高管离职的可能性降低。如果公司为避免不利的审计意见而保持雇佣关系,他们将重视关联关系所带来的附加价值,而一旦审计项目组成员保持应有的客观性和职业怀疑,如实对公司的财务报告做出评价,则关联关系并没有为公司带来“干净”的审计意见,则关联高管的离职率较高。

基于这种认识,本文提出研究假设2:随着不利审计意见的公布,关联高管比非关联高管的离职率高。

(二)研究模型与变量

1.检验审计意见的类型与关联高管之间关系的模型

为检验拥有关联关系高管的公司是否更经常得到“干净”的审计意见,设计研究模型一:

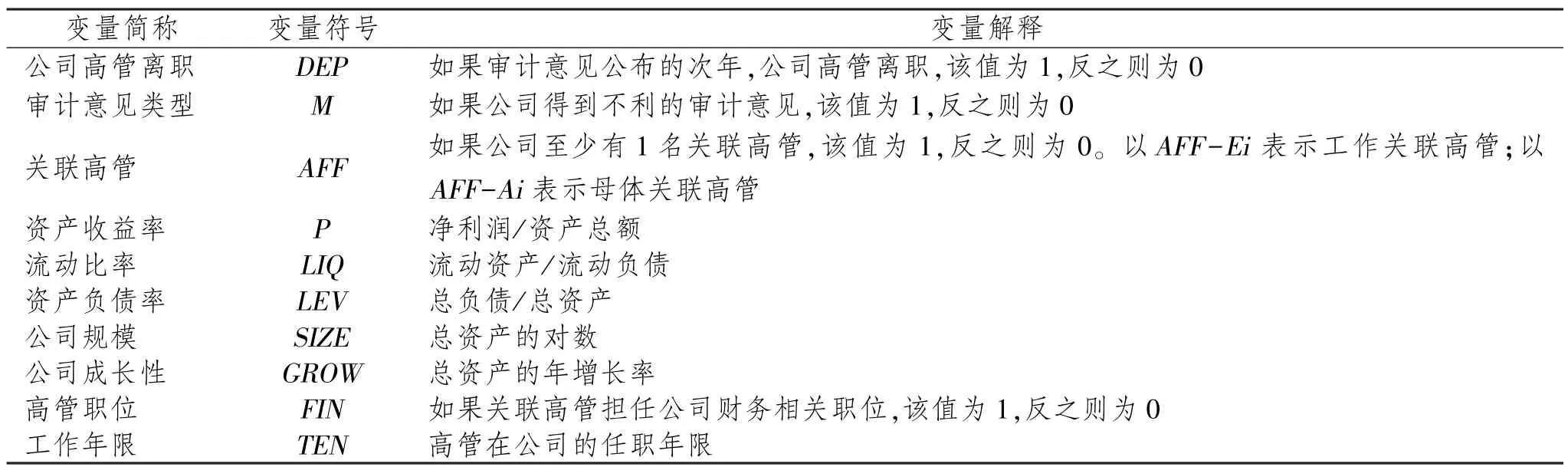

因被解释变量是0-1型变量,故模型一采用Logistic回归估计模型,各变量界定具体见表1。其中,Mi是被解释变量,表示公司审计报告的类型,如果公司得到不利的审计意见,该值为1,否则为0;AFFi表示公司高管的类型,如果公司至少有1名关联高管,该值为1,否则为0,以AFF-Ei表示工作关联高管,以AFF-Ai表示母体关联高管;Xi是控制变量,也是一组与公司审计报告意见有关的公司特征变量;a0为常数项,a1、a2分别是AFFi和Xi的系数;ui为随机误差项。Mian[25]发现CFO的离职率与公司绩效呈现负相关关系。本文引入反映公司财务状况的控制变量,主要包括:盈利能力、流动性、资产负债率、公司规模和公司成长性。基于假设1,我们预期a1<0,即拥有关联高管的公司更经常得到“干净”的审计意见。

2.检验审计意见的类型与关联高管离职率之间关系的模型

为检验审计意见的类型对拥有关联关系的公司高管离职率的影响,设计研究模型二:

模型二依旧采用Logistic回归估计模型,各变量界定具体见表1。其中,DEPi表示公司高管是否离职,如果审计意见公布的次年,公司高管离职,该值为1,否则为0;AFFi、Mi以及AFFi×Mi代表解释变量;Zi是控制变量,也是一组与公司高管离职有关的高管特征变量;β0为常数项,β1-β4分别代表各变量的系数;ui为随机误差项。需要注意的是,高管离职除了与审计报告的类型有关之外,还与其他变量密切相关。比如,Goyal等[26]的研究表明:CEO的离职率与CEO任期显著负相关,较长的任期使公司高管有更多的时间加强自己的权力基础并巩固自己的地位。本文选择的控制变量主要包括:高管在公司任职时间的长短、在公司的任职职位。高管人员离职可能是因为任职到期、退休、提升或被辞退,通过收集高管人员的年纪以确定高管人员是否由于自愿退休而离职。高管人员职位发生变化但仍然是公司内部人员(如从财务总监到首席执行官)的内部晋升,不作为离职处理。若交互项AFFi×Mi的系数为正,则表明审计意见对高管离职具有调节作用,且随着不利审计意见的发布,关联高管的离职率更高。因此,我们预期β2>0。

表1 研究变量界定

(三)数据来源

本文的研究样本选自美国证券交易委员会登记的上市公司,具体数据取自2010—2015年标准普尔公司数据库。另外,为了方便上市公司和信息使用者,美国的证券监管部门要求上市公司以电子化方式存入档案,并形成一个电子数据收集、分析和检索的资料库(EDGAR),该数据库可自动收集、确认、分类、接受和传播上市公司资料,可极大地提高监管机构的工作效率,强化上市公司信息披露的规范程度,为投资者获取证券市场信息提供更多便利,同时促进了证券信息服务产业的发展。

四、实证分析

(一)描述性统计分析

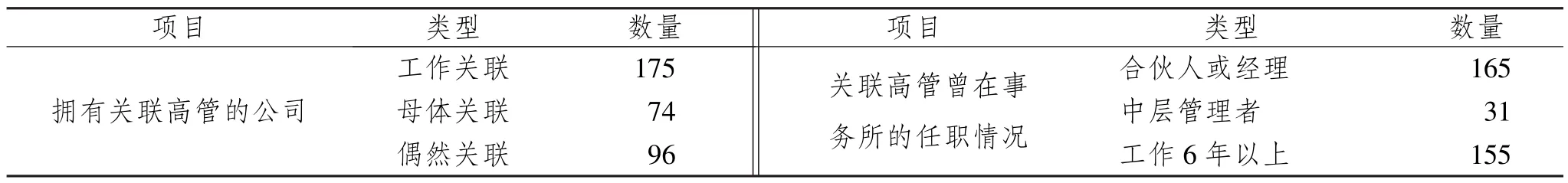

表2的描述性统计分析表明:拥有关联高管的公司数量有345家,其中工作关联175家,母体关联74家,偶然关联96家,相比较其他两种关联关系,工作关联在实际中更普遍。541家公司聘任有审计经验的非关联高管;3 069家公司的高管没有任何审计经验。关联高管的具体情况如下:41家公司的高管曾是事务所的合伙人;124家公司的高管曾任事务所的经理;31家公司的高管曾任事务所的中层管理者;155家公司的高管曾在事务所工作6年以上时间。

对于审计意见、关联关系与高管离职率之间的关系,本文同样作了相关描述性分析,具体见表3:得到“干净”审计意见的关联高管次年离职率为14.1%,得到不利审计意见的关联高管次年离职率为36.5%,得到“干净”审计意见的非关联高管次年离职率为24.6%,得到不利审计意见的非关联高管次年离职率为27.4%。从数据可以看出,得到不利审计意见的关联高管次年离职率相对较高,而得到“干净”审计意见的关联高管次年离职率相对较低,审计意见对关联高管离职起到了一定的干扰作用,“干净”审计意见的公布有利于降低高管的离职率。换言之,不利审计意见的公布增加了关联高管离职的可能性。同时数据显示,当审计意见的类型为“干净”审计意见时,非关联高管的离职率较关联高管的离职率高;当审计意见的类型为不利审计意见时,关联高管的离职率反而较高。对于此项的解释,本文认为基于高管与企业之间的委托代理关系,正是由于关联关系的存在,企业会考虑关联关系带给企业的利弊,为继续得到“干净”审计意见,企业会保持与高管的雇佣关系,相比非关联高管而言,关联高管离职的可能性会降低;当不利审计意见引起社会的关注时,意味着这种关联关系几乎没有带来任何的附加价值,企业可能为规避嫌疑而辞退关联高管,导致关联高管的离职率增加。对于审计意见是否是关联高官与高管离职率之间的调节变量,本文作了进一步的调节效应分析。

表2 关联高管及其任职情况的描述性统计

表3 审计意见与高管离职的描述性统计

(二)回归分析

为了厘清关联关系、审计意见与高管离职之间的相互关系,使用SPSS16.0统计软件进行分析,结果见表4及表5。

表4 模型一的回归分析结果

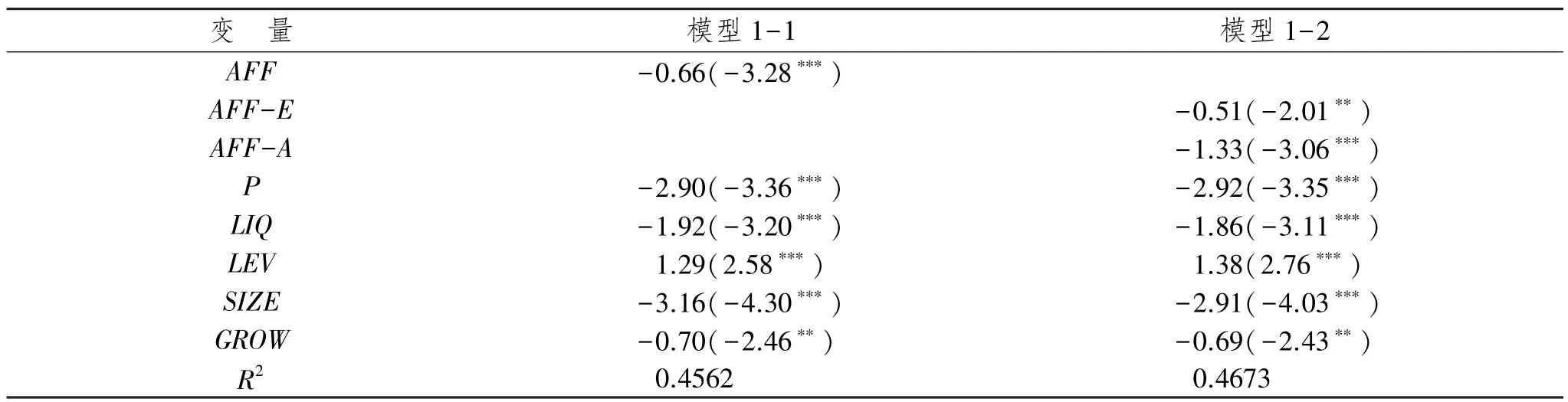

根据模型一,根据实证检验的需要,分别引入不同变量,形成模型1-1和模型1-2。表4中,模型1的回归分析结果显示:AFF系数为负值,并且在1%水平下显著。这表明:拥有关联高管的公司更经常得到“干净”的审计意见。这也验证了我们之前的假设:先前在事务所积累的审计工作经验使上市公司高管易于规避正常的审计测试程序,与前审计同事的个人友谊或信任使审计人员的独立性降低,从而使审计报告的意见受到“污染”。假设1得到验证。

由于审计人员个体可以自由选择工作机会以及审计工作带来的便利性,审计人员可以与被审计公司高管较为密切接触,如果审计人员通过实施审计过程拥有关于客户公司未来财务状况的私有信息,这些私有信息可能会影响审计意见,也可能影响审计人员决定是否接受客户提供的未来工作机会。审计人员更有可能接受财务状况比较健康的公司提供的工作机会,个体选择可以诱导工作关联和“干净”审计意见之间的虚假关系。但个体选择的问题仅与工作关联有关,而与母体关联无关。因为如果公司高管与事务所存在母体关联,说明他(她)以前并没有审计过该公司,因此不会有关于该公司未来前景的私人信息。细分工作关联和母体关联有助于提供关于审计人员个体选择结果的证据,因而更进一步地,我们将关联关系细分为工作关联(用AFF-E表示)和母体关联(用AFF-A表示),模型2的实证结果表明:AFF-E、AFF-A的系数均为负且通过显著性检验,说明不管是工作关联还是母体关联均容易得到“干净”的审计意见;并且,AFF-A的系数要远远高于AFF-E的系数,说明“干净”审计意见在母体关联中更容易获得,同时也表明:审计人员的个体选择并不必然导致关联关系与“干净”审计意见间的必然联系,因而“干净”的审计意见的结果不完全归因于审计人员的个体选择。

表5 模型二的回归分析结果

根据模型二,分别引入不同自变量,形成模型2-1、2-2和2-3,表5的回归结果表明:(1)模型2-1中,AFF没有通过显著性检验,说明是否存在审计关联关系不必然导致高管离职,可能只有在被出具非标准审计意见的前提下,关联高管才会比非关联高管有更高的离职率。(2)模型2-3中,交叉项AFF×M的系数在5%的水平下通过了显著性检验,且为正,说明审计意见的类型对于关联高管的离职实际上扮演着调节效应的角色。随着不利审计意见的发布,关联高管比非关联高管的离职率高,假设2得到验证。这也说明:如果公司为避免不利的审计意见而重视高管与事务所之间关联关系的价值性,他们将留任关联高管。但关联高管并不总是能够阻止不利的审计意见的公布,如果不利审计意见使公司认识到关联关系的价值其实是有限的,则公司为规避嫌疑会解除与有关联关系的高管,从而关联高管离职率较非关联高管的离职率较高。(3)模型2-2和模型2-3中M的系数为正,但没有通过显著性检验,说明在调节效应模型中审计意见与高管离职之间没有关系,该结果也进一步验证了审计意见对于公司关联高官与高管离职率之间是纯调节效应,而非中介效应。(4)FIN系数为正,但没有通过显著性检验,表明公司高管是否离职与担任财务职位并无关系。TEN系数在1%的水平下显著为负,这意味着高管任职时间越长,离职率越低。

五、结论及建议

正如所有职业存在跳槽一样,审计师为避免职业倦怠或者追求职业上升空间,也会存在正常的跳槽。但若跳槽至自己曾经审计过的公司,就形成审计关联。上市公司高管—事务所关联主要有三种类型:工作关联、母体关联和偶然关联。由于偶然关联比较少见,本文主要分析上市公司高管与会计师事务所的工作关联和母体关联关系是否会削弱审计人员的工作独立性,减少审计人员发现并报告问题的可能性,从而降低审计质量,事务所出具审计意见是否影响关联高管的离职率。通过实证分析,本文发现:拥有关联高管的公司更经常得到“干净”的审计意见;与非关联高管对照组的对比说明,随着“干净”审计意见的公布,关联高管比非关联高管的离职率低;而随着不利审计意见的公布,关联高管的离职率较高;任职时间越长的上市公司,高管离职率越低。审计关联关系的存在影响了审计意见的类型及高管的离职率,为保证资本市场建立一个公平公正的发展环境,审计关联关系的存在应引起有关部门的高度重视。美国在关联法规方面的制定比较具有代表性,2002年度出台的《萨班斯法案》试图阻止产生工作关联的问题,但母体关联尚没有引起监管者足够的注意,有关审计关联关系的法规尚待进一步的研究。

较之美国,我国对关联关系的研究主要集中于关联方交易及政治关联。关联方交易使得利益相关方有目的的转移利润规避税收;在中国目前特殊的制度环境下,很多企业谋求同当地政府建立良好的政企关系,以期获得经济利益。但已有的研究表明:存在政治关联的高管会因追求自身政治利益,而追求企业的表象绩效,即扮演“掠夺之手”的角色,从而对企业造成负面影响。审计关联关系在我国上市公司高管与事务所之间普遍存在,但我国关于审计关联的研究起步较晚,我们应警惕这一现象带来的危害,及时出台法规进行预防。本文认为可采取以下防护性措施:

(1)监管机构应该完善监管方案禁止工作关联,从而设置屏障防止高管聘任自己曾经工作过的事务所。2003年颁布的《关于证券期货审计业务签字注册会计师定期轮换的规定》以及2004年颁布的《关于改进和加强企业年度会计报表审计工作管理的若干规定》,要求事务所为同一公司的审计服务期限以及签字注册会计师为某一机构连续提供审计服务不能超过5年,这虽然能在一定程度上减少长期“合谋”,但却未明令禁止被审计单位与会计师事务所的关联关系,必然对审计人员的独立性产生影响。制度的空白为实务中利用关联关系操控审计质量留下了可能的空间,因此,为了完善外部监管环境,制度的健全是首位的。

(2)鉴于关联关系减少审计人员发现问题的可能性,事务所应改变审计测试方法,严格规范审计流程,以防止被有审计工作经验的前同事即上市公司高管规避。现任高管作为事务所曾经的审计人员,接受事务所的各种专业、全面、系统的培训,参加过事务所对各行业的多项审计,因而拥有行业专长和处理复杂业务事项的工作经验,这些培训经历和审计经历使其比较熟悉该会计师事务所的审计技术,通晓审计测试方法,因而能够降低被发现财务问题的概率。前人的研究已经证明了拥有会计专业技能的专家进入审计委员会,能加强公司治理,有效提升财务报告的质量。因此,会计的专业背景加上丰富的审计经历,使具有关联关系的高管更具有监管优势,为更好地利用其专业背景和审计经历,可委任有关联关系的高管在审计委员会任职,或者聘任有审计工作经验但并无工作关联关系的高管,以更有效地发挥对财务报告和内部控制的监管治理效应,提升公司治理水平。

(3)鉴于关联关系损害审计人员的独立性,事务所应通过变更审计小组成员,禁止有工作关联的审计人员参与审计该公司,以防止审计人员的审计意见受到个人友谊或信任的影响。美国的SOA法案已经明文禁止工作关联,而我国的社会监管环境相对较为宽松,比较看重社交圈子和人情关系,因而在法律尚未出台之前,事务所应该保持高度的自律。首先,审计项目组应事先了解被审计单位的高管工作背景,考虑审计人员的审计能力和人际社会关系,优化组合审计团队成员,安排工作态度严谨认真、经验丰富的审计人员参与审计工作,或者复核已经审计的工作;其次,审计团队应对有审计经验的高管保持更高的警惕性、更高的谨慎性和职业怀疑,敢于挑战而不能盲目信任。依靠制度的他律加上自身的自律,才能为提高审计质量提供坚实的保障。

参考文献:

[1]ANN L W,WILLIAM H,SUSAN E M.Audit Quality:A Synthesis of Theory and Empirical Evidence[J].Journal of Accounting Literature,2004(23):153-193.

[2]张宏亮,文挺.审计质量替代指标有效性检验与筛选[J].审计研究,2016(4):67-75.

[3]GEIGER M A,LENNOX C S,NORTH D S.The Hiring of Accounting and Finance Officers from Audit Firms:How Did the Market React?[J].Review of Accounting Studies,2008,13(1):55-86.

[4]LENNOX C.Audit Quality and Executive Officers’Affiliations[J].Journal of Accounting Research,2005,39(2):201-231.

[5]DOEDELL T D,KRISHMAN J.CAP Forum on Enron:Former Audit Firm Personnel as CFOs:Effect on Earnings Management[J].Accounting Perspectives,2014,3(1):117-142.

[6]刘继红.审计定价决定因素及其相互关系研究[J].武汉理工大学学报,2009(2):152-156.

[7]刘继红.高管会计师事务所关联、审计任期与审计质量[J].审计研究,2011(2):63-70.

[8]刘继红,章丽珠.高管的审计人员工作背景、关联关系与应计、真实盈余管理[J].审计研究,2014(4):104-111.

[9]张俊民,胡国强,孔德立.高管审计背景、会计师事务所关联与审计定价——来自中国A股上市公司的经验证据[J].中央财经大学学报,2013(5):90-96.

[10]周兰,郭瑞,刘桂良.高管角色视角下高管会计师事务所关联与审计质量的研究[J].东岳论丛,2015(4):138-143.

[11]伍利娜,王春飞,陆正飞.企业集团审计师变更与审计意见购买[J].审计研究,2013(1):70-78.

[12]乔贵涛,赵耀.非标准审计意见、事务所特征与操控性应计——来自中国上市公司的经验证据[J].山西财经大学学报,2014(10):98-110.

[13]张俊瑞,刘慧,杨蓓.未决诉讼对审计收费和审计意见类型的影响研究[J].审计研究,2015(1):67-74.

[14]谭洪涛,张筱.非标准审计意见足以保护审计师吗?——基于证券执法的证据[J].审计研究,2015(3):91-99.

[15]吕敏康,刘拯.媒体态度、投资者关注与审计意见[J].审计研究,2015(3):64-72.

[16]卫旭华,刘咏梅,车小玲.中国上市企业高管离职影响因素的跨层研究[J].管理科学,2013(12):71-82.

[17]李增福,曾晓清.高管离职、继任与企业的盈余操纵——基于应计项目操控和真实活动操控的研究[J].经济科学,2014(3):97-113.

[18]FRANCIS J R,WILSON E.Auditor Changes:A Joint Test of Theories Relating to Agency Costs and Auditor Differentiation[J].The Accounting Review,1988,63(4):663-682.

[19]CLIKEMAN P M.Close Revolving Door Between Auditors and Clients[J].Accounting Today,1996(10):20.

[20]BEASLEY M S,CARCELLO J V,HERMAN D R.Should You Offer a Job to Your External Auditor?[J].Journal of Corporate Accounting&Finance,2015,11(4):35-42.

[21]BUCKLESS F A,BEASLEY M S,GLOVER S M,et al.Auditing Cases:An Active Learning Approach[M].Prentice-Hall,2002.

[22]Report of the HIH Royal Commission.The Failure of HIH:Reasons,Circumstances and Responsibilities[EB/OL].www.hihroyalcom.gov.au/ fi nalreport/index.htm,2003.

[23]MOORE D A,LOEWENSTEIN G,TANLU L,et al.Auditor Independence Conflict of Interest and The Unconscious Intrusion of Bias[C].Harvard NOM Research Paper,2002.

[24]吴伟荣,刘亚伟.公众压力与审计质量——基于会计师事务所规模的视角研究[J].审计研究,2015(3):82-112.

[25]MIAN S.On the Choice and Replacement of Chief Financial Of fi cers[J].Journal of Financial Economics,2001,60(1):143-175.

[26]GOYAL V K,PARK C W.Board Leadership Structure and CEO Turnover[J].Journal of Corporate Finance,2002,8(1):49-66.