从2017年年报看农商行经营发展

王继康 朱民武

农商行作为商业银行的一种重要类型,在服务实体经济与践行普惠金融过程中发挥着重要作用,其经营情况也被密切关注。随着农商行年报以及监管部门统计数据的陆续披露,本文希望通过梳理资产规模较大型农商行和上市农商行等典型性农商行年报所披露的相关信息,从中窥探出农商行这个群体在经营过程中所呈现出的一些典型特征。通过深入分析,发现农商行的经营发展呈现的发展态势。

农商行经营发展的七个良好态势

农村金融机构资产规模稳步快速增长。根据银监会公布的统计数据,截至2017年年末,农村金融机构(包括农商行、农村合作银行、农村信用社和新型农村金融机构)的总资产为32.82万亿元,同比增长9.78%,同期末中国商业银行资产整体增速仅8.31%;农村金融机构总資产占银行业金融机构总资产的比例为13%,较上年期末提升0.13个百分点,同期末城市商业银行总资产占银行业金融机构总资产的比例为12.57%。资产规模居于国内农商行同业前五位的机构,2017年末其总资产都在七千亿元以上。国内资产规模最大的农商行为重庆农商行,2017年末其资产规模逾九千亿元,资产规模突破万亿元指日可待。(见表1)

越来越多的农商行走向资本市场。经过多年的市场历练与勤勉经营,一批优秀的农商行脱颖而出。截至2017年末,在A股上市的农商行有五家,在H股上市的农商行有三家,新三板上市的农商行有三家,这批率先走向资本市场的农商行成为中国优秀农商行的杰出代表,其经营管理水平步入国内先进银行行列,展现出高超的风险管控水平与资产盈利能力,各项经营指标居于行业优秀水平。根据已披露的公开信息统计,拟上市的农商行逾三十家,其上市目的地主要为A股和新三板,未来,会有更多优秀的农商行走向资本市场,上市的农商行队伍将越来越壮大。(见表2)

农商行的公司治理日趋完善,优秀农商行开始对外输出管理经验。通过股份制改造和经营体制的改进,农商行的公司治理机制日益完善,公司治理水平逐步提高。农商行对于公司治理规范重要性的认识日益深化,普遍建立“三会一层”的公司治理结构,过去股权高度集中的现象有所改善,股权结构趋于合理,信息披露也更加充分。部分优秀的农商行开始控股或者参股更小的农商行,向外输出本行优秀的管理经验,例如,广州农商行控股湖南株洲珠江农商行,无锡农商行投资参股了江苏淮安农商行、江苏东海农商行这2家农商行;江阴银行参股江苏靖江农商行和江苏姜堰农商行,并成为这两家银行的最大股东。随着政策的放开与市场竞争的演化,未来会有更多经营不善的小型农商行被实力强大的农商行兼并重组,行业格局将会发生较大变化,强者恒强的趋势会愈演愈烈。

农商行深耕本地市场,表现出较强的业务竞争力。作为区域性金融机构,农商行立足本土,深耕农村市场,在本地市场表现出较强的业务竞争力。农商行在农村区域市场具有广泛的网点分布,对于本土市场能做到服务全覆盖。例如,截至2017年末,广州农商行在广州地区开设有637家营业网点,网点数量居广州地区银行业金融机构之首,其营业网点分布于广州的大街小巷,而网点数量位居第二位的工商银行在广州地区的网点数量仅368家。如此密集的网点布局,这让其在本地市场构建了广泛的营销网络。基于地缘优势与广泛的客户网络,再加上多年以来积累的服务沉淀,使得农商行对于本土企业和本地居民具备深刻的理解与认知,让其有能力通过创设各类特色金融产品和服务较好地满足客户的综合金融需求,进而与本地企业和居民形成深厚的客户服务关系,天时、地利、人和皆俱,这使得农商行在本地市场具备强大的业务竞争能力。具体而言,不少农商行的各项存款与各项贷款份额居于本地同业机构首位。以A股上市的五家农商行为例,其存款份额普遍在20%以上,贷款份额基本在15%以上,在本地的银行业金融机构中存贷款份额排名位于前列。(见表3)

定位服务三农与中小微企,践行普惠金融理念。农商行业务主要集中于城郊拓展区、经济开发区、乡镇等经济增长区,这些区域广泛分布着各类中小微企业,为农商行提供了广泛的客户资源,再加上大部分农村行业银行规模有限,在服务大型企业方面与大型商业银行和股份制商业银行相比没有竞争优势。因此农商行基本选择服务三农与中小微企作为自己的市场定位,走差异化发展路线,为本地中小微企提供各类金融服务。农商行在长期的金融实践中与本地中小微企业和农村客户形成了良好的银企关系,大幅缓解了小微企业的融资困难,同时也较大程度地舒缓了三农地区的金融排斥问题,是普惠金融的切实践行者,为地方经济发展做出了卓越贡献。

农商行拥有较高的净息差水平。银监会公布的2017年末统计监管数据显示:各类商业银行的净息差相比较,除民营银行畸高之外,农商行的净息差水平最高,历年的统计数据类似。农商行的净息差水平较高可以借助风险定价理论进行解释,根据收益与风险相匹配的经济学原理,承担了高风险理应获得高收益。农商行的主要客群为中小微企与农村客户,相对于实力强大的大型企业而言,这类企业客户的经营失败概率较高,发生信贷违约的风险也相对较大,因此理应对这类客户的贷款收取更高的利息,否则农商行的利息收益难以覆盖其高企的不良贷款损失。(见图1)

依托村镇银行,开展跨区域业务布局。国内除了少数农商行如张家港农商行、上海农商行和深圳农商行等在省外开立网点外,大部分农商行都未能跨省设立网点,跨区域经营受到严格监管限制。但是,国内资产规模居于前列的农商行,业务发展迅速,资产扩张较快,这些优秀的农商行已经跻身中型银行队列,随着业务的快速发展,本地有限的市场空间已经难以满足其业务发展需求。并且,农商行的资金配置集中在本地区域和特定行业,风险不能有效分散,农商行迫切需要通过跨区域经营来分散资金区域集中度过高的风险,但是,现行的监管政策尚未放开对于农商行跨省开设营业网点的管制,并且,随着降杠杆防风险任务的深度推进,本已出现放松苗头的监管政策又趋于更加严厉,农商行跨省设置分支机构的诉求短期内无法得以满足。在这种监管环境下,农商行纷纷发起成立村镇银行,希望能借助异地村镇银行实现业务的跨区域发展。当然,农商行在取得巨大进步的同时,在经营过程中也遭遇到诸多挑战。

农商行经营过程中的诸多挑战

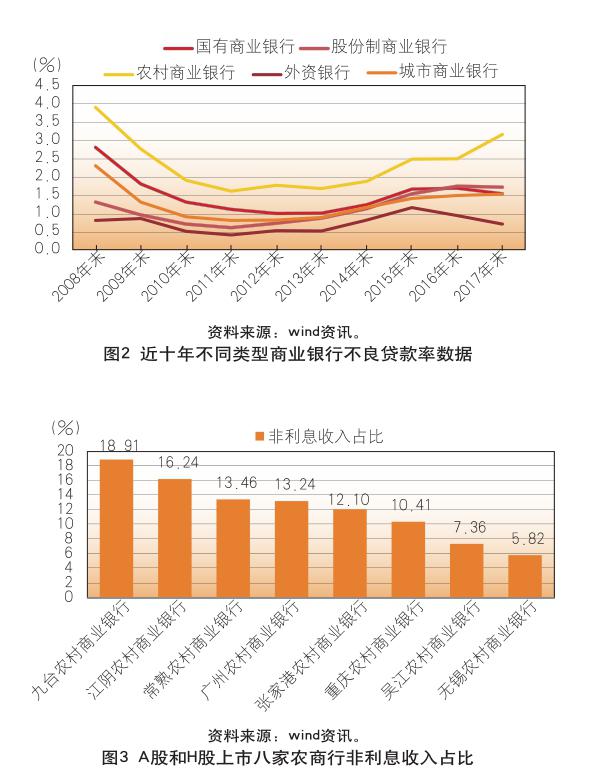

不良贷款率相对较高,资产质量管控水平有待提升。近十年不同类型商业银行的不良贷款率数据显示:农商行的不良贷款率一直高企,长期居于各类商业银行之首。截至2017年末,農商行的整体不良贷款率高达3.16%,较上年期末上升0.67个百分点,而其他各类商业银行的不良贷款率较上年末都有不同幅度的下降。数据表明,农商行的资产质量在各类商业银行中垫底,并且资产质量依旧呈现恶化趋势。农商行高企的不良贷款率有历史原因,也与所服务的主要客群的企业资质密切相关,不过,最主要的原因仍旧是农商行自身的风控能力不足,其风险控制体系存在较大的完善空间,如何有效提升资产质量管控水平是目前农商行所面临的最大考验。可喜的是,也有少数农商行表现出较高的风控水平。例如,北京农商行2017年的不良贷款率仅0.55%,重庆农村行业银行的不良贷款率为0.98%,其资产质量大幅优于国内大多数商业银行。(见图2)

业务集中度较高,抗风险能力较弱。农商行作为区域性商业银行,其资产规模与本地经济的发展程度密切相关,其资产质量则与本地实体企业的经营水平高度相关。大部分农商行展业局限于本地市场,县域农商行表现尤为突出,较少在省内异地设有分支机构,设有省外机构的农商行数量更少,这样导致农商行的贷款区域集中度非常高,不能像国有商业银行和股份制商业银行那样通过全国布局来分散区域集中度过高的风险。从A股上市的几家农商行2017年报所披露的数据来看,本地业务收入占比普遍在70%以上,有的上市农商行本地业务收入占比甚至超过90%,更多的小型县域农商行的业务收入基本来自本地,区域集中度非常高。此外,大多数农商行所在的区域,本地政府会重点发展与扶持一些特定行业,当地的企业也主要集中分布在少数几家核心企业的上下游,这些企业都是当地农商行的重要客户,结果是导致农商行贷款的行业集中度非常高,这会产生较高的行业集中风险,一旦行业萧条或者一家核心企业经营不善所引发的信用违约,都可能引起本地资本规模有限的农商行的破产倒闭。

金融服务和金融产品较为单一,创新能力有待加强。2017年,全国商业银行整体的非利息收入占比为22.65%,而上市农商行所披露的非利息收入占比都低于20%,若将非利息收入占比作为衡量商业银行多元化程度与金融创新能力的指标,从上市农商行所披露的数据看,农商行的业务创新能力大幅低于全国商业银行整体水平。农商行创新能力不足的原因来自以下几个方面:第一,农商行主要服务中小微企与三农客户,这类客群对于金融服务的需求较为简单,主要为传统的信贷业务和结算业务,缺乏对于创新型金融产品的强烈需求,这在一定程度上抑制了农商行的金融创新动力;第二,大部分小型农商行所在业务区域大中型商业银行进入的数量有限,市场竞争激烈程度相对较低,安逸的经营环境在很大程度减缓了农商行业务创新的迫切性;第三,农商行在获取牌照方面受到诸多限制,不具备多类金融业务的开展资质,这也较大程度限制了农商行的产品创新能力。在多种因素的共同作用下,农商行所提供的金融产品和服务较为单一,产品创新能力严重不足,一旦市场竞争环境发生变化,农商行将在激烈的市场竞争中处于颓势。(见图3)

对于优秀人才吸引力不足,人才队伍结构有待优化。农商行地域分布广泛,除少数一二线城市之外,大部分农商行位于三四线城市或者是县域。总体来说,大部分农商行处于非发达地域,资产规模不大,薪酬激励市场化程度不高,人才培养机制不完善,选人机制难以做到公开透明。种种的弊端使得农商行对于人才的吸引力不够,优秀人才缺乏和人才结构不合理是众多农商行共同面临的难题。如何提升对于优秀人才的吸引力是提高农商行核心竞争力的关键所在。

农商行2018年发展展望

根据农商行过去的经营情况与发展态势,对于农商行的未来发展做出如下展望:

资产质量呈现差异,结构分化愈发明显。尽管农村金融机构的整体不良贷款率依旧呈现上升态势,但是根据上市农商行和大型农商行2017年年报所披露的信息,这部分农商行不良贷款率基本都较上年度出现不同幅度的下降,并且大幅低于农商行整体不良贷款率,这意味着,农商行内部的资产质量情况分化严重,并且这种趋势会愈发明显。

经营情况两级分化加剧,行业集中度将有所提升。随着利率市场化的加速推进,商业银行的竞争将愈发激烈,农商行所在的区域性金融市场也不例外。大型银行拥有更大的品牌影响力,更加丰富的金融产品,更好的金融服务能力,其竞争优势明显,大型银行的服务下沉将使得小型银行农商行的生存空间会受到进一步挤压,两级分化的现象会更加严重。在政策的推动下,更多经营不善的小型农商行将被本省或者跨省的大型农商行兼并,农村金融机构的行业集中度将会提升。

跨区域经营加速,有益于分散业务区域集中风险。尽管现行的监管政策不允许农商行跨省设立分支机构,但是,政策仍旧允许实力雄厚的农商行在本省设立异地分支机构,从年报所披露的信息看,这种趋势近年有所加速。未来,会有更多优秀的农商行在省内异地设立分支机构,跨区经营将提速,这将有利于分散农商行业务区域集中风险,但同时会加剧异地分支机构所在区域的市场竞争程度。

行业格局重构,管理效能将得以提升。随着农商行行业集中度的提升,以及经营不善农商行的被兼并重组,优秀农商行对于小型农商行的管理经验输出等诸多因素的综合影响,农商行的行业格局将被重构,更多的落后产能将被淘汰,优胜劣汰的市场规律将促使行业呈现更加健康的发展生态,经营良好的农商行将在市场竞争中胜出,整个农商行的管理效能将会有大幅提升。