“独角兽基金”来了! 何时出手胜算高?

陶丹

·主持人语·

近日,两退市股申请重新上市的消息引发市场各方极大关注。退市股还能重新上市?将会给市场带来怎样的影响?相关话题引发网友热议,支持者认为“有进有退才是一个正常的市场”“给羸弱的A股市场中风险偏好资金一个巨大鼓励”;不同的观点认为“不能开这个先例”“退市之后再上市,那还要退市制度干什么”……

本周市场另一大热点就是“独角兽基金”的火速获批。近日,南方、华夏、易方达等6家基金公司齐齐上报“3年封闭运作战略配售灵活配置混合型证券投资基金”,从产品申报到获批仅仅用了9天时间,创新产品火速获批也正是为了迎接独角兽企业回归A股做准备。未来独角兽打新的暴利不再是少数幸运儿或大机构的专利,普通投资者可借助“独角兽基金”分享参与“独角兽”回归A股的投资机会。

从盘面来看,股指在连续三日反弹后再度呈现震荡格局。热点方面,以贵州茅台、恒瑞医药为代表的消费白马股逆市走强,茅台股价再创历史新高,市值一度突破万亿大关。此外,受《CDR发行与交易管理办法》发布,以及“独角兽基金”获批等消息刺激,独角兽概念股再度活跃,可立克、华自科技、路畅科技等上演涨停潮。那么,CDR试行将会对A股市场产生怎样的影响?CDR独角兽能诞生中国的“漂亮50”吗?投资“独角兽基金”何时出手胜算高?本期栏目将就相关话题展开讨论。主持人 庞丹

“独角兽”是近期新股IPO的热词,首家上市的“独角兽”公司药明康德更在上市之后一口气拉出16个涨停板,最高价138.87元比发行价21.60元上涨5.43倍,打新中签1000股理论上可获利10万元以上,对绝大部分股票账户资金在10万以下的散户来说,这是一笔不小的数字,甚至可以用“三年不开张、开张吃三年”来形容。但面对只有区区0.06%的中签率,绝大部分散户只能望洋兴叹。而就在近期,6家基金公司发起“战略配售灵活基金”,主要以参加新股战略配售为主,投资门槛和一般公募基金一样低至千元,一般投资者都可以参与,“独角兽”打新的暴利不再是少数幸运儿或大机构的专利。

看起来相当不错的一款创新型基金产品,参与价值有多大?回答这个问题之前,先要来看看何谓“战略配售”。由于“独角兽”不少是大盘股,为了减少一次性大批量新股上市对股价形成冲击,因此有“战略配售”的机制,让持股量较大的战略投资者锁定12个月以上的时间再上市流通,而作为锁定不能流通的补偿,战略配售的部分另外划出,享受“百分之百的中签率”。比如工业富联,其战略配售部分为5.908億股,占发行总量的30%,参与战略配售的机构投资者阵容豪华,除了中央汇金公司等央企、国企之外,还有民营的互联网三大巨头“BAT”。如果这六大公募基金成立,也将成为未来“独角兽”战略配售部分的参与者,投资者借道公募基金实现“百分之百中签”将不再是梦想。

不过,“百分之百中签”是否意味着投资者“百分百赚钱”?二者不能简单划上等号。

首先,尽管打新中签不成问题,但锁定期到了之后能否以成本价之上的价格顺利卖出套现,则不是百分百确定的事情。如果新股发行价定得太高或上市之后市场低迷,等12个月甚至更长时间解禁期到了的时候,破发也不是不可能的事情。况且,战略配售部分比重并不小,持股也比较集中,如果和“大小非”限售股解禁形成迭加效应,“独角兽”的价格将承受更大的压力。虽然目前A股市场炒新惯性仍在,“独角兽”也受到热烈追捧,但未来众多“独角兽”逐步上市之后,其稀缺性将会减少,庞大的市值也不利于市场持续炒作。因此,对于未来上市之后是否破发导致盈利化为泡影,投资者仍需要谨慎看待。

此外,由于“独角兽基金”有最长三年的封闭期,封闭期间虽然可以在交易所挂牌买卖,但由于无法按照净值赎回,将会形成流动性折价。即使“独角兽基金”挂牌上市时已经有浮盈,也有可能因为流动性折价的因素,让二级市场的交易价格将浮盈全部抹去。这点和定增主题基金类似,定增基金投资的定向增发股票和战略配售一样,都存在不能流通的锁定期,在二级市场上的交易价格普遍比净值低许多。比如,2021年8月到期,距今三年出头的九泰锐益基金6月5日的净值为0.987元,当天二级市场的价格仅有0.753元,折价率高达23.70%。

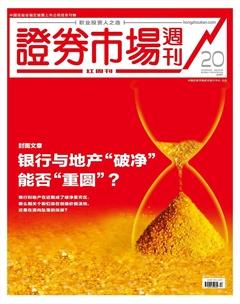

当然,“独角兽基金”和定增基金以及普通封闭式基金有所不同,它的投向十分明确,就是“独角兽”的战略配售,不像其他封闭式基金的投向受到基金公司的主观操作影响。而从近期“独角兽”公司的发行价来看,依然受限于23倍市盈率的窗口指导红线,这在无形中为“独角兽基金”的投资提供了一定的安全边际。而如果“独角兽基金”在发行之后半年到交易所挂牌上市,极有可能是参与了多家“独角兽”新股配售,在股价大幅上涨的阶段,基金净值也会因此水涨船高。在这种情况下,即使出现预期中的流动性折价,也很有可能让参与认购的基民取得正收益。这种情况在以往并不少见,如2017年8月成立的银华明择基金,去年11月24日在上交所挂牌时净值为1.0991元,虽然场内交易价格出现流动性折价,但当天收盘仍有1.036元,虽然比净值折价5.74%,但却比1元的认购价上涨了3.6%(见图1)。笔者认为,未来这6只“独角兽基金”如果运作顺利,有较大概率出现类似的表现。

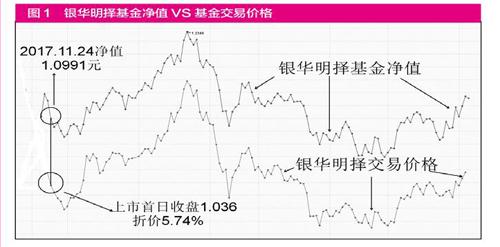

也有另一种可能是,由于“独角兽”新股的大幅炒高,“独角兽基金”成为市场关注的另类对象,导致在交易所挂牌首日不仅没有折价,反而出现大幅溢价。这种情况对于发起成立时参与认购的基民固然是福音,但对于二级市场买入的投资者却极有可能是一次被收割的陷阱。如2014年底成立、2015年挂牌上市的嘉实元和,当时顶着中石化销售公司原始股的光环亮相,上市首日开盘价溢价高达14%,此后价格同样也是由溢价快速转为折价,如果在上市当天开盘价买入的投资者,需要用整整15个月才解套,而几经沉浮,目前价格复权之后和当时的开盘价相差无几,三年多加上分红之后,基金净值增长约14%,而价格却在原地不动(见图2)。因此,高溢价“逆天而行”炒作封闭式基金,早晚需要回归到净值表现和流动性折价的制约,盲目追高买入风险较大。

总体来说,“独角兽基金”的投资分为两个阶段,第一个阶段是近期的发行申购,对于关注“独角兽”公司投资机会,且愿意中长期投资忍受较长封闭期的投资者,可以拿出部分闲钱参与申购,但这部分资金不宜占比过高,导致自身的资金流动性需求受到影响。第二个阶段则是成立之后在交易所挂牌时,此时如果出现大幅溢价,参与申购的投资者可考虑逢高卖出、见好就收,更好的买点则在折价率扩大到一定阶段,至少不低于类似兴全合宜这类封闭式基金的“年化折价率”的水平,如能向高折价的定增基金看齐则更佳,届时将孕育更好的中长期投资机会。

因此,投资者在第一个阶段投石问路少量参与申购,第二个阶段等待折价扩大跌出投资价值再介入,则胜算将比较大。