酒鬼酒公司税收筹划研究

白慧

[摘 要]酒鬼酒公司作为白酒行业的传统企业,其纳税筹划取得了很大的成效,同时也存在一定的筹划不足的现象。因此,本文以酒鬼酒公司为例,针对其近几年的涉税情况进行分析,并提出纳税筹划方案,最后针对整个白酒行业的税收筹划提出建议。

[关键词]酒鬼酒公司;税负;筹划

[中图分类号]F426.82 [文献标识码]A

1 白酒行业税负基本情况

受我国自古以来酒文化的深刻影响,白酒行业在我国的发展历史已经非常久远,因而有着独特的行业特点。随着社会的不断进步以及快生活节奏给人们带来的工作生活压力,白酒行业的发展一直受到国家政策的限制。这种政策的限制主要体现在税收政策上。从之前对白酒企业征收的产品税到如今对白酒企业采用从价和从量征收的消费税,白酒行业在不断壮大发展的过程中一直承受着巨大的税收负担。

2 酒鬼酒公司概况

2.1 酒鬼酒公司经营性基本情况

目前,酒鬼酒公司在以白酒生產和销售为主业的同时,还涉及陶瓷、包装、印刷、投资、贸易等行业,形成了以白酒为核心的大型企业集团。

根据酒鬼酒公司2017年年报显示,从营业收入的构成来看,白酒产品占99.78%;从毛利率构成来看,白酒产品占77.90%。可见白酒类产品对公司的收入和利润贡献巨大,因此应主要针对白酒类产品的经营活动进行纳税筹划。

2.2 酒鬼酒公司税负总体情况

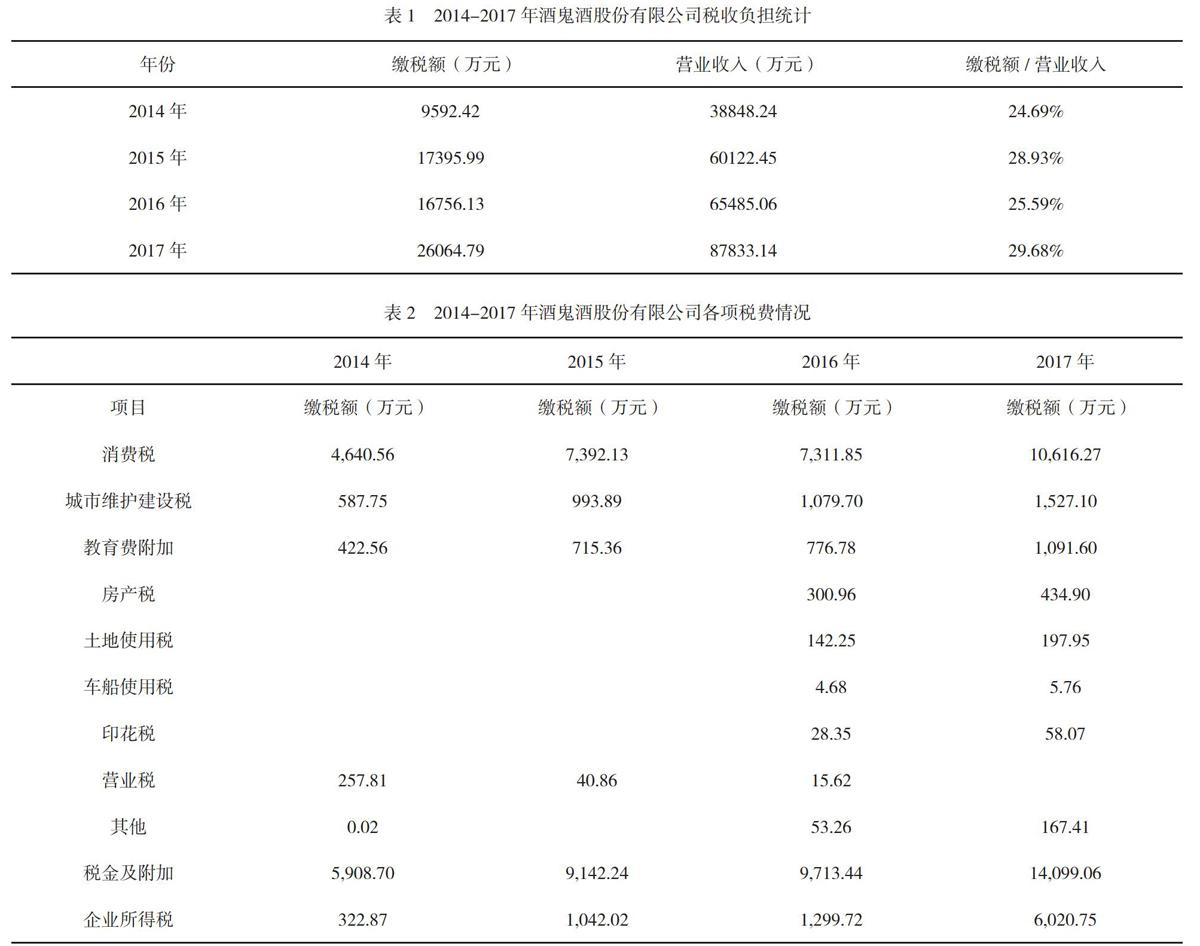

从表1可以看出,2014~2017年酒鬼酒公司缴纳税费呈现逐年递增的趋势,从2014年的9592.42万元增加到2017年的26064.79万元,增幅达171.72%,四年来税负从24.69%增加到29.68%,酒鬼酒公司税收负担从未减轻过。

2.3 酒鬼酒公司税负具体情况

从表2可知,2014~2015年的税种较少,因此整体缴纳的税费相对较少;随着公司规模的扩大,公司所缴纳的企业所得税呈现快速的增长趋势,从2014年的322.87万元增长到2017年的6020.75万元,增幅高达1764.76%,企业所得税税负过高。

3 酒鬼酒公司税收筹划方案

3.1 增加借款利息支出,减少企业所得税税负

根据酒鬼酒公司2017年现金流量表,公司现金及现金等价物净增加额为正,且期末现金及现金等价物余额也为正,说明该公司现金流量充足。

根据2017年合并资产负债表发现,公司2016年和2017年均未通过银行取得长期借款,2017年未取得短期借款。通过报表附注可知,2016~2017年公司的财务费用均为负数,主要是因为公司的银行存款利息收入大于利息支出。说明公司没有通过向银行贷款取得资金,从而没有利用好借款利息支出给公司带来的抵税作用。

因此,公司可以考虑在2017年初向银行借款,使得利息支出大于利息收入,从而使财务费用为正数,并尽可能加大借款利息支出计入财务费用的份额,使得财务费用可以冲抵更多的当期损益,从而起到抵税的作用。

为计算简便,假定公司于2017年初通过原酒质押融资方式向银行借款600万元用于公司经营活动,经查,酒类企业通过原酒质押融资的综合资本成本大约在13%~15%,此处取平均数14%作为综合资本成本,则年利息为84万元,2017公司缴纳所得税322.87万元,那么,银行贷款起到的抵税作用为21万元,企业实际的资金成本为10.5%。

通过本次筹划方案,公司不但可以获得节税收益,还可以将公司剩余自有资金投资于收益较好的外部项目,从而获得更高的投资报酬。

3.2 购置环保专用设备,减少企业所得税税负

根据2017年年报,酒鬼酒公司属于环境保护部门公布的重点排污单位,公司主要污染物有废气和污水,其中废气排放的污染物主要是SO2和氮氧化物,根据《环境保护专用设备企业所得税优惠目录》(2017年版),其中就有专门脱硝和SO2转化的选择性催化还原脱硝设备,污水排放的污染物主要是化学需氧量(COD),上述文件中也有针对COD去除的超磁分离水体净化设备。

因此,公司可以引进上述提到的两个设备,便可按照该专用设备投资额的10%抵免当期公司的应纳所得税额。为简化计算,假设2016年年底设备投入使用,假定该设备的投资额为4,000万元,公司2017年缴纳企业所得税为6,020.75万元,从而可以抵免的税额为400万元。

可以看出,虽然购买该环保设备投资额巨大,但考虑到公司现金流充足,不会给公司造成太大的财务困难,并且可以通过抵免税额的税收优惠抵免6.64%的企业所得税,减轻公司税负效应明显。

3.3 减少计税收入,减少企业所得税税负

目前,酒鬼酒公司已经涉及投资行业,且多年来现金流一直很稳定地增长,因此可以考虑通过其子公司深圳市利新源科技投资有限公司将资金投资于免征企业所得税的项目上,既可以获得投资收入,又可享受免税收入,从而减少计税收入。

因此,公司可以用资金购买国债,或者购买符合条件的居民企业的股票等。

4 白酒行业税收筹划

4.1 税收筹划应符合经济性原则

纳税筹划对企业来说是一项管理活动,而管理是有成本的。例如,很多白酒企业为了少交消费税,经常将企业的销售部门变成独立核算的销售公司,先将白酒卖给关联的销售公司,再由销售公司直接对外销售,对关联企业整体而言,就达到了节税的效果。但是将一个企业分离为两个企业,会带来很多管理上的问题,导致原来作为一个企业的内部管理问题转化为两个企业之间的协作问题,会使公司整体效率降低,增加纳税筹划的成本。

4.2 税收筹划应注意时效性

税收法律是企业进行纳税筹划的依据,因此企业在进行纳税筹划前,必须注意相关税收法律的最新情况,避免因筹划的滞后性给企业造成税收上的负担。例如,1998年我国发布了关于粮食类白酒的广告宣传费一律不得在税前扣除的文件,规定“对粮食类白酒的广告宣传费一律不得在税前扣除”。这一政策使得白酒企业将广告费作为重点筹划的对象,当时大多数企业通过以关联企业的名义发布广告对整体企业进行宣传,实现了纳税筹划。但是,2009年发布了财税72号文件,未对粮食类白酒的广告费进行明确规定,这又让白酒企业恢复对白酒广告的投入力度,体现了纳税筹划与税收法律的紧密联系。

5 结语

综上所述,合理运用税收筹划方法,可以为企业减轻税收负担,增加企业发展活力。本文针对酒鬼酒公司提出的纳税筹划方案,希望可以为其减轻税负、降低经营成本、实现企业价值起到一定的作用。

[参考文献]

[1] 刘兆华.纳税筹划[M].大连:东北财经出版社,2017.

[2] 杨建军.酒鬼酒公司纳税筹划研究[M].湖南:湖南大学,2006.

[3] 马哲君,石雨蠢.企业税收筹划面临的风险与防范对策[J].现代商业,2016(06).