全球航企“兵器谱”

曲小

近期,英国《飞行国际》杂志公布了一年一度的《全球航空公司排行榜》。榜单分析表明,在合并重组以及长期向好的经济周期作用下,全球民航运输业呈现出良好的发展态势。尽管2017年全球百强航空公司的整体利润小幅下降,但营业利润超过10亿美元的企业达到了史无前例的20家。

10亿美元俱乐部

此次入围的100家航企的營业利润较上一年(2016年)下降3%,约为570亿美元。造成利润小幅下降的主要原因是北美地区航空公司的整体利润出现了一定程度的下滑。尽管从绝对量来看,北美地区航企依旧在业内保持领先地位,贡献了近一半的利润,但与2016年相比,该地区航企的营业利润下降了11%,总额约为260亿美元。

榜单中,营业利润超过10亿美元的企业达到了20家,创历史新高。对此,业内人士表示,当前全球航空运输业无论是利润水平,还是可持续增长方面,都超越了以往任何时期,而10亿美元俱乐部成员数量的增长则是最佳印证。

2009年,受金融危机的影响,全球只有一家航空公司的营业利润超过10亿美元。即便是在经济逐步复苏的2013年,也只有7家航空公司的利润达到10亿美元。2017年,新进入10亿美元俱乐部的分别是阿联酋航空和土耳其航空。这两家航企在2015年利润均曾突破10亿美元,但在2016年因各种原因跌落至10亿美元以下。2017年,两家公司再次重返10亿美元俱乐部。

地区发展不平衡

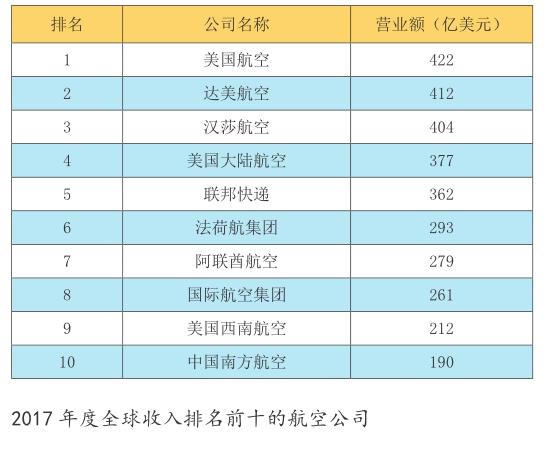

在这20家企业中,北美的4家航空公司包揽了排行榜的前四名,分别是美国航空、达美航空、西南航空和联合航空。但是,这4家航空公司的利润较2016年出现了小幅下滑,4家公司2017年的总利润约170亿美元,占榜单中百强航企营业利润总额的30%。

造成北美地区航空公司利润下降的主要原因是劳动力成本和燃油成本的上涨。由于北美地区航空公司大多进行燃油套期保值,因此它们最先享受到低油价带来的好处。相对而言,在油价上涨时期,它们也会比同行更早地承受油价上涨的压力。在燃油价格缓慢上涨的当下,北美航企已经开始感受到压力。

除了经济形势向好和燃油价格相对较低这两个因素之外,并购和重组也是企业盈利能力提升的关键。航企间的整合不仅使企业的经营规模扩大,盈利能力提高,同时也减少了重复的组织机构,消除了部分同行业竞争。这一特点在欧洲航企身上表现得十分明显。

2017年,欧洲三大网络型航空集团——汉莎集团、国际航空集团和法荷航集团旗下的单个子公司汉莎航空、英国航空和荷兰皇家航空的营业利润均突破10亿美元。其中,荷兰皇家航空2017年的表现再次超过其兄弟公司法国航空。

亚太地区如今已成为全球最具活力的民用航空市场。根据亚太航空公司协会(AAPA)的统计,2017年亚太地区航空公司的净利润总额达到88亿美元,同比增长31.3%。其中,中国和日本航空公司的盈利水平在该地区占据领先地位。但是,该地区营业利润超过10亿美元的航空公司却只有澳洲航空一家,这也是澳航连续第三年跻身10亿美元俱乐部。2017年,国泰航空的亏损进一步扩大,令人感到可惜。2010年,国泰航空曾经是当时10亿美元俱乐部的成员之一。

困扰亚太地区航企的另一个问题就是利润率普遍偏低。2017年,亚太地区航空公司的总营业收入为1766亿美元,同比增长6.7%,客运收入增长6%,达到1356亿美元,但由于竞争激烈,客运收益率同比下降1%,平均客公里收益仅为7.9美分。未来,随着该地区劳动力成本的上涨以及更多低成本航空公司的组建,竞争将更加激烈。

曾经风光无限的海湾地区航空公司2017年的表现不尽如人意。在此次公布的百强榜单中,该地区只有阿联酋航空的营业利润超过10亿美元。阿提哈德航空在经历了一系列投资失败,尤其是在欧洲市场受到重挫后,2016年亏损高达20亿美元,2017年尽管亏损有所减少,但仍达到15亿美元。目前,阿提哈德航空正在进行重组,以期早日走出亏损的阴霾。

2017年6月,波斯湾断交危机升级之后,卡塔尔航空的运营受到较大影响。多个邻国对卡塔尔关闭领空,迫使卡塔尔航空不得不重新构建航线网络。截至榜单发布时,卡塔尔航空还未公布其2017年业绩报告,但首席执行官Akbar Al Baker曾经表示,公司可能面临较大的损失。

非洲地区航空公司的运营依旧举步维艰。尽管近几年该地区客运量不断增长,但平均客座率只有70%,低于行业平均水平10个百分点。这主要是由于该地区主要的经济体尼日利亚刚刚摆脱经济衰退的阴影,南非经济增长乏力。虽然埃塞俄比亚航空再度实现赢利,但南非航空却依旧深陷亏损泥潭。此外,肯尼亚航空、埃及航空等航空公司的运营状况也难以令人满意。

货运与低成本航空活跃

在《飞行国际》百强榜单中,航空货运运营商和低成本航空公司的表现十分抢眼。

货运业务方面,受益于货运量的强势周期性反弹,航空货运运营商的收益出现回暖。2017年,全球货运量的增长主要源于企业需要快速补充库存以满足预期外的强劲需求,货运量增速达到全球贸易增速的2倍,全年货运总收入达到545亿美元。在此背景下,此次百强名单中,货运航空公司(包括百强航空集团旗下的大型货运公司)的收入总额增长了25%。其中,卢森堡货运、汉莎航空货运、中国国际货运航空和新加坡货运等都从亏损或微利状态转为上亿美元的盈利。与客运量迅猛增长相似,亚太地区货运量在2017年占到全球货运总量的37%。在电子商务持续快速发展的背景下,全球货运量增速将有望继续超过全球贸易增速。

低成本航空公司在全球航空运输市场扮演着越来越重要的角色。在此次百强排行榜中,低成本航空公司的营业收入占全行业总收入的16%。如果把样本范围扩大至2017年全球收入最高的50家低成本航空公司,则其收入总额较上一财年攀升了11%。

就营业利润而言,这50家航企的整体利润下滑了6%,约为126亿美元。尽管如此,低成本市场依然是一块充满诱惑的“蛋糕”。全球10大低成本航空公司中,仅有挪威航空一家由于迅速扩张,在2017年出现了亏损。

净利润方面,全球最大的50家低成本航空公司2017年的净利润总额较上一年增长了15%,这在很大程度上得益于2017年12月的税法改革为美国航企带来的一次性收益。其中,美国西南航空获得了14亿美元的税务收益,导致其净利润暴增55%,达到35亿美元。

从盈利能力和体量来看,美国西南航空依旧是全球最大的低成本航空公司。2017年,其按绝对价值计算的营业利润和净利润在低成本航空公司中位列第一。事实上,就营业利润而言,西南航空也是盈利能力排名全球第三的航空公司。同时,西南航空也是唯一登上全球航空集团收入十强榜单的低成本航空公司。

此外,低成本业务在全球大型航企业务中的地位日益突出。在全球最大的30家大型航企中,约有一半的航企成立了低成本航空公司。由此可见,低成本航空是一个快速增长的细分市场。同时,有越来越多的低成本航空公司开始涉足远程航线。

在欧洲,尽管该区域最大的低成本航空公司瑞安航空一直坚持不进入远程低成本航空运输市场,但该区域内其他航空公司已经跃跃欲试。在亚洲,低成本航空公司早已开始用宽体客机运营远程航线,马来西亚的亚航X、澳大利亚的捷星航空、菲律宾的宿务太平洋航空等取得了不俗的成绩。

正是看到了亚太地区低成本航空公司在远程航线的成功探索,欧洲低成本航空公司意识到是时候加快步伐了。目前,挪威穿梭航空和冰岛WOW航空公司占据了跨大西洋航线的主要份额。尤其是挪威穿梭航空,除了用宽体客机运营远程航线之外,新一代窄体客机也将被其用于远程航线。仅2017年,该公司就在英国和爱尔兰的五个城市投放了波音737MAX飞机,并且在美国的三个二线机场运营。此外,该公司还订购了108架737MAX飞机、26架787飞机、30架A321neoLR,这些订单表明其在远程低成本市场的扩张还将持续很长一段时间。

在此背景下,欧洲三大航空集团不得不加速发展各自旗下的远程低成本航空公司,以抢占更多的市场份额。其中,国际航空集团成立了LEVEL品牌的子公司,用空客A330执飞从巴塞罗那到美国西海岸、加勒比海和阿根廷的航线。汉莎集团旗下的“欧洲之翼”航空公司自成立至今,一直在科隆运营A330客机。目前,该公司已有6架A330,主要执飞科隆到美国、加勒比、泰国和毛里求斯的航线。

过去10年,远程低成本运营模式在亚洲获得了成功,但在歐洲市场的可行性还没有得到有力证明。过去几年,欧洲不少航企都在探索远程低成本模式,这个过程中有成功的案例,也有惨淡收场的例子,但唯有适应不断变化的市场,才能开辟出一条成功的道路。