地产股中期见顶 美股走势不明朗

卧龙

今年1月30日,金盾股份(300411)董事长周建灿跳楼身亡,上市公司随即停牌,债权人倾巢而出。根据初步统计,周建灿及其金盾集团涉及债务总额近百亿,其中有关金盾股份的私人借贷债务及担保金额约29亿。私人借贷月利率高达9%,甚至12%,按年率计算是108%,法律规定民间借贷利率上限是年利率24%。不要说正常做生意无法覆盖如此高的利息,即便犯罪卖毒品都未必能有这么高的收益率。如今,浙江盾安集团又爆出450亿的巨额债务危机。浙江诸暨市政府人士表示,盾安集团债务危机是集团层面的债务,与旗下上市公司盾安环境及江南化工并无联系,因为两家上市公司独立运行。然周五盾安债务危机发酵,两期债券取消发行,“17盾安01”、“18盾安01”停牌。江南化工则早已于5月2日以盾安集团存在重大不确定性事项为由申请股票停牌,公司周五回复深交所问询时指出,受宏观金融环境影响,盾安集团债券未如期发行,造成一定的短期流动性问题,涉及的负债金额目前仍在核实。上周中央政治局开会指要推动贷市、股市、债市、汇市、楼市等五市健康发展。信贷市场排第一位,是十分说明问题的。一个集团借几百亿高利贷,市场监管者何在?互联网上高利贷多如牛毛,借1000元1个月后要还1200-1300元,名义上利率在人民银行规定的范围之内,但各种费用一加起来,实际利率早已超过年利率100%。中国互金协会不断对比特币及ICO做出风险提示,互联网高利贷的风险提示却不见影。

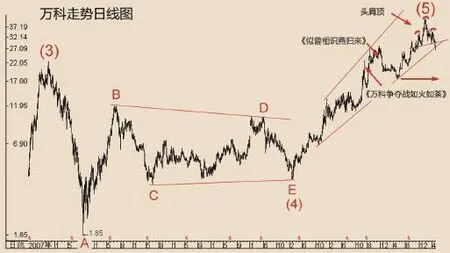

万科A(000002)前期出现股权争夺战,引发市场热议。笔者在2016年7月写过《万科争夺战如火如荼》,2016年12月写过《似曾相识燕归来》,涉及万科的分析,明确对万科股价走势看好。今年1月24日万科股价最高见42.24元,但此后随大市一直下跌。从最高42.24元跌至最低26.56元,最大跌幅达到37%。这是一个地产蓝筹股所应该有的正常调整幅度吗?当然不是。自从深圳地铁向银行贷款170亿元买入万科股权开始,万科的晚景已经呈现。股价升至42.24元的高峰,距离2014年2月的低位4.10元,最大升幅达到9.3倍。2007年11月初高位至2014年2月低位,一个大型三角形的第(4)浪完整地运行,之后的上升是第(5)浪。为何是整个第(5)浪而非其中的(5)浪1?艾略特波浪理论认为,楔形主要出现在第5浪或者C浪,内部结构是3-3-3-3-3型态。这是终结型楔形,与内部结构5-3-5-3-5型态的第1浪或者A浪的前置楔形区别。再者,万科走势出现一个类似头肩顶的形态,跌破颈线,且跌破楔形的底边。深圳楼市已经横向调整超过19个月,尽管绝大多数人对深圳楼价横盘而非暴跌不满,但地产商主要关注成交量,楼价大起大落其实问题不大。因此,中长期而言,深圳地铁借170亿买入万科股权当上大股东,正是见顶的标志。后市跌回17.5元前期低位,是一个基本目标。

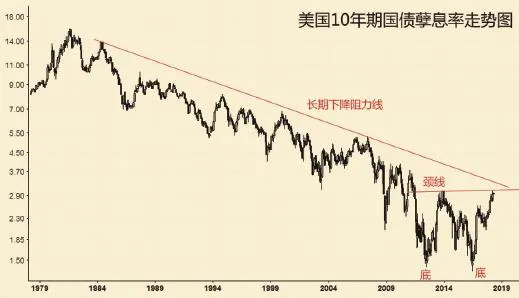

地产股看见顶另一个重要原因是利率趋升。美国自货币政策正常化以来,10年期美国国债孽息率持续缓慢上升,近日一度突破3%的大关。在长期走势图上,孽息率自1981年8月见顶之后,反复下跌。但自2012年以来,在2012年及2016年形成双底走势,颈线位便是3%左右。双底若成立,整数图上量度升幅大约4.6%,而对数图上的量度升幅则是6%以上。去年以来,中国贷款利率缓步上升,农业银行网捷贷利率从2016年8月4.8%升至目前的6.1%,升幅相当明显。各国央行缩表,货币政策正常化,必然带来利率的上升。美国10年期国债孽息率目前未成功突破颈线,因此还有时间观察,而一旦有效突破,利率上升带来的风险又岂是金盾、盾安这几百亿债务危机的水平!劳动节长假前逆回购一直处于高位,有交税的因素,但假期之后,逆回购仍然处于3%至4%水平,说明利率确实在上升。

美股周四一度下跌,道琼斯工业平均指数一度大跌390多点,但最后V形反转。在走势图上,一个直角三角形跃然纸上。这里一般的分析可以有两种走法:一是整个三角形是一个水平三角形的第4浪,后市经过震荡结束三角形走势而进入第5浪最后的上升;二是一组(a)(b)(c)下跌的(b)浪是一个三角形,如此则后市看跌。至于其实并非三角形,而是震荡后下跌的数法属于极度看淡后市的看法,容后文详述。