税收规避能影响企业现金持有价值吗?

郑宝红,曹丹婷

(1. 合肥工业大学 管理学院,安徽 合肥 230009; 2. 华中科技大学 管理学院,湖北 武汉 430074)

一、问题提出

进入21世纪以来,随着经济全球化的发展,国际竞争越来越激烈。世界各国为了提高企业的竞争力,逐步采取了减税政策以降低企业的税负。但不管政府如何减税,在税负不为零的情况,对企业而言税收仍是一种负担,致使税收规避行为普遍存在于世界各国企业中。企业通过税收规避将对国家的责任转化为自我的利益,从而增加了股东价值。企业偏好税收规避行为正是因为其能够以较低的成本获得较大的收益,但税收规避一定能给企业带来价值吗?目前,有关税收规避影响企业价值的研究结论存在争议。De Simone和Stomberg[1]研究发现,如果企业不断地进行避税行为,则会增加企业价值。而Desai和Dharmapala[2]、Armstrong等[3]等研究认为税收规避会降低企业价值,Kim等[4]对美国资本市场研究发现,税收规避会增加股价的崩盘风险。Hanlon和Slemrod[5]等研究发现,税收规避并不会增加企业价值。“税收规避究竟对企业价值会产生怎样的影响”是一个重要而又急需给予回答的问题。

先前关于税收规避影响企业价值的研究忽略了如下重要问题:一是忽略了企业价值中可能的干扰因素。企业价值的影响因素很多,除了财务因素外,还包括企业的员工价值、品牌价值等非财务因素。直接研究税收规避与企业价值的关系,将会受到非财务因素“噪音”的干扰,从而可能导致税收规避对企业价值研究结论不一致;二是忽略了税收规避影响企业价值的路径分析。税收规避是企业节约资金的一种工具,它通过复杂的财务行为,减少企业现金支出,降低企业现金使用成本,继而影响企业价值。税收规避对企业价值的影响路径较长,直接研究税收规避与企业价值,难以揭示税收规避是如何影响企业价值。

税收规避对企业的影响与现金紧密相关。税收规避通过复杂的财务行为为企业节约了资金,降低了企业资本成本,有利于企业进行投资、股利分配等财务行为。现金短缺容易产生投资不足、流动性风险等问题,而现金充裕又易导致过度投资、在职消费和资金占用等问题。根据现金的耗费假说和委托代理理论,企业节约的现金可能会成为大股东和管理者产生代理问题的对象,而复杂的税收规避行为增加了信息不对称,又为大股东和管理者代理问题提供了“屏障”。现金持有价值是企业价值的一部分,既能反映企业的投融资效率,又能反映其代理问题[6-8]。在学术界,现金持有价值常被作为企业融资决策、代理问题研究的经济后果[9-10]。相对于企业价值作为经济后果而言,现金持有价值具有如下优势:一是影响因素较少。能够避免因遗漏变量导致的内生性问题而引起有偏估计;二是税收规避对现金持有价值的路径较短,较长的路径会影响税收规避经济后果的检验。因此,本文将以现金持有价值作为税收规避的经济后果进行研究。

本文以我国沪深两市A股在2008-2016年的公司为样本,采用Faulkender和Wang[8]的现金持有价值衡量方法,研究税收规避对现金持有价值的影响。首先,研究税收规避与现金持有价值之间的关系;然后,结合管理者代理成本和控股股东代理成本,研究税收规避影响现金持有价值的路径;最后,进一步研究信息披露质量与机构持股比例如何调节税收规避与现金持有价值的关系。通过以上研究,有助于理解企业税收规避行为的经济后果,以及对如何提高企业现金持有价值具有一定的参考意义。

二、理论分析和研究假设

现金既是企业生产经营所必需的资产,也是最容易成为管理者和控股股东侵占的对象[11-12]。税收是以现金缴纳,税收规避减少了企业现金的支出,增加了现金的净流入。传统意义上认为,税收规避为企业节约了资金,降低了企业的资本成本,增加企业在不确定性情况下的风险防范能力,有利于进行投资决策以及增加生产要素投入等。然而,根据委托代理理论,企业持有现金会产生管理者和控股股东两类代理问题:一是税收规避增加了管理者对自由现金流的支配权,按照自由现金流假说[13]和现金耗费假说[14],管理者会通过薪酬补贴、超额在职消费和非效率投资等代理行为把企业的额外现金耗费掉;二是内部资金的增加减少了外部融资对控股股东的监管和约束,从而可能导致控股股东对中小股东利益的侵占。按照Johnson等[15]等所提出的控股股东掏空或隧道行为假说,控股股东会通过关联性交易、借款等行为将企业的额外现金转移出去,产生控股股东代理问题。

虽然,传统意义上认为,税收规避降低了资本成本,有利于企业现金持有在资本市场的表现,但根据委托代理理论,复杂的税收规避行为会增加企业的信息不对称性,产生代理问题。一方面,企业所得税率降低,减少了企业现金支出,为管理者和控股股东的自利行为提供资金保障。另一方面,税收规避通常采用复杂的财务手段,“模糊”监管者的视线,这增加了企业信息不对称性,为企业存在的管理者和控股股东代理问题提供了“屏障”,阻碍了“坏”消息的传递,进而降低企业所持有现金在市场的影响。基于以上分析,本文提出如下假设:

假设1:税收规避不会提高企业现金持有价值

税收规避减少了企业成本,为企业获得了额外的现金收益。在给企业带来收益的同时,税收规避行为本身和为企业节约的现金会导致企业产生控股股东代理问题和管理者代理问题。基于此,本文通过如下两个方面分析税收规避影响现金持有价值的路径。

(1)管理者代理成本。由于所有权和控制权的分离,管理者代理成本不可避免。企业进行税收规避通过管理者代理问题影响现金持有价值主要存在如下两种方式:一是非效率投资。当企业拥有较多的现金流,如果按利润分配掉,企业所能控制的资源将减少,会降低企业从中获取利益的机会。管理者为了控制越来越多的资源,只有把这些多余的现金进行投资。虽然投资的项目可能净现值为负,但管理能者可以通过控制庞大的资源为其在与股东建立契约时增加了砝码。大量经验证据表明,较多的现金流易导致企业产生过度投资等代理问题,从而进一步影响到企业现金持有价值。例如,Jensen[13]指出当企业拥有较多的现金流时,管理者就会希望通过这些资金进行更多的消费和投资,以提高自身的私人利益和控制权;Harford[16]、Richardson[17]认为现金持有较多企业更容易进行减少企业价值的投资和合并;杨兴全等[18]和刘银国等[19]均认为现金持有较高容易导致过度投资。二是在职消费。税收规避增加了企业现金流,而较多的现金流是管理者在职消费的必要条件。Harford等[14]的现金耗费假说认为,较高的现金会引起投资者的监管和审查,因此管理者积聚的现金会在短期内消费掉或者转移,即所谓的在职消费和内部交易。大量经验证据也表明,过多现金流会增加管理者的在职消费。如,Gao等[20]认为企业的现金政策会影响到其代理成本,较高的现金持有会增加其代理问题;刘银国和张琛[21]研究认为,自由现金流越多,管理者越可能进行在职消费。复杂的税收规避行为减少了企业节现金支出,也易滋生非效率投资或在职消费等管理者代理问题,从而降低了企业现金持有价值。因此,本文提出如下假设。

假设2:在管理者代理成本高的企业,税收规避降低了现金持有价值;而在管理者代理成本低的企业,税收规避提高了现金持有价值

(2)控股股东代理成本。我国上市公司另外一个特征是股权集中。股权集中易产生控股股东代理问题。Johnson等[15]等所提出的掏空或隧道行为假说认为,控股股东会将企业的现金转移出去,从而产生控股股东代理问题。控股股东的隧道行为主要包括如下几个方面:第一,通过关联性交易转移企业资产,如在企业和大股东之间出售资产、签订某些对大股东转移定价较为有利的协议等;第二,进行超高薪水发放或超额派现;第三,内部交易[22],在信息不对称条件下进行秘密收购。控股股东的隧道行为与现金有关,过多现金持有会增加控股股东的隧道行为。税收规避减少了企业现金的支出,为控股股东代理问题提供了侵占的资源,复杂的税收规避行为又为控股股东进行关联交易等掏空行为提供了屏障,从而降低了企业现金使用效率。因此,本文提出如下假设:

假设3:在控股股东代理成本高的企业,税收规避降低了现金持有价值;而在控股股东代理成本低的企业,税收规避提高了现金持有价值

三、研究设计

(一)样本选择和数据来源

本文选取2008-2016年我国沪深两市A股类上市公司为研究样本。样本期从2008年开始,是因为在该年我国实行所得税改革,将所得税率从33%降到25%。这消除了由于法定税率对企业税负差异的影响。本文对数据还进行了如下处理:(1)由于金融行业与一般行业的财务处理标准和规则存在较大差异,故剔除金融行业;(2)由于IPO企业可能存在较大的盈余操纵[23],这会影响到本文的研究,故剔除;(3)剔除财务数据缺失样本;(4)被ST和*ST企业的财务和交易是存在异常的,故剔除。本文所有数据来源于国泰安数据库(CSMAR),并对数据进行了缩尾处理。

(二)模型设计

本文在Faulkender和Wang[8]模型基础上,引入了税收规避变量,建立模型。具体如下:

(1)

系数a12为现金持有量的变化在税收规避的影响下对超额回报率的影响,即税收规避如何影响现金持有价值。税收规避Tax的衡量方法,借鉴Kim等[4]和张兆国等[12]的研究,采用Desai和Dharmapala[2]建立的剔除盈余管理的会税差异方法。企业的超额回报率受到企业特征、经营风险[24]、企业盈利能力[25]、投资行为和融资行为的影响。因此模型(1)还控制了研发费用、股利等变量,具体见表1。Δ表示期末与期初的变化额。

为了检验假设2和假设3,还需要衡量管理者代理成本和控股股东代理成本。衡量管理者代理成本的方法包括两类:第一类是属于管理者消耗的费用,有经营费用率和管理费用率两种。其中经营费用率为管理费用与销售费用之和与主营业收入之比,管理费用率为管理费用除以主营业务收入[25-29]。第二类为资产周转率,用主营业务收入除以总资产[30-31]。目前,控股股东代理成本的衡量方法均采用其他应收款除以总资产[28-29,32]。由于经营费用率包含了管理费用率的影响,因此我们在文章中采用经营费用率和资产周转率衡量管理者代理成本,用其他应收款率衡量控股股东代理成本。

表1 变量定义

四、实证结果

(一)描述性统计

表2为描述性统计结果。r-R的均值为0.215,r-R的标准差为0.591,说明超额回报率的波动性较大。TaxA的平均值为0.001,这与刘行和叶康涛所得基本一致[33]。变量ACost1平均值位0.101,标准差为0.372,表明企业管理者代理成本差异较大。变量Tunnel同样表明企业间控股股东代理成本差异较大,最大值甚至达到1.178。变量Cash经市值处理之后的平均值为0.263,标准差为0.488,这两个值都较大,这也表明国有企业中存在较高的现金持有问题,企业间的差距较大,有些企业存在较高的融资约束问题,而有些企业持有较多的现金。变量BI经市值标准化之后的平均值为0.009,标准差为0.082,通过与现金持有水平对比,发现该值都小于现金持有水平,这也从一侧面反映了企业现金持有水平较高。变量Lev的平均值为0.506,标准差为0.222,这说明我国上市企业的资产负债率较高。变量R&D经市值标准化处理之后平均值为0.015,标准差为0.080,这说明我国上市公司研发投入之间存在较大差异。

表2 描述性统计结果

(二)相关性分析

表3为样本的Spearman和Pearson相关性分析。从表中可以看出,变量r-R与TaxA、BI、NA、R&D、Divi、Lev的系数均显著为正,说明税收规避、息税前利润、非现金资产、研发费用、普通股股利、财务杠杆与企业超额回报均显著正相关,这只是初步断定这些变量对企业超额回报率的影响,具体会如何影响企业的超额回报率,还需要通过模型检验。r-R与管理者代理成本1和控股股东代理成本负相关,但与管理者代理成本2正相关,是由于管理者代理成本2为反向变量,其值越大表明管理者代理成本越低。从相关性分析还可看出各相关系数较小,初步可判断模型中不存在多重共线性。

表3 全样本相关性分析

注:(1)表中,左下部分为Pearson相关性分析;右上部分为Spearman相关性系数;(2)表中*表示在10%水平显著,**表示在5%水平显著,***表示在1%水平显著。

(三)回归分析

表4是模型(1)的回归结果。由此表可见,变量TaxAi,t×ΔCashi,t-1/MVi,t-1的系数为负,但不显著。该结论表明税收规避不会增加现金持有价值。此外,变量ΔBIi,t/MVi,t-1、ΔNAi,t/MVi,t-1和Cashi,t-1/MVi,t-1的系数均显著为正,这说明每年利润总额的变化、净资产的变化和现金持有量都能够提高企业的超额回报率。这与Faulkender和Wang[8]、王立新和沈金洲[34]等以往研究所得基本一致。ΔInti,t/MVi,t-1的系数不显著,说明利息费用的变化对超额回报率的影响不明显。该结论与韩立岩和刘博研[9]、王立新和沈金洲[34]等所得基本一致。ΔDivii,t/MVi,t-1的系数显著为负,该结论表明现金股利的发放降低了企业的超额回报率。该结论与Faulkender和Wang[8]、王立新和沈金洲[34]所得结论不一致。其原因可能是由于我国资本市场起步较晚,发展并不完善,现金股利的信号传递机制并未形成,从而使得发放现金股利对企业的影响存在差异[35]。

表4 多元回归分析

注:(1)t值为双尾检验;(2)表中*表示在10%水平显著,**表示在5%水平显著,***表示在1%水平显著;(3)表中所有结果均采用公司聚类的稳健标准误;(4)Test coefficient different是采用了假设条件最为宽松的自体抽样(Bootstrap)法,抽样500次得到。下同。

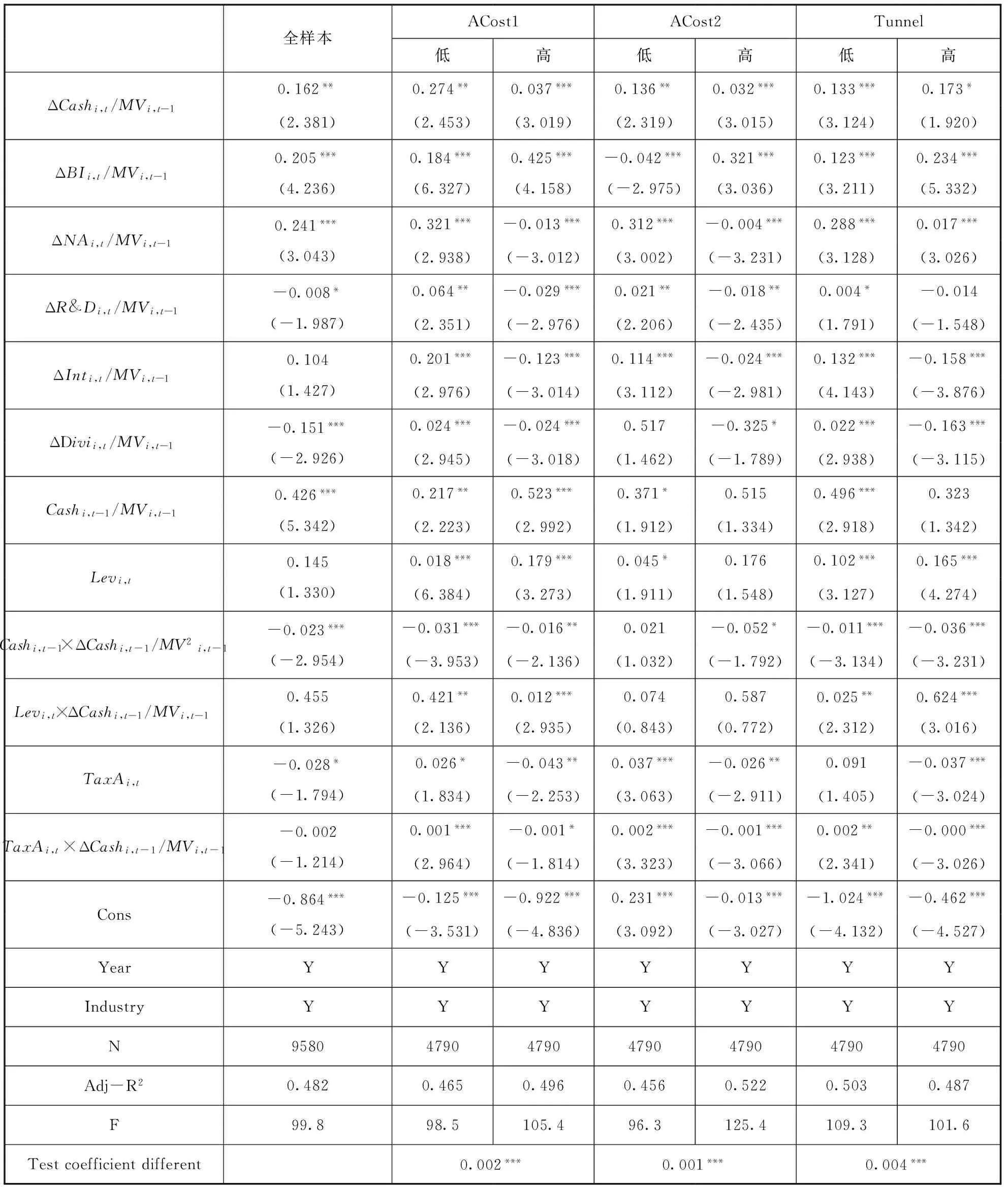

从表4看出,按照管理者代理成本、控股股东代理成本高低进行分组回归发现,不管是采用经营费用率法还是资产周转率法衡量的管理者代理成本,在管理者代理成本低组变量ΔCashi,t/MVi,t-1均显著为正;在管理者代理成本高组变量ΔCashi,t/MVi,t-1均显著为负。在控股股东代理成本低组,变量ΔCashi,t/MVi,t-1显著为正,而在控股股东代理成本高组,变量ΔCashi,t/MVi,t-1显著为负。这表明,在管理者代理成本低组,税收规避增加了企业现金持有价值;在管理者代理成本高组,税收规避降低了企业现金持有价值。在控股股东代理成本低组,税收规避增加了企业现金持有价值;在控股股东代理成本高组,税收规避降低了企业现金持有价值。

(四)稳健性检验

1.样本自选择。税收规避与现金持有价值的关系可能受样本自选择的影响,从而使得税收规避不能增加企业现金持有价值。为了防止该问题,本文运用Heckman的两阶段回归法进行稳健性检验。首先参考Chen等[37]和吴联生[38]的做法,设置了如下企业避税概率模型:

TaxA_Dum=a0+a1×ROAi,t+a2×Asseti,t+

a3×Levi,t+a4×Growth+a5×PPEi,t+a6×INTANGi,t+

a7×Eqingi,t+a8×Inventi,t+a9×SEOi,t

(2)

对模型(2)进行回归之后,获得逆米尔斯比率(Inverse Mills Ration),然后将该值作为控制变量带入模型(1)进行回归,以控制可能存在的样本自选择问题,所得结果与前文基本一致,即总体而言税收规避没有增加现金持有价值,而在管理者代理成本低组和控股股东代理成本低组,税收规避增加了现金持有价值。

第一阶段回归结果见表5。从表5中可以看出,资产回报率(ROA)、企业规模(Asset)、年末投资收益(Eqing)会增加企业的税收规避程度,而资产负债率(Lev)、增长率(Growth)、资本密集度(PPE)、无形资产(INTANG)、存货密集度(Invent)会降低企业的税收规避程度。国有企业(SEO)与税收规避并不相关。

表5 Heckman第一阶段回归结果

从表6 Heckman第二阶段回归结果,可以看出逆米尔斯比率在1%水平上显著为负,变量税收规避和现金持有变化的交叉项TaxAi,t×ΔCashi,t-1/MVi,t-1仍与先前回归结果一致,为负但不显著。这说明在控制了样本的自选择之后,税收规避对企业现金持有价值的影响仍然不变。在不同的管理者代理成本组和控股股东代理成本组,所得结论也与前文一致,支持研究假设。

2.内生性问题。税收规避对企业持有价值影响的回归模型是建立在税收规避为外生的假设条件下,即税收规避与扰动项不相关。但税收规避会因企业存在控股股东代理成本或管理者代理成本不会提高企业现金持有价值,现金持有价值不高的企业也可能进行更多的税收规避行为,导致模型(1)中税收规避与的残差项相关,即内生性问题。为了检验税收规避是否存在这种内生性,本文利用Durbin-Wu-Hausman 方法对税收规避进行内生性检验。按照Fisman和Svensson[39]提出工具变量思路。本文选取企业税收规避的行业——省份均值TaxAind作为税收规避TaxA的工具变量。税收规避被分解为两个部分:TaxA=TaxAsec+TaxAind其中,TaxAsec表示企业税收规避与行业-省份均值的差异,即企业层面对政治关系的影响因素。上述分解使得工具变量TaxAind与税收规避TaxA有关,但与企业层面的影响因素无关。

表6 Heckman第二阶段回归结果

具体检验步骤分两步:首先,将税收规避变量TaxA作为被解释变量,将拟选的工具变量TaxAind替代模型(1)中与TaxA有关的解释变量,其他解释变量不变,进行第一步回归,得到回归残差Resid;然后,将残差Resid放入模型(1)进行第二步回归。

表7 Durbin-Wu-Hausman 二阶段检验结果

检验结果表明Resid回归系数为-0.004(-0.278)不显著,故不能拒绝严格外生假定。

3.变量替换。税收规避的衡量方法并不统一,主要分为会税差异法和有效税收率法两类。为了排除因衡量方法造成的结论不稳健,本文采用有效税率法进行检验,所得结论与前文基本一致。这排除了因衡量方法不同导致的偏差。

五、进一步研究

通过前部分的研究,税收规避不能增加企业现金持有价值,是因为存在控股股东代理问题和管理者代理问题。企业的税收规避增加了净收益,但复杂的税收规避行为增加了信息不对称程度[4]。信息不对称为管理者和控股股东代理问题的产生提供了“屏障”,从而对企业现金持有价值产生影响。基于此,本文根据以往的研究,从信息不对称和外部治理机制两个方面选取能够对管理者代理问题和控股股东代理问题产生调节作用的因素:企业信息披露质量和机构投资者持股,进行分析研究,既佐证了税收规避代理观的论点,又为如何解决税收规避中的代理问题提供经验证据。

(1)信息披露质量。企业管理者为了降低税收规避被政府部门检查的风险,需要复杂化和模糊化,这会降低企业信息透明度。在信息不对称情况下,不仅有利于管理者进行自利行为,而且便于管理者隐藏“坏消息”,降低了企业负面信息向资本市场的传递,如管理者盈余操纵、转移资源[39]。税收规避减少了企业“坏消息”的传递。在资本市场上,该行为是存在风险的。“坏消息”的积累会产生泡沫,一旦泡沫破裂,就会产生股价的暴跌风险,降低企业现金持有在资本市场的回报,即降低了企业的现金持有价值。Hanlon和Slemrod[5]的研究支持税收规避信号传递在市场产生负面影响的证据。他们研究发现,当企业有税收规避行为时会降低股票回报率。

在两权分离的企业特征下,代理问题是不可避免的。信息披露质量能够对两类代理问题起到调节作用[37,40]。信息披露质量能够反映企业向财务报表使用者披露信息的可靠性和相关性。若一个企业存在较严重的两类代理问题,企业会通过财务报表进行“粉饰”,一方面降低了信息披露质量,另一方面增加了企业与财务报表使用者之间的信息不对称程度。信息披露质量好的企业,其代理问题较低。因此,本文提出如下假设。

表8 有效税率法下税收规避对现金持有价值的影响

假设4:信息披露质量在企业税收规避影响现金持有价值的关系中具有正向调节作用

(2)机构投资者持股。机构投资能够对管理者代理问题和控股股东代理问题发挥监督和治理作用,具体表现在如下3个方面:一是机构投资者独立于企业内部的经营管理,有动机对管理者和控股股东进行监督;二是机构投资者具有一定的规模,具备对上市公司进行监督的法定责任和义务;三是机构投资者具有专业的能力,能够发挥监督和治理作用[41]。企业在进行税收规避时,机构投资者能够对企业中的管理者代理问题和控股股东代理问题产生制约作用,从而提高企业对现金的利用率,增加企业现金持有价值。因此,本文提出如下假设:

假设5:机构投资持股在企业税收规避影响现金持有价值的关系中具有正向调节作用

为了检验假设4和假设5,本文在模型(1)基础上引入调节因素,具体模型如下:

(3)

在式中,Gover分别表示表示信息披露质量和机构持股比例。其中,信息披露质量是参照黄海杰等[40]采用修正的Jones的模型,计算出操纵性应计的绝对值。

表9为不同治理机制在税收规避与现金持有价值关系中的调节作用。从表9中可以看出,企业信息披露质量和机构投资持股比例都会对税收规避对现金持有价值的影响产生作用。在第(1)列中,关注变量Goveri,t×TaxAi,t×Cashi,t-1/MVi,t-1显著为正,说明信息披露质量在税收规避影响企业现金持有价值的关系中具有正向调节作用。在第(2)列中,关注变量Goveri,t×TaxAi,t×Cashi,t-1/MVi,t-1显著为正,说明机构持股在税收规避影响企业现金持有价值的关系中具有正向调节作用。这些结论验证了假设4和假设5。

表9 不同治理机制在税收规避与现金持有价值关系中的调节作用

六、研究结论

税收规避如何影响企业价值既是理论界也是实务界中非常重要的问题之一,但对该问题的研究结果存在争议。本文研究得到如下有意义的研究结论:税收规避不能增加企业现金持有价值。当按照管理者代理成本和控股股东代理成本进行分组回归发现:在管理者代理成本低组,税收规避增加了企业现金持有价值;在管理者代理成本高组,税收规避降低了企业现金持有价值。在控股股东代理成本低组,税收规避增加了企业现金持有价值,在控股股东代理成本高组,税收规避降低了企业现金持有价值。税收规避没有增加企业现金持有价值是因为税收规避虽然降低了企业资金成本,但是增加了管理者代理成本和控股股东代理成本。进一步研究发现,信息披露质量高和机构持股比例高在税收规避与现金持有价值的关系中具有正向的调节作用。

这些研究结论对我们有如下启示:一是税收规避作为企业的一项重要的财务战略决策,将企业对国家和社会应尽的义务转化为自身利益,减少企业现金支出,降低了企业资金成本,然而这不能够提高企业现金持有价值。企业进行税收规避战略,应该先加强公司治理,否则,税收规避不会提高企业现金持有价值,只会成为管理者或控股股东获取私人利益的资金来源。二是提高企业信息披露质量,加强机构投资者监督能够约束管理者和控股代理问题,有利于提高企业税收规避的净效应,提高企业现金持有价值。

参考文献:

[1]DE SIMONE L,STOMBERG B. Do investors differentially value tax avoidance of income mobile firms? [R]. Working Paper, 2012.

[2]DESAI M A,DHARMAPALA D. Taxes,institutions and foreign diversification opportunities[J]. Journal of Public Economics,2009,93(5):703-714.

[3]ARMSTRONG C S,BLOUIN J L,JAGOLINZERA D,et al. Corporate governance,incentives,and tax avoidance[J]. Journal of Accounting and Economics,2015,60(1):1-17.

[4]KIM J B,LI Y,ZHANG L. Corporate tax avoidance and stock price crash risk:Firm-level analysis[J]. Journal of Financial Economics,2011,100(3):639-662.

[5]HANLON M,SLEMROD J B. What does tax aggressi ̄veness signal? Evidence from stock price reactions to news about tax aggressiveness[R]. Working Paper,2007.

[6]ATTIG N,El GHOUL S,GUEDHAMI O,et al. The governance role of multiple large shareholders:Evidence from the valuation of cash holdings[J]. Journal of Management & Governance,2013,17(2):419-451.

[7]DITTMAR A,MAHRT-SMITH J. Corporate governance and the value of cash holdings[J]. Journal of Financial Economics,2007,83(3):599-634.

[8]FAULKENDER M,WANG R. Corporate financial policy and the value of cash[J]. The Journal of Finance,2006,61(4):1957-1990.

[9]韩立岩,刘博研. 公司治理,不确定性与现金价值[J]. 经济学(季刊),2011(2):523-550.

[10]郑宝红,吴伟荣. 政治关联能够提高企业现金持有价值吗?[J]. 科学决策,2016(2):1-18.

[11]DYCK A,ZINGALE L. Private benefits of control:An international comparison[J]. The Journal of Finance,2004,59(2):537-600.

[12]张兆国,郑宝红,李明. 公司治理、税收规避和现金持有价值:来自我国上市公司的经验证据[J]. 南开管理评论,2015,18(1):15-24.

[13]JENSEN M C. Agency cost of free cash flow,corporate finance,and takeovers[J]. American Economic Review,1986,76(2):323-329.

[14]HARFORD J,MANSI S A,Maxwell W F. Corporate governance and firm cash holdings in the U.S.[J]. SSRN Electronic Journal,2008,87(3):535-555.

[15]JOHNSON S,PORTA R L,SHLEIFER A. Tunneling[J]. American Economic Review,2000,90(2):22-27.

[16]HARFORD J. Corporate cash reserves and acquisitions[J]. The Journal of Finance,1999,54(6):1969-1997.

[17]RICHARDSON S. Over-investment of free cash flow[J]. Review of Accounting Studies,2006,11(2/3):159-189.

[18]杨兴全,张照南,吴昊旻. 治理环境,超额持有现金与过度投资:基于我国上市公司面板数据的分析[J]. 南开管理评论,2010(5):61-69.

[19]刘银国,张琛,阮素梅. 现金股利的代理成本控制效应研究:基于半强制分红的考察[J]. 审计与经济研究,2014(5):59-68.

[20]GAO H,HARFORD J,LI K. Determinants of corporate cash policy:Insights from private firms[J]. Journal of Financial Economics,2013,109(3):623-639.

[21]刘银国,张琛. 自由现金流与在职消费:基于所有制和公司治理的实证研究[J]. 管理评论,2012,24(10):18-25.

[22]申明浩. 合谋理论对隧道行为的解释与应用[J]. 经济学动态,2007(9):80-83.

[23]AHARONY J,LEE C W J,WONG T J. Financial packaging of IPO firms in China[J]. Journal of Accounting Research,2000,38(1):103-126.

[24]FAMA E F,FRENCH K R. Taxes,financing decisions,and firm value[J]. The Journal of Finance,1998,53(3):819-843.

[25]PINKOWITZ L,STULZ R,WILLIAMSON R. Does the contribution of corporate cash holdings and dividends to firm value depend on governance? A cross-country analysis[J]. The Journal of Finance,2006,61(6):2725-2751.

[26]ANG J S,COLE R A,LIN J W. Agency costs and ownership structure[J]. Journal of Finance,2000,55(1):81-106

[27]戴亦一,肖金利,潘越. “乡音”能否降低公司代理成本?:基于方言视角的研究[J]. 经济研究,2016(12):147-160.

[28]罗进辉,黄泽悦,朱军. 独立董事地理距离对公司代理成本的影响[J]. 中国工业经济,2017(8):100-119.

[29]严若森,叶云龙. 证券分析师跟踪与企业双重代理成本:基于中国 A 股上市公司的经验证据[J]. 中国软科学,2017(10):173-183.

[30]罗炜,朱春艳. 代理成本与公司自愿性披露[J]. 经济研究,2010(10):143-155.

[31]高凤莲,王志强. 独立董事个人社会资本异质性的治理效应研究[J]. 中国工业经济,2016(3):146-160.

[32]JIANG G,LEE C M C,YUE H. Tunneling through intercorporate loans:The China Experience[J]. Journal of Financial Economics,2010,98(1):1-20.

[33]刘行,叶康涛. 企业的避税活动会影响投资效率吗?[J]. 会计研究,2013(6):47-53.

[34]王立新,沈金洲. 高管变更与现金持有价值[J]. 南方经济,2011,29(7):70-80.

[35]肖珉. 现金股利、内部现金流与投资效率[J]. 金融研究,2010(10):117-134.

[36]CHI W,LINU C,WANG T. What affects accounting conservatism:A corporate governance perspective[J]. Journal of Contemporary Accounting & Economics,2009,5(1):47-59.

[37]CHEN S,CHEN X,CHENG Q,et al. Are family firms more tax aggressive than non-family firms?[J]. Journal of Financial Economics,2010,95(1):41-61.

[38]吴联生. 国有股权、税收优惠与公司税负[J]. 经济研究,2009(10):109-120.

[39]FISMAN R,SVENSSON J. Are corruption and taxation really harmful to growth? Firm level evidence[J]. Journal of Development Economics,2007,83(1):63-75.

[40]黄海杰,吕长江,EDWARD L. “四万亿投资”政策对企业投资效率的影响[J]. 会计研究,2016(2):51-57.

[41]DECHOW P M,SLOAN R G,SWEENEY A P. Detecting earnings management[J]. Accounting Review,1995,70(2):193-225.