税率、公共支出政策对经济增长的影响分析

李东松,赵志君

(1.中国社会科学院 研究生院,北京 102488;2.中国社会科学院 经济研究所,北京 100836)

2008年金融危机以来,我国经济增速趋缓,2011年GDP增长速度告别两位数,2014年降至7.3%,2015—2016年则维持在6.5%左右。2015年11月10日第11次中央财经领导小组会议上提出了供给侧结构性改革的新理念,强调要“在适度扩大总需求的同时,着力加强供给侧结构性改革,着力提高供给体系质量和效率,增强经济持续增长动力,推动我国社会生产力水平实现整体跃升。”供给侧结构性改革着眼于供给和生产端,通过提高劳动力、资本和技术等生产要素的配置效率、管理和控制生产成本等方式解决经济发展的结构性问题。2015年底中央经济工作会议部署了2016年以供给侧结构性改革为核心的五大经济任务,即去产能、去库存、去杠杆、降成本以及补短板。2016年,提高了用于减税降费的财政赤字,全年降低企业税负5 700多亿元。2017年3月5日的政府工作报告预期2018年国内生产总值增长6.5%左右,拟安排财政赤字2.38万亿元,比2017年增加2 000亿元;地方一般性转移支付增长9.5%,重点是增加均衡性转移支付与对困难地区的财力补助。由此可见,面对经济新常态,国家不仅在基础设施建设与保障和改善民生的公共支出方面不断加大投入力度,而且不惜增加财政赤字为企业减税降费来抑制经济增速下滑。正是基于对这些举措效果的思考,本文聚焦于税率和政府公共支出的变动对经济增长率的影响,特别是消费税率、劳动所得税率以及资本所得税率对经济增长的影响。

一、相关文献评述

税率与公共支出政策和经济增长的关系一直为经济学家和政策制定者所关注。Barro[1]将政府部门加入内生经济增长模型,生产要素包括私人资本和政府公共服务投入,且生产函数关于两种生产要素规模报酬不变,政府公共服务投入源于实施平滑税率的收入税。结果发现,经济的增长率和储蓄率随着生产性政府支出—产出比的增加先上升,达到顶峰之后开始下降,这一结论与本文闲暇的弹性参数不变或者可以变化但取值较小时所得结论一致。King和Rebelo[2]试图对世界各国长期经济增长率出现的显著差异进行解释,即经济长期增长率迥异源于国家之间的不同公共政策,因为这些公共政策影响着促使人们不得不以物质资本和人力资本形式进行投资的激励措施。其在一个校正的两部门内生增长模型框架对税率进行研究,分析表明,这些激励措施所产生的影响能够导致经济增长率出现显著差异,税收对国家经济长期增长率的影响巨大,对允许资本流动的小国开放经济而言,税收很容易导致经济发展跌入“发展陷阱”(经济停滞或衰退)或走上“增长奇迹”的轨道(从轻微增长转向迅速扩张)。Lucas[3]运用内生增长模型证明,由于税收的扭曲性,人们的工作和储蓄的积极性和长期增长率都被潜在地降低了。Glomm和Ravikumar[4]将政府非排他性但有不同程度非竞争性的基础设施投资引入私人生产函数,证明最优税率独立于基础设施的非竞争性,当生产函数具有不变规模报酬特性时,均衡状态下的经济呈现恒定的增速。Hendricks[5]摆脱了前人所采用的无限寿命模型的研究框架,在一个生命周期框架内研究了税制改革对经济增长的影响,结果发现,生产要素税率的变化显著影响了物质资本存量而非人力资本存量,平滑的要素税率的变化对经济的长期增长影响较小。Baier和Glomm[6]研究了财政政策对经济增长的影响,证明经济的均衡增长率是政府公共投资—税收比的增函数,发现实现最大税收收入的增长率依赖于各投入要素之间的替代弹性,而本文的分析结果则显示,在闲暇的弹性参数不变时,经济的均衡增长率是政府公共投资—税收比的增函数这一结论依然成立,但在闲暇的弹性参数可变且较小时,经济增长率与政府公共投资—税收比的关系呈现先增后减的现象。Caucutt等[7]采用异质性(技术、收入和税率)内生增长模型框架估量了累进税率对经济增长和福利的影响,研究表明,累进税率在平滑税率不起作用的情况下依然对经济增长具有正面影响。其有关经济增长动力的猜想(即经济增长源于技术工人生产活动或有目的的雇佣熟练工人进行科研和其它生产活动的外部性)在研究累进税率的变化对经济增长所产生的影响方面具有重要作用。Angelopoulos等[8]对英国税制组成变化对长期经济增长和福利的影响进行了量化研究,结果表明,如果税收政策旨在通过中性预算约束的方式改变相对税率从而促进经济的长期增长,那么政策当局应该削减劳动税率、增加资本税率和消费税率,相反,如果税收政策旨在提高人们的福利,那么可以通过两种方式获得可观的效果:保持劳动和消费税率不变的情况下削减资本税率,或是保持消费税率不变的情况下削减劳动税率,这些结论强调了在政策设计方面税制结构选择的重要性。Jaimovich和Rebelo[9]构建了一个与以下两种观察现象相一致的模型:一是不同国家采取的税率通常与其经济增长绩效没有联系,二是强烈削减私人投资刺激政策的国家经济增长遭受严重打击。研究表明,税收对经济增长的影响很大程度上是非线性的,较低或适中的税率对经济的长期增速影响非常小,但随着税率的提高,其对经济增速的负面影响迅速增加,因而,选择对经济增长影响较小的税率将导致从经验上估量税率和经济增长之间的关系变得困难。Gemmell等[10]研究了宏观平均税率与微观边际税率的相关性,通过大量平均税率和边际税率的年度面板数据检验了OECD国家税率对经济增长的影响,结果发现,从统计数据来看,资本收入和消费的平均税率对经济增长的影响不太显著,而平均劳动收入税率对经济增长的效果则较明显;税率通过影响要素生产率比通过影响要素积累进而对GDP产生的效果更大。

关于税率、政府公共支出与经济增长之间关系的研究,中国学者也取得了有价值的成果。严成樑和龚六堂[11]采用内生经济增长模型将休闲融入效用函数,结果发现,中国生产性公共支出对经济增长的影响存在地区差异,其作用并非总是积极的。其原因可能是,生产性公共支出的规模超出了地区经济的适可范围,抑或是其使用效率较低。而本文的理论研究则表明,如果闲暇的弹性参数过小,经济增长率关于政府公共投资—税收比的曲线也会呈现拱形形状,即经济增长率可能会随着政府公共投资—税收比的增大而减小。刘长生和简玉峰[12]通过构建包含财政支出和税收的内生经济增长模型得出了如下结论:如果给定税收和财政支出的变化路径,经济会达到“竞争性分散均衡”,税率与经济增长率之间的关系呈现拱形形状,政府的投资性支出则与经济增长率呈正相关关系。何茵和沈明高[13]指出,宏观税负和税收结构均对经济增长产生重要影响。在中国,相比其它税种对经济增长所产生的影响,营业税负面效应最小,个人所得税负面效应最大,因而短期内如果保持税收总量不变,增加营业税、减少个人所得税比重可以提高经济效率。吴玉霞[14]指出,税收结构通过改变交易费用,影响专业化和劳动分工,进而促进了技术进步,提高了生产效率和经济增长。严成樑和龚六堂[15]基于一个包含政府生产性公共支出的内生增长模型,利用中国的经济数据进行数值模拟分析,得出结论,税收所产生的经济增长效应虽小,但其造成的社会福利损失却较大,因而适当提高税率有助于加快经济增长、增进社会福利。金戈[16]采用Chamley模型,并将Barro[1]模型关于内生公共支出的基本特性引入其中,对经济增长过程中最优税收与公共支出问题进行探索,通过数值模拟得到了中国最有宏观税负估计表。王麒麟[17]采用DGE框架考察了政府的生产性公共支出和税收政策对经济增长的影响。通过数值分析发现,政府用于生产性的公共支出对产出的增加具有正向效应,尤其在与减税的财政政策结合使用时,对产出的正向效应将大大增强。赵志君[18]强调,要发挥市场在初次分配环节的基础作用,通过税制改革,调整居民、企业以及政府三者之间的收入关系,从而降低政府收入的增速和比重。张胜民[19]利用内生增长理论框架,通过面板数据分析了税收结构和生产性支出变化对经济增长率所产生的影响,得出结论,中国的个人所得税及财产税份额的上升并未对经济增长率的上升产生压力。张东敏和金成晓[20]基于对两部门增长模型的研究发现,降低资本收益税率会有利于加快经济增长和提高福利水平,而公共部门资本的生产效率及其外部性对减税的政策效应的影响则具有非对称性。

综合上述国内外相关文献的研究结果可知,关于税率和公共支出政策的变化对经济增长所产生影响的分析及其原因的诠释尚未达成一致的结论,因而,对此问题做进一步的研究有助于加深对此问题的理论认知,也能为相关经济政策的制定提供一定的参考。

二、模型的选择与构建

假设经济体由众多具有无限寿命的居户构成,没有人口增长,理性代理人包括家庭和企业,且家庭和企业是同质的,根据既定的财政政策确定其私人最优化决策;经济体分为家庭、企业和政府三个部门。家庭通过劳动获得工资收入,通过投资获取产出收益以及接受政府的转移支付;同时购买商品进行消费、进行物质和人力资本投资,并根据税率交纳消费税、劳动所得税和物质投资收益税;从商品消费、闲暇和政府提供的公共服务中获得效用。企业采用规模报酬不变的柯布—道格拉斯生产函数进行生产,生产要素包括三种,物质资本、与劳动时间结合的人力资本,以及政府投资于基础设施建设的物质资本,通过完全竞争市场获得私人物质资本和人力资本,同时分别为其支付利息和工资,物质资本和人力资本按一定比率折旧,且无偿使用政府所提供的用于基础设施建设的物质资本。政府的收入来源分为三部分,即消费税收、工资税收和企业的资本总收益税;政府支出也包括三部分,即转移支付、为居户提供的公共服务和对基础设施建设所进行的投资,且政府收支平衡,政府的转移支付和所提供的公共服务分别占其总税收收入的一定比例,基础设施建设的存量按一定比例折旧。

(一)代表性家庭最优化问题

假设时间是离散型的,代表性家庭的目标是,实现其在预算约束条件下产生的贴现效用的最大化。其最优划问题如下:

kt+1=(1-δk)kt+ikt

ht+1=(1-δh)ht+iht

其中,效用函数形式如下:

构造拉格朗日函数:

其中,λt是t期的拉格朗日乘子,也就是货币的效用价格。

根据动态最优化的一阶条件,得到模型的动态方程组如下:

(二)代表性企业最优化问题

max(yt-wthtnt-dtkt)

其中,dt表示资本收益率,动态最优化的一阶条件如下:

dt=α(1-φ)yt/kt

wt=(1-α)yt/htnt

(三)政府

政府预算约束满足:

政府公共投资的运动方程如下:

其中,m1、m2分别表示政府公共投资所占税收比例和公共服务所占税收比例。

根据上述一阶条件可知,在均衡时产出、消费以及所有资本存量都以相同速度增长、劳动时间和比率ct/kt、ht/kt、Gt/kt恒定。为简便起见,假设折旧率δk=δg=δh=δ,均衡时假设γ=kt+1/kt,则由上述模型的最优化条件可以得到增长率γ和消费税率τC、劳动税率τL、资本收益税率τK、政府公共投资—税收比m1以及政府公共服务—税收比m2的运动方程:

其中,αK=(1-τK)α(1-φ);αH=(1-τL)(1-α)。均衡状态下劳动的值可由生产技术参数、效用函数参数及宏观经济政策确定。

三、税率、公共支出政策变化对经济增长率影响的数值模拟分析

关于偏好参数、生产函数及稳态各宏观变量取值的假定。关于偏好参数的取值,本文沿用Lucas[3]的规定,设定消费的代际替代弹性σ=2,消费中私人消费所占份额μ=0.85,居户的主观时间偏好率β=0.98。关于生产函数参数取值,本文沿用Baier和Glomm[6]的做法,具体如下:生产函数中物质资本的份额α取0.35,其中资本中公共资本所占份额φ取0.30,私人资本份额1-φ等于0.70,人力资本及劳动所占份额均为1-α等于0.65,为简便起见,物质资本和人力资本的折旧率δg=δk=δh恒定为0.08。关于公共政策参数取值,税率方面沿用Trabandt和Uhlig[21]以及Hiraga和Nutahara[22]的规定,采用Mendoza等[23]的研究方法,利用美国1995—2007年国民收入账户的相关数据而计算的平均有效税率,设定其等于均衡增长路径的税率,即消费税率τC取0.05,劳动税率τL取0.28,资本收益税率τK取0.36,公共政策方面沿用Baier和Glomm[6]的规定,政府公共投资—税收比取0.14,政府公共服务—税收比取0.40。

关于以下数值分析过程中各种税率及公共政策变量的取值区间的规定如下:消费税率、劳动所得税率以及资本收益税率的取值区间是[0,1],因为,通常如果个人所得税率和资本收益税率达到或超过100%,将没有人愿意工作,或是进行资本投资,正常的消费品的税率一般不会超过100%;政府公共投资—税收比和政府公共服务—税收比的取值区间则根据两者均为非负数且两者之和小于1,以及研究其中一个变量对经济增长率的影响时假定另一个变量保持恒定而确定,因而,政府公共投资—税收比的取值区间是[0,0.60],政府公共服务—税收比的取值区间是[0,0.86]。

(一)闲暇具有不变弹性的情况下税率、公共支出政策变化对经济增长的影响分析

1. 模型的理论分析

由上述推导所得经济毛增长率的运动方程,在假定σ>0且σ≠1以及闲暇固定弹性的情况下,可以得到以下三个命题:

命题1:如果对商品免征消费税,政府公共服务—税收比m2恒定,假定劳动所得税率和资本收益税率相等,即τK=τL=τ,则经济增长率关于政府公共投资—税收比m1单调递增。

命题2:如果对商品免征消费税,政府公共投资—税收比m1、政府公共服务—税收比m2恒定,且劳动所得税率和资本收益税率相等,即τK=τL=τ,则使经济增长率达到最大值的税率是τ=αφ。

命题3:如果对商品免征消费税,政府公共投资—税收比m1、政府公共服务—税收比m2恒定,且政府所占产出份额恒定,则使经济增长率达到最大值的劳动所得税率和资本收益税率分别是:

以上三个命题所得结论与Baier和Glomm[6]在闲暇无弹性情况下所得结论相同,这正说明了本文所研究模型是前者所研究模型的扩展,而前者所研究模型是本文研究模型的简化。

2. 税率、公共支出政策变化对经济增长影响的数值分析

关于偏好参数和技术参数的取值,根据均衡增长路径上劳动的方程,调整偏好参数ρ的取值,使均衡状态下劳动的取值与Trabandt和Uhlig[21]的设定接近,此时,偏好参数ρ取值为2.50,劳动时间n约为0.27,进而根据均衡增长路径的毛增长率方程、均衡时的税率以及折旧等参数值确定技术参数A的值,设定其值满足稳态增长路径上产出增长率为1.8%,即γ的取值为1.02,该值与美国战后平均每年的经济增长经验相吻合。

税率对经济增长影响的数值分析结果如图1和图2所示。从图1可以看出,在偏好参数、生产技术,以及公共政策参数和其它税率保持稳态水平不变时,经济增长率是消费税率的增函数,即经济增长率随着消费税率的增加而增大,如果不对消费品课税,即消费税率为0时,经济增长率约为1.8%,如果对消费品课税税率为100%,则经济增长率约增至3.5%。同样情况下,经济增长率是劳动收入税率和资本收益税率的减函数,即经济增长率随着劳动收入税率和资本收益税率的增加而减小。从图2可以看出,如果不对劳动收入进行课税,即劳动收入所得税率为0时,经济增速达到最大值约为2.7%,随着劳动收入税率的增加,经济增速随之降低,如果对劳动收入课税税率达到58%,则经济增速为0,即各宏观经济变量将保持不变的水平,既不会增大,也不会减小。经济增长率与资本收益税率的关系与其和劳动收入税率的关系相似(图略),如果不对资本收益课税,即资本收益税率为0时,经济增长率达到最大值约为2.2%,随着资本收益税率的增加,经济增长率不断下降,在资本收益税率达到约85%时,经济增长率减小到0。

图1 经济增长率关于消费税率的曲线

图2 经济增长率关于劳动税率的曲线

公共政策对经济增长影响的数值分析结果如图3和图4所示。从图3可以看出,在偏好参数、生产技术,以及税率保持稳态水平不变时,经济增长率是政府公共投资—税收比的增函数,即经济增长率随着政府公共投资—税收比的增加而增大,在政府公共投资—税收比约为1%时,经济增长率为0,即各宏观经济变量将保持不变的水平,既不会增大,也不会减小,随着政府对公共投资投入比例的不断加大,经济增速不断提升,在政府公共投资—税收比增至最大值为60%时,经济增长率达到最大值约为3%。从图4可以看出,经济增长率与政府公共服务—税收比的关系不太显著,经济增长率关于政府公共服务—税收比的曲线几乎呈现水平状态,政府对公共服务投入的变化对经济增速几乎没有影响,政府公共服务—税收比取最小值0以及取最大值86%时,经济增长率均约为1.8%,因而政府对公共服务的投入对经济增速的影响是中性的。

图3 经济增长率关于政府公共投资占税收比例的曲线

图4 经济增长率关于政府公共服务占税收比例的曲线

(二)闲暇具有可变弹性情况下税率、公共支出政策变化对经济增长率的影响分析

劳动供给具有可变弹性,即偏好参数ρ的取值可变,劳动时间会随着劳动供给弹性和税率的变化而改变,为简便起见,将技术参数A的值确定为1,进而讨论劳动供给弹性和税率、公共政策协同变化对经济增长率影响。劳动税率的改变会影响劳动者工作的积极性,即对劳动时间、进而对劳动收入产生影响,劳动供给弹性不同,劳动税率改变量相同时对劳动时间、劳动所得收入以及经济增长率的影响也存在差异。劳动税率、消费税率以及资本收益税率都是居户的预算约束因素,因而劳动供给弹性不同时消费税率和资本收益税率的变化同样会对劳动时间以及经济增长率产生影响。

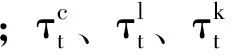

闲暇具有可变弹性情况下消费税率变化对经济增长率的影响如图5所示。从图5可以看出经济增长率与消费税率、闲暇的弹性参数的关系——在闲暇的弹性参数较大,即闲暇弹性较小时,同一个闲暇弹性参数,经济增长率随着消费税率的提高而降低,而在闲暇的弹性参数较小时,经济增长率与消费税率的关系则相反,在闲暇的弹性参数为0、消费税率达到100%,但经济增长率却达到最大值约9.31%。另一方面,同一消费税率情况下,闲暇的弹性参数越大,即闲暇的弹性越小,则经济增长率越低,也就是说,消费税率不变时,经济增长率与闲暇的弹性正相关,而且随着闲暇弹性的增大,经济增长率的增速不断提高,而且在消费税率较低时经济增长率的变化速度低于消费税率较高时经济增长率的变化速度。

图5 经济增长率与消费税率、闲暇的弹性参数的关系

闲暇具有可变弹性情况下劳动税率变化对经济增长率的影响如图6所示。从图6可以看出经济增长率与劳动税率、闲暇的弹性参数的关系——在闲暇的弹性参数较大,即闲暇弹性较小时,闲暇的弹性参数相同时,经济增长率与劳动税率负相关,即随着劳动税率的提高,经济增长率不断下降,闲暇的弹性参数较小,即闲暇的弹性较大时,同一个闲暇的弹性参数,经济增长率关于劳动税率的曲线呈现拱形形状,即经济增长率随着劳动税率的提高先增加后减小。另外,劳动税率相同时,经济增长率与闲暇的弹性正相关,闲暇的弹性参数越小,经济增长率越高。

图6 经济增长率与劳动税率、闲暇的弹性参数的关系

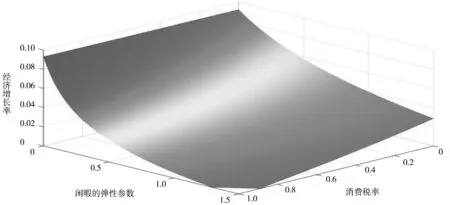

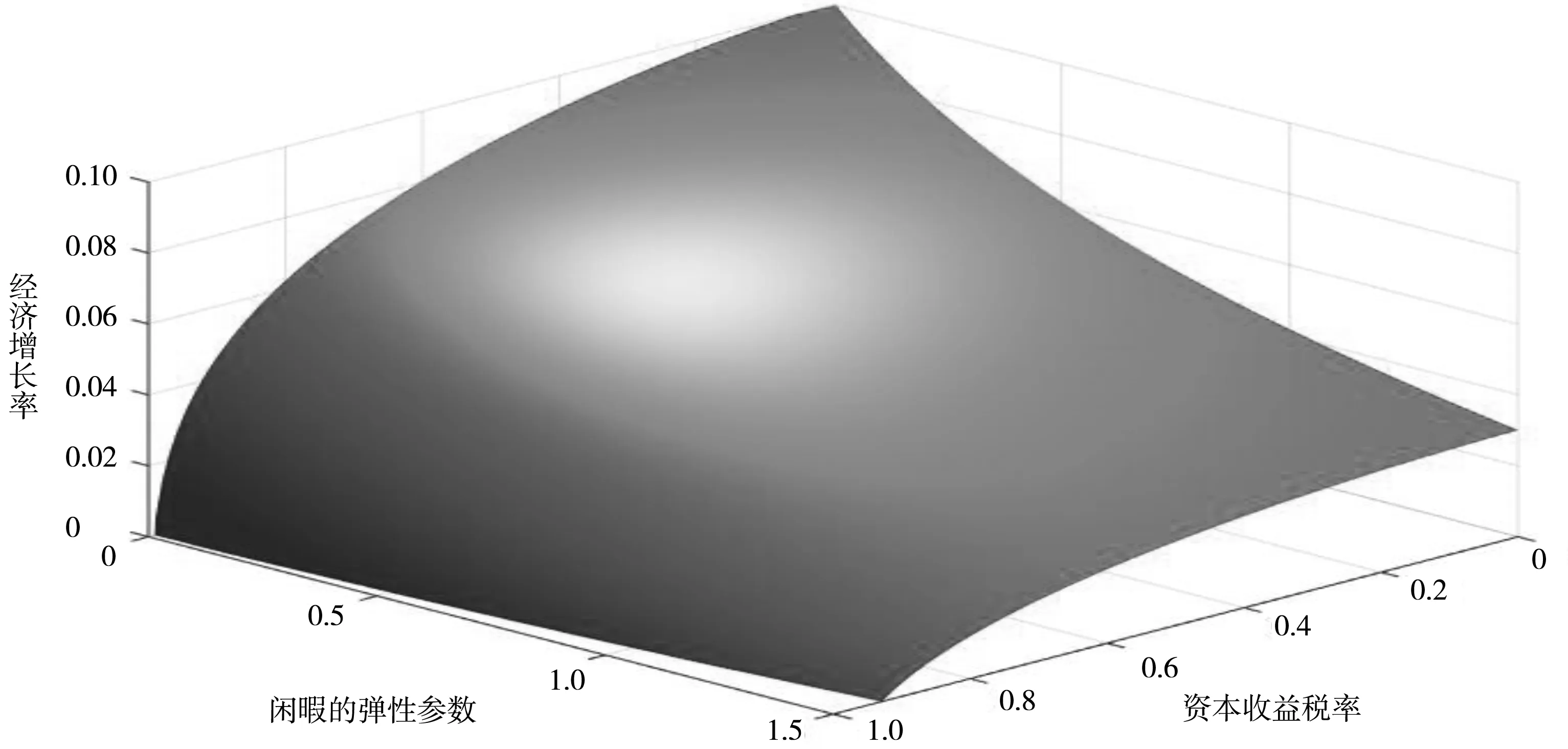

闲暇具有可变弹性情况下资本收益税率变化对经济增长率的影响如图7所示。从图7可以看出经济增长率与资本收益税率、闲暇的弹性参数的关系——在闲暇的弹性参数相同时,经济增长率与资本收益税率负相关,经济增长率随着资本收益税率的减小而增加。另一方面,资本收益税率相同时,闲暇的弹性参数越大,即闲暇的弹性越小,经济增长率越低。

图7 经济增长率与资本收益税率、闲暇的弹性参数的关系

闲暇具有可变弹性情况下政府公共服务—税收比、政府公共投资—税收比变化对经济增长率的影响(图略)。在闲暇的弹性参数较大时,经济增长率与政府公共服务—税收比、政府公共投资—税收比均正相关;在闲暇的弹性参数较小时,政府公共服务—税收比的变化对经济增长率的影响不显著,而经济增长率关于政府公共投资—税收比的曲线则呈现拱形形状。如果保持政府公共服务—税收比恒定,经济增长率与闲暇的弹性参数负相关;如果保持政府公共投资—税收比恒定,则经济增长率也与闲暇的弹性参数负相关,即在两种情况下,经济增长率均随着闲暇弹性参数的增大而减小。

四、结论与政策建议

以上理论推导和数值分析得出了一些与直觉相吻合的结果:闲暇固定弹性的情况下,劳动所得税率降低了工人工作的积极性,与经济增长率负相关;资本收益税率增加了企业的生产成本,也与经济增长率负相关。政府的生产性公共投资具有较强的正外部性,对经济增长有促进作用。模型也得出了一些有悖于直觉的结果:例如,消费税率正相关于经济增长率,政府的服务性公共产品对经济增长的影响则较为中性。这些有悖于直觉的结果,可能是外部性造成的,也可能由于本文生产技术和消费效用函数不同于传统的假设造成的。而通过对在闲暇具有可变弹性情况下不同财政政策对经济增长率的影响分析可知,闲暇的弹性参数较大时,降低消费税率、劳动税率和资本收益税率均有利于经济增长,而在闲暇的弹性参数较小时,降低资本收益税率、消费税率则会提高经济增长率,劳动所得税率对经济增长率的作用则要视具体情况而定,而在闲暇的弹性参数非常小的情况下,消费税率才与经济增长率正相关。政府公共服务—税收比与经济增长率关系,在闲暇的弹性参数较大时,政府公共服务—税收比值越大,经济增长率越高,而在闲暇的弹性参数较小时,政府公共服务—税收比值的变化对经济增长率的影响则不显著。政府公共投资—税收比对经济增长率的影响则要根据闲暇的弹性参数而定,闲暇弹性参数较大时,提高政府公共投资—税收比则有利于促进经济增长率的提升,而在闲暇弹性参数较小时,则要视具体情况而定,也就是说政府的公共投资—税收比适度时才有利于经济增长率的提升。

根据以上理论分析,基于当前的经济形势,对中国目前正在推进的供给侧结构性改革提出以下政策建议:(1)对消费税率而言,由于人们对新产品的需求比较强劲,偏好参数相对稳定且效用函数中闲暇的弹性参数较大,因而降低消费税率有利于经济增长率的提升,加速经济增长;但随着人们生活水平的提高,闲暇的偏好参数变得非常小时,提高消费税率将有利于加速经济增长。(2)关于劳动所得税率,当前闲暇的弹性参数较大的情况下,降低税率将会激励人们工作的积极性,劳动的收入效应大于其替代效应,因而会促进经济增长率的提升,随着人们对闲暇的效用弹性将会不断增大,降低劳动税率对经济增长的促进作用有待进一步估量。(3)降低资本所得税率,有利于促进人们投资的积极性,增加收入,因而有利于经济增速的进一步提高。(4)政府公共服务是税收的一部分,取之于民而又直接用于提高人们的福利,闲暇的弹性参数较大时,加大公共服务的投入比例有助于加速经济增长,闲暇弹性参数较小时,其对经济增长率的影响较为中性,所以政府公共服务的投入比例提高与否对经济增长率的影响不大。(5)政府公共投资也是税收的一部分,但因为其投资于基础设施建设,成为再生产的要素之一,所以政府公共投资所占税收份额的增加有助于提升人力资本以及私人物质资本的边际生产率,从而扩大产出,加快经济增速,而在人们对闲暇的需求弹性非常大的情况下,则不宜于提高政府公共投资—税收比。

参考文献:

[1]Barro, R. J.Government Spending in a Simple Model of Endogeneous Growth[J]. Journal of Political Economy, 1990, 98(5):103-126.

[2]King, R. G., Rebelo, S. Public Policy and Economic Growth: Developing Neoclassical Implications[J]. Journal of Political Economy, 1990, 98(5): 126-150.

[3]Lucas, R. E. Supply-Side Economics: An Analytical Review[J]. Oxford Economic Papers, 1990, 42(2): 293-316.

[4]Glomm, G., Ravikumar, B. Public Investment in Infrastructure in a Simple Growth Model[J]. Journal of Economic Dynamics and Control, 1994, 18(6): 1173-1187.

[5]Hendricks,L.Taxation and Long-Run Growth: Technical Appendix[J]. Journal of Monetary Economics,1998,43(2):411-434.

[6]Baier, S. L.,Glomm, G. Long-Run Growth and Welfare Effects of Public Policies With Distortionary Taxation[J]. Journal of Economic Dynamics and Control, 2001, 25(12): 2007-2042.

[8]Angelopoulos, K., Malley, J., Philippopoulos, A. Tax Structure, Growth, and Welfare in the UK[J]. Oxford Economic Papers, 2011, 64(2): 237-258.

[9]Jaimovich. N., Rebelo, S.T. Nonlinear Effects of Taxation on Growth[J]. Journal of Political Economy, 2017, 125(1): 265-291.

[10]Gemmell, N., Kneller, R., Sanz, I. The Growth Effects of Tax Rate in the OECD[J]. Canadian Journal of Economics/revue Canadienne Déconomique, 2015, 47(4):1217-1255.

[11]严成樑,龚六堂.财政支出、税收与长期经济增长[J].经济研究,2009,(6):4-15.

[12]刘长生,简玉峰.税收、财政支出与内生经济增长[J].经济问题,2009,(4):17-20.

[13]何茵,沈明高.政府收入、税收结构与中国经济增长[J].金融研究,2009,(9):14-25.

[14]吴玉霞.中国税收结构的经济增长效应研究[D].天津:天津财经大学博士学位论文,2009.25-38.

[15]严成樑,龚六堂.我国税收的经济增长效应与社会福利损失分析[J].经济科学,2010,(2):69-79.

[16]金戈.经济增长中的最优税收与公共支出结构[J].经济研究,2010,(11):35-47.

[17]王麒麟.生产性公共支出、最优税收与经济增长[J].数量经济技术经济研究,2011,(5):21-36.

[18]赵志君.论中国经济增长潜力与发展战略转型[J].经济学动态,2013,(9):11-19.

[19]张胜民.我国税收结构变动的经济增长效应分析——兼论税收结构变动与区域经济非均衡增长[J].财贸经济,2013,(9):16-27.

[20]张东敏,金成晓.公共资本、税收与长期经济增长[J].经济问题,2014,(12):23-29.

[21]Trabandt, M., Uhlig, H. The Laffer Curve Revisited[J]. Journal of Monetary Economics, 2011, 58(4): 305-327.

[22]Hiraga, K., Nutahara, K. When Is the Laffer Curve for Consumption Tax Hump-Shaped? [N]. The Canon Institute for Global Studies, 2016-02-18.

[23]Mendoza, E. G., Razin, A., Tesar, L. L. Effective Tax Rates in Macroeconomics: Cross-Country Estimates of Tax Rates on Factor Incomes and Consumption[J]. Journal of Monetary Economics, 1994, 34(3): 297-323.