公司治理对投资效率影响的实证研究

——基于制造业上市公司的经验证据

周运兰,冯婷燕,魏婧娅

(1.中南民族大学 管理学院,湖北 武汉 430074;2. 重庆工商大学 会计学院,重庆 400067)

投资活动是公司业务重要的组成部分,对企业的发展起着重要的作用。因此,对企业的投资进行研究也是各大企业所关心和不可缺乏的。近年来,关于影响企业投资效率的因素,许多专家进行了大量的研究与分析。中国上市公司在经历股权分置改革后,改进并优化了公司治理结构,但改进和优化并不代表消除所有问题,仍然会有很多问题遗留:例如大股东一股独大、监事会体制不完善等,导致企业投资于不熟悉的项目,盈利能力降低等等。所以,需要研究公司治理中的某些因素对投资效率的影响,提高企业整体价值,促进企业持续发展。

一、国内外文献回顾

1.国外文献回顾

Modigliani和Milier认为:在完善的资本市场体制中,公司的融资、投资和股息政策都是相互独立的,但越来越多的实证研究显示,这些政策都是相关的。Jensen认为不同公司之间由于公司治理结构的不同会导致企业投资效率的不同,这些不同可能是由于激励措施等引起的。La Porta. R从大股东角度研究得出控股股东通常拥有的权利大于他们所占份额应具有的权利,且主要通过使用金字塔管理模式参与管理。Bae K H也承认控股股东拥有更大的决策影响力,这种影响是显著而有效的。Gugler K和Kee H Chung都肯定了独立董事的存在在企业决策中的作用,认为独立董事因为其特有的独立性能提高企业的投资效率。Alexander,J认为董事会的规模过大容易被控制,容易产生机会行为,降低投资效率。

2.国内文献回顾

(1)公司投资效率方面的文献。张桂玲提出投资的产出效率是投资资源的利用率,即投资主体在投资活动中取得的有效成果和劳动消耗关系。连靖靖提到:由于存在代理问题,中国大多数企业存在投资过度或投资不足的问题,赵敬业对中国民营上市公司的实证研究分析中也得出此观点。

(2)公司治理对投资效率影响方面的文献。冉茂盛等研究认为大股东持股对投资效率有激励效应和损耗效应,且损耗效应大于激励效应。王娟认为机构投资者和高管持股对上市公司投资效率的提高具有积极作用,第一大股东持股比例则对其具有抑制作用。王丽娟提到:第一大股东持股比例对企业非效率投资有影响,其中主要影响过度投资。姜凌等认为:企业非效率投资的影响因素包括与股权控制相关的政府干预、大股东控制,两职分离以及董事会频率和适当的薪酬。李好认为:股权制衡会对企业的投资效率产生影响,其中有积极的影响也有消极的影响。高新宇认为:在一定区间内,独立董事比例越高,投资效率越好。上述国内外文献为中国公司投资效率影响研究打下了丰富的基础,而国家的十三五规划为企业带来了更多的发展机遇与挑战,中国的经济发展方式也经历了变化,因此,本文拟以2011-2015年制造业上市公司数据为例,分析公司治理中某些因素与投资效率的关系。

二、理论分析与研究假设

1.理论分析

(1)投资效率的涵义。经济学中认为效率是资源的有效配置程度,投资效率即指在投资活动中资金的合理分配程度。上市公司的投资效率可以从投入方面理解:根据Richardson的残差度量模型可知,如果一个企业的实际投资额偏离期望投资额过多,即是指残差过大,那么该投资是非效率的,非效率包括投资过度和投资不足两方面。投资过度是指投资于没有盈利的项目,投资不足是指放弃收益可观的项目。因此,企业的投资效率可以借助两者之间的差值进行衡量,进而做出决策。

(2)公司治理的涵义与现状。公司治理是企业发展的产物,因为所有权与控制权的分离,又因为每个经济人都是自利的,所以股东和管理者都希望谋求个人利益最大化,因此,便无法实现企业价值最大化。为了尽可能地减少因代理问题而产生的代理成本,公司治理应运而生。李维安认为公司治理本质是所有者对经营者实施的一种制衡机制,通过一系列制度安排实现所有者,经营者之间权责关系的合理配置。中国公司治理结构普遍由股东大会,董事会,监事会和高级经理层组成。目前国内公司治理的现状主要是:股权集中度相对较高、独立董事独立性增强和董事会规模发生转变。

2.研究假设

(1)股东治理机制的影响。第一种情况:大股东持股。大股东持股现象在许多公司都比较常见,如果一个股东持有该公司大部分股票,那么他对该公司就具有控制权,同时,他的利益便会同该公司的利益趋同,这时,该股东便会具有强烈的责任感以及动机对公司的事务和日常活动进行监督管理,大股东持股就会产生正面效果。相反,大股东持股也会产生负面效应,当大股东拥有太多权利时,就会以权谋私,忽视企业的长远发展,以企业的名义为自己赚取私利,大股东投资效率产生损耗效应。因此提出如下假设1。

假设H1:一定条件下,大股东持股对公司投资效率具有消极影响

第二种情况:股权制衡程度。股权制衡通常是指控制权由几个大股东分享,通过内部牵制,达到大股东相互监督的股权安排模式。因为在一个企业中持股比例在第2-10位的股东持有的股份总数能够让他们具有较强的话语权,从而对第一大股东的行为进行约束。当第一大股东严重侵害了其他股东的利益,影响了公司的正常运作时,其他股东出于自身的利益以及长远发展的考量,会起到监督的作用;同样,当第2-10位股东发生类似行为时,第一大股东也会进行制止,这种权衡使得双方在追求个人利益的同时最大化地考量公司的整体利益。因此提出假设2。

假设H2:股权制衡程度对公司投资效率具有积极影响

(2)董事会的影响。当董事长持有公司一定比例股份时,对公司的决策就有较大的话语权,容易影响公司的发展战略,进而影响投资效率,内部董事和外部董事的比例也会影响投资效率,内部董事比外部董事拥有更多关于本公司的消息,两者信息不对称,同样,当局者迷,外部董事比内部董事可能拥有不同的战略视角,二者观点的不一致引起决策的不一致。董事会规模过大时,其代理成本相对过高,管理成本也随之加大,但是过小,又不足以承担整个企业的运作管理,例如头脑风暴,人多大家提出的建议也多,但不容易得出统一的意见,人少又不足以满足问题的需要。因此,董事会的规模不能过大,同时也不能太小,因为都会影响企业投资效率。因此提出如下三个方面的假设3。

假设H3a:董事会规模与公司投资效率相关;

假设H3b:外部董事比例对公司效率有积极影响;

假设H3c:董事长持股比例对公司投资效率有积极影响。

(3)监事会的影响。监事会同董事会类似,监事会应该是一个独立的存在,当监事会成员持股比例增加时,他将不再站在一个公平公正的角度上,而是更倾向于满足自身利益,这时,他的监管意愿就会变得薄弱,就如会计师事务所中的审计人员一样,审计人员不得与委托单位利益趋同,这种行为就会违反职业道德。而监事会的规模也不宜过大或者过小。因此提出假设4。

假设H4 :监事会规模对公司投资效率有影响。

(4)高级经理层的影响,高管如果持有该公司的股票比例高,作为公司的大股东,代理问题便显得非常渺小,在满足自身利益和实现公司价值最大化之间的矛盾冲突就会弱化,自身的利益与企业的利益趋同,代理成本降低,但是,高管持股比例较大,就容易忽略中小股东的利益,做出违背他们利益的相关决策,激化两者之间的矛盾,难以维持公司和谐发展,对投资效率自然也会存在影响。当高管的薪酬相对较高,企业拥有完备的激励政策,高管可能就更乐意为企业创造价值,这同样也会影响企业的投资效率。因此提出如下两个方面的假设5。

假设H5a:高管持股对公司投资效率有影响;

假设H5b: 高管薪酬与公司投资效率正相关。

三、研究设计与样本选择

下文将分为两步,建立两个模型。第一个模型研究上市公司非效率投资,第二个则回归分析公司治理与上市公司的投资效率之间存在的关系。

1.变量的选择与模型的设计

(1)投资效率度量的变量选择与模型设计。本文借鉴Richardson的投资支出模型,以模型的残差ε来表示企业的非效率投资,正的为投资过度,负的为投资不足,因此,本文构建的模型1为:

Invi,t=γ0+γ1Ncfi,t-1+γ2Qi,t-1+γ3Sizei,t-1+γ4Growthi,t-1+γ5Levi,t-1+γ6Cashi,t-1+γ7Ncfi,t-1*Qi,t-1+γ8Asti,t-1+γ9Invi,t-1+ΣYear+εi,t

模型1中的残差ε的绝对值即代表企业的投资效率,而残差大于0,代表投资过度,残差小于0,则代表投资不足,为消除年度所带来的影响,本文还设置了年度虚拟变量,具体的变量以及它所代表的含义见表1。

表1 模型1的变量定义表

(2)公司治理与投资效率关系影响模型的变量选择与模型设计。通过前文公司治理对投资效率关系的影响分析,做出了7个假设,并根据这些假设设计被解释变量和解释变量,具体见表2。

表2 模型2相关变量定义表

构建模型2如下:

INV=β0+Β1LSi,t+β2Cr2~10i,t+β3Boardi,t+β4outdiri,t+β5Xi,t+β6Yi,t+β7holdi,t+β8MPi,t+ΣYear+εi,t。

2.样本数据

本文选择沪深两市制造业上市公司的年报等数据作为初始数据来源,在剔除了ST公司,数据存在缺失的公司,以及同时发行AB股和AH股的公司以后,得到2011-2015年每年683家公司的初始资料。本文所采用的数据来自CCER中国经济金融数据库的上市公司财务资料,采用EXCEL和SPSS对数据进行分析处理。

四、实证结果及分析

1.投资效率度量模型实证结果与分析

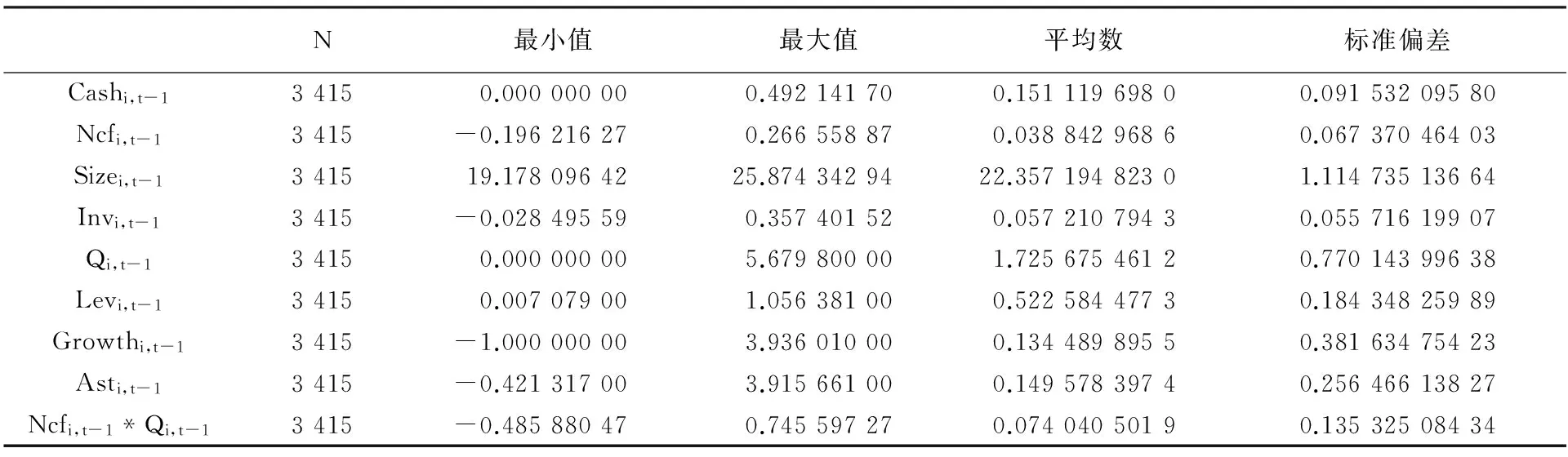

(1)描述性统计。将投资效率度量模型的解释变量进行描述性统计分析,相关结果如下表3:

表3 投资效率度量模型解释变量描述统计结果

根据表3中的结果,制造业企业实际投资支出率差别较大,平均值维持在5.23%,最大值达到了31.87%,说明不同公司的投资决策差距较大,而造成这一结果的原因之一则是虽同为制造业企业,但所处行业不同,经营方式有差别,投资形式也就相应会有一定的差别。企业的内部现金流平均值比实际投资支出大,说明能保证该公司的正常运作。在这些数据中,资产负债率最小是0.707%,而最大值则达到了105.638%,差距较大,营业收入增长率更是如此,有的企业不但没有增加,反而在逐年减少,但有的企业增长率却达到了393.6%,这些都是由于不同的行业特点导致的。

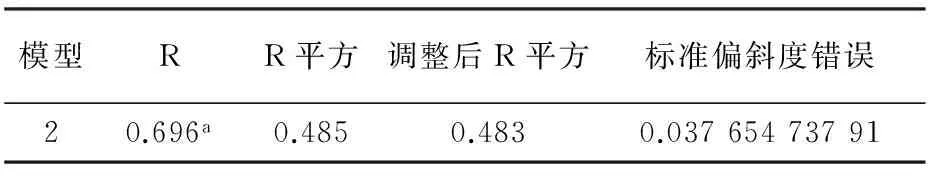

(2)回归结果及残差分析。投资效率度量模型的拟合优度检验、变异数分析、回归结果分别见表4、表5、表6。

表4 拟合优度检验

表5 变异数分析

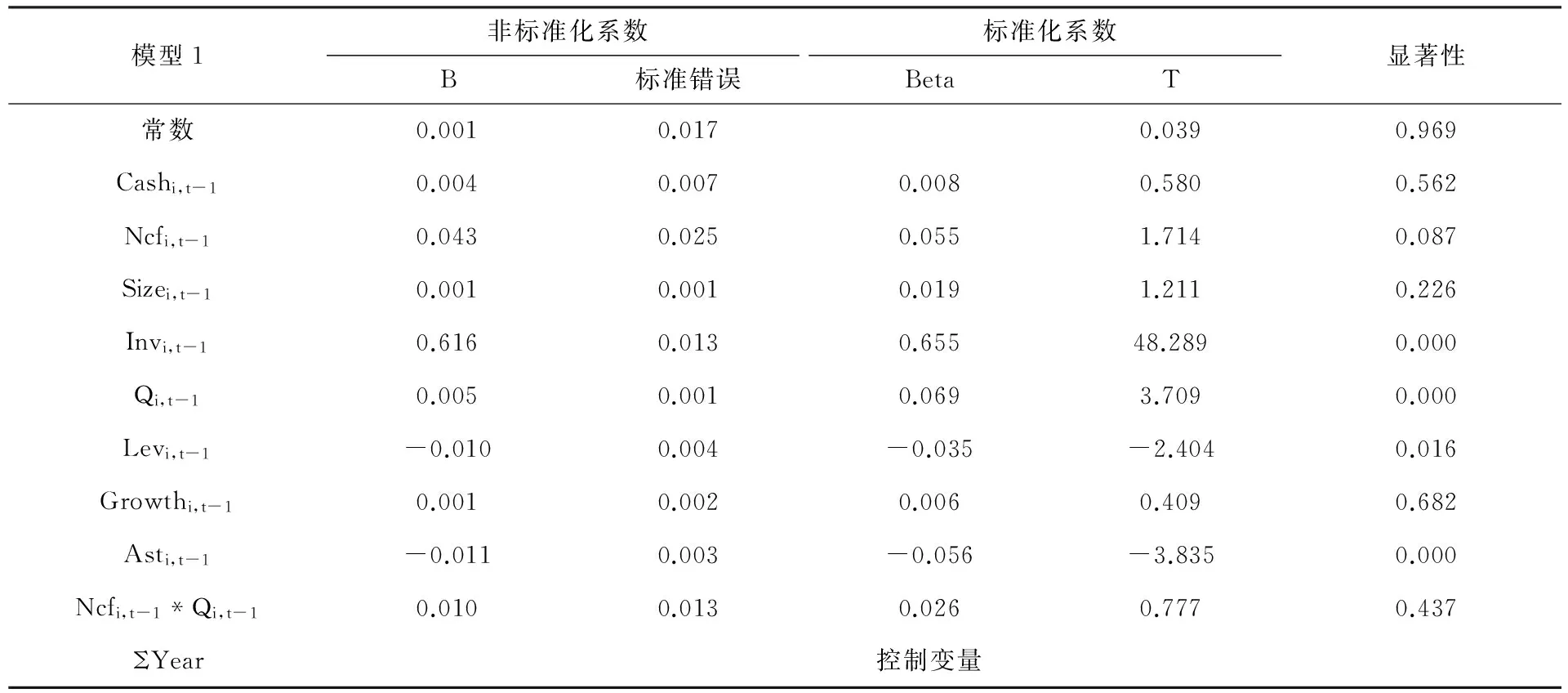

表6 投资效率度量模型回归结果

从回归结果可以看出:(1)模型的调整拟合优度为0.483,表明模型整体具有一定的科学性,解释变量能够较好的解释被解释变量。(2) SigF的值为246.384,显著性为0.000,说明模型整体是显著的。(3)投资支出,托宾Q,资产负债率和总资产增长率的均在5%以下显著,说明这些因素对上市公司投资支出产生影响,具体表现为:上一年的投资支出对本年的投资支出影响为正,托宾Q值越大,公司的投资支出也就越大。企业的负债程度也会影响企业的投资支出,企业对外举债越多,虽然能产生杠杆效应,但到了一定程度,越不能满足企业的投资。总资产增长率也对投资支出产生消极效应。

对投资度量模型进行回归分析后,可以得出相应的残差值,再对相应的残差值进行回归分析,结果发现残差为正的公司有1 234家,平均值为0.034 19,而残差为负的公司于2 181家,平均维持在-0.019 34,这说明投资不足的公司占比更多,但从平均数据分析,则证明制造业企业上市公司投资过度引起的后果更严重。

2.公司治理与投资效率关系影响模型实证结果与分析

(1)描述性统计。对模型2中的解释变量做的描述性统计分析结果见表7,模型2回归结果分析见表8。

表7 公司治理与投资效率关系影响模型各变量描述性统计

股权制衡度方面,可以得知,最小值1.004 96和最大值为7.562 61的差值较大,这种情况的出现说明股权制衡度两级分化严重,但就平均值0.352 78来说制衡度不高。股权集中度也有明显不同,第一大股东持股比例的平均值为35%,仍然会对企业产生较大控制,容易出现一股独大。董事会规模平均数在1.63左右,属于合规现象。独立董事比例已经远远增强,说明独立性明显加强,更有利于公司的管理。高管人员方面,不同企业的高级管理人员的薪酬的差距还是比较明显,这说明不同企业的薪资待遇水平仍然具有较大的差距。

(2)回归结果与分析

表8 模型2回归结果分析

通过上述表7、表8的实证分析结果中可以得知:股权制衡程度对企业投资效率产生积极影响。它们的关系为显著正相关。这主要是因为,第2-10大股东的持股比例的增加,更好的避免了一股独大的局面存在,当企业进行决策时,能够避免第一大股东仅仅为了自己的利益而出现损害公司利益的情形,更有利于企业做出合理和长久利于公司的决策,这样,企业的投资效率便会上升。由此验证了假设H2。

董事会规模与投资效率相关,且为显著负相关的关系。从前文描述性分析发现,制造业企业上市公司中董事会人数范围几乎在10人以下。而到了2015年,这些制造业企业董事会人数范围为0-5人占比增大,这说明制造业企业上市公司意识到:董事会规模的适度缩减,能有利于凝聚核心竞争力,更有利于决策。由此验证了假设H3a,并进一步说明了它们之间存在的负相关关系。独立董事比例对企业投资效率产生积极影响,它们之间的关系为显著正相关。独立董事所占比例在慢慢扩张,独立董事的最大特征就在于独立二字,不受公司其他人员的制约,也不会因为经济利益被收买,因此,当企业管理者出现较大的错误决策时,独立董事能够及时的纠正,能够凭借自己的专业素养对其做出的错误决策进行否定,使其“悬崖勒马”。因此,独立董事占有更大的份额,企业就能做出更好的决策。由此验证了假设H3b。高管人员持股会对企业投资效率产生影响,这种影响是积极的,也是显著的。通过实证结果分析可以得知,高管人员适当的持有一定比例本公司的股份,实现了利益趋同,经营权与所有权的适当结合,这种股权激励的形式避免了高管人员的短视行为,使其作出正确的经营方案。由此验证了假设H5a,并进一步阐明了它们之间显著正相关的关系。而其他解释变量,诸如第一大股东持股比例,董事会会议、监事会规模以及高管人员薪酬则和企业投资效率没有像前文所假设分析那样对投资效率产生明确的作用。假设H1、H4和H5b均不成立。

3.稳健性检验

为了验证公司治理对投资效率的影响是否会受到投资效率度量方式的不同而产生不同效果,下面将选择另外一种方式衡量投资效率,以确保上述结果的准确性。对于制造业企业来说,固定资产投资占企业投资的很大一部分,当年新增的资产才能代表企业当年实际的投资支出。因此,选用固定资产,无形资产以及其他长期资产的净值改变量作为企业的投资效率,并且将这些数据进行标准化处理。同时,仍然借鉴Richardson的模型,构建新的模型进行回归分析,结果发现:股权制衡程度、董事会规模、独立董事比例与高管人员持股比例仍然能够很好的解释企业的投资效率,与企业的投资效率显著相关,这次检验分析的结果与上文实证结果是基本一致的,稳健性得以验证。

五、研究结论与启示

1.研究结论

本文在充分结合了理论与实证分析的基础上,得出如下结论:(1)制造业公司上一年的投资支出,托宾Q值,营业收入增长率与总资产增长率对企业这一年的新增投资支出产生影响,他们之间存在明显的关系。(2)公司治理中股权制衡程度、董事会规模、独立董事比例与高管人员持股比例均与企业投资效率显著相关,其中董事会规模与企业投资效率呈负相关的关系,而其余的则显著正相关。而第一大股东持股比例,董事会会议、监事会规模以及高管人员薪酬则和企业投资效率没有显著的相关关系。说明随着经济社会的改革,还有公司的转型,某些原来很重要的影响因素或许已经慢慢变得不太重要,不同的激励政策的出现会让高层管理人员更倾向于股权激励而非薪资激励。

2.启示

中国制造业企业上市公司可以进一步优化股权结构,采取一些激励手段对控股股东实施监督激励行为,例如,通过股权激励来巩固控股股东的位置,也可用于高层管理人员,利用股权激励机制来减少经营权与所有权相分离而带来的代理成本,充分利用董事会和监事会的职权,合理安排董事会以及监事会的规模。独立董事方面,要坚决保证他们的权利,不仅如此,还应提高独立董事的专业性,可为其提供专业的培训,以便进一步提高工作效率,另外,公司也应该健全监督管理机制,好的约束才能使企业欣欣向荣,繁荣昌盛。

[1] ALEXANDER J.Privatization and corporate governance:principles, evidence, and future challenges [J]. The World Bank Research Observer . 2001(11):33-37.

[2] SCOTT R.Over-investment of free cash flow[J]. Review of Accounting Studies, 2006(5):18-21.

[3] 曹琼蕊.公司治理、内部控制对非效率投资影响的实证研究[D].太原:山西财经大学,2015.

[4] 唐跃军,李维安.公司和谐、利益相关者治理与公司业绩[J].中国工业经济,2008(6):86-98.

[5] 冉茂盛,钟海燕,文守逊,等.大股东控制影响上市公司投资效率的路径研究[J].中国管理科学,2010(4):165-172.

[6] 王娟.上市公司投资效率评价与影响因素研究[D].长沙:湖南大学,2013.

[7] 李好.制造业上市公司股权结构对非效率投资的影响研究[D].长春:东北林业大学,2016.

[8] 王丽娟,朱和平.从公司治理角度看企业非效率投资行为——以江浙民营上市公司为例[J].财会月刊,2015(17):115-120.

[9] 高新宇.第一大股东持股、董事会独立性与投资效率[D].大连:东北财经大学,2015.

[10] 王艳林.公司治理、管理者过度自信与投资效率文献综述[J].财会通讯,2016(21):60-62.

[11] 陈效东.高管人员股权激励与公司非效率投资:抑制或者加剧[J].会计研究,2016(7):42-44.

[12] 姜凌,曹瑜强,廖东声.治理结构与投资效率关系研究——基于国有与民营上市公司的分析[J].财经问题研究,2015(10):104-110.